规模将超400亿美金、被软银看好,品牌如何借东南亚社交电商的“东风”?

文/pridecheung

想要复制拼多多的东南亚,

想要复制拼多多的东南亚,

北京时间 3 月 17 日,根据拼多多发布的 2020 年 Q4 财报显示,拼多多的年活跃买家数量达到 7.88 亿人,超过了淘宝的 7.79 亿人,成为国内用户规模最大的电商平台。拼多多的模式在国内收获了大量的用户群体,而这种主打低价、社交、下沉市场的模式也正在社交媒体渗透率高、人均收入偏低的东南亚市场上被复制。

然而实际上,社交电商这一概念在东南亚的出现甚至可能早于国内。根据 krasia 的报道,2012 年的时候,印尼论坛平台「Kaskus」的社交电商业务交易总额就已经达到 5750 亿印尼盾(约 4060 万美元),而作为对比的是国内的「拼多多」2015 年才成立。(「Kaskus 」社交电商的业务模式会在下文中讲到)

东南亚地区也是全球对社交电商接受度最高的地区,根据波士顿咨询集团 2019 年的数据预测,2025 年东南亚地区的社交电商规模将会达到 470 亿美金,而在 2020 年疫情的影响下,很可能 2023 年就能提前实现这一目标。

总体来看,东南亚社交电商的发展轨迹与国内相反,国内是淘宝京东等电商平台先发展起来,用户形成了较强的电商购物意识之后才出现的拼多多,但东南亚相反,先出现社交电商,随后 Lazada、Shopee 等电商平台才崛起。

另外,根据 The Ken 的报道,未来 5 年的时间里,东南亚社交电商的市场份额将占到电商总份额的 60%~80%。

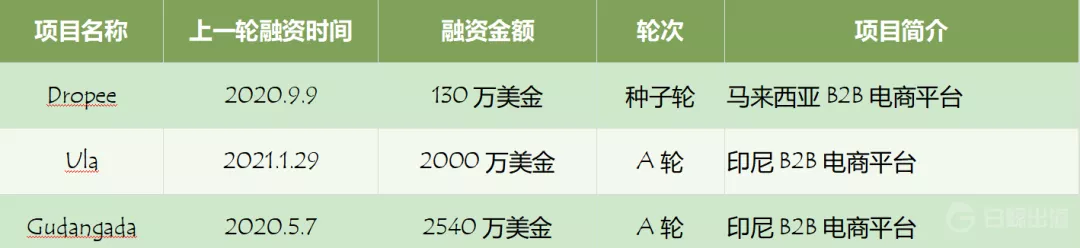

在这样的背景下,想必一些社交电商项目的数据也是比较好看的,最近一年,多个东南亚社交电商项目获得了融资。

东南亚社交电商玩法一览

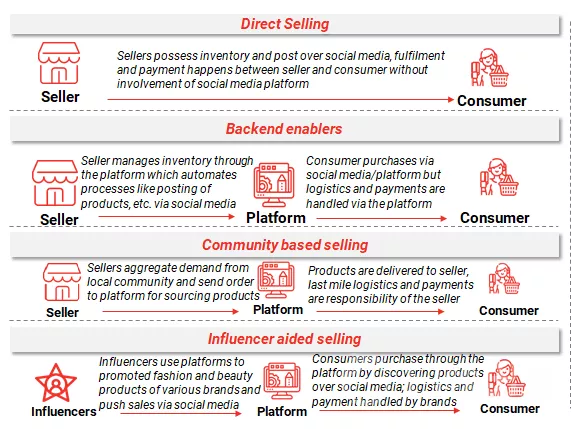

与美国近期获得融资的具有社交属性的电商项目侧重于垂直、品牌、直播不同的是,近一年多时间以来,东南亚市场获得融资的社交电商项目更多类似于国内的“微商”。其实“社交电商”是一个复杂而且模糊的概念,在介绍东南亚的社交电商项目之前,在这里先引用一下 Redseer 在一篇报道中对社交电商模式的划分。

在这篇报道中,将社交电商划分成了四种类型:

按照 Redseer 的描述,4 种社交电商中,只有第 1 种是没有平台方存在的,这个更像 FB 群组中的 C2C 交易。另外 3 种模式,都有平台方的存在,只不过存在感程度不同。

1、直接出售:卖家拥有货物并且通过社交媒体发布商品信息,但是支付和物流不通过社交媒体,多用于本地交易,社交媒体更多起到发布商品信息的作用。

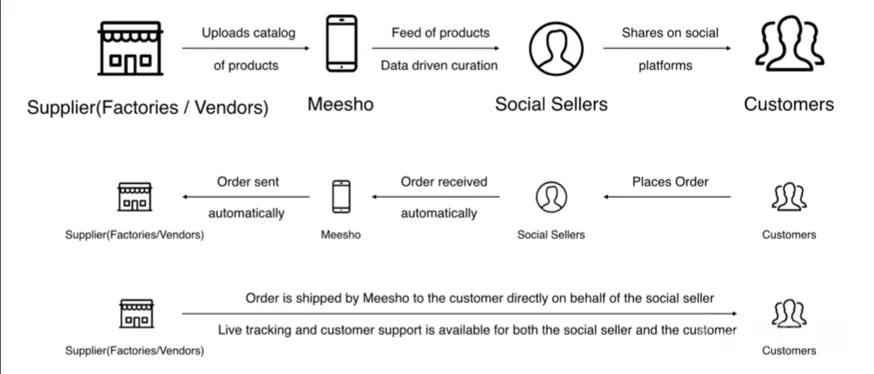

2、“无感的后端支持”:在这一模式下,平台嫁接的是供应商和社交平台上的卖家,供应商上传产品目录到平台、平台做处理后,社交卖家可选择合适的商品分享到社交媒体上;消费者从社交媒体上购买商品,整个过程在社媒上完成,消费者都感受不到电商平台的存在,而实际上物流和支付服务都由社交电商平台提供。2019 年 Facebook 投资的印度社交电商平台「Meesho」采用的就是这样的模式,Facebook 作为社媒生态、又拥有支付手段,是绝佳的投资方。

而相较于社区团购和 KOL 带货的话,第 1、2 种其实类似于“微商”,只不过分为囤货/不囤货,是否有后台技术支持。所以暂且将 1、2 算作“微商”模式。

3、社区电商:卖家汇总当地社区中人们的商品需求,并将这些需求提交给平台方;平台方将人们需要的商品发给卖家,由卖家来负责最后一英里的配送和支付。近日获得融资的社交电商平台「Super」就属于这一类型。但社区电商并不一定存在团购属性,做团购的又不一定以社区为单位,东南亚已经出现这 2 种模式。

4、KOL 带货:KOL 通过平台来获得各种美妆和时尚品牌的商品资源,并且通过社交媒体来带货并出售;买家通过社交平台来发现商品和获取商品信息,物流和支付由品牌方来负责。

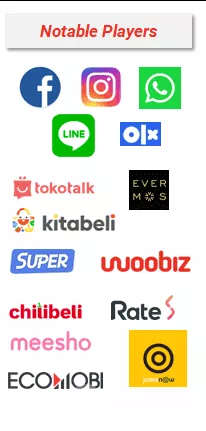

对社交电商的模式做好了划分,再来看一下近一年多的时间以来东南亚获得融资的社交电商项目。结合 IT 桔子的公开数据以及海外的报道,近一年多的时间内东南亚共有 7 个社交电商相关的项目融资。(实际获得融资项目的数量可能不止 7 个)

简单去分析上述几个项目的话,上述的一些项目可能已经跳出了 Redseer 对于社交电商的界定范围。做 KOL 带货的 2 个,一个是垂类美妆的平台,另一个是连接卖家和创作者,比较中规中矩。做“微商模式”的 2 个项目都建有有自己的平台,这是一个比较明确的差异特征。最后,做社区的项目没有采用团购,做团购的类“拼多多”完全自营。东南亚的社交电商平台很有自己的风格。

所以东南亚的社交电商实质上大致可以分为:1、有电商平台“背书”的微商模式或者传统的微商;2、KOL 带货;3、以社区为单位的电商;4、团购。

另外,除了以上几个获得融资的项目,还有好几个之前已经在东南亚地区具有一定影响力的社交电商项目。比如在论坛中开设社交电商业务的 「Kaskus」、面向妇女群体的社交电商平台 「Woobiz」、出售穆斯林产品的 「Evermos」 等。综合近期获得融资的项目以及已经在东南亚市场上具有一定规模的社交电商项目,可以总结出以下几点规律。

从模式来看,东南亚大多数社交电商采用的都是类似于“微商”的模式,建立起一个平台来连接卖家和 C 端的消费者。不过主流的模式之外也有其他的玩法。

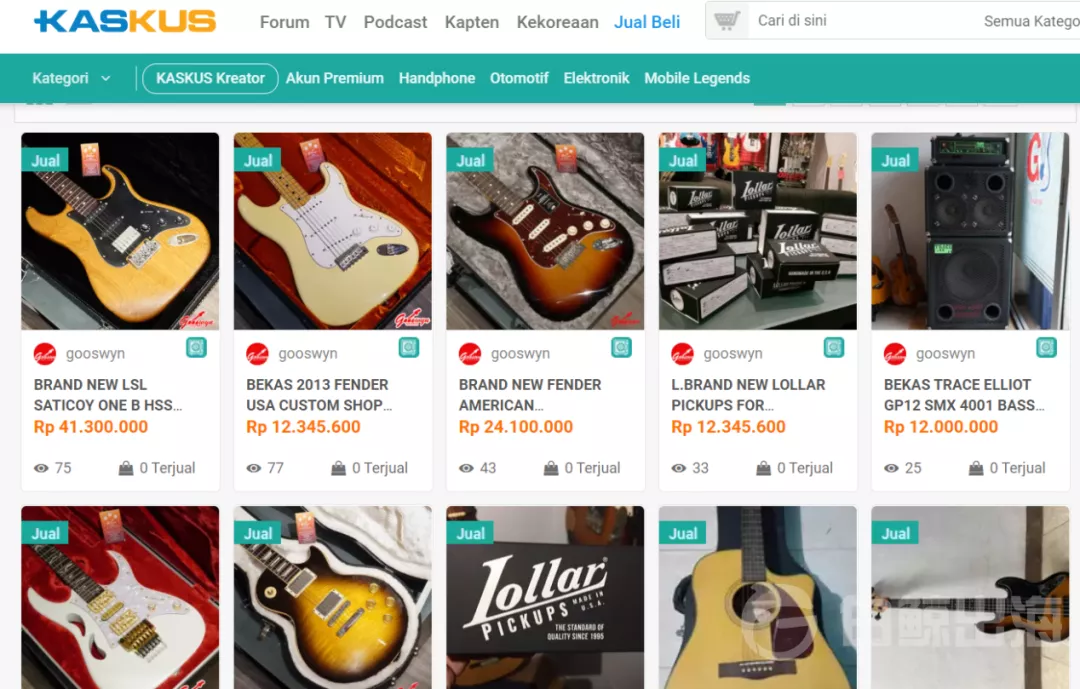

第一种是基于社交网络的电商模式。「Kaskus」是一个印尼的论坛平台,成立于 1999 年,据维基百科的介绍,「Kaskus」是印尼最大的在线社区。

在「Kaskus」的平台中,帖子、视频等信息流是平台的主要组成部分,但是在形成了社区的基础上,「Kaskus」又建立起了一个可供用户之间互相交易的电商网络。目前「 Kaskus 」的平台中有一个“买卖”的版块,进入这一版块后会发现这里更像是 OfferUp、Facebook Marketplace 的在线二手交易市场。

同时为了方便用户在「Kaskus」上的交易,「Kaskus」还在 2019 年的时候推出了在线支付服务 Kaskus Pay。

「Kaskus」的模式在印尼用户群体中看起来是具有一定的市场的,比如手机这一品类下,交易信息已经达到 21.7 万页,一些商品的浏览次数也能达到上万次。

不过「Kaskus」的模式需要先建立起一个完善的社交网络,门槛比较高。除了「Kaskus」外,近日获得融资的「Super」采用的是团购玩法。根据 Crunchbase 的介绍,Super 是印尼第一个团购型的社交电商平台。

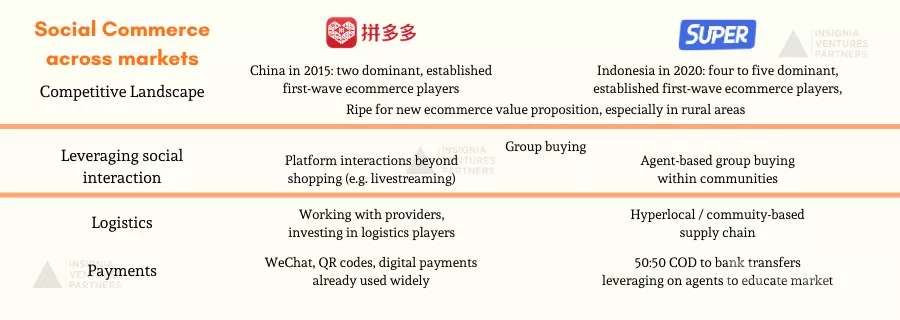

根据 Insignia Ventures Partners 的报道,印尼的「Super 」成立于 2018 年,是国内拼多多的模仿者,主打印尼二三线城市的下沉市场,以拼团的玩法为主。不过「Super」的团购玩法与拼多多又有所不同。结合印尼的下沉市场物流等基础设施落后的国情,「Super」采用的是以社区为单位的团购形式。「Super」与印尼国内二三线城市的多家夫妻店合作设立 SuperCenter,一个社区中的用户如果一次总消费超过 70 美金就可以拼团。

此外「Super」还在全国建立了一个叫做 SuperAgen 的代理商网络,每一个「Super」的代理点都由社区领导者经营管理,向社区中的用户出售快消品并从中赚差价。据报道,SuperAgen 的社区领导者每个月可以赚取到 200 多美元的差价。

可以看出,「Super 」虽然说的是拼多多的模仿者,但实际上更像是基于社区在做电商业务,没办法复制拼多多其实是因为印尼的基础设施还不完善,没办法高效解决最后一公里的配送问题,也就没有办法像拼多多一样借助团购、“砍一刀”等玩法实现在社交媒体上的扩张。多位投资人对白鲸出海表示,电商的平台型业务活得都不够好,因为东南亚的履约成本实在太高,支付和物流都抬高了成本,2021 年这个问题依然存在。2018 年成立的 「Super 」大概率是不得已选择了这个路线,但是从这个角度看,社区团购,也是先在东南亚出现的,很有意思。

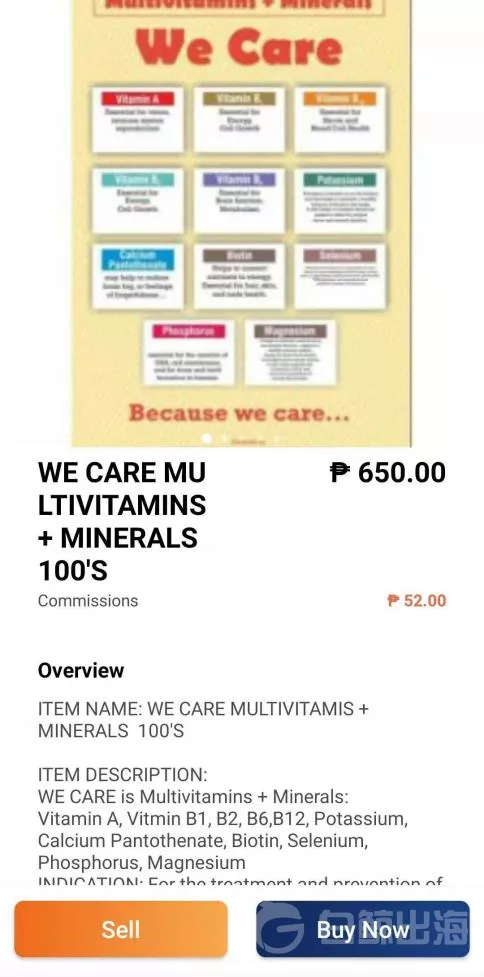

除了「Super」,菲律宾的社交电商平台「Resellee 」也在菲律宾推出了社区团购功能,主要卖的是水果蔬菜等产品。值得一提的是,「Resellee」还推出了社交媒体分享赚佣金的玩法,用户购买一件产品之后,还可以向社交平台的好友分享商品,如果好友成功购买,这位用户也可以得到一部分佣金。

但这个月完成 A 轮 1000 万美金融资的项目 「KitaBeli」 是一个更像拼多多的项目,不一样的一点是,这个平台完全采用了自营的方式,但资本开始看好这个方向。而结合中国的发展路径来看(2020 年火热的社区团购大战),也不知道东南亚的“拼多多之路”是进步了,还是倒退了。

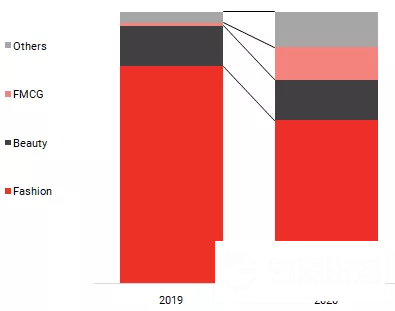

可以看到 2019 年,印尼社交电商中,用户购买最多的是 Fashion 类目、其次是 Beauty 类(美妆、个护等等),快消品占比很小,2020 年的变化还是挺大的。但预计疫情结束后,还是会有所差别。

虽然,快消品相关的电商项目融资很快,但与疫情的关系很大,和国内「每日优鲜」突然成了“香饽饽”一个道理,但国内的物流设施能够支撑人们的这种消费习惯的转变和养成,东南亚是另外一番景象,所以会看到很多面向社区的项目,不得不说,为了卖菜打得头破血流的巨头们,都很有实力,不如去海外做。没准,最后社区团购没做成,为物流的最后一公里痛点找到了解决方案。

比如 Woobiz 就是一个主要面向印尼女性卖家的平台,根据「Woobiz」官网的介绍,「Woobiz」帮助印尼的女性做微商,以此来为这些妇女提供工作机会。同时,「Woobiz」还推出了类似「TikTok」卖家大学的项目,目的是为「Woobiz」上的微商卖家做指导和培训,同时「Woobiz」还推出了一个面向这些卖家的论坛,为她们提供一个交流心得的地方。

除了目标卖家面向垂类人群以外,印尼也已经出现面向垂类消费者群体的社交电商平台。

2018 年成立于印尼的社交电商平台「Evermos」就是一个面向穆斯林群体的社交电商平台,平台将出售清真产品的卖家、品牌与消费者联系在一起,并通过 WhatsApp 等社交媒体来出售商品。

穆斯林群体是东南亚规模非常大的一个群体,数据统计,东南亚的穆斯林群体占比达到 39%,其中在最大的电商市场印尼,穆斯林群体占比达到 80% 左右。2020 年斋月高峰日,Shopee 印尼站点的商品销量甚至攀升至平日 4 倍。

做内容和电商的“桥梁”,不止于 KOL

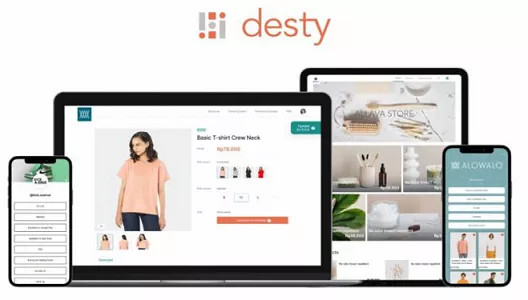

社交电商,我们去按字面了解,社交媒体在促成电商交易中占据了比较重要的位置,主要起商品展示、传播的作用。所以围绕着这一环节去做的平台有很多,上表中也列出了 2 个,「Desty」和「Raena」。其中「Desty」由阿里国际站的前运营负责人作为 CEO 和联合创始人创立。上述 2 个平台也都在最近完成了 A 轮融资。

「Desty」主要是借助社交媒体帮助卖家销售商品。一方面「Desty」为卖家提供落地页面的创建和优化服务,另一方面「Desty」也会帮助在线卖家与 KOL 建立联系。

另一个最近获得融资的项目「Raena」的业务则更侧重于 MCN。「Raena」在 2019 年创立,其实最初「Raena」的业务是帮助印尼当地的美妆 KOL 建立自己的个人品牌,但是从去年开始,「Raena」决定将业务转型为印尼的 KOL 提供库存管理的服务。很明显,前者需要与很头部的 KOL 合作,业务难度和风险都更高一些。而转型后者,可能更多聚焦于中长尾流量。

目前「Raena」已经与 1500 多位中小型网红达成合作,这些 KOL 以印尼 18~34 岁的女性为主,她们会通过「TikTok」、「Instagram」等平台展示商品,如果有用户想要购买这些商品,他们就可以从「Raena」那里订购商品。

随着内容与电商的结合越来越紧密,创作者会变成越来越宝贵的资源,根据中投网的报道,「Raena」的收入在 2020 年 1 月至 2020 年 12 月期间增长了 50 倍。

纯 MCN 机构的风口已经过了,想要在这一波寻找机会,需要更切实地去思考电商与内容的结合点。「Desty」从商家的角度出发、「Raena」为 KOL 考虑。

出海品牌怎样与社交电商结合?

出海品牌怎样与社交电商结合?

如上文所述,目前印尼社交电商中所占份额最高的品类是时装类和美妆类,而这两个品类也是中国出海东南亚的品牌主要在做的 2 个类目,特别是美妆类品牌,根据中国海关总署 2019 年的数据显示,中国出口化妆品数额排名前五的国家中,东南亚国家就占到两席,分别是印尼和新加坡。因此对于美妆类出海品牌而言,与社交媒体相结合,也许是一个在东南亚市场取得业务增长的途径。

根据笔者的观察,目前在东南亚,美妆品牌主要以三种方式去切入社交电商。

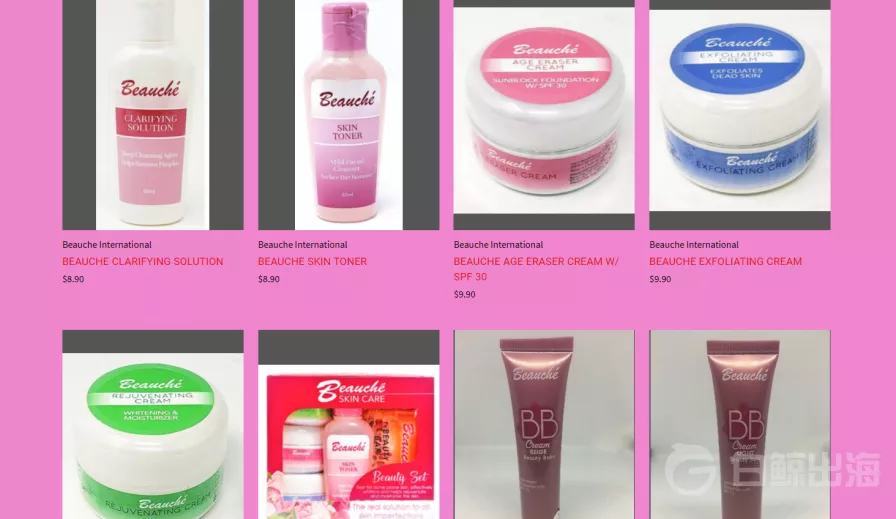

首先,是与社交电商平台的合作,但可能要走“性价比策略”。前文中提到的「Resellee」、「KitaBeli」(“自营拼多多”)等平台上都有专门的“美妆”分区。虽然「Resellee」和「KitaBeli」两个平台出售的美妆产品的品牌定位有所不同,但是整体来看,“低价”是它们共同特点。

「Resellee」是一个 C2C 型的社交电商平台,在这个平台上出售的美妆产品大多是知名度比较低,更偏向实用性而不是时尚感的美妆品牌。比如「Resellee」平台上出售的一款「Beauche」牌的保湿霜,售价 200 比索,折合人民币只有 26 元。在维基百科上,甚至都搜不到「Beauche」这个品牌的介绍,而从品牌官网整体“复古”的色彩和风格也能看出来,这个品牌的定位与大部分出海东南亚、主打面向年轻人的时尚美妆品牌差别很大。

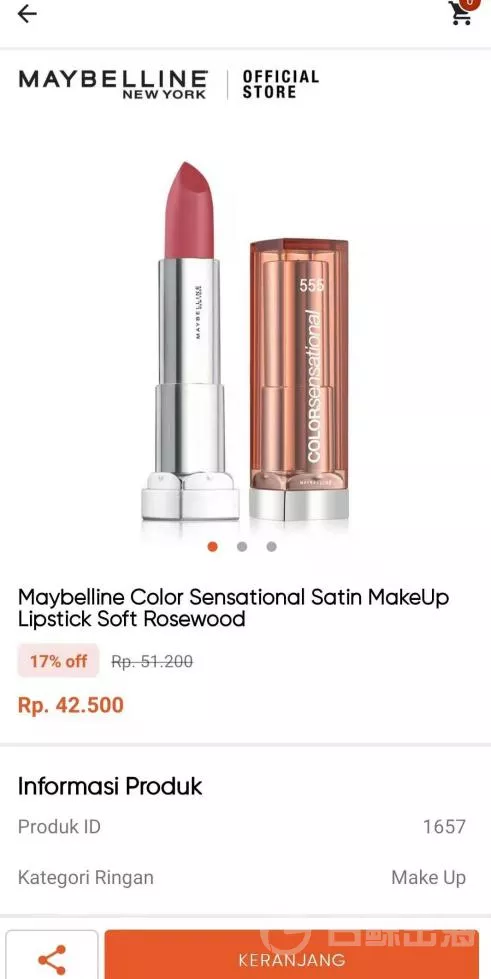

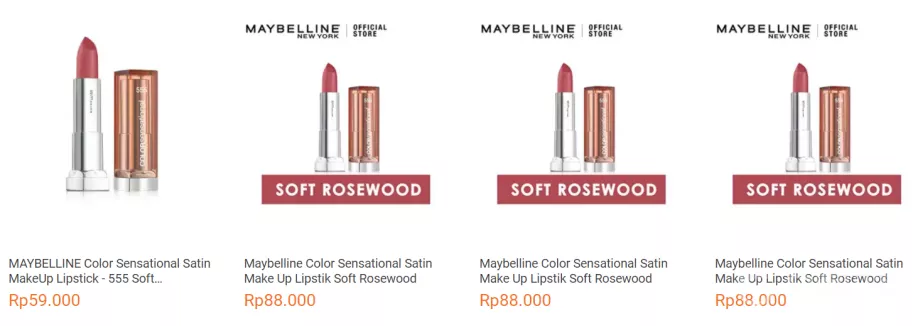

「KitaBeli 」平台采用的是自营的模式,美妆专区产品的品牌知名度相比于「Resellee」更高,在「KitaBeli」的美妆专区笔者看到了欧莱雅、美宝莲这样的国际品牌。不过由于引入了拼团的玩法,所以在「KitaBeli」上即使是国际品牌的美妆产品,价格也被压缩到了非常低。以一款美宝莲的口红为例,在「KitaBeli」上售价为 42.5 卢比,而在 Lazada 印尼区同款产品售价最低的一款也要 59 卢比,大部分价格在 88 卢比。

考虑到在东南亚地区,社交电商平台的定位人群为二三线城市用户,因此可以推测美妆品牌的性价比可能是对这个群体来说最重要的因素。

第二种美妆品牌与社交电商结合的方式,是品牌借助 KOL,通过社交媒体去接触到消费者的模式,这也是目前很多出海东南亚的出海品牌正在采用的方式。以前一段时间获得天使轮融资的出海美妆品牌「Première Beauté」为例,在 Instagram 上,#premierebeaute 的话题下共有 6474 条帖子,其中多条帖子都显示赞助方为 premierebeaute.id,显然这些都是「Première Beauté」官方合作的 KOL。以下图中的这个帖子为例,这位 KOL 推荐了一款「Première Beauté」的口红,并且附上了一个该产品在 Shopee 上的折扣商品链接。

最后就是有主打东南亚的品牌,既没有加入社交电商平台,也没有通过社交媒体借助 KOL 去做裂变式传播,而是选择直接在品牌的官网上引入社交电商的玩法。这个是很有意思的一点,因为在东南亚,多数国家的互联网经济是从移动互联网时代才开始的,独立站这样的形式并不普及,而更加倾向于通过 Shopee 这样的电商平台,或是社交媒体购物。但事实上,这样做的效果很好,只不过可能在品牌发展成熟期更容易玩转。

比如印尼本土的时尚品牌「Sophia Paris」,就在它的品牌官网中就采用了社交电商的模式,用户将某一个商品通过社交媒体推荐给好友之后,好友如果成功购买,用户可以获得 10% 的返现奖励。同时「Sophia Paris」的业务已经从时尚领域扩展到了个人健康护理品类,比如保湿霜等。

据 ecommerceDB 的数据显示,「Sophia Paris」在 2020 年的收入为 5690 万美金,这一数据跟主打欧洲下沉市场的出海电商平台「vova」几乎持平。但是这个社交电商玩法的第一步是,有用户会主动去分享。从这种意义上,如果「Sophia Paris」不要求用户必须购买过才能分享,这和垂类的社交电商平台很难做区别。

但无论如何,已经有人跑通的情况下,在东南亚做品牌出海的企业可以尝试下这种模式,不论是引流到自己的网站做社交电商转化、还是积累到一定阶段后做社交裂变,已经有成功案例可以学习。