【深度】一文看懂出海两印的历史、机会与风险

阿尔法公社

重度帮助创业者的天使投资基金

━━━━━━

本周三,阿尔法公社举办了最新一期创业者闭门交流会,围绕“出海的机会与风险”主题进行讨论,活动中Yeahmobi合伙人兼高级副总裁Daisy、小米国际MIUI总经理马骥、ADVANCE.AI联合创始人寿栋作为行业高手,通过对中国互联网企业出海全球各地历史、印度与印尼市场深度分析,从宏观到微观系统梳理了中国企业进军海外市场的机会与挑战,并与现场所有人一起进行了深度交流和思想碰撞。阿尔法公社(微信ID:alphastartups)特将活动中最精彩的观点整理成文,与大家一起分享:

中国互联网企业出海史

一、中国互联网企业出海历史

1.出海初期

2012年,随着智能手机的出现与普及,中国移动互联网出海风口开始形成,不过当时大家对海外市场认识比较基础,还不知道如何在海外获客、增量。在这样的背景下,免费工具产品成为了百度、猎豹和360等头部公司的选择。作为出海先驱,猎豹更是将中国免费工具的模式移到了海外。

那个时候免费模式还比较新鲜,很多海外的公司都看不懂,认为它就是砸钱,没有想清楚后期怎么持续,根本不能持久。但现在回过去看,猎豹的模式能否成功我们已经知道答案了。

2.2015年出海元年

2015年是中国互联网企业全民出海的元年,除了工具产品之外,电商、直播、短视频、信息流等类型的企业也纷纷开启出海之路。

2015年之前出海的公司,团队多数Base在中国,对于海外市场没有很深的认知,也不知道海外本地市场的客户喜好与运营策略。2015年开始,出海的公司逐渐采用把研发团队放在中国,运营团队放在海外的模式,无论是直播、短视频、还是信息流的公司都是如此。

3.出海发展期

2016年有更多公司开始把中国模式复制到海外市场,随着市场的变化,出海的类型开始多样。2017-2018年,出海的中国公司已经逐渐让产品达到完全本地化的状态,无论是游戏、内容还是电商类产品,海外客户在感知上基本不会认为自己使用的是中国产品,会认为是自己国家的本地产品。

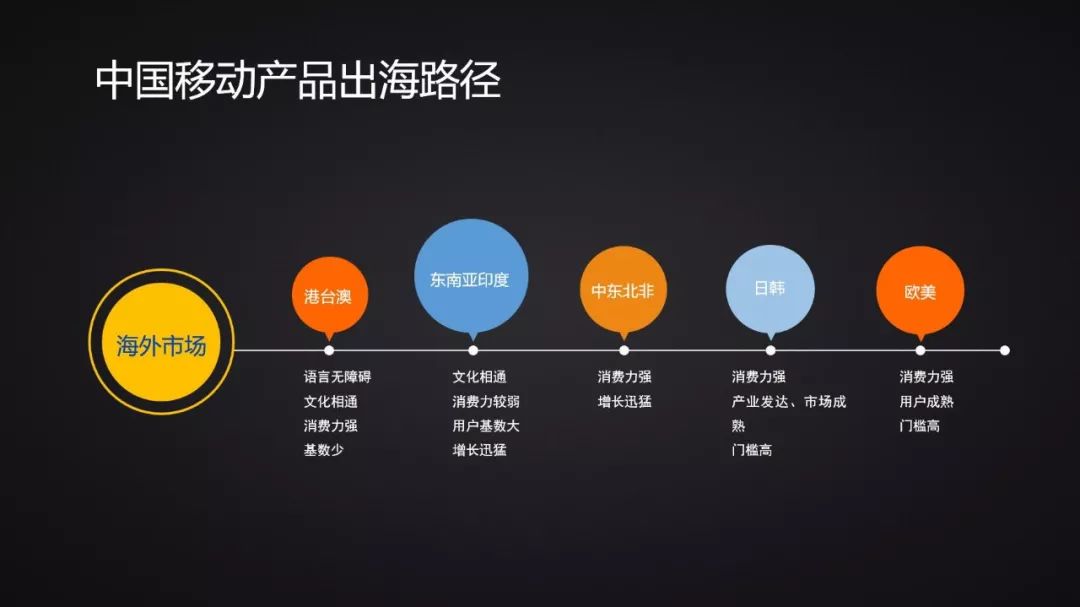

二、不同地区出海特点

1.港澳台

港澳台没有语言障碍,非常适合新兴和早期的团队,这些公司一般会在港澳台做出海的测试。比如,从2017年开始,大陆的文化类产品开始输出港澳台,包括玄幻和武侠小说,它们获得的数据非常不错。

2.东南亚和印度

印度很早就是出海公司的目标,2015年就有一批企业去了那里,但是到现在真正留下来的不多。

那时大家觉得印度像5-10年前的中国,遍地都是机会,非常美好。但它与中国相比还是有差别,主要在基础设施建设和消费习惯。2015年印度的4G覆盖虽然不错,但网速慢,网费高,用户不太使用需要大流量的应用,并且用户的付费意愿非常低,导致ROI很不好,这方面后面会有更详细的分析。

近几年随着4G覆盖的进一步提高,费用的下调,以及中国互联网创业团队的前仆后继,当地市场的用户习惯和基础建设已经有所改善,但对于初创和小型创业团队仍然有较大挑战。

东南亚中,印尼是典型样本,它是人口大国,经济比印度稍好,基础设施可能弱于印度,但用户的移动互联网使用习惯已有一定基础。

3.日韩与欧美

中国公司出海日韩与欧美的产品主要是游戏和电商。为何选取游戏和电商赛道?主要还是因为市场本身的生态和产业较为发达,支付条件好,用户的消费习惯成熟,消费能力强。

4.拉美

创业公司出海拉美的较少,因为它的挑战更大。华为这样的巨头在2000年左右进入拉美的头部市场巴西,但长期处于亏损状态,直到2018年才达到盈亏平衡。

它们在巴西遇到的地方保护、税务等问题也将是创业公司们将要面对的困难。

三、中国移动产品出海的主要问题

海外市场的整体机会很大,但对于创业者来说,有多种因素需要考虑:包括当地的文化、语言(印度常用语言多,适配难度大),用户习惯(互联网使用习惯,消费与支付习惯),当地政策等等。面对这些问题,中国企业出海需要做好以下几点,做深做强,建立自己的竞争壁垒。

1.本地化:本地化不只是纯粹翻译,而是能否真正了解和适应当地的政策法规,当地用户的消费习惯、使用习惯。

2.精细化:以跨境电商为例,很多公司的利润只有几个点,需要在每一个环节抠一个点出来,包括支付环节,物流环节,客服环节。很多市场的用户付费意愿不强,不做到精细化就没利润。

3.长生命周期:创业公司要考虑长生命周期,不仅中国的获客成本越来越高,全球的获客成本都越来越高,怎么服务好已有的客户和用户,持续保证产品的活跃度,是出海企业必须处理好的问题。

印度互联网市场

一、印度互联网市场概况

1.印度市场特征

1)人口基数大、语言种类多。印度人口基数大,目前有近14亿人,不过,印度语言种类很多,虽然官方语言是英语,但是只有12%的人可以讲英语,本地化语言多达22种,很不利于外国企业本地化,以小米为例,手机厂商如果进军印度市场,需要支持的语言多达13种。

2)宗教及种姓制度影响大。印度人几乎都信仰宗教,主要是印度教和伊斯兰教,两个宗教信仰人群加起来占总人口90%以上。此外,印度种姓制度虽然已经被废止,但其封建影响依然存在,不同种姓人群之间的流动仍然存在障碍。

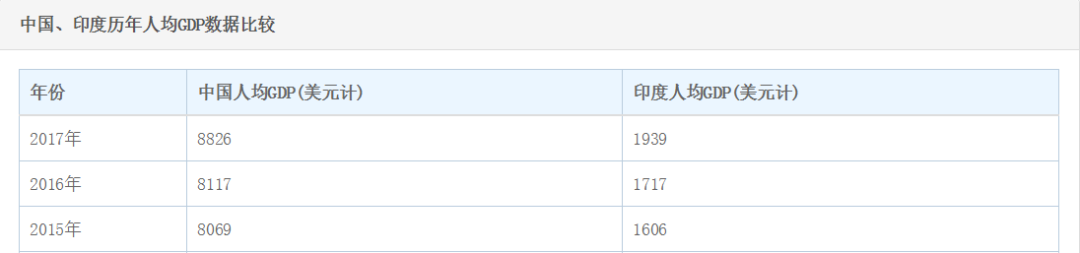

3)百姓普遍收入低。2017年,印度一线城市孟买人均GDP是2500美元,不如中国三四线省会城市;印度全国人均GDP在1940美元左右,而中国已经超过8800美元,这之间是4倍多的差距,百姓收入低是印度的一大基本现状。

2.印度移动互联网现状

1)4G网络覆盖广。印度的4G网络比中国覆盖更广,虽然网速不好,但印度四大运营商jio、airtel、idea、vodaphone基本上覆盖了全国地区。

2)流量便宜。印度数据流量价格为12卢比/Gb,折合人民币1元,超过1G,免费使用,限速不限量,所以印度几乎没有wifi,从我们的数据来看,小米手机的87%用户几乎从来没有连过wifi。

3)功能机存量大。因为百姓收入低,印度目前功能机保有量约4.4亿、智能机3.3亿,这一点跟中国区别很大,在中国智能手机已经非常普遍了。

4)中国手机厂商占比高。根据我们2018年Q1的数据显示,目前印度智能手机厂商份额前五分别是小米、三星、vivo、联想和OPPO,五家厂商占据了大量市场,印度手机大部分市场是被中国厂商占领了的。

5)手机用户画像清晰。根据Facebook的一份研究数据显示,目前印度手机用户有以下几个特征:男性占比78%,女性占比22%;18岁-35岁的年轻人占75%;接受college教育的人占比63%(包含大专和职业教育),单身用户多于结婚用户。所以印度移动手机用户画像很清晰,一句话概括就是:年轻有钱的男性单身狗。

二、行业现状分析

1.头部赛道:视频、社交、游戏

从整个印度市场来看,用户使用时长占比前三名平台主要是:小米(桌面、电话)占比30%,Facebook(包括Facebook、instagram、WhatsApp、messenger)占比23%,Google(17%-18%来自于YouTube)占比22%,相应赛道主要是视频、社交和游戏。

在中国,不同行业用户时长占比中,社交(微信+QQ)占比26%、视频占比10%、资讯占比10%,而印度不一样,视频占比最高达26%左右、社交(WhatsApp、Facebook等)占比25%、通讯占比16%,将前面的数据进行对比就能发现,印度用户将大量的时间花在了视频上,尤其是YouTube平台。

2.细分赛道:

1)IM与熟人社交:在这方面,中国前五名头部平台是微信、短信、qq、微博、钉钉,印度是whatsapp、短信、Facebook、messenger、instagram。WhatsApp在印度手机用户每日使用率很高,达到80%左右,跟微信在中国的影响很相似。随后四个平台占据了一些份额,排在instagram后面的公司份额就非常小了。

2)陌生人社交与职场社交:和中国不一样,印度在陌生人社交方面规模很小,份额最高的Tinder才占0.4%的用户量,并且在不断下降,这方面没有太多机会长出大公司。印度职场社交的头部公司主要还是LinkedIn,在印度就业机会很难找,LinkedIn定位又比较高端,所以在就业的垂直赛道,如果下沉市场还是有机会的。

3)支付与电商:印度电商60%以上的订单都是货到付款,35%的订单是线上支付。线上支付的80%以上都是基于银行卡支付,类似于我们当年用招行的网上银行支付,而不是现在通过支付宝类的平台支付。

目前印度、印尼是全球电商增幅最快的两个国家,注意是增幅,不是规模。2017年,印度电商规模大约250亿美元,而中国电商规模已超万亿美元,仅仅是中国的1/40。

从现状来看,印度的头部电商市场份额很大,第二梯队公司份额很小,中间还是有机会的,这就是创业者和天使基金(比如阿尔法公社)的机会。

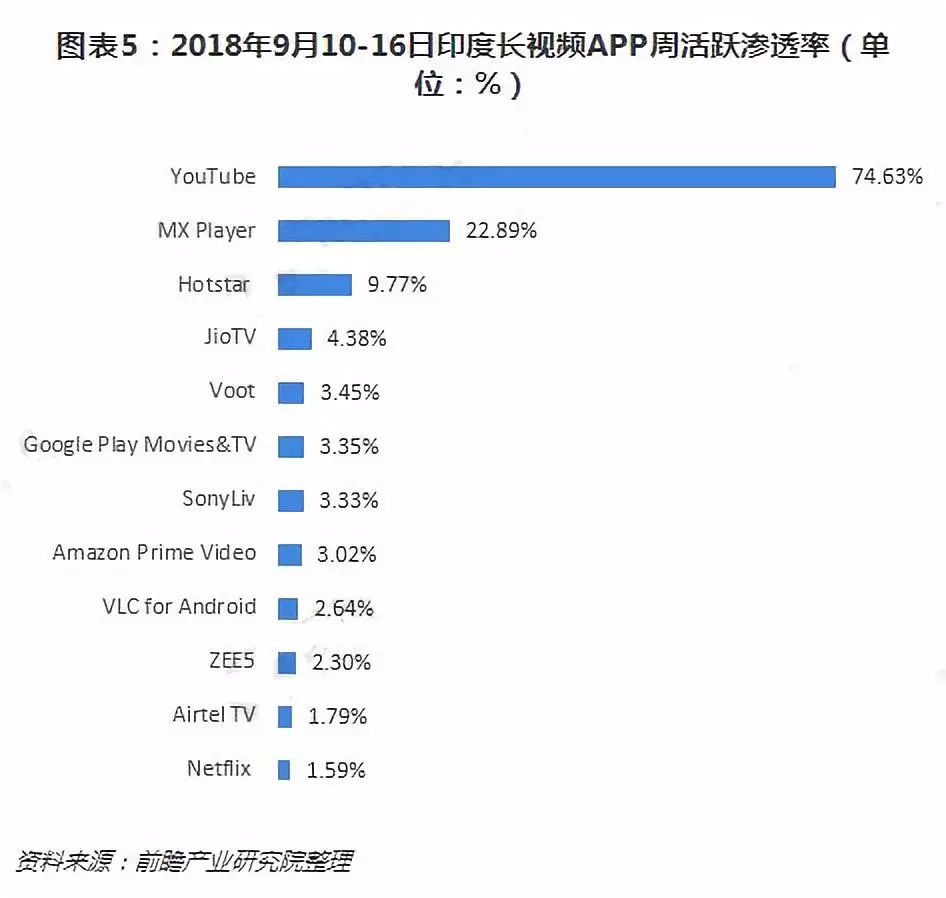

4)在线视频:前面提到,YouTube一个APP占了近20%手机整体使用时长,所以在线视频领域,YouTube在印度一家独大,手机用户每日使用率占比高达70%。在2018年9月10-16日,YouTube周活跃渗透率达到74.63%,这一点中国头部视频APP望尘莫及,因为头部APP只占了3%左右的使用时长。

5)短视频:目前中国用户在短视频平台(抖音、快手等)使用时长占比8.1%,而印度只有0.9%,现在印度短视频正在快速发展,第一梯队是抖音和火山视频,第二梯队这两个相比差距非常大。短视频领域还存在创业机会。

6)游戏:印度游戏市场与中国类似,休闲类游戏为主,比如消消乐。不过例外的是印度吃鸡游戏发展很快,能赚时长,但是不赚钱,因为大家不付费。

直播、信息流和资讯,这些赛道不是很看好,直播是因为变现难,主播很难赚到钱,信息流和资讯则是因为语言种类繁多的问题,很难做大。

三、核心问题:变现难

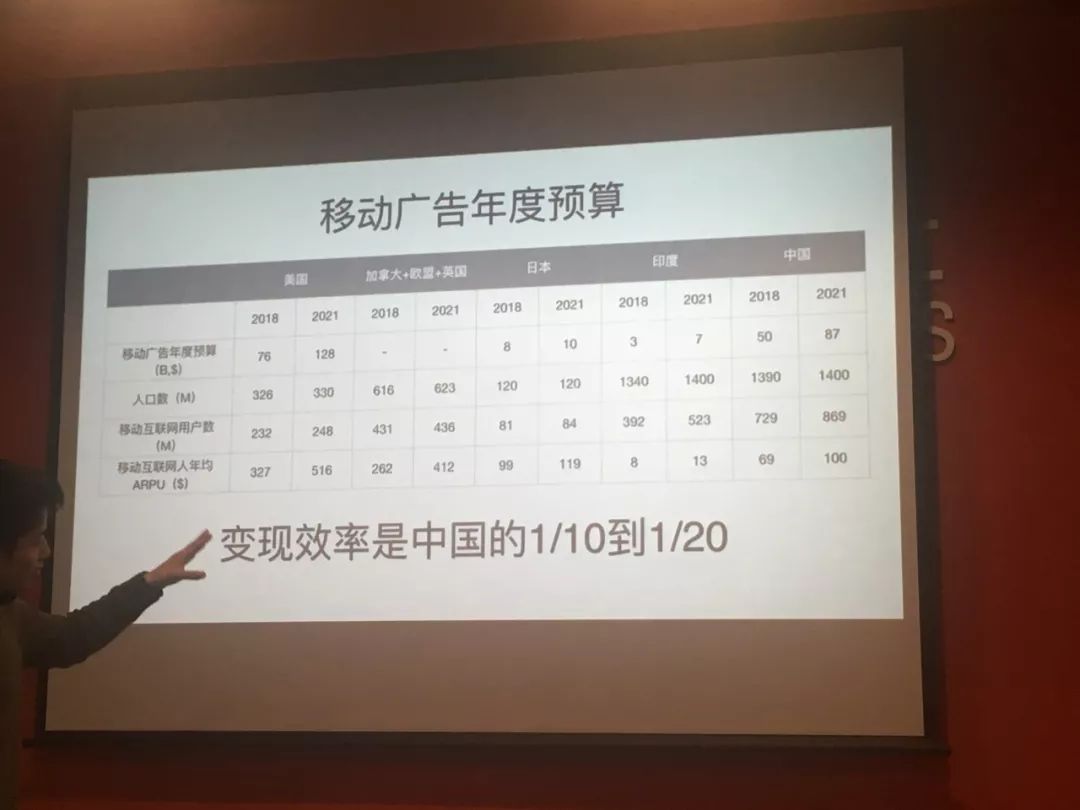

引用Emarketer的数据,印度2018年移动广告年度预算只有30亿美金,而美国是760亿美金、中国是500亿美金,差距非常大。印度的广告预算1/3归Facebook,1/3归Google,1/3归其他公司,所以印度互联网市场跟2000年的中国相似,变现很困难,想要在这里赚钱还需要等待。

印尼市场

一、以Fintech为例,简介印尼互联网市场

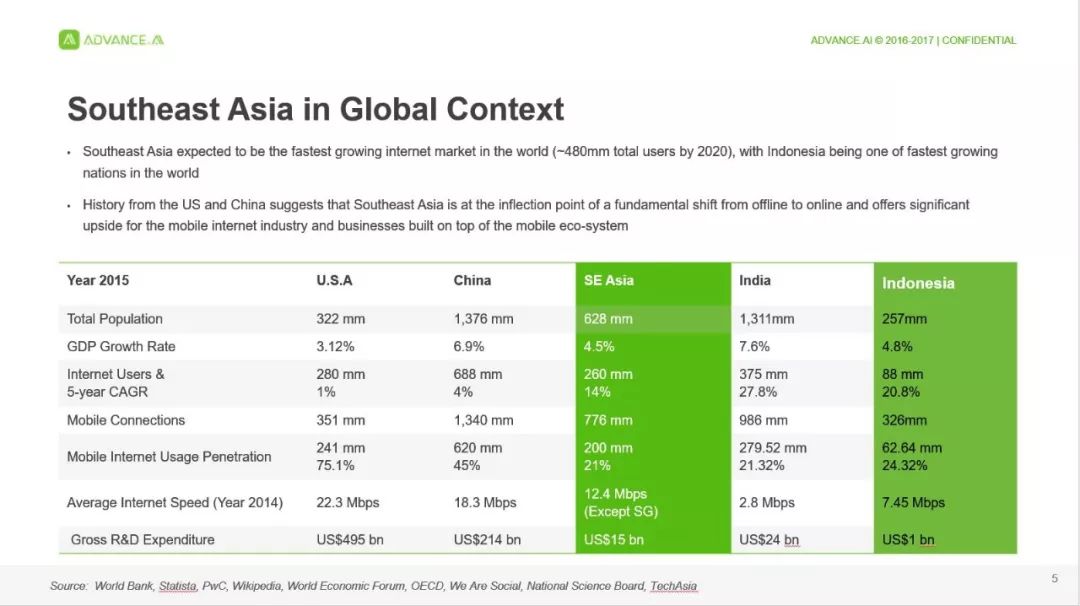

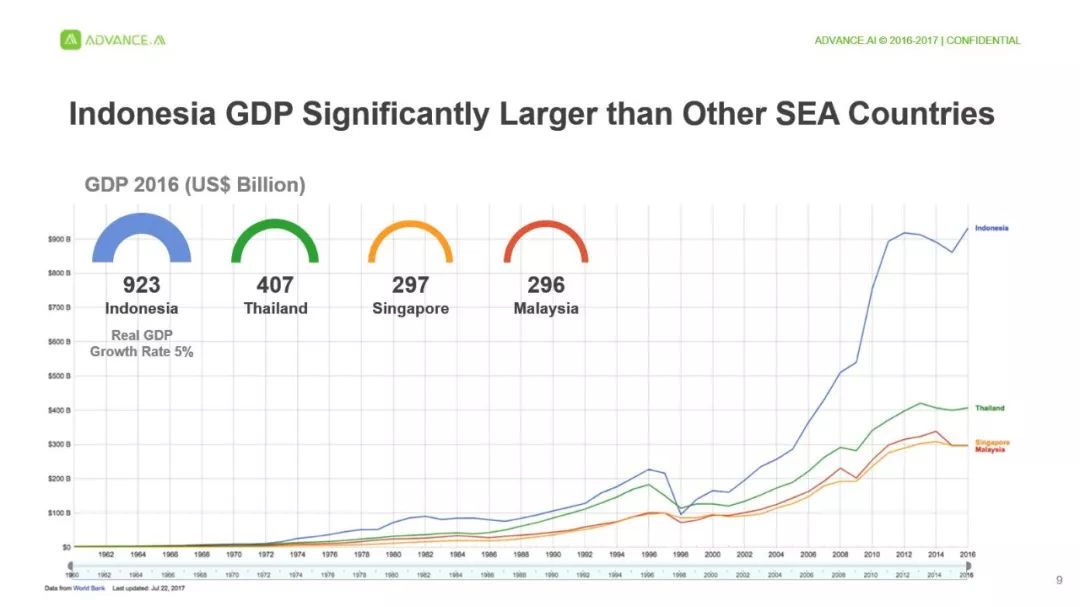

从上面数据可以看到,印尼人口约2.6亿,占东南亚总人口的40%,GDP增速达到4.8%, 目前是东南亚最大的国家,其移动互联网用户数8000多万,但渗透率较低,未来还有较大增长空间。

不同于印度,印尼的4G覆盖率较低,主要信号源为3G,城乡覆盖率差距较大,网速很慢。但东南亚包括印尼的移动互联网增长是较快的,这要感谢包括小米、OPPO在内的出海手机厂商,它们改善了当地的基础设施。

二、互联网金融市场情况

1.传统银行覆盖率低,电子钱包发展潜力大

东南亚有大概1.5亿人口没有银行卡。印尼拥有信用卡的人口比例不到3%,拥有银行卡的比例不到30%,原因之一是印尼有1.8万的岛屿,传统银行很难在每一个岛上都建设物理分支机构。这也使得印尼的电子钱包的发展势头较猛,电商系、运营商系、银行系的公司都在切这块业务,市场繁荣,且仍没有巨头统治市场。除了电子钱包业务外,其他金融相关业务也有机会,因为没被银行卡覆盖的人口比例确实很大。

印尼的Unbanked人群会随着移动互联网与电子钱包的渗透率提高而减少。预计到2019年,被银行服务覆盖(包括传统银行、类银行、互金行业)的人口比例将上升到75%。

2.Fintech公司创业的机会

第一,月光族:随着印尼的电商、移动支付,包括互联网整体的人群的覆盖率上升的时候,金融业务的机会较大。印尼的大多数用户没有储蓄习惯,月光族很多,对于小额信贷的需求量非常巨大。

第二,投资:印尼在国家层面对外汇没有严格的管制,反而特别希望获得外资投资。

第三,监管:印尼的监管比较开明,也比较先进。例如在中国,P2P的监管还不是特别明确,有很多监管条例,却没有完成备案制。印尼在2017年就开始做备案制,目前有100多家公司完成了备案,2019年将会有10-20家拿到P2P牌照的公司。

第四,欺诈:印尼的欺诈很严重,其工具非常先进,很多美国的信用卡欺诈的案件都来源于印尼。其手段包括交易欺诈、骗贷、洗钱、刷量等,例如GO-JEK的司机注册红包机制,就被大规模的褥羊毛。

印尼、菲律宾等都是欺诈很严重的国家,创业者如果在反欺诈方面有特别好的技术,在东南亚是有机会的。

三、印尼互联网金融的机会与挑战

印尼的金融科技水平不够发达,给出海的中国互金公司带来了很大的机会。不过目前印尼市场已经开始拥挤,监管的力度也慢慢加强,红利在缩减。这对于想要投机的公司来说是坏消息,但是对于想在印尼长期做业务的公司,机会仍然存在。