跨境服饰电商深度分析(下篇)

设为星标,保持联系~

要点提取

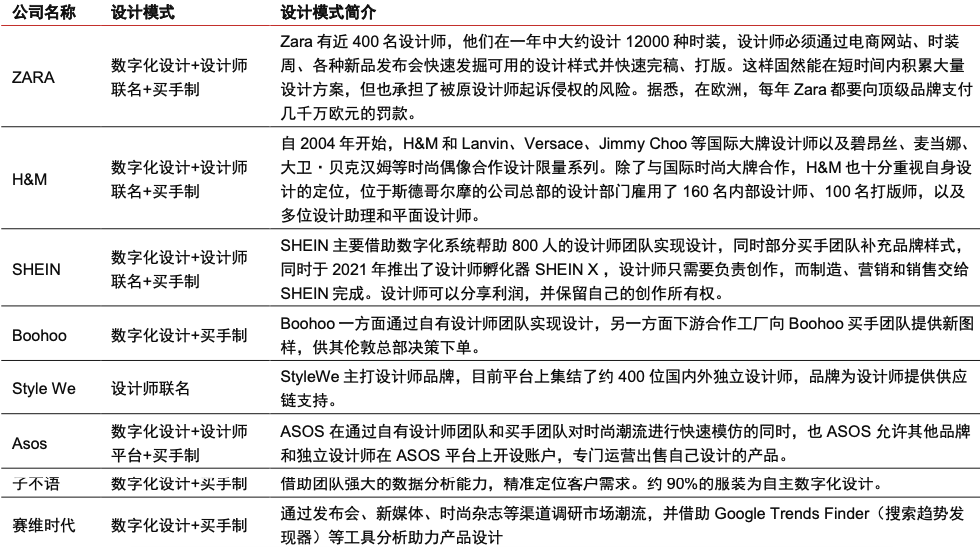

自有设计师团队借助数字化技术抓取时尚趋势,实现快速设计。如 SHEIN 通过自研的时尚元素追踪系统,总结流行颜色图案,有效提升爆款率。

买手团队采购最新设计,保证供给充足。如,Boohoo 的下游 ODM 厂商会向其买手团队不断提供新的图片款式,总部买手可以通过图片进行快速邮件下单,或者前往供应商 Show Room 进行款式浏览。

设计师联名款式,塑造品牌形象。如,Style We 主打设计师品牌,目前平台上集结了约 400 位国内外独立设计师,品牌则负责实现产品的生产与销售;SHEIN 则于 2021 年推出了设计师孵化器 SHEIN X ,设计师只需要负责创作, 而制造、营销和销售交给 SHEIN 完成。设计师可以分享利润,并保留自己的创作所有权。

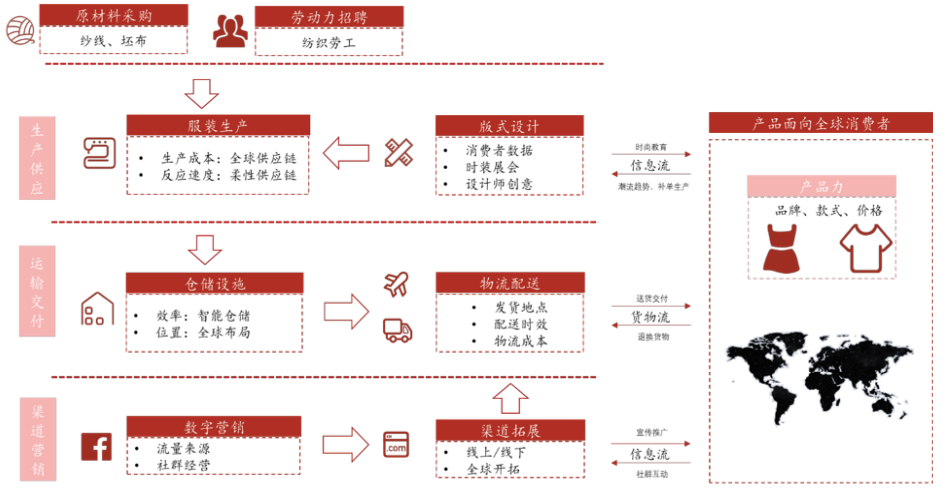

生产端:根植产业集群,柔性生产打造效率优势

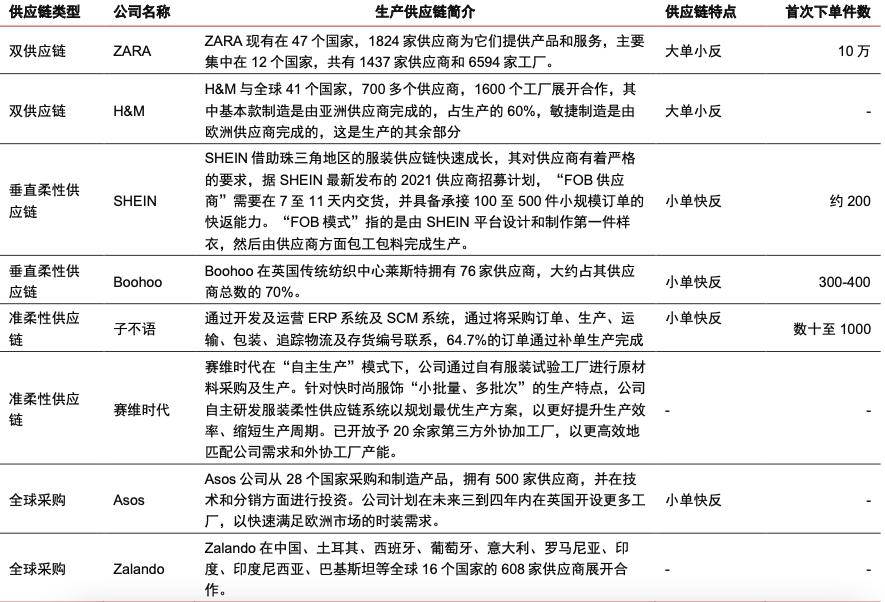

从供应链的类型来看:全球化供应链布局降低生产成本,垂直柔性供应链追求生产效率。当前主流品牌的供应链模式主要有:

全球供应链布局,全球布局实现制造成本节约。如,Zalando 在中国、罗马尼亚、印度、印度尼西亚、巴基斯坦等全球 16 个国家与 608 家供应商展开合作,当地的劳动力成本优势将带来企业生产成本的降低。但全球采购的服装产品在生产排单上不够灵活,而且可能要付出额外的运输成本。

垂直柔性供应链,高效快反助力实现 DTC 模式。如,SHEIN 的“小单快反”供应体系、Boohoo 的“测试-重复”(Test-Repeat)便是通过每款衣服首次小批量生产,随后根据市场反馈,快速提升销售最好的衣服产量的柔性供应链模式。根据 Zara、SHEIN、Boohoo 的数据统计,垂直柔性供应链最短仅需不到 14 天便能够完成新品的上架。

双重供应链模式,成本与效率的中庸妥协。该模式兼具前两者的特点。双重供 应链模式最先由 H&M 采用,其基本款服装制造是由亚洲供应商完成的,占生产总量的 60%,柔性快反供应链制造是由欧洲供应商完成的,占生产总量的 40%。

从供应链的聚集程度来看:中国目前为全球最大纺织品生产基地,打造垂直柔性供应链需要当地服装产业形成聚集。柔性供应链的服装品牌的建设离不开本土服装制造产业集群的支持。如,Zara 拥有由西班牙、葡萄牙和摩洛哥等地工厂组成的生产网络,为集团生产大部分的时装商品;Boohoo 旗下 70%的供应商都在英国本土传统纺织重镇莱斯特郡 ;SHEIN 则借助珠三角地区中国制造服装出口产业集群实现自己垂直柔性供应链的打造。垂直柔性供应链的打造需要一定程度的工厂聚集以及集中管理。

柔性快反供应链需要各环节紧密配合。不同于全球供应链的分散布局,柔性快速反应供应链极致的供应周期的实现,有赖于原材料管理、生产、运输等诸多供应链环节高度紧密的配合,未来单一生产环节出海难度大,需要高度依赖本土产业集群完整的供应链要素。

服装产业集群的规模与实力决定了垂直柔性供应链的升级空间以及规模天花板。1)欧洲供应链建设受产业规模限制。2020 年,Boohoo 因被指控莱斯特地区工厂恶劣的工作条件和低薪,被迫取消了 100 家原有外包供应商的合作,供应链扩张受到打击。2)中国产业链潜力巨大。根据世贸组织 WTO 的统计,2019 年中国纺织品出口贸易额全球第一,占全球纺织品出口额的39.21%。中国服装供应产业拥有充足潜力支持本土垂直柔性供应链的发展。

竞争要素二:社媒营销和本地化运营是获客关键

从流量来源的手段来看,通过社交媒体内容营销和搜索引擎,提升拉新获客效果。 根据德勤咨询最新调研,美国市场 DTC 品牌营销渠道的获客分布中,社媒营销(SNS) 排名第一。其次是搜索引擎优化(SEO)和品牌官网的直接访问,这两者相辅相成,SEO 针对美国消费者使用品牌官网的习惯而凸显出其效果。此外,搜索引擎营销(SEM)也同样被视为具有较高获客效果的渠道。

社交帐号自有粉丝带动产品和品牌曝光度。品牌采取多社交媒体账号矩阵的方式,在 Facebook、Instagram、Youtube 上开设多个账户,增加信息的投放密度,同时开设特点市场专有账户,进行精细化运营。

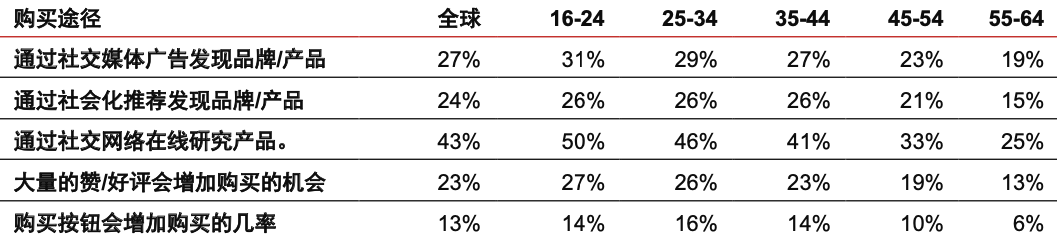

把握社交媒体和短视频平台流量红利。全球跨境电商流量经营经历了从利用 Google网页排名算法(SEO),到 Google 广告竞价(SEM),到 Amazon 平台流量扶持,再到如今以 Facebook、Instagram 为代表的社交媒体带来的社交营销红利期,和以 Titok 为代表的视频营销红利期。Global WebIndex 的调研显示,在全球范围内,50%的 16 岁至 24 岁之间互联网用户在研究产品和服务时会使用社交网络,使用频率仅次于搜索引擎。

精美展示诱发消费欲望,平台卖家图片展示受限。图片是线上消费者了解产品的主要视觉化途径。服装电商在商品上架之前,会专门花费 1~2 天的时间进行样衣的拍摄工作。1)高质量更新考验快时尚营运能力。综合来看,以SHEIN 为代表的模特外拍模式的成本最高,耗时最长,展示效果也最佳。在快速上新的行业背景下,每日大批量高质量高成本的产品展示页面的制作,将对公司的运营能力提出更高的要求。2)平台卖家展示受限。如,出于公平竞争的原则。Amazon 平台对产品主图有严格的规定:产品背景必须为纯白,不可展示额外的产品与 logo 等,各卖家之间难以形成差异。

物流供给端:仓储与配送为物流两大核心环节,独立站偏好国内直发,平台卖家多使用海外仓储。

从配送模式的角度看,具体的四大配送方式有:

邮政包裹模式:全球覆盖渠道最广。邮政网络基本覆盖全球,比其他任何物流渠道都要广。据 IPC(International Post Corporation)报告显示,72%的跨境包裹是通过邮政渠道来实现运输的。

国际快递模式:速度最快成本较高。DHL、TNT、FEDEX、UPS 和顺丰等国际快递商通过自建的全球网络,利用强大的 IT 系统和遍布世界各地的本地化服务。

专线物流模式:专线包舱跨境配合本地配送,通过规模效应降低成本。专线物 流的优势在于其能够集中大批量到某一特定国家或地区的货物,结合航空包机与当地快递实现送达,通过规模效应降低成本。

海外配送模式:源于商家自建仓库或平台针对卖家提供第三方服务。海外仓储 模式可以分为三大环节。①头程运输:商家通过海运、空运、陆运或者联运将商品运送至海外仓库。②仓储管理:商家通过物流信息系统,远程操作海外仓 储货物,实时管理库存。③本地配送:海外仓储中心根据订单信息,通过当地 邮政或快递将商品配送给客户。

从仓储发货方式的角度来看,海外建仓发货搭配灵活的动态仓储管理能有效提升配送时效。

目前各服装电商品牌采取的主流发货方式有:

集中建仓发货:高效率仓储直面全球市场发货。如,SHEIN 的全球绝大部分商品发自广东佛山 30 万平方米的国内中心站。

海外建仓发货:海外市场就近建仓,实现产品快速交付。如,Urbanic 作为专注于印度市场的中国服装出海品牌,通过在印度 Gurgaon 等地建设海外货物仓库的方式,使得某些品类最快 1-4 天可到达印度客户手中。

动态仓储发货:全球多处仓库/工厂动态发货。ASOS 致力打造“Unified Stock Pool”动态发货体系:一方面实现在某个指定仓库缺货时,由全球其他仓库动态补仓直发;另一方面,ASOS 希望未来能实现供应商代表 ASOS 向客户直接发货。

平台仓储发货:借力电商平台实现快速交付。如,在亚马逊提供的仓储发货服务被称为 FAB(Fulfillment by Amazon),第三方卖家服装电商将产品运抵至Amazon 位于北美、欧洲等地的 FBA 仓库后,由 Amazon 为公司提供储存、配送、退换货等一体化、闭环式仓储物流服务。东南亚电商平台Shopee 的自建物流 SLS(Shopee Logistics Service)甚至将仓库建于中国境内,四大转运仓分别位于上海、深圳、泉州、义乌,卖家只需寄往国内转运仓便可由 SLS 直接代发东南亚,省去了海外头程物流环节。

从仓储与配送的组合来看,本地仓储+国内直发相较于海外仓储+当地配送,时效较慢但库存支出小。海外仓储+当地配送能在当地市场实现即日达,具有绝对的时效优势, 但周转周期长,库存成本较高。本地仓储+国内直发/海外仓储+当地配送为两大主流模式,前者主要为独立站所采用,库存压力小,时效偏慢;后者主要为第三方卖家所采用,库存压力大,时效快。

物流消费者端:时效与费用成为衡量交付能力的最关键指标。

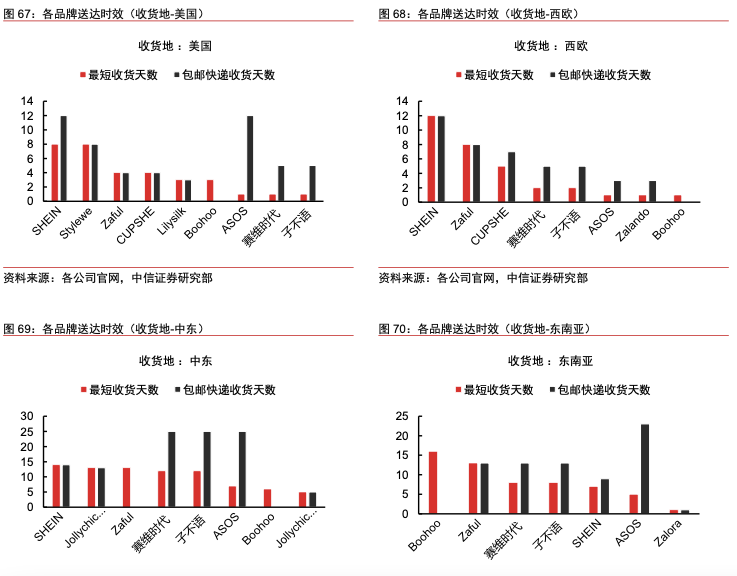

从物流时效的角度来看,各地本地电商占据配送时效优势,新兴市场交付能力仍有提升可能。

地域角度:①本地电商占据配送时效的绝对优势。根据我们的统计,各地本土的服装电商品牌由于发货仓库地理位置与配套设施建设的优势,其送达时间最短,平均最快 0~2 天便可送达。如,ASOS 在英国依靠就近的仓储位置和成熟的物流建设,在英国本土实现了半日达与夜间配送;Zalando 在欧洲实现了最快半天,平均 2~3 天的配送时效。②跨境电商可通过前置建仓提升时效,如,Jollychic 通过在中东建立前置仓库,实现了最快的送达时效;赛维时代、子不语等第三方卖家借助 Amazon 在世界各地的 FBA 仓库实现了在全球的高效交付。

市场成熟度角度:①欧美市场配送体系发展成熟,当地物流竞争格局清晰。ASOS、Zalando 等西欧服饰电商品牌已在当地搭建了成熟的配送体系,将送达时限压缩至了1 天以内,交付能力远强于通过国际快递与专线物流交付商品的中国服饰跨境电商平台。②新兴市场送达时效普遍偏低,各大跨境品牌交付能力 暂时未拉开明显差异。在中东等新兴市场,基础设施建设水平偏低,交付时效不高,除本土电商外,各国际品牌普遍送达时间在5 天以上,有进一步提升的空间。③东南亚市场中国跨境品牌占据地理优势。在东南亚等新兴市场中 SHEIN 提供的包邮物流的送达天数是各品牌中最短的。

从物流费用与成本的角度来看,最低快递包邮消费额为重要观察指标,这一方面体现了对消费者的吸引力,越低的最低快递包邮消费额,对于消费者而言意味着越低的网购门槛;另一方面体现了企业成本控制与盈利水平的平衡能力,包邮是服装电商提高客单价的有效手段,最低快递包邮消费额可视为衡量品牌每单履约成本费用与盈利平衡点 的重要指标。

中国出海服装品牌在包邮服务上更具吸引力。①平台第三方中国卖家借助 Amazon Prime提供的服务,在全球实现低价快递包邮。根据我们的统计,如赛维时代在美国、西欧、中东等市场均实现了 30 美元以下的最低包邮消费额。②中国头部跨境服装品牌快递包邮消费额处于偏低水准。如 SHEIN 在运输距离更远的前提下,在欧美地区保持与欧洲电商相近的最低快递包邮消费额水平。同时在东南亚提供 0 元包邮的邮政物流服务。

短期来看,运输面临成本压力。2021 年来运输交付环节在成本端不断承受上涨压力,据中国集装箱行业协会数据,2020 年中国每出口 3 个集装箱只能返回 1 个;国内集装箱严重短缺,以至于大量外贸工厂开始自行限产。长期来看,海外建仓的难点在于如何通过准确的销售预测提升效率、管理库存。

本报告原始内容及图片来源于中信证券研报。