重磅!亚马逊日本版VAT来袭,不注册JCT有何影响?

▶视频号关注AMZ123跨境导航

AMZ123获悉,在昨日的第六届中国品牌日,亚马逊全球开店发布的最新数据显示,随着跨境电商行业的快速发展,企业品牌价值愈发凸显,中国卖家愈来愈重视品牌塑造,将打造品牌视为了企业实现长远发展的基础。

而AMZ123了解到,跨境卖家们想要在亚马逊上实现长远发展,除了重视品牌塑造外,关注亚马逊最新政策、合规化运营的意识也必不可少。日前,亚马逊日本站就又更新了一项需要卖家们密切关注的政策。

JCT改革即将生效,这些卖家需注册!

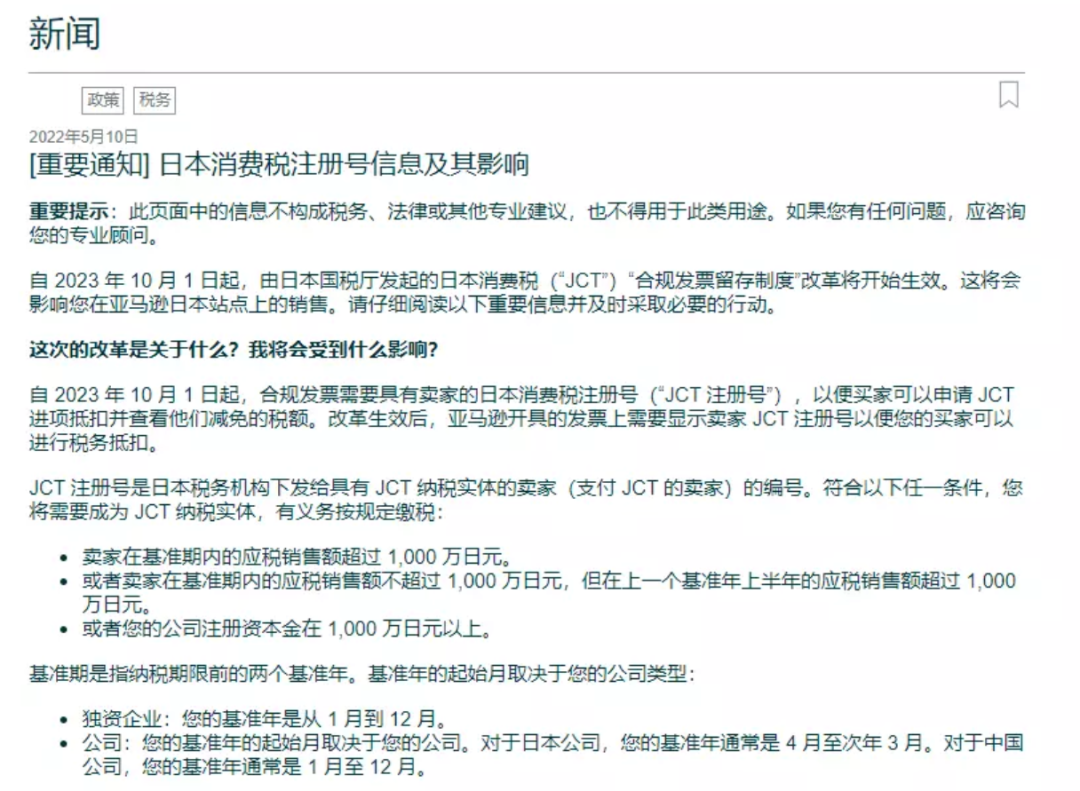

AMZ123获悉,昨日,不少亚马逊日本站卖家表示在后台收到了亚马逊的一则重磅通知:自2023年10月1日起,由日本国税厅发起的日本消费税(JCT)“合规发票留存制度”改革将开始生效。

改革生效后,合规发票需具有卖家的JCT注册号,以便买家可以申请JCT进行抵扣并查看他们减免的税额。亚马逊开具的发票上需要显示卖家JCT注册号以便买家可以进行税务抵扣,即在亚马逊日本站销售、并符合相关条件的卖家,如若需要开具发票,则必须注册JCT。

AMZ123了解到,其实早在上个月,亚马逊就曾发布过一则公告,表示日本国税厅(NTA)的发票系统将于2023年10月1日启动,提醒亚马逊日本站卖家在卖家中心输入发票注册号。

在此,AMZ123也为亚马逊日本站卖家们提炼了该项改革的三大重点:

一、什么是JCT?哪些卖家需要注册JCT税号?

日本消费税 (JCT) ,英语全称为Japanese Consumption Tax,是消费者在购买商品时缴纳的一种税,对于企业购买行为,买家可以从应缴纳给税务局的税款中扣除,可以理解为日本版VAT增值税。

而JCT注册号是日本税务机构下发给具有JCT纳税实体的卖家的编号。

符合以下条件的卖家需要成为JCT纳税实体,并有义务按规定缴税:

1、卖家在基准期内的应缴税销售额超过1000万日元; 2、卖家在基准期内的应交税额不超过1000万日元,但在上一个基准年上半年的应交税额超过1000万日元; 3、公司注册资本金在1000万日元以上。

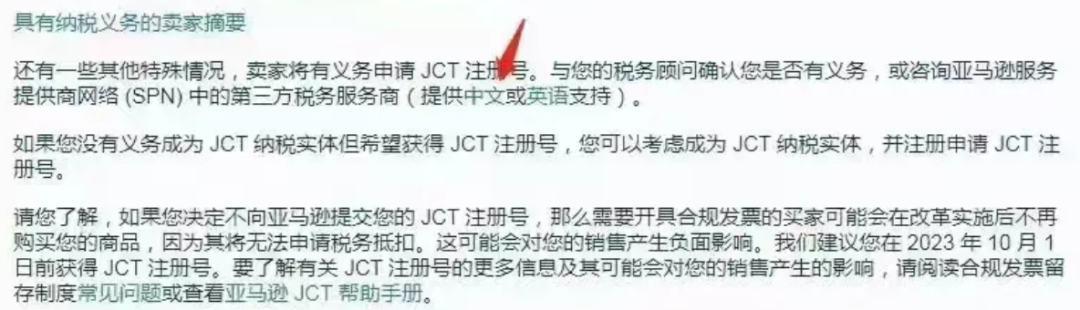

在某些特殊情况下,即使不满足上述条件,卖家仍有纳税义务。

下列情况可免除缴纳消费税的义务:

1、销售额不超过1000万日元/年。

2、注册资本金1000万日元以下。

二、如何进行注册申报?

1、自行进行注册申报

AMZ123了解到,自2021年10月起,日本国税厅已开始受理JCT注册号申请。

符合条件的卖家可准备好以下资料,进入日本国税厅官方网站进行JCT税号注册:

(1)公司营业执照 (三证合一) 扫描件; (2)公司法人护照扫描件; (3)法人签名的POA ; (4)申请表; (5)公司年度销售数据; (6)申报过程中需要的其他相关资料等。

2、通过服务商进行注册

卖家也可在亚马逊后台中,咨询亚马逊服务提供商网络(SPN)中的第三方税务服务商进行JCT注册号申请。

注册时效:约2-3个月,需提前准备。

申报周期:一般为年报。

申报截止日期:应税期结束的次日起2个月内。

日本国税厅建议,要想在2023年10月1日之前获得日本消费税登记号,通常应该在2023年3月31日之前提交申请。

三、不注册申报JCT注册号会有什么影响?

从注册JCT的条件来看,该政策并不是强制性的。

但如若符合条件的卖家不按照规定向亚马逊提交JCT注册号,将无法再给买家开具合规发票,使得买家无法申请税务抵扣。

有开具合规发票需求的买家很可能将不再购买无JCT注册号的卖家产品,从而直接导致卖家的单量下滑。还有部分卖家猜测,没有注册JCT税号的卖家有可能会被亚马逊限制销售权限,从而失去部分订单。

因此,AMZ123在此建议,想要在日本市场上大展身手、有长远战略计划的卖家,可以尽快注册JCT税号。

此外,AMZ123还了解到,该改革通知一出,就在AMZ123卖家交流群里引发了热议:

“日本JCT步欧洲VAT后尘了,今天会不会被日本JCT刷屏?”

“继欧日后,美国会不会又一个XXX税务?”

“有没有注册JCT税号的服务商?”

“亚马逊日本站如果收税的话,大家也该涨涨价了!”

对此,AMZ123也创建了群聊【AMZ123-日亚站JTC讨论群】

欢迎各位跨境卖家扫码进群,针对相关话题进行交流~