七五深度 | 小米SU7搅动国内市场,中国EV如何外卷印尼?

1、中国EV进印尼,“水涨船高”

2、在印尼蓝海,中国EV仍有价格优势

3、印尼EV市场的吸引力,不止政策推动

3月28日,小米第一台汽车小米SU7上市。自3年前公布造车计划,小米如今算是正式挤入了竞争激烈的电动汽车EV领域,与国内数十个EV企业的数百种车型争夺市场。

发布会当天,雷军公布了备受瞩目的SU7新车价格:标准版、Pro、Max三个新车版本售价分别为21.59万元、24.59万元、29.99万元。有分析称,小米汽车的性能对标特斯拉和保时捷,但价格却十分低,小米可能会成为EV领域中“最大的(竞争)威胁”。

也有不少网友“敦促”小米汽车尽快生产右舵版外销,但另据媒体4月初消息,小米汽车更新《小米SU7答网友问》表示,目前暂无海外销售计划。但反观其更多同行“前辈”们,他们已经走入日渐疯卷的海外EV市场。

中国EV进印尼,“水涨船高”

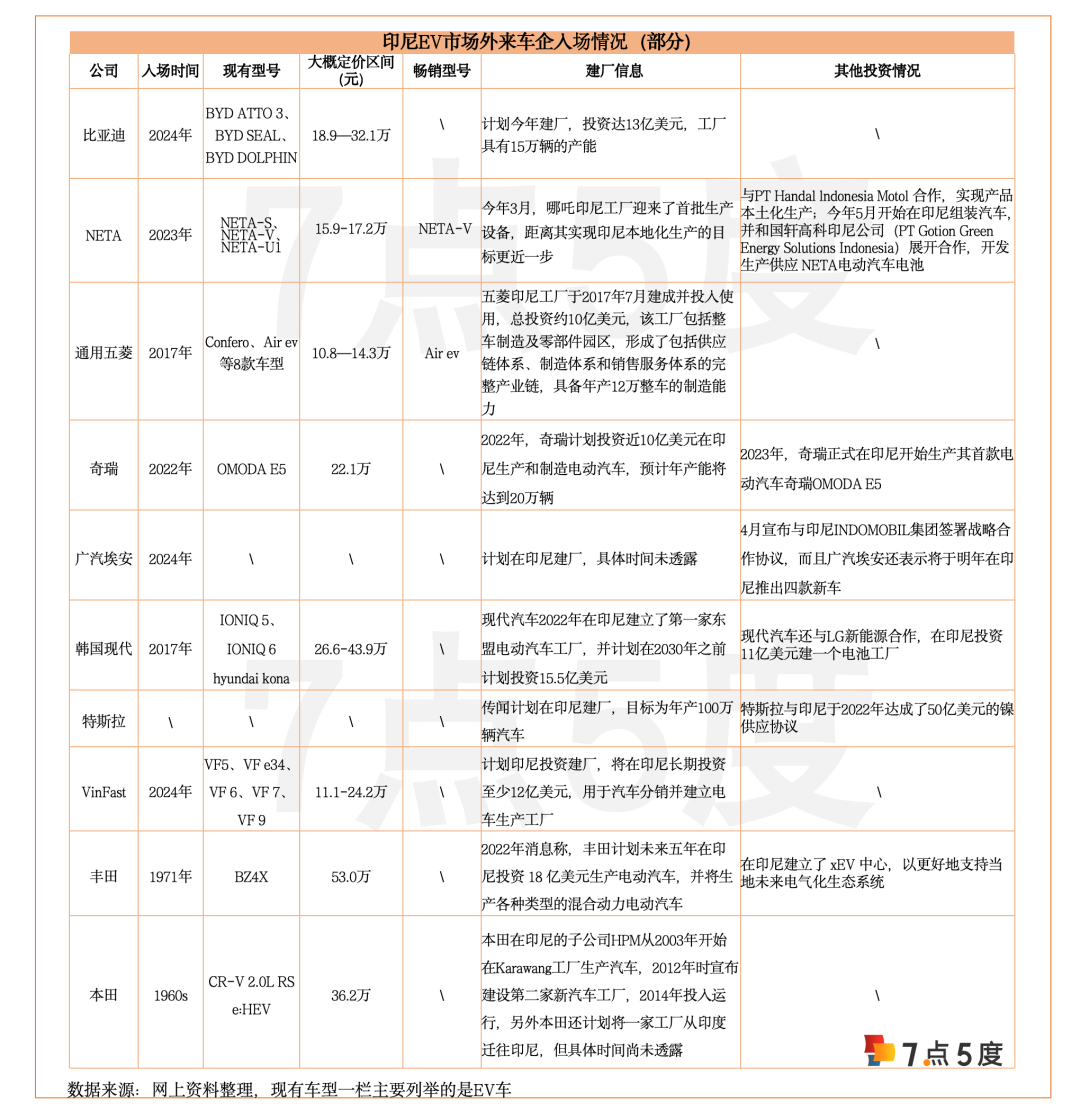

继五菱、奇瑞和哪吒之后,“全球纯电销冠”比亚迪也于今年1月正式宣布将进入印尼,携ATTO3、轿车“海豹”、小型车“海豚”3款车型进入当地电动乘用车市场。

在印尼电动四轮车市场上,中国车企日渐活跃。值得注意的是,由于不同市场的税金政策、运输成本及市场规模差异,中国车企出海印尼的售价也跟着“涨价”。可以说,中国新能源车在印尼,渐成为印尼富人的新宠。

比亚迪印尼展厅坐落在雅加达北部,展示比亚迪四辆电动汽车,也吸引了不少人前来参观和询价。ATTO3、轿车“海豹”(BYD SEAL)、小型车“海豚”(BYD DOLPHIN)在印尼的起售价分别为5.15 亿印尼盾(折合人民币约22.9万元)、6.29 亿印尼盾(27.9万元)、4.25亿印尼盾(18.9万元)。

左右滑动

其实,比亚迪商用车自2018年起就已投入印尼多个主要城市的公共交通服务。去年,比亚迪已经在印尼向当地出租车公司供应数百辆纯电动汽车,以及向巴士公司交付数十辆电动大巴。

除了决定正式进军电动乘用车,比亚迪还表示今年也将开始在印尼建设工厂。据印尼经济统筹部部长Airlangga Hartarto表示,比亚迪将在印尼投资“达13亿美元”,工厂具有“15万辆的产能”。据称,比亚迪正在印尼西爪哇Subang Smartpolitan工业区购买100公顷的土地建厂,预计今年开始施工,于2026年1月开始运营。

同样新入场的,还有哪吒NETA。2023年8月,哪吒汽车NETA携旗下产品NETA-S、NETA-V和NETA-U1亮相印尼国际车展,并于2023年第四季度开始在印尼市场销售新车。

在印尼,NETA的广告已经铺设到电梯,在斋月期间还有优惠促销,NETA-V售价约371,000,000印尼盾(约合14.6万人民币)。从NETA印尼的官网看,目前展售的只有NETA-V车款。有数据显示,NETA-U1在印尼的预估价格能达到20.6万元。而4月初有消息显示,NETA已经确定即将在印尼发布并组装两款新型电动汽车。

NETA与印尼电动汽车制造商PT Handal Indonesia Motor(HIM)签署合作协议,计划从今年第二季度开始,两方联手合作实现哪吒汽车产品的本地化生产。另据近日消息,NETA还将在今年5月开始在印尼组装汽车。而在印尼组装的NETA电动汽车将使用印尼公司生产的电池,其和国轩高科印尼公司(PT Gotion Green Energy Solutions Indonesia)展开合作,PT Gotion将成为NETA电动汽车的磷酸铁锂(LFP)电池供应商。

相比之下,五菱和奇瑞进军印尼的时间更早。

2017年7月,五菱印尼工厂建成并投入使用,包括整车制造及零部件园区,形成了包括供应链体系、制造体系和销售服务体系的完整产业链。2022年,五菱印尼还和PT Gotion合作开发电动汽车电池。

据介绍,当前共8款五菱车型在印尼销售,最受欢迎的是五菱新能源汽车Air ev。该款车型于2022年8月正式投放印尼市场,一经上市,也引爆了印尼新能源汽车的迅猛增长,目前已累计批售超1万辆。印尼销售的五菱Air ev有两个版本,标准续航和长续航版,售价分别为2.43亿、2.995亿印尼盾,折合成人民币约为11.6万~14.3万元。五菱印尼的工作人员观察到,印尼消费者对新能源车的需求更多是受自身需求驱动而不是补贴驱动。“当前购买ev的用户,基本都是现金付款,消费水平较高。”

(雅加达路上的五菱)

另一边,奇瑞曾在2006年短暂进入过印尼市场,2022年正式重返印尼,并宣布计划投资近10亿美元在印尼生产和制造电动汽车,预计年产能将达到20万辆。2023年,奇瑞开始在印尼开始生产其首款电动汽车奇瑞OMODA E5。今年2月,奇瑞在印尼雅加达举行新车发布会,在全球范围内正式推出旗下新款电动汽车OMODA E5。

而对比来看,五菱在印尼的品牌声量似乎更大,一方面五菱Air ev推出时间更早,销量更为可观,且定价更低。OMODA E5自上市也获得了用户众多积极评价,但价格定位更偏向中高端,起售定价超过了22万人民币,几乎是五菱Air ev基本版起步定价两倍。目前OMODA E5在印尼大概已接收2500多辆订单。

而今年在印尼市场有所行动的中国车企还有广汽埃安,媒体消息显示,广汽埃安计划在印尼建厂,但没有透露具体时间,其还表示将于明年在印尼推出四款新车。

2024年4月30日至5月5日,东南亚最大的电动汽车展览会PERIKLINDO Electric Vehicle Show (PEVS)在印尼举行,印尼总统佐科也前来“站台”,表示出对新能源行业的看好。“印尼电动车市场仍有很大的机会。” 其中,比亚迪、奇瑞、NETA、五菱等中国新能源车企也在展会中纷纷亮相。

除此之外,印尼国际车展GAIKINDO Indonesia International Auto Show (GIIAS) 将于今年7月至8月在印尼ICE展览中心举行,预计共有50个乘用车、商用车、摩托车品牌以及数百个配套行业品牌将参加,如比亚迪、奇瑞、Neta、五菱、铃木、丰田、 VinFast、大众、广汽艾安、长城、本田、现代、奥迪、保时捷、雷克萨斯等。

“目前,全球汽车制造商,尤其是中国汽车制造商,不断瞄准印尼市场,热衷于在印尼投资建设工厂和基础设施。这对于印尼汽车业的发展来说,无疑是一件非常积极的事情。” 印尼汽车工业协会GAIKINDO主席Yohannes Nangoi说道。

在印尼蓝海,中国EV仍有价格优势

印尼新能源市场为何对中国车企有如此强的吸引力?

这是因为,印尼拥有大量的年轻人口、不断壮大的中产阶级和关注可持续发展的新一代消费者。

从更宏观的角度来看,泰国、马来西亚和印尼是东南亚三大汽车国家,三者总产量占东盟总产值超过70%。而印尼目前是东南亚地区最大的汽车市场,汽车工业也是印尼经济的支柱之一,雇用了约150万工人,占GDP的4%。

但对比这三个汽车大国,印尼的汽车保有量占比仍处于较低水平,2021年印尼每千人拥有的汽车数量仅为99辆,预计在2022~2026年间将维持约3%的年均复合增长率。而且,印尼的电动汽车制造能力落后于邻国,印尼目前的生产能力为每年34,000 辆汽车,而泰国预计2024年电动汽车产能达到每年35.9万辆。

这些市场如今也是中国新能源汽车的重点关注目标市场。数据显示,中国去年出口了500多万辆汽车,成为世界上最大的汽车出口国,而受需求强劲拉动的东南亚等地区正推动中国车企的海外销售增长。目前,纯电动汽车在印尼新车整体销售中的占比为1% 左右,随着更多玩家进入,电动汽车弯道超车的可能性也将增强。NETA、比亚迪等中国车企的入场,将有可能反向极大提升印尼EV领域的市场规模。据印尼工业部数据,截至2023年底,印尼新能源汽车数量增长43%,达到12,248辆,而2022年为8,562辆。

此外,叠加中国-东盟自由贸易区建设,以及《区域全面经济伙伴关系协定》(RCEP)对15个签署国全面生效等利好因素,中国新能源汽车产品在东南亚的渗透率预计将不断提高。咨询公司Canalys预测,预计到2025年,中国汽车产品在东南亚区域的占有率,将由2022年的2.6%快速提升至12.8%。

总体上,印尼电动汽车行业仍有很大的增长空间,是一片蓝海市场。从另一层面来讲,五菱、奇瑞、NETA、比亚迪等中国新能源如今布局印尼市场,也能在未来的印尼四轮EV市场竞争中占据先发优势。除此之外,现在进入印尼新能源市场的中国车企,在性价比方面也有较大优势。

据印尼汽车业内人士分析称,如今印尼民众对电动汽车的购买热情不断高涨,因为价格仍然是更广泛普及的主要障碍,阻碍了EV市场的大幅增长。而当地人在购买偏好方面,不仅重视电车的实用性,例如七座配置等,而对8.90-13.36万左右的便宜电车型有明显的消费倾向。

韩国现代汽车在印尼的销售人员也表示,印尼人“正在寻找便宜但质量好的产品”,而比亚迪等同行对手正在提供更便宜的车型。未来,特斯拉、本田等外来车企可能会向印尼市场引进更多EV车型,而且特斯拉在今年已经公开表示接下来将把东南亚视为重点发展的市场。

相比其他新能源车企,中国出海EV品牌在印尼的定价并不算高,定价主要集中在11-30万人民币左右,除了较为高端车型定价较高,大部分还是15万人民币左右。而据越海资本发布的《新能源小型车出海东南亚研究》,印尼大部分汽车型号的销售价格超过3.5万美元(约合25万人民币),例如去年在印尼最畅销的MPV燃油车Toyota Kijang Innova售价为16.8万人民币。

对比其他出海玩家,例如VinFast、韩国现代、丰田、本田等汽车品牌,它们的车型售价就偏高,尤其是韩国现代、丰田、本田的电动汽车起步价都已徘徊在30万元左右;而且,特斯拉Model 3在印尼市场的起步售价更是高达15亿印尼盾(约合66.7万元人民币),当然这样的定价或者也和特斯拉汽车是由独立进口商运送到印尼当地有一定关系。

印尼EV市场的吸引力,不止政策推动

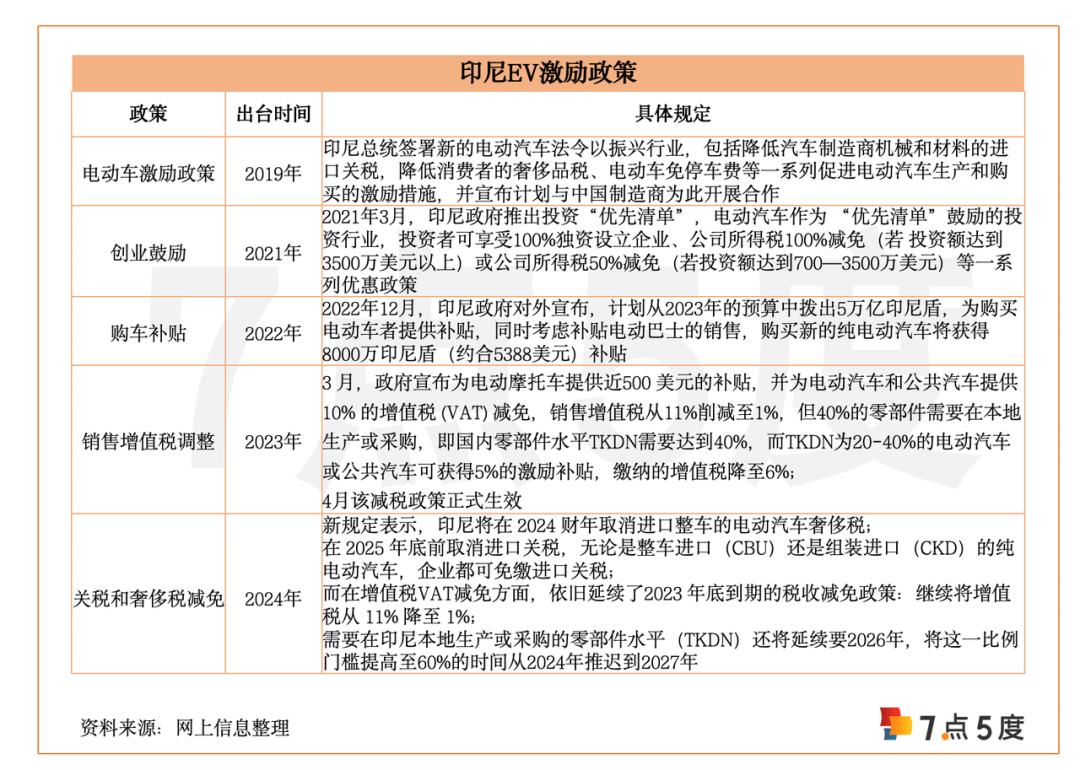

为了吸引更多新能源车企进入印尼市场,印尼政府也做了不少努力。

比如,印尼政府已经明确了不少在EV领域的阶段性进展目标:从2022年开始电动汽车生产,到2025年电动汽车产量占汽车总产量的份额达到20%;到2030年在国内生产60万辆电动汽车,该目标是印尼2023年上半年销量的100倍以上;而从2050年起销售的所有新车都将是电动汽车。

而配套的充电设施方面,印尼国家电力公司也表示,力争到2030年建成2.5万个电动汽车充电站。2023年6月有消息称,印尼能源矿产与资源部正在修订电动汽车法规,以便更完善充电站的设立,降低充电成本。印尼曾承诺到2030年该国至少要有1300万辆电动摩托车和220万辆电动汽车。但能源部数据显示,截至2022年11月,印尼在全国拥有439个充电站和961个换电站。

更重要的是,近三年,印尼政府持续完善投资环境,加大优惠力度。为投资电动汽车的公司提供所得税减免,为电动汽车消费者提供数千美元的购买补贴、以及为符合一定标准的EV车企提供高达10%的销售增值税减免,以及今年开始实施向电动汽车制造商减免50%的进口关税和15%的奢侈品税等方面的政策,不仅刺激着印尼国内对电动汽车的需求,同时也吸引汽车制造商的进一步投资。据悉,比亚迪为了享受税收优惠,正在与印尼政府对此进行协商。

印尼投资部长Bahlil Lahadalia还对外表示,印尼决定加快电动汽车发展,政府考虑推出更多税收优惠、简化流程等措施以吸引电动汽车厂商。从而抓住全球电动汽车发展机遇,建立完善印尼电动汽车全产业链生态体系,并带动本地其他相关企业的成长发展。

而且不难看出,在印尼EV领域的外来玩家,都已经或正积极推进印尼投资建厂。一方面,这有利于他们在印尼深耕,或者方便更快向东南亚其他国家扩张。另一方面,印尼大力吸引外来EV车企,提供优惠吸引,但车企们享有这些优惠需要满足国内零部件水平TKDN要求。而随着印尼有意将TKDN标准提高到60%,本地化组装到本地化生产的比例可能逐渐走高,尽早入局门槛难度相对较小,就更可能占据先发优势。

而且获得2024年新规定的50%的进口关税和15%的奢侈品税减免,外来电动汽车制造商必须承诺在2026年1月至2027年12月期间在当地生车辆数量与2024年至2025年底期间进口的车辆数量相同。

据称,在比亚迪入场印尼之前,特斯拉曾试图和印尼当局协商获取优惠但并未如愿,因为尚不能确定特斯拉是否会在当地生产汽车,而印尼政府要求电动汽车制造商向当地银行存入担保金,金额需要与计划进口的电动汽车享有的税收优惠相匹配,一旦电动汽车制造商完成了当地生产目标,政府就会返还这些资金,以此来鼓励电动汽车制造商在印尼设立生产基地,促进当地就业和经济发展。

此外,在印尼的各大EV车企也正在联合上下游企业,助力印尼充分利用镍等丰富的资源优势,成为电动汽车生产中心并培育纯电动汽车相关产业。

镍是电动汽车电池的重要原料,印尼镍的储量占世界总量的52%。作为全球镍储量最大的国家,印尼已于2020年禁止出口未加工的镍矿石,该政策成功推动外国买家在印尼投资建设镍生产工厂等投资活动。仅在过去3年时间里,印尼政府已与国际公司签署了价值超过150亿美元的协议,涉及该国的镍开采、精炼和电池制造。而中国作为全球最大的动力电池生产国,不少国内企业纷纷奔赴印尼。在电动汽车电池原料生产方面,中企投资的德龙工业园和青山工业园均与印尼方加强了镍铁生产合作。而汽车和电池制造商五菱、比亚迪、宁德时代等也在印尼重金投资建厂等。

未来,印尼新能源市场还将吸引更多中国玩家。