利润大涨2300%,“叛军” Shopify力压亚马逊,但卖家不必着急

7月28日,Shopify发布2021年二季度财务业绩报告,势头凶猛:营收11.19亿美元,净利润8.79亿美元,同比增长2342%;相比之下,随后公布Q2业绩的亚马逊,则多少有些落寞:净销售额1131亿美元,低于市场预期的1151亿美元。

两相比较,像极了奥运会上的金牌和银牌。

截止7月30日,Shopify市值1903亿,相当于1/10个亚马逊,1/3个阿里,1.7个京东。

看起来,“叛军”似乎有了与亚马逊一掰手腕的实力,加上6月以来亚马逊爆发信任危机,更让不少卖家动了“逃离”亚马逊,进军独立站的念想。独立站,会是中国卖家的“桃花源”吗?

未必。

独立站本质上是另一个卖货平台,如果对流量思维一无所知,纯粹因为亚马逊不好做而押宝独立站,可能希望越大,失望越大。

因此,不建议带着情绪做选择,直白点说,出海就是为了赚钱。独立站要不要做?不止取决于行业大势,更取决于你是否准备充足。

暴力拆解,Shopify 成色几何?

鞋子适不适合,只有脚知道,独立站能不能做,研究过才有答案,以 Shopify为样本:

1、从店铺数量来看:

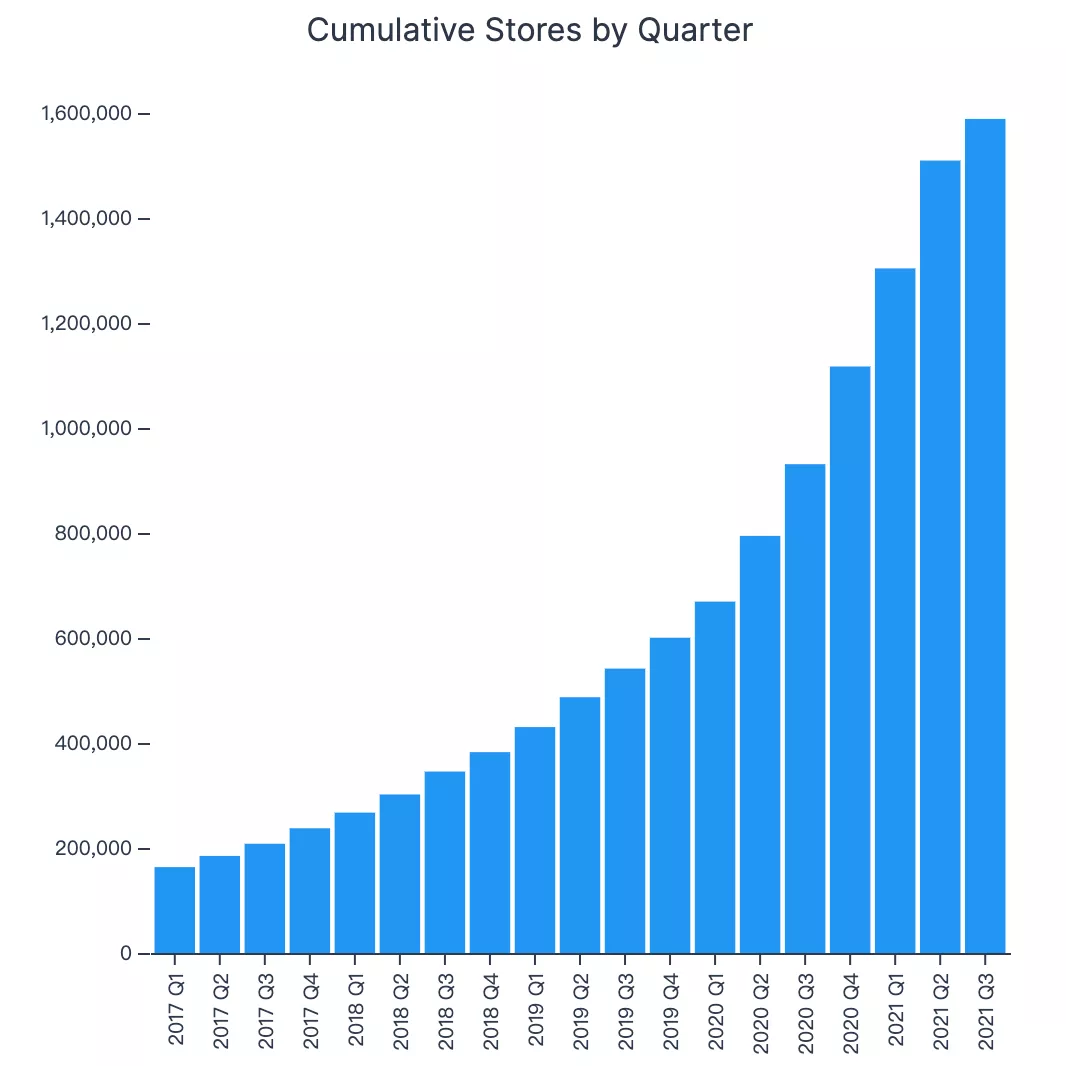

Shopify目前有158万店铺,直追亚马逊的167万,二季度同比增长90%。

(季度累计店铺数,数据来源:store lead)

2020下半年起,Shopify进入爆发期,至今没有放缓的架势,相比亚马逊卖家数量增长的平缓,Shopify的生命周期更早一些。

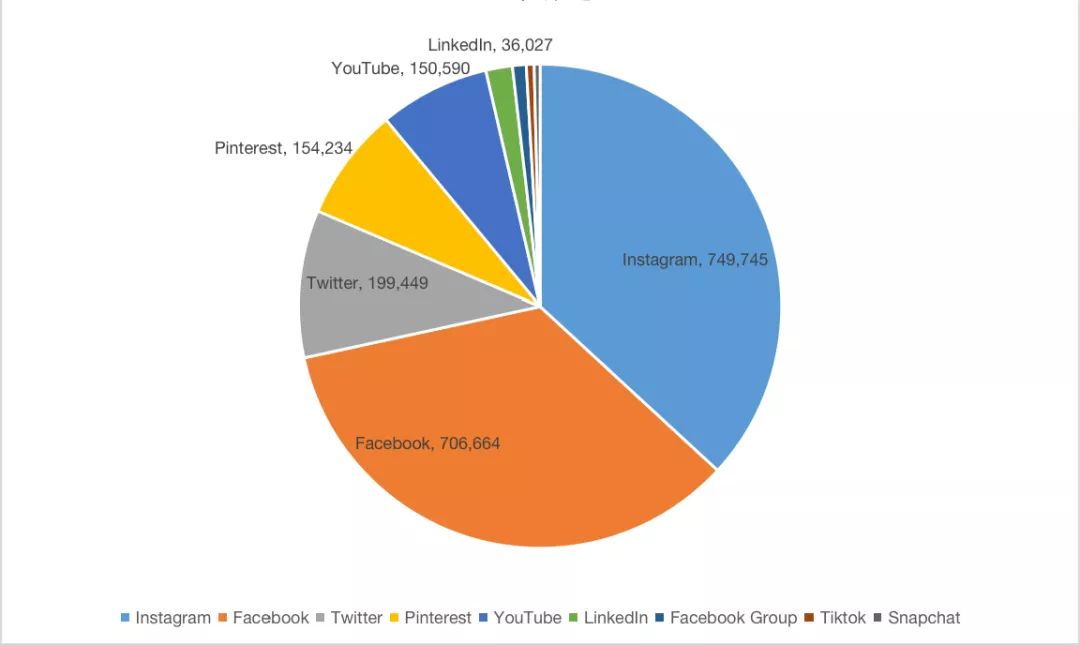

2、从引流渠道(社媒)来看:

ins和脸书势均力敌,是卖家流量的“长江与黄河”,如果没有独门秘诀,这两个大平台依然需要投入。

(卖家引流渠道,数据来源:store lead)

此外,邮件是Shopify卖家的主要联系方式,57%店铺上有电子邮件,31%留有电话号码。

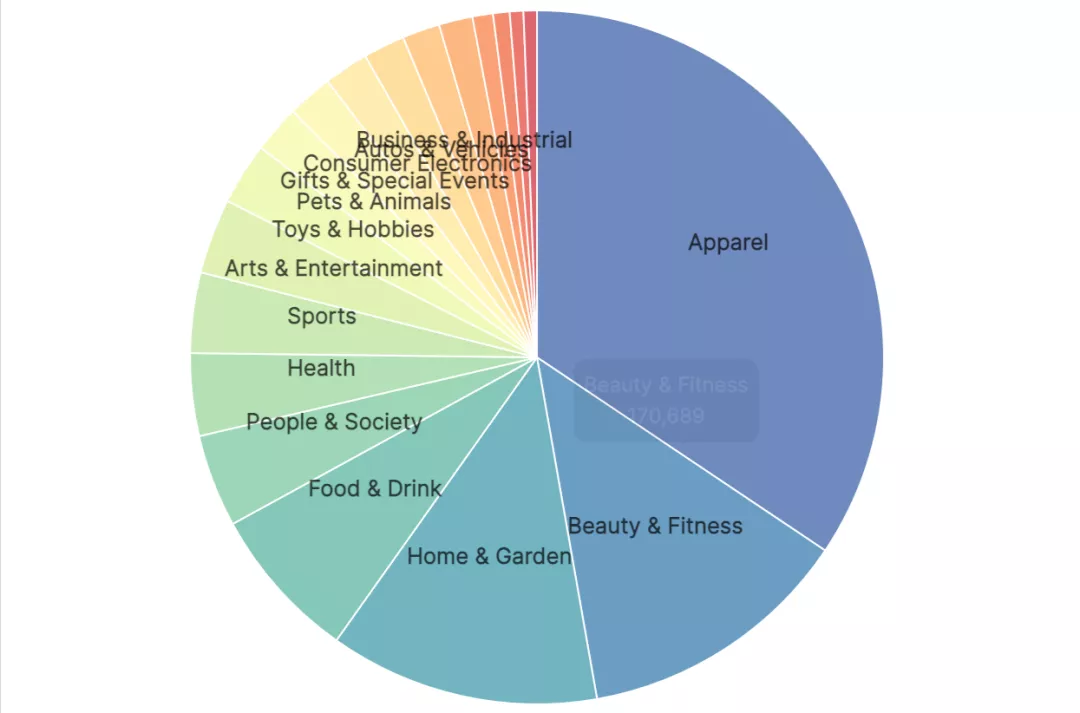

3、从热卖品类来看:

(热门品类,数据来源:store lead)

更具个性化的服饰是独立站的大头,此外美妆健身、家居园艺占比也很可观,相较于平台,独立站对垂直度的青睐更甚。

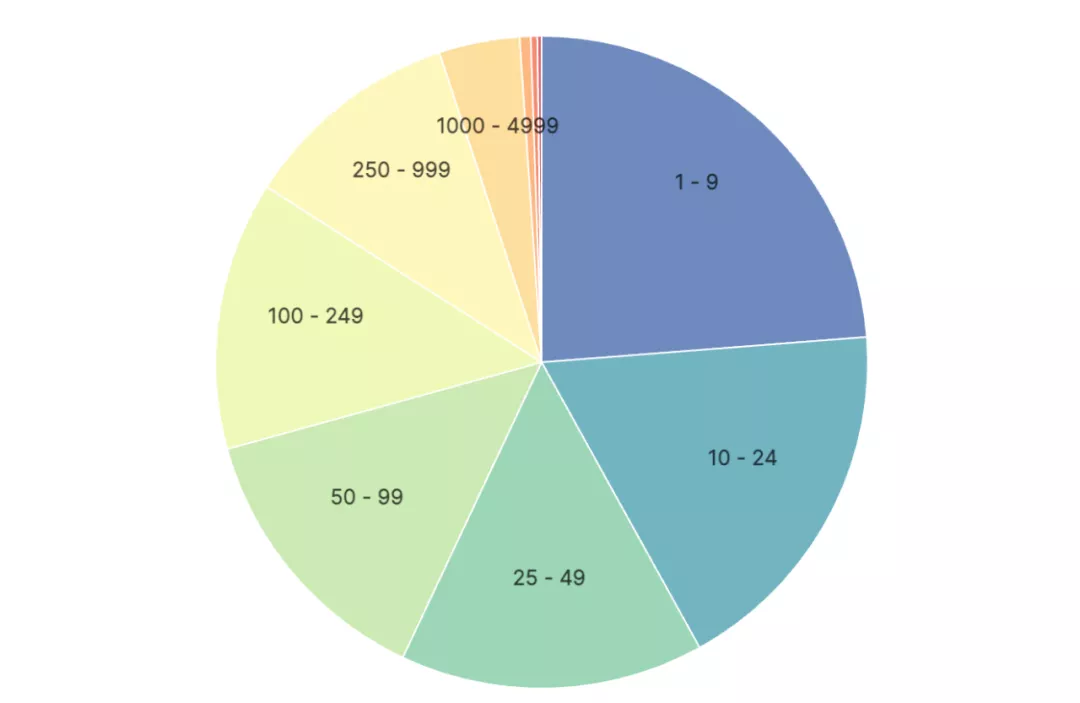

4、从店铺销售的产品数量来看:

(销售的产品数量,数据来源:store lead)

22.7%店铺仅售1-9种不同产品,更倾向精品运营,通过定制个性化,培养清晰的客户画像,以精准用户属性吸引相似用户,降低同质竞争压力,形成“滚雪球”效应。

在一个行业中,竞争有两种方式:一是做差异化,品牌赋予商品价值,买家愿意为品牌付出溢价;二是打价格战,成本压到更低,获取流量倾斜,吸引买家下单。

对追求“流量沉淀”的品牌型卖家来说,他们不愿在平台“流量分发”中抹去个性,在低价斗兽场里浴血厮杀,那么独立站的去中心化方式,把用户养在流量池,就更适合他们。

井水与河水的战争

一直以来,Shopify给人的感觉就是“没用全力”,面对中国如此庞大的卖家规模,显然没有表现出足够的热情。

原因是什么?从其高层战略可窥一二。

Shopify总裁Harley年初表示:Shopify目前正在奥地利、法国和比利时等国家投资产品营销和销售团队,我们打算采取“精细且具有战略意义的策略”进行扩张,其他国家虽然在规划蓝图上,但目前不是深入扩张的好时机,那是将来考虑的事情。”

换句中国老话:好钢用在刀刃上,中国市场再等等。

放着中国这么多卖家不顾,跑去欧洲开拓小国市场。Shopify脑袋秀逗吗?当然不是,我们不能用中国人的思维,去理解外国人的脑袋:

Shopify走品牌战略,也就是“卖家中心论”,与Amazon的“买家中心论”区别在于:Shopify追求优秀的品牌,而非优秀的货源,欧美是传统的品牌商尤其中小品牌集中地,而中国更靠近供应链,品牌并不占优。

未来是否改变战略,不好说,但这是目前Shopify与Amazon的交锋中,选择的「差异化战略」,所以可别相信什么“叛军”理论,Shopify是正面干不过亚马逊,而选择的逆向打法。

事实上,亚马逊买家更追求性价比,并不太在乎与店铺的粘性,Shopify恰好抓住这一点,期望通过培养品牌吸引力,建立顾客忠诚度。

虽然是两条线,但两者都在试探侵入对方的阵地,毕竟对手的长处,正是自己的短板。

Shopify今年添加Shop Pay,引入支付系统,这个动作被视为正式入侵亚马逊的领土。

而亚马逊建站之心不死,2015年切入独立站失败后,今年1月收购悉尼的Selz——mini版的Shopify。

卧榻之侧,岂容酣睡。

如果二者短兵相接,那将是一场“巨人的碰撞”。这场战争值得卖家关注,是“鹬蚌相争,渔翁得利”?还是“城门失火,殃及池鱼”?

一方面,亚马逊进军独立站,可凭借其庞大的买家市场和技术、仓配优势,弥补独立站缺流量、缺仓配的天生短板,卖家的想象空间又大一些;

另一方面,如果亚马逊灭了Shopify,在独立站领域中“一统江湖”,那么卖家将彻底失去对品牌和数据的控制权,只能听从一个声音。

不少品牌对亚马逊和Shopify的态度是“both/and”——兼收并蓄,而不是“either/or”——非此即彼。因为平台和独立站,在未来都有足够的发展空间。

疫情后,还做不做独立站?

归根到底,看疫情前后人、货、场发生了什么变化。

> 人:流量变迁和风口转移

跨境电商的进化史,就是一部互联网流量的变迁史。社交媒介流量疯狂的今天,独立站流量“海纳百川”,呈现出三个趋势:

流量入口增多;

社媒(尤其视频)流量变大,移动端加速压倒PC端;

社媒加速“电商化”,或自立山头,或合纵连横,独立站相应受益。

而随着引流越来越“烧钱”,流量来源不妨早作调整:

以Google代表的搜索流量,不建议长期依赖,客单价只会越来越高;

以Facebook为代表的的社交媒介流量仍是主力,但社媒也有自己的电商野心,从流量的售卖者到分配者到主宰者,社媒并不满足,能独自完成“流量变现闭环”,何必“为他人做嫁衣”?

以Tik Tok为代表的短视频流量值得关注,熬过川普时代的Tik Tok,正在复制国内的崛起神话,成为“猪下面的风口”:

从算法上看,Tik Tok是降维打击;从用户画像看,Tik Tok在美国拥有的Z世代用户数量将超过Instagram,使用时长超过Facebook,全球用户年底有望突破12亿;从电商步伐来看,Tik Tok英国站已对中国卖家开放。5G时代,“短视频+独立站”的王炸,炸出一种新的电商模式也不为怪。

流量变迁,顺势而为,做第一个吃螃蟹的人,还要做第一个吃到蟹黄的人。

> 货:产品性价比和供需关系

凭借供应链的完备和韧性,「中国制造」结结实实在疫情中大放了一波异彩,之前被转移出去越南、印度的产业链,特别是服饰订单再次回流中国。

今年印度新棉播种期被疫情打断,且收购价远低于农民预期,预计种植面积下滑10个点以上,此外巴西棉预计减产22%。

服饰是疫情后为数不多增长强劲的品类,棉花减产,除了服装批发商转移订单,会不会还有上游原料商转移进来?对服装卖家又影响几何?

疫情带来红利的同时,欧美通胀的骚操作,却也坑得卖家赚吆喝。

中国6月制造业PMI为50.9,购进价格指数高出出厂价格指数9.8个百分点,工厂利润压力很大。上游原料涨价传导,卖家采购成本提高30%左右,但眼前的市场却是供过于求,同质厮杀,大家急于清库存,购销售价倒挂。

同时,产业链转移导致整个东亚地区船位周转紧张,接下来美国港口工人两轮的罢工谈判,这个旺季运价依旧堪忧。

兜兜转转绕了地球几圈,最终还是中国卖家买单。疫情完了后,中国制造的性价比看似没变,但是因供需关系的改变,卖家利润却在减少,甚至本金还压在货上。

老生常谈:无论是独立站还是平台,都需深耕供应链,稳住资金链。

> 场:平台格局和风险分散

全球范围内,在疫情将去未去、经济缓慢爬坡、物流持续拥堵的大背景下,跨境电商暂时维持着一个“脆弱的再平衡”。

亚马逊已开始发力欧洲小国、印度、埃及等市场,成熟市场的天花板未来可见;新兴市场的活力虽大,却仍被疫情、经济和基建三座大山压得喘不过气。

“马太效应”是否还在?

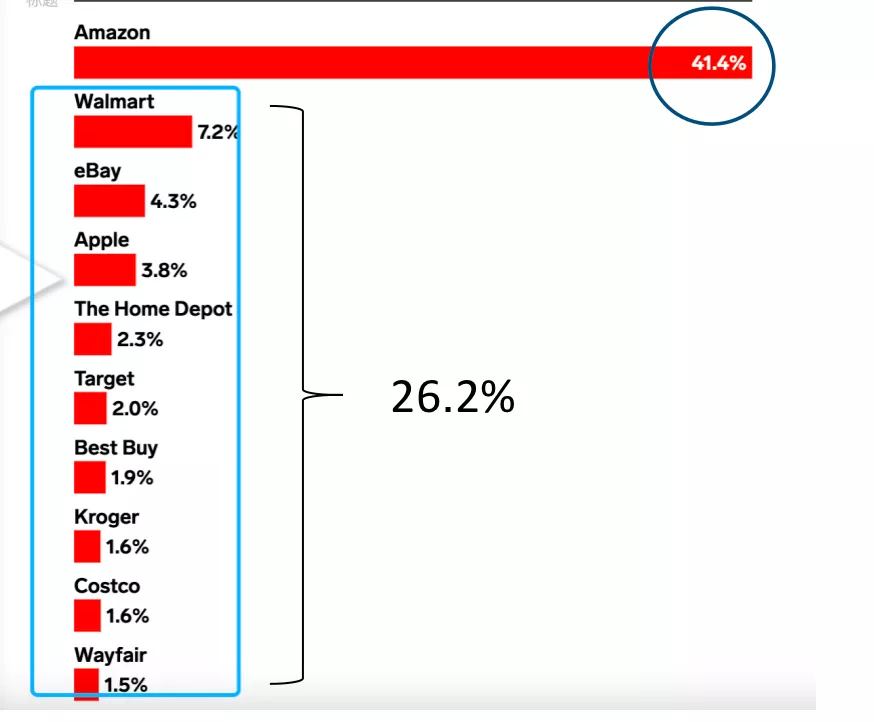

短期内“一超多强”的格局难以撼动,2021年预计亚马逊市场份额41.4%,第2-10位约26.2%,“一超”无法撼动,但“多强”正在崛起。

(数据来源:eMarketer)

这世界不会阻挡大树的阳光,也不会阻挡小花的绽放。

亚马逊是一个传奇,但对我们个体来说,传奇不是唯一的,总是轮流转的。

大起大落之年,卖家单一平台的竞争压力和资产风险在加大,一棵树木不如一片树林,多平台分散风险,独立站即是其中之一。

最后,独立站几点猜想:

2021年,平台也好,独立站也好,趋势很重要,你自己更重要,准备好再出发。熬过黑暗,剩者为王,来拥抱那个跨境电商的黄金十年。

▬ END ▬