继续降!持续疯涨的海运费出现拐点!除了2M外,还有两家船公司也以港口拥堵为由停航!

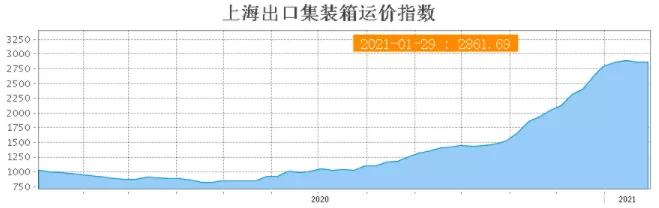

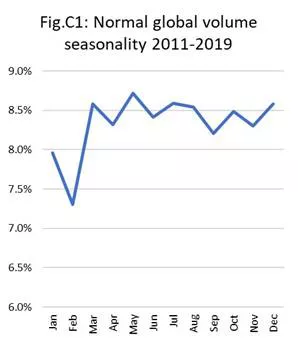

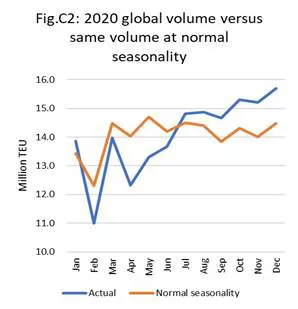

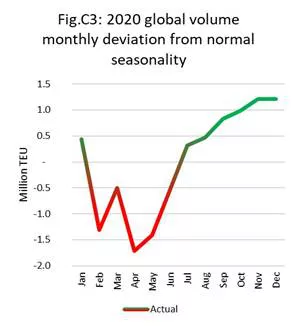

距离农历新年不足10天了,上周我们终于盼到运价在2021年的第一次回落,但是紧接着我们面临2M联盟的新年停航计划。 好消息是本周的国际海运运价继续回落,但是除了2M联盟以外,又有两家船公司以港口拥堵为理由宣布停航。 持续疯涨的海运费出现拐点,再次回落 国际集装箱运输和物资运输价格的持续攀升,不是单纯的市场现象,光靠市场自身的调节无法实现国际运输平稳有效。中国用看得见的手主动干预,让持续疯涨的国际海运运价出现拐点。1月29日,上海出口集装箱运价指数(SCFI)报收2861.69点,连续两周回调,这是全球企业界所乐见的。 1月29日,上海航运交易所发布的上海出口集装箱综合运价指数为2861.69点,较上期微跌0.3%。中国出口集装箱运输市场需求总体保持平稳,多数远洋航线运价保持高位。 欧洲航线:为防止本轮英国变异病毒引发的疫情扩散,欧洲多国加强了疫情管控措施,运输体系遭受空前考验。在此背景下,运输需求持续维持在高位,运力供需矛盾未得到缓解。本周,上海港船舶平均舱位利用率基本保持满舱水平。运价方面,多数航商保持原运价,有部分航商下调运价,即期市场订舱价小幅下跌。 1月29日,上海出口至欧洲基本港市场运价(海运及海运附加费)较上周下降了117美元为4276美元/TEU,较上期下跌2.7%。 地中海航线:市场观望气氛较为浓厚,大多数航商维持原运价不变,但也有个别航商上调运价。 1月29日,上海出口至地中海基本港市场运价(海运及海运附加费)上涨41美元为4337美元/TEU,较上期上涨1.0%。 北美航线:美国新冠确诊病例仍居高不下。疫情造成的港口拥堵和集装箱周转不畅的问题始终得不到缓解,集装箱运输困境暂时难以突破。本周,上海港美西、美东航线船舶平均舱位利用率接近满载水平。 航线运价总体保持稳定,即期市场订舱价格小幅波动。上海-美西上涨93美元至每40英尺4088美元;上海-美东的运价微跌71美元,以每40英尺4679美元的价格收盘。 波斯湾航线:市场表现总体平稳,春节前运输需求略有放缓,供需保持相对良好。本周,上海港船舶舱位利用率保持在95%以上,部分班次满载。多数航商订舱报价保持不变,少数报价略有下调,即期市场运价下跌。 1月29日,上海出口至波斯湾基本港市场运价(海运及海运附加费)为1895美元/TEU,较上期下跌2.0%。 澳新航线:目的地运输需求稳中略升,供需关系良好。本周,上海港船舶平均舱位利用率总体保持在95%以上,部分班次满载。航商基本保持订舱报价不变,即期市场运价基本持平。 1月29日,上海出口至澳新基本港市场运价(海运及海运附加费)为2409美元/TEU,与上期基本持平。 南美航线:本期受疫情和供货等因素影响,货量略有回落。上海港船舶平均舱位利用保持在95%以上,部分班次满载出运。多数航商不同幅度下调订舱价格,即期市场运价小幅下跌。 1月29日,上海出口至南美基本港市场运价(海运及海运附加费)下跌326美元为8544美元/TEU,较上期下跌3.7%。 春节期间除了2M外,这两家船公司也要停航 出于港口拥堵的考虑,三大主要的海运联盟中的两个联盟正在取消亚洲和欧洲之间的航线,以恢复航线船期的完整性。 2M联盟的合作伙伴马士基和地中海航运公司将在2月中旬农历新年期间取消四条亚欧航线。赫伯罗特以及整个联盟将在3月下旬和4月初分别分别取消三个亚洲-地中海航次。 这些决定与赫伯罗特(Hapag-Lloyd)和THE Alliance在跨太平洋贸易方面的类似举措相呼应。赫伯罗特(Hapag-Lloyd)上周表示,船期延误和中断已经变得如此严重;为了恢复航线船期完整性,该公司将在2月份取消往返亚洲和北美的21个航次。 赫伯罗特(Hapag-Lloyd)表示,“作为船期恢复计划的一部分”,将在2月26日至3月1日之间取消THE Alliance的MD1,MD2和MD3航线的服务,以应对“最近前所未有的市场形势造成全球各地严重的港口拥堵和船舶延误” 赫伯罗特(Hapag-Lloyd)每一条空白航线的备选订舱方案,马士基(Maersk)表示将确保以替代航线最大程度地减少对客户的影响。 马士基在咨询中表示,其目的是“采取恢复措施释放这些航次服务,以应对最近前所未有的市场形势,即全球供应链面临严重的港口拥堵和设备限制。”该承运人补充道:“这种情况是由需求激增和应对疫情的措施共同推动的,以致港口、仓库、堆场和内陆运输模式的供应链运营放缓。” 传统的12月是亚洲-北欧贸易持续需求的旺季,加之设备短缺加剧,导致欧洲和英国一些港口枢纽的拥堵加剧。根据Sea-Intelligence的数据,亚洲-北欧航线的承运人准班率从去年同期的83%下降至40.6%,船舶平均延误6.4天,比2019年12月增加了3.24天。12月,亚地中海地区的准班率为40.5%,低于去年同期的81.5%,船只延误3.99天的时间略长于去年同期的3.61天。 THE Alliance另一成员Ocean Network Express(ONE)表示也将取消航次以使其能够重新布置船只,以减轻延误并在2月12日开始的中国新年后提供全面服务,但未能提供更多细节。 “取消航次的计划要到最后一刻才能确定。”一位ONE发言人表示,为了恢复船舶的准班率,鹿特丹和南安普顿的亚欧航线航班将推后一周,而香港等亚洲港口的挂靠将被取消。 不堵才怪!500万标箱的货从上半年转至下半年出运 2020年全球海运量的季节性波动与以往相比有显著差异,约500万标箱的货量从上半年转移到了下半年出运。 根据集装箱贸易统计局(CTS)的数据,进一步了解集装箱运量的年度分布情况。想要理解当前供应链的瓶颈问题,关键是要了解季节性波动与正常情况相比的明显变化所带来的问题。 首先我们看图C1,这里显示了2011-2019年间每个月份平均的海运量水平,以此来初步了解一年中货量的季节性变化。 很显然图C1中在1月、2月出现货量急剧下行的情况是由于中国春节货物出运量大幅减少造成的,随后我们看到夏季市场旺季时货量的适度上扬,秋季则轻微下行。可以说这个图基本反映了2011-2019年期间全球海运市场货运量年度变化的基本情况。 由于CTS直到2021年2月才公布2020年12月的数据,为使我们的分析能够涵盖2020年全年的情况,我们在下文中假定2020年12月将延续2020年11月的增长模式。根据这一假设,2020年全球海运总量为1.688亿标箱。 我们首先把2020年的海运总量按之前正常年份的货量分布,计算出每个月的货运量,然后再将这个计算结果与2020年每个月的实际货运量进行比较。 图C2就是比较的结果。我们可以看出,2020年前期实际货运量远远低于正常的季节性货量,而在2020年后期实际货量又大幅高于正常的季节性货量,因此2020年度整体与常态的偏差非常大。 为了更清楚地看到这种差异,图C3展示的是2020每个月的实际货运量与正常季节性规律下当月货量的差额。图C4展示的则是这个差额逐月累计的情况。 如图C3所示,受影响最大的是4月和5月,全球市场实际的月度货运量比通常当月的货量要少150万标箱。2月份受到的影响几乎同样严重。 相反地我们也看到,临近2020年底,供应链需要承运超出正常情况100万标箱的货运量。再结合图C4中每月累计的差额,可以看到进入2020年6月,全球市场已经累计出现了500万标箱货量的“减少”,而这些“减少”的货量实际上必须在2020年下半年出运。