跨境出海股权架构指南——中国企业如何避开暗礁,征服全球市场?

在“一带一路”倡议的强劲东风下,中国企业正以前所未有的步伐走向国际舞台,出口退税与跨境服务免税政策为企业出海提供了坚实的政策支撑。从传统外贸向新型外贸的华丽转身,中国卖家纷纷入驻主流跨境电商平台。在海外建厂、开展经营活动,中国企业正在全球范围内开展国际货物与服务贸易。中国的游戏、短剧等文化产品也纷纷扬帆出海。与此同时,境内企业积极投身海外投资、融资、并购,甚至是境外上市,这一系列动作无不彰显着中国企业跨境出海的积极态势。

面对这一广阔蓝海,精心规划境内与境外的股权架构成为企业成功出海的关键。这不仅关乎全球战略的有效实施,更涉及法律合规、税务优化、资本流通与风险管理等多重要素。因此,出海前需深思熟虑,构建稳健的桥梁地基。

截至2024年7月,国家税务总局官网(www.chinatax.gov.cn)已公布我国与111个国家及港澳地区签订的避免双重征税协定。双重征税协定条款涵盖税种范围、不动产所得、营业利润、股息利息、特许权使用费、技术服务费、财产收益、受雇所得、董事费、演艺人员与运动员所得、退休金、政府服务等多个方面的税收处理原则,旨在消除双重征税,确保税收透明与公平。企业应充分利用这些协定,合理规划税务结构,降低跨境税负。

香港作为国际金融中心,其简单低税制、外汇自由及透明的注册、开户与维护成本,为中资企业出海提供了得天独厚的条件。中资企业可借助香港的平台优势,通过设立控股公司等方式优化跨境股权架构,实现资本与利润的顺利流动。。同时,香港与50多个国家签订的全面性避免双重课税协定,也为企业在全球范围内的税务筹划增添了更多可能性。

企业在构建跨境股权架构时,应深入研究我国与各国、跨境出海东道国与各国签订的双边协定详细条款,结合实际情况,综合考虑法律、税务、资本等多方面因素,合理设计跨国多层经营的股权结构,而非随意注册海外公司或简单粗暴的用中国公司直接控股香港公司、新加坡公司或其他境外公司。

特别要注意的是,境内公司若要合规出海,需向商务部,发改委申请境外投资备案(英语全称Overseas Direct Investment,简称ODI备案),并进行银行外汇收支登记,涉及国资的企业还需获得国资委的批复。

注:境外投资备案核准时间一般为2个月,建议提前规划并咨询专业机构。

下面分享几个常见的股权架构:

1

红筹架构

红筹模式指境内公司/个人将境内资产/权益通过股权/资产收购或协议控制(VIE)等形式转移至境外注册的离岸公司,再由境外离岸公司持有境内资产或股权,最后以离岸公司名义在境外交易所(如香港联交所、纽约证券交易所等)挂牌交易的上市模式。为实现红筹上市搭建的股权架构称为“红筹架构”。

红筹架构主要包括股权控制模式和 VIE 模式。

通常由境内公司作为实际运营主体,在英属维京群岛、开曼群岛等设立的离岸公司作为控股公司,通过收购境内权益,以离岸公司为拟上市主体进行私募融资,最终实现境外上市。其具有税务优化、融资便利、资产保护和股权调整灵活等特点。

这怎么理解呢?

比如:一家境内科技公司计划海外上市,创始人在开曼群岛设立控股公司,收购境内公司股权后,以开曼控股公司在香港上市,吸引全球资金。

图:股权控制架构

VIE架构是外国投资者通过系列协议安排控制境内运营实体,常用于投资受限或禁止外商投资领域的运营实体,也是境内运营实体实现境外上市的常见架构。

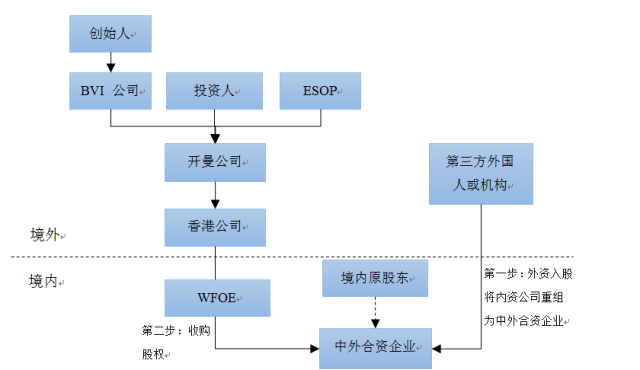

其设置步骤为:创始人各自设立BVI 公司,再共同成立 BVI 公司,与投资人成立开曼公司,开曼公司设立香港公司,香港公司在境内设外商独资企业(WFOE),由 WFOE 协议控制或购买内资企业以实现控股。

图:VIE架构

VIE 架构的优势如下:

税收优势:

能规避现行的不可自由兑换的外汇管制制度,享受巨额免税以及低成本的股份转让等,也可同时在香港及其他国家或地区申请挂牌上市。

可帮助外资有效规避政府管制和纠纷:

通过在海外设立壳公司,用国内企业的资产进行反向包装,最终使其整体资产打包在海外上市,既有效避免了国内监管机构对外资进入的监管,也使国内企业能在美国等资本市场成功融资。