黑天鹅与拐点——跨境电商还值得投资吗?

跨境电商行业在过去几年经历了有史以来超强的繁荣和"黑天鹅"下的快速调整,我们认为,2021年是跨境电商行业发展的重大拐点,之后的跨境电商还值得投资吗?作为长期关注跨境电商的投资机构,我们坚定看好在垂直红利产业,并在全链条具备显著高效的跨境ETC品牌。

跨境电商发展史

中国跨境电商经历了快20年的发展,一路也诞生了很多标志性的公司:

12年,兰亭集势把行业拉高到破10亿营收的里程碑;

17年,跨境通将行业发展到破100亿营收的新纪录;

21年,Shein把行业上升到了破1000亿营收的新台阶;

这个行业空间很大,大到产生了千亿营收的公司;

这个行业变化也很快,龙头大哥也一直在变;

跨境电商还值得投资吗?

亚马逊

关键词:放缓 封号

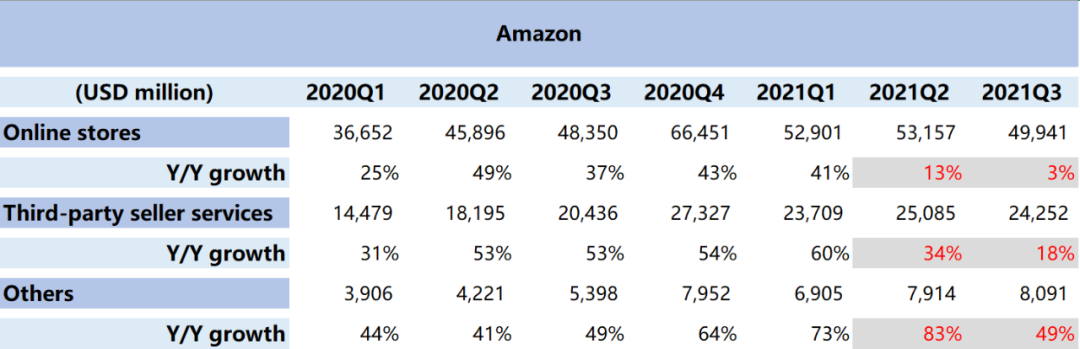

我们拉出亚马逊财报和电商相关的三块业务数据来看:

1. Online stores(亚马逊自营电商业务)

2. 第三方卖家服务(主要包含亚马逊卖家佣金和FBA的费用)

3. others(主要是亚马逊广告业务);

今年Q3亚马逊自营业务仅同比增长了3%,

第三方卖家服务收入仅同比增长18%(可近似第三方卖家GMV同比增长速度),

而广告收入Q3却同比增长49%,从图中数据,我们明显看出亚马逊电商从Q2开始增速放缓,而广告收入增速明显高于电商业务收入,亚马逊上获客成本明显增高;

我们再看一下过去三年的数据:

我们明显可以看到,亚马逊19年的时候自营业务增速已平稳,第三方卖家的增速也开始放缓了,20年的逆势增长某种程度掩盖了亚马逊早已成红海的事实;

据外媒数据统计,仅2020年有100万新卖家注册,约70%来自中国卖家,而之前中国卖家占比约为4-5成;

21年Q2和Q3的数据,某种程度是20年高速增长后的回调;

史无前例的封号风波

21年5月起,中国卖家们经历了史无前例的亚马逊封号风波,受影响中国卖家超过5万,现金加货物损失超千亿元,众多头部大卖深陷其中,且封号风波仍然还在持续;

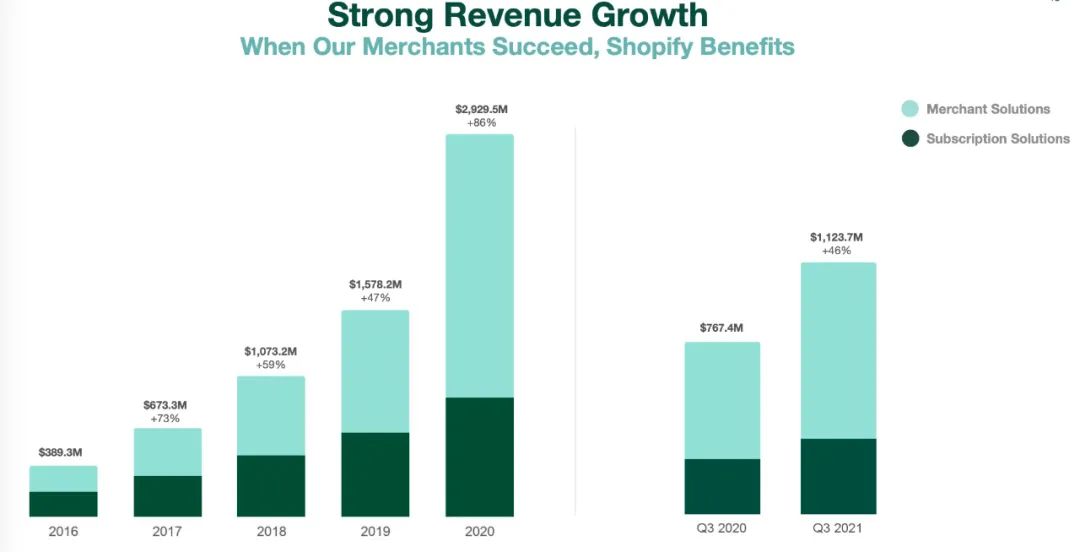

Shopify关键词:高歌猛进

Shopify单季度GMV已经达418亿美金,依据这个速度,很可能GMV在明年就超越亚马逊自营业务了;

Shopee

关键词:异军突起

Shopee第三季度GMV达168亿美元,同比增长80.6%;

订单量17亿,同比增长132.%,连续9个季度保持三位数增长;

tiktok电商

关键词:志气跳动

11月初,字节跳动宣布组织架构的调整,tiktok单独成为六大板块业务之一,将海外电商也划入组织架构内;

tiktok海外MAU已突破10亿;

tiktok印尼、英国陆续开通了tiktok Shop(小店)以及在美国和Shopify合作开通了tiktok shopping(小黄车)业务;

有消息称字节跳动电商业务最新目标为2万亿GMV(平台总交易额),其中tiktok电商GMV目标为1万亿元;

推出独立电商商城Fanno shopping, 先主打欧洲市场;

阿里

关键词:再出发

12月初,阿里也宣布了组织架构的调整,戴珊和蒋凡分别负责新设立的“中国数字商业“和”海外数字商业“两大板块,其中“海外数字商业”板块包括全球速卖通和国际贸易(ICBU)两个海外业务,以及Lazada等面向海外市场的多家子公司;

这次调整释放了很明确的信号,从阿里巴巴B2B到“海外数字商业板块“,这是阿里再出发走向全球化的全新的开始;

过去几年,阿里在海外电商的布局从一盘货卖全球的速卖通、到投资或控股的Lazada、Paytm、Daraz、Trendyol、Tokopedia, 以及最近的一些新业务线allyLikes,相信再出发的阿里未来在跨境电商业务上会有更多的动作。

看完这几家标志性平台型公司的发展和规划,我们相信跨境电商业务仍然有很多的机会待挖掘。

过去跨境电商卖家的本质是,“自己组织供应链式的卖家”,跨境电商是一个水大鱼大的市场,也是一个相对分散的市场,过去有些人捕获了一些浅海的小鱼,而有些人去捕获了深海的大鱼;

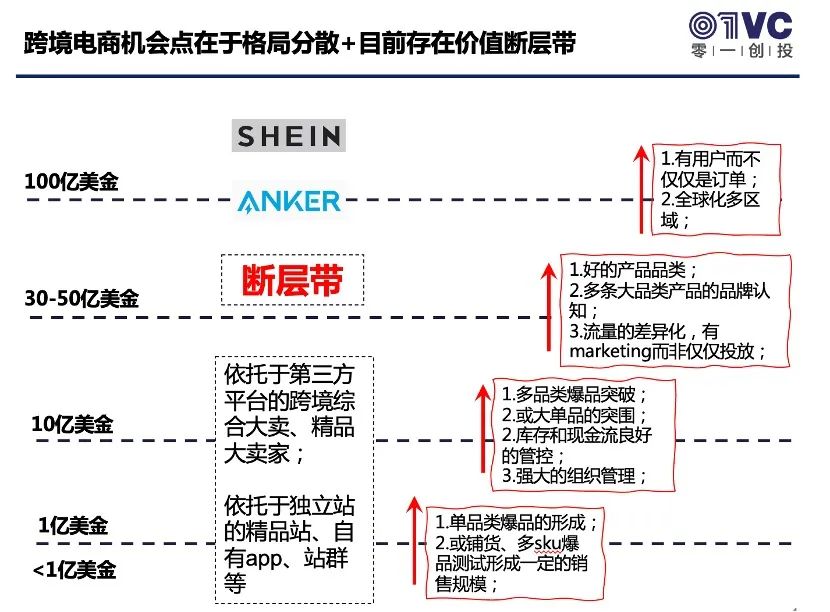

我们总结下过去估值/市值在不同区间段的一些公司,分别做对和做到了哪些:

我们可以看到,跨境电商在30-50亿美金左右估值/市值这个区间段,现在基本是缺失的,这留给我们很大的想象空间,未来有哪些公司会站上这条线;

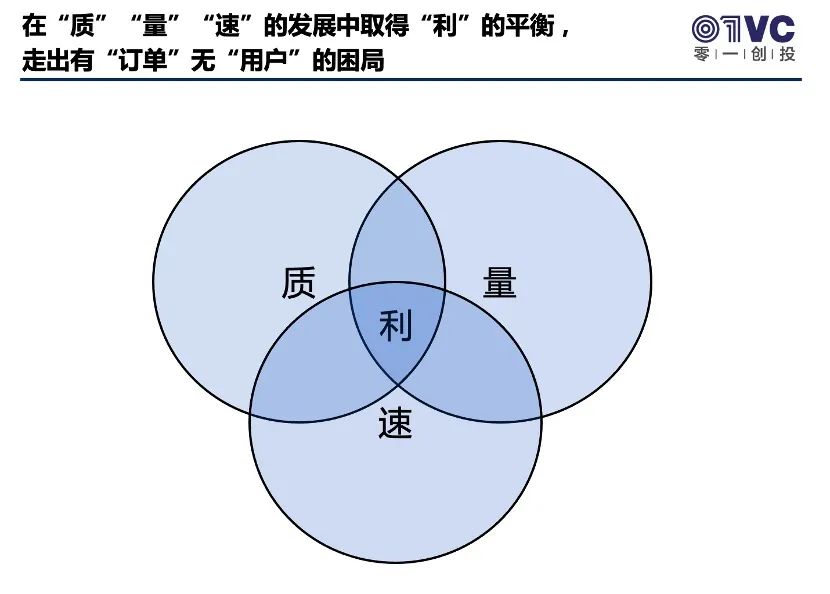

在“质”、“量”、“速”的发展中取得“利”的平衡

过去跨境电商卖家大都处于“有订单、无用户”的粗犷式的发展状态,由于流量红利的存在,订单获取相对容易;今年尤其下半年开始,由于亚马逊封号、facebook等流量的不稳定性等原因造成ROI变低,以及寄予众望的tikok电商的红利并没有这么快体现,造成部分卖家今年确实困难重重;

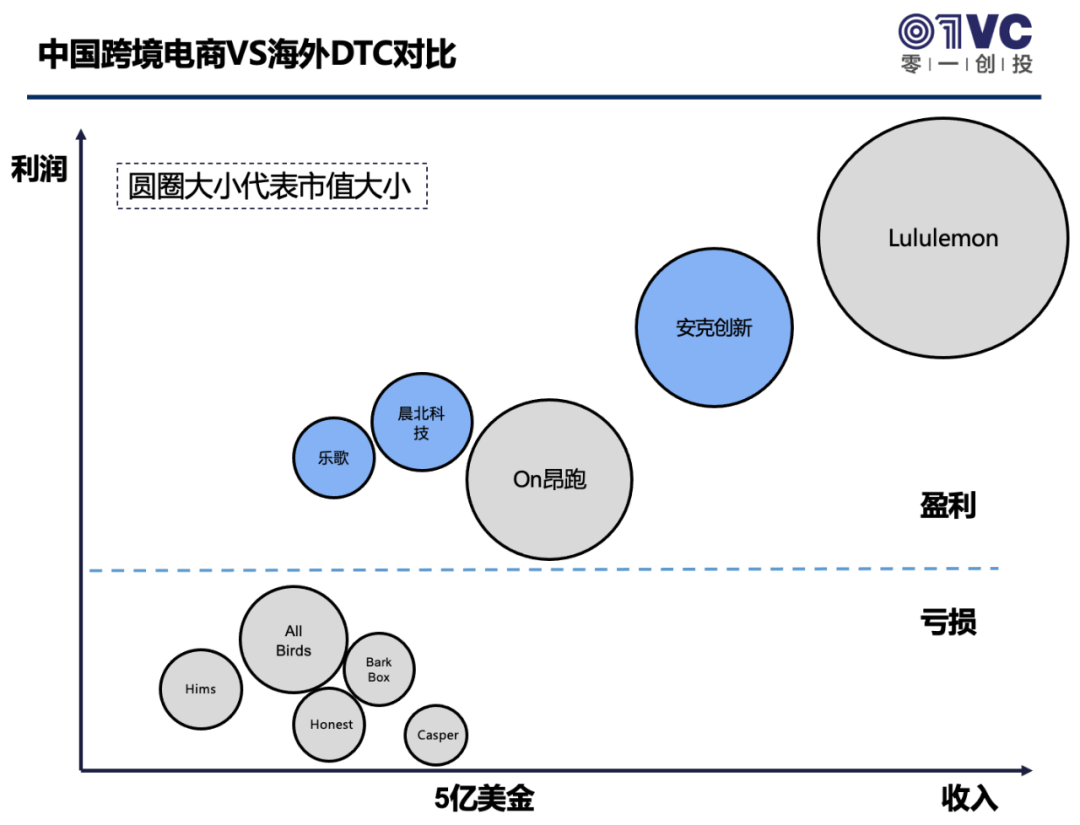

过去我们一直在谈DTC,我们看一下海外一些DTC上市公司和中国跨境电商相关上市公司的对比:

尽管过去一年海外很多DTC公司陆续上市,其实大部分上市后表现并不好,这些公司有三个明显特点:

1、3-5亿美元的营收

2、持续亏损

3、上市后市值基本都腰斩,市值基本都在20亿美金以内,部分甚至跌破10亿美元;

股价能撑住的公司也有两个特点,以On昂跑来说:

1.盈利, 21年Q3净利润约1300万瑞士法郎;

2.可观的增速 21年Q3收入同比增长67.6%;

过去海外一些DTC往往有“质”——品牌故事和市场营销讲的很好,但是在“量”和“速度”上不够,长时间陷入亏损的状态,没有利润。

未来中国跨境卖家的特色品牌之路,一定是在“质”(品牌品质)、“量”(销售额)、“速”(增速)的健康平衡中走出——做到盈利,走出有“订单”无“用户”的困局。

我们相信未来一定有一些中国特色的跨境的品牌卖家,做到5亿美金以上年收入,10%左右的净利润,保持50%以上的增速,就有机会站上前文提到的30-50亿美金的估值/市值断层带。

我们回顾下过去一下大卖的发展,虽然今天很多铺货型大卖的结果并不好,但是在18年之前,铺货型大卖是跨境卖家们的“局部最优解”,效率是很高效的:

首先,如果我们把产品分成“性价比产品”、“低溢价产品”和“中高溢价产品”,中国过去供应链的优势主要集中在廉价上,即性价比产品;

其次,以亚马逊平台来说,商品链接的核心逻辑是依赖于一个个listing, 而非类似国内电商平台的“店铺”概念,所以最终亚马逊上呈现的是廉价+单品爆款的逻辑;

这个逻辑之下,我们得承认铺货型大卖当时的效率是很高的,是当时的“局部最优解”;安克创新和大家的差异是开始从低溢价产品去进入,先投产品,再投渠道和营销,产生溢价后再循环投入,所以传统大卖们早年比安克做的更快更大,当然到今天来看,安克创新活的更久、更好、更开心;

独立站的卖家们也类似,不管是从综合站、精品站、站群等模式的一些卖家,本质依赖于“FB+小包”的模式,在流量红利期依赖于投放,快速积累了大量的“订单”,而Shein的核心差异在供应链和产品开发端上的发力,最终积累的是“用户”;

所以,过去中国跨境的一些大卖家,有“量”,发展速度也很快,也做出了一定的盈利,但是无论在产品的品“质”,还是在品牌故事和市场营销的“质”量上做的不够,最终陷入的是有“订单”无“用户”的状态,当流量红利期收缩和外部环境变化时,频繁陷入了困境。

跨境电商未来依然是一个星星之火,可以燎原的行业,目前行业一些卖家陷入困境的核心原因是原来高效的方式如今已经不再高效,过去我们一直在提DTC和品牌,今天我们换个角度,去思考如何更高效的E(efficient)TC:

公司组织管理的效率

过去跨境大卖们的“阿米巴”和小组模型一定程度上是高效的,但是发展一定阶段后又割裂了整个公司的管理,希望企业家们也多去思考如何更高效的组织和管理公司;

供应链组织和产品开发的效率

过去跨境卖家们缺乏真正意义上的“产品经理”,更多在做“选品”而非“开发”,在供应链端上的组织和管理上也很低效,做的并不深入;廉价趋同的性价比产品不是长久之计,也希望大家在更高溢价的产品上多做投入,多做差异化。

销售渠道的效率

线上是渠道、线下也是渠道;亚马逊是渠道,独立站也是渠道,沃尔玛和区域型的平台等都是渠道;希望大家也耐心的重视多渠道的发展,比如线下渠道可能慢,但是效率反而可能是高效的;

市场营销和流量端的效率

过去大家营销基本都依赖于投放逻辑,讲ROI, 讲Acos,也希望大家能重视起品牌市场端这些短期看不见收入的投入;

精细化运营的效率

重视合规,不管在产品认证、履约、财务税务、平台以及渠道规则上的合规大家都需要重视;

过去跨境电商卖家们缺乏真正的“运营”,一个人把“选品”“投放”甚至供应链一条龙全干了,缺乏和用户真正的连接和运营;

接受并善用一些工具,比如客服、营销、ERP等;

重视库存和现金流周转的效率