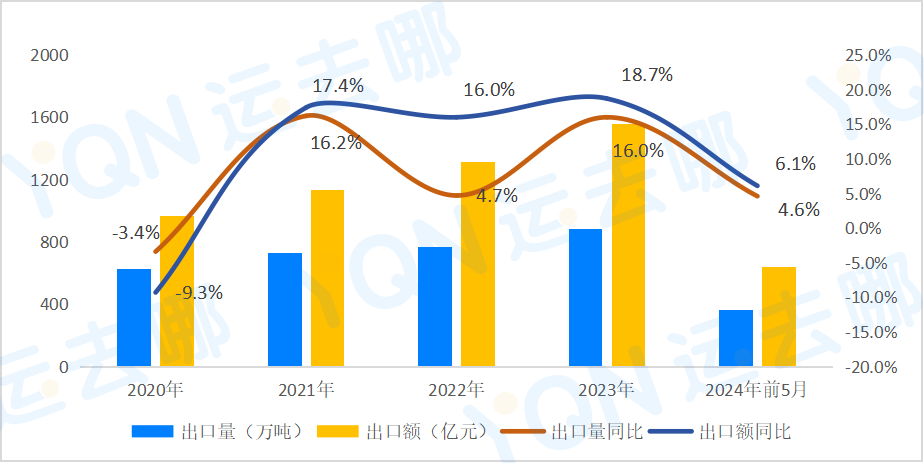

前5月出口额近650亿,轮胎出海全球热销

1713

1713想系统掌握亚马逊广告的投放逻辑与底层闭环?

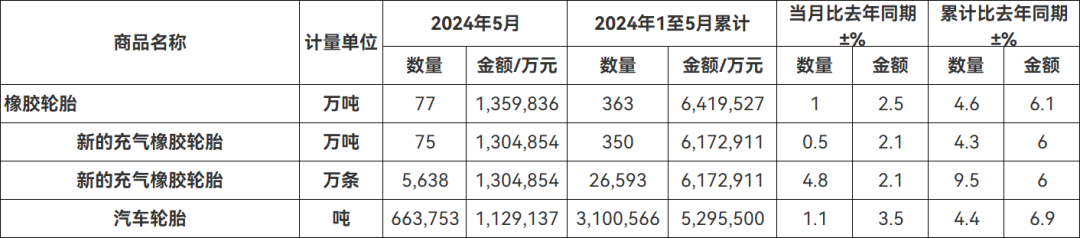

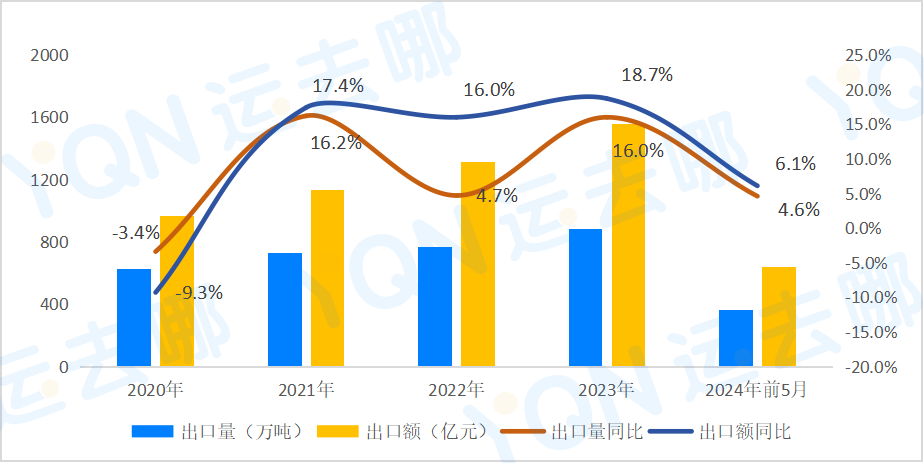

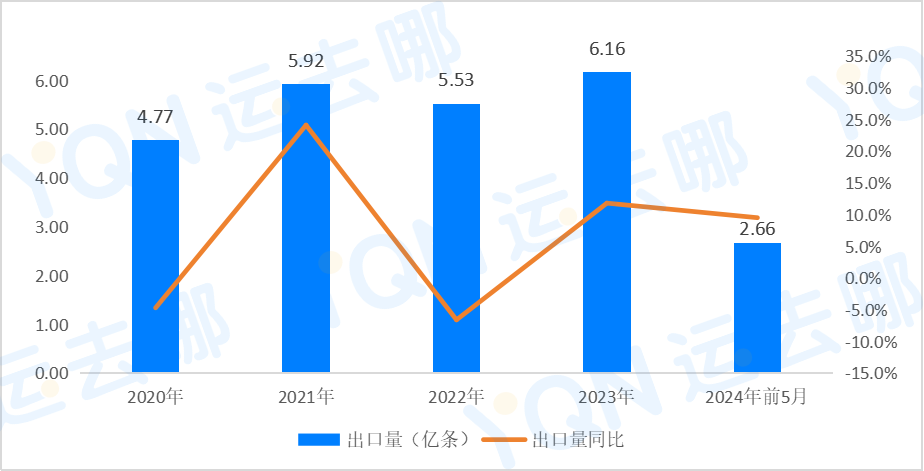

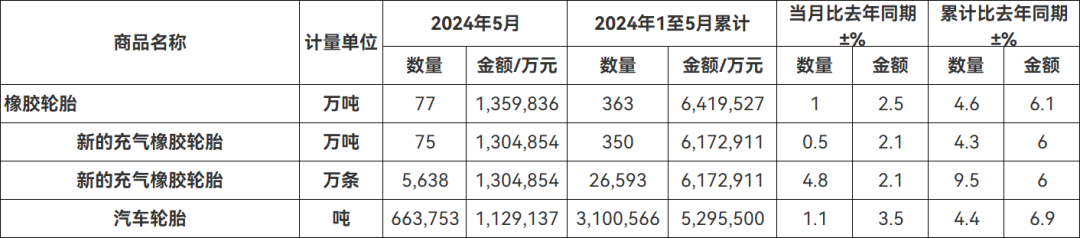

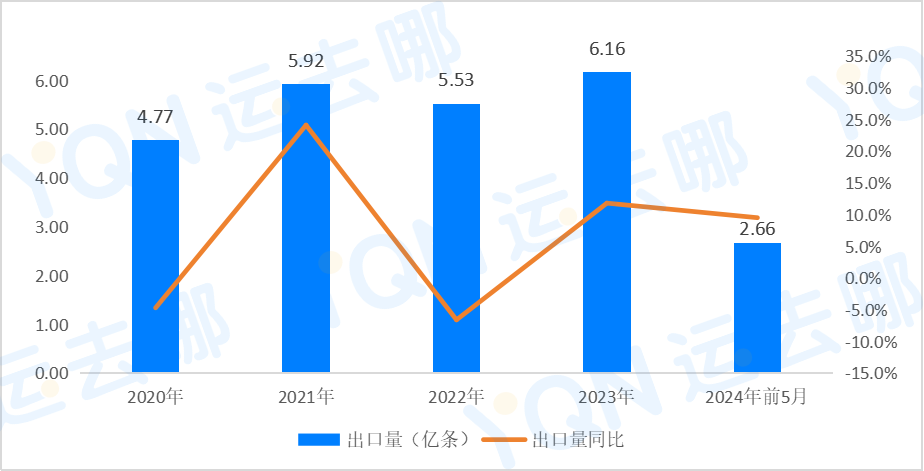

2020-2024年前5月我国橡胶轮胎出口数据

数据来源:海关总署

● 我国轮胎主要出口到哪些国家?

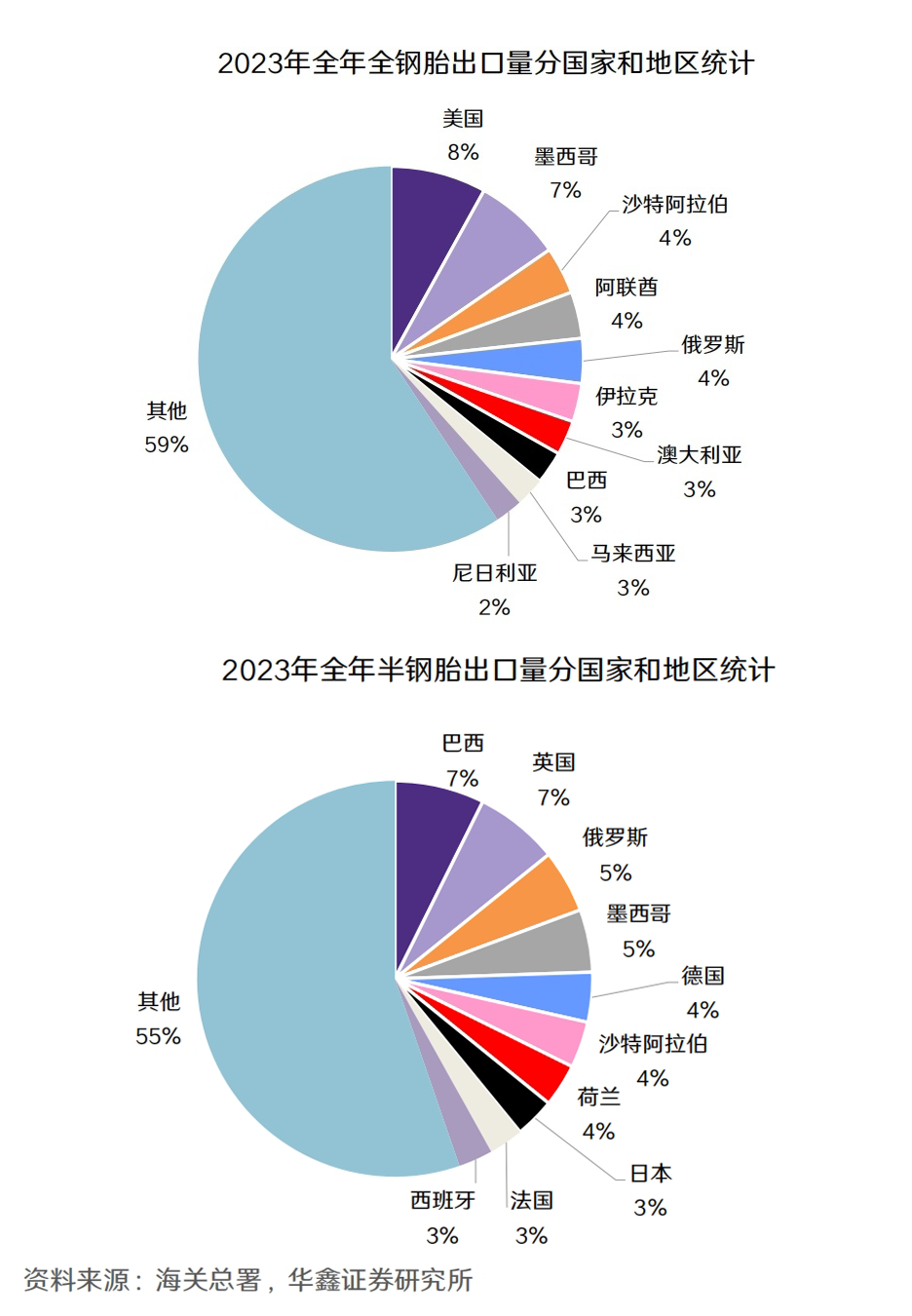

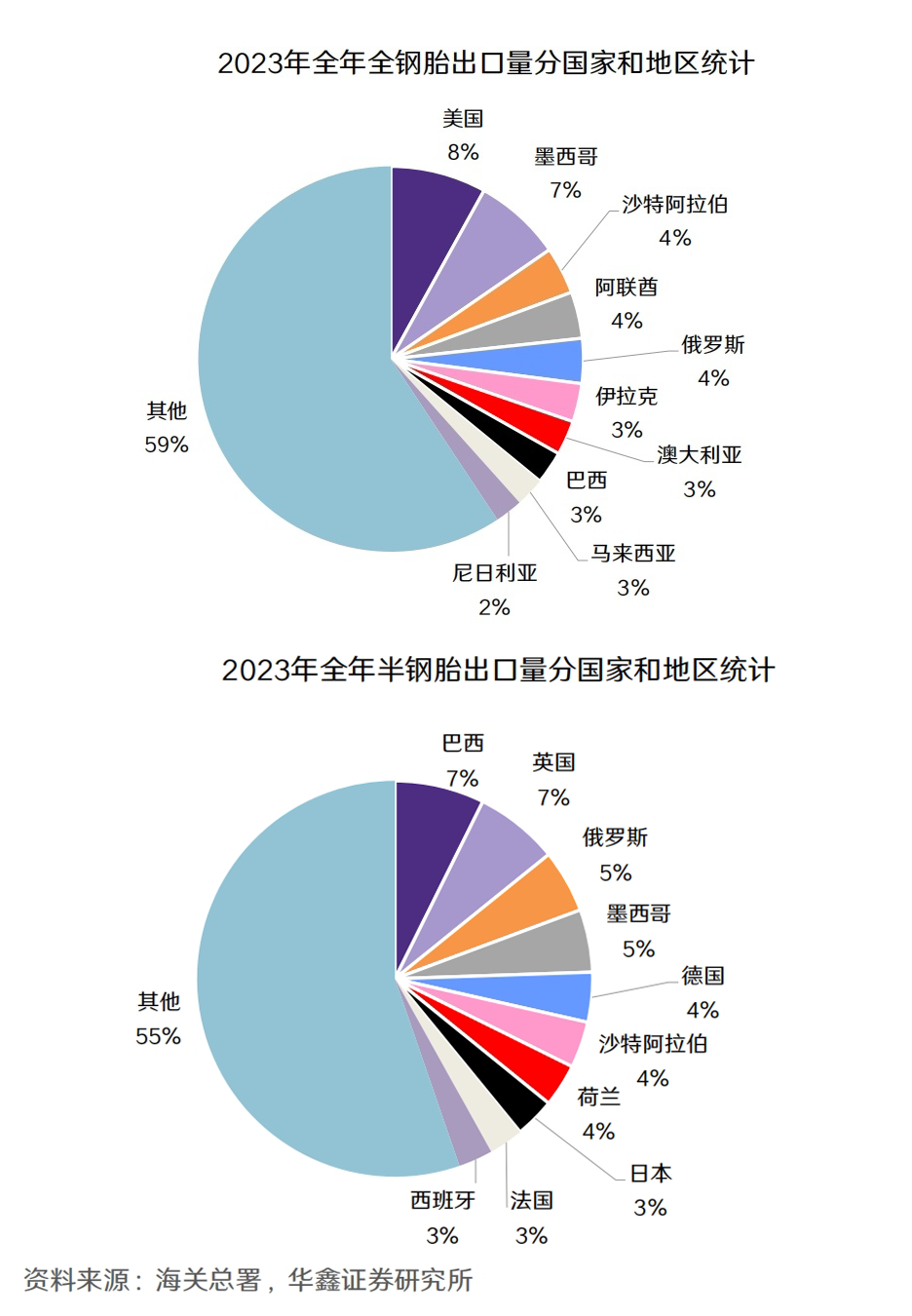

数据显示,2023年中国轮胎出口目的地中,巴西、英国、俄罗斯在半钢胎出口国家(地区)中占比靠前,美国、墨西哥、沙特阿拉伯在全钢胎出口国家(地区)中占比靠前。

作为全球最大的轮胎出口国,我国轮胎出口遍及全球,贸易伙伴已达200+个。出口地区较为均匀且多样化,具有较强的抵御单一国家自我国进口减量的韧性。

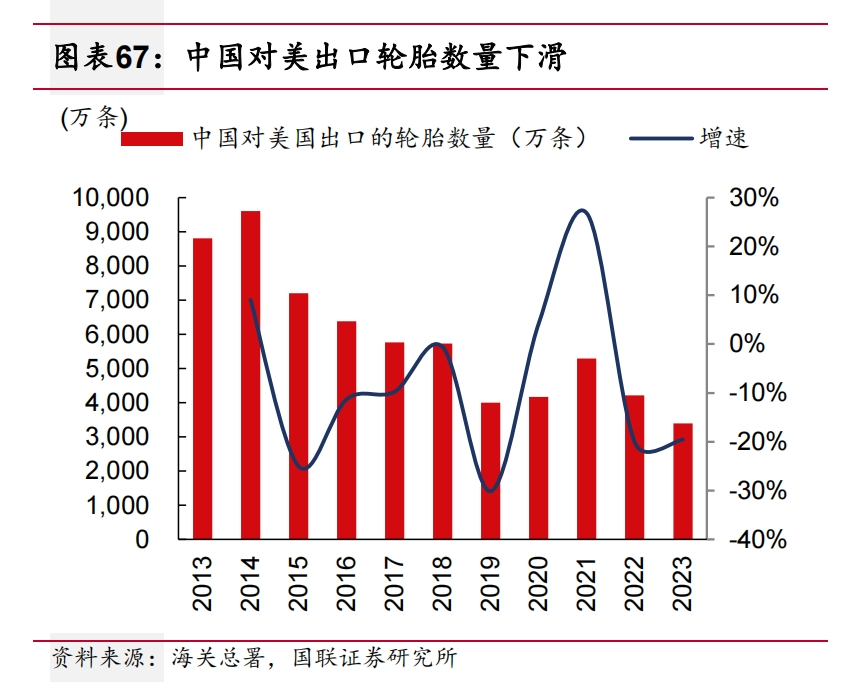

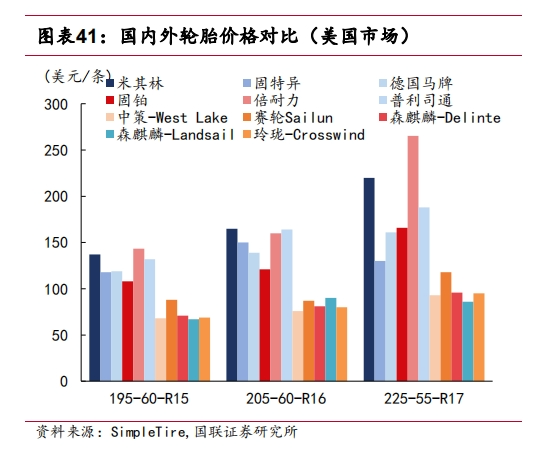

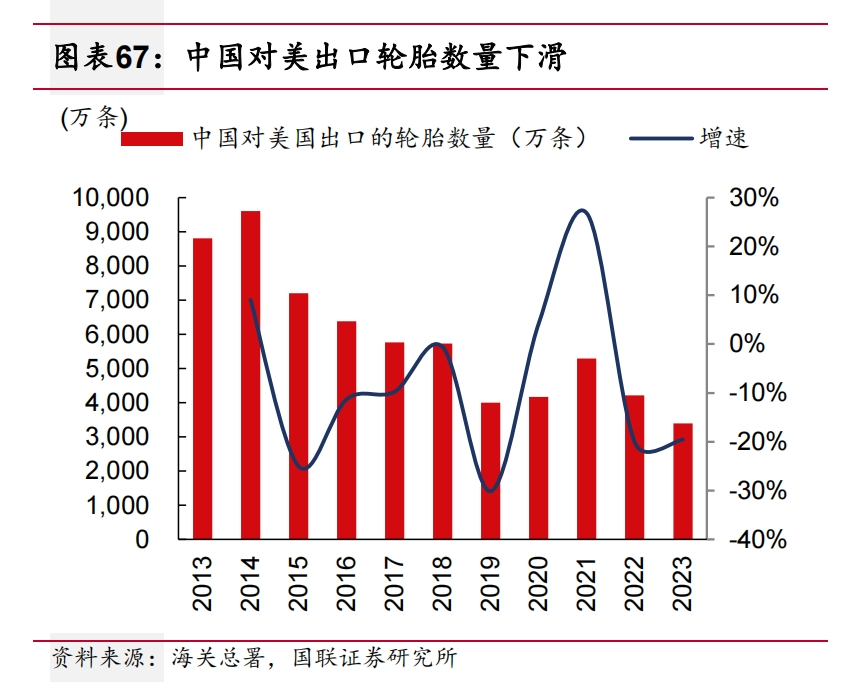

值得一提的是,美国是我国最大的轮胎出口目的地之一,但近些年来,由于中美贸易摩擦加剧,美国持续加大对我国轮胎进口的限制,导致我国出口到美国的轮胎数量及占比均有所下滑。

此外,近年来中国对“一带一路”国家的轮胎出口量有所提升。伴随与“一带一路”国家合作的不断深入,“一带一路”国家有望成为中国轮胎出口新的增长点。

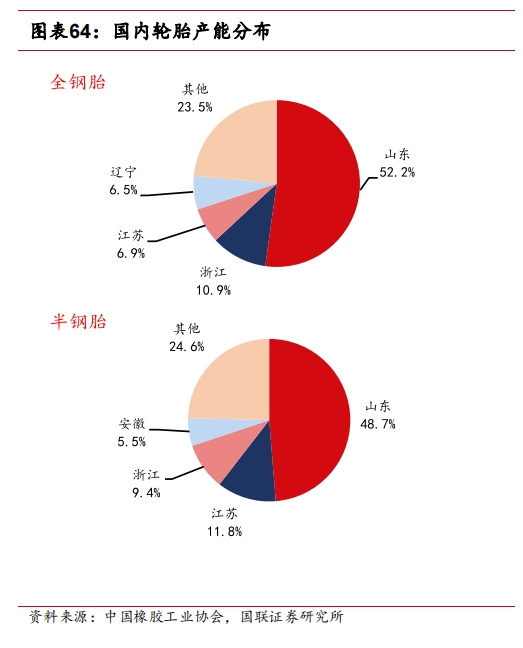

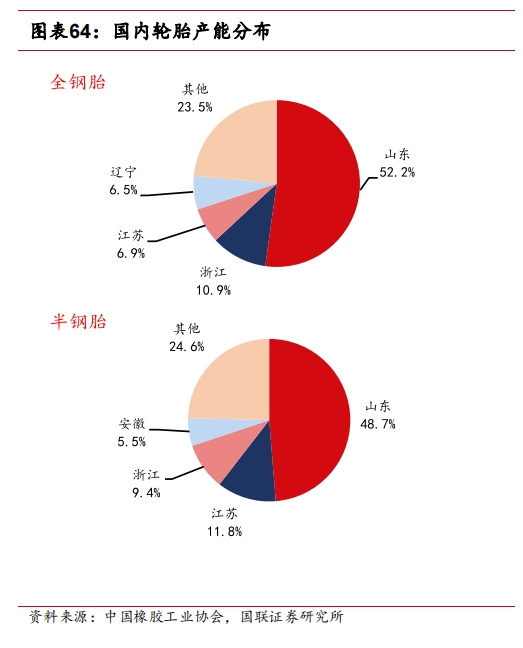

● 我国轮胎产能生产主要集中在哪些区域?

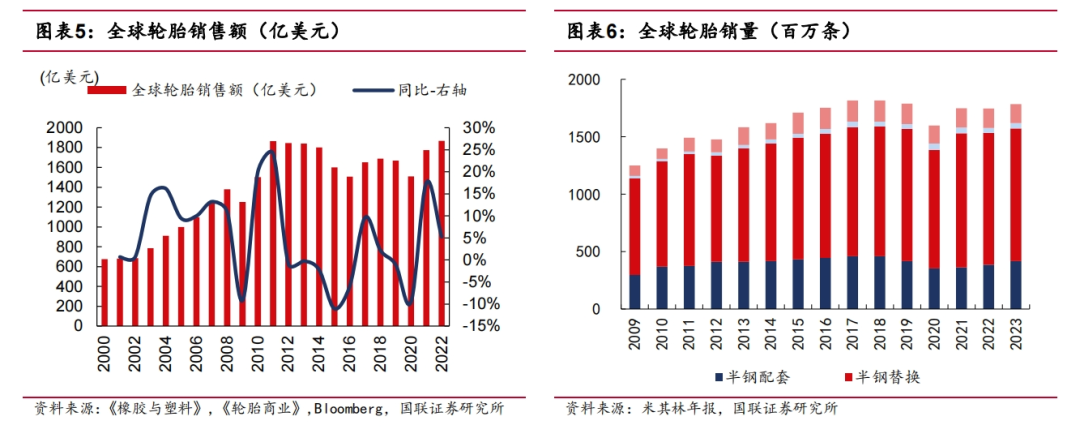

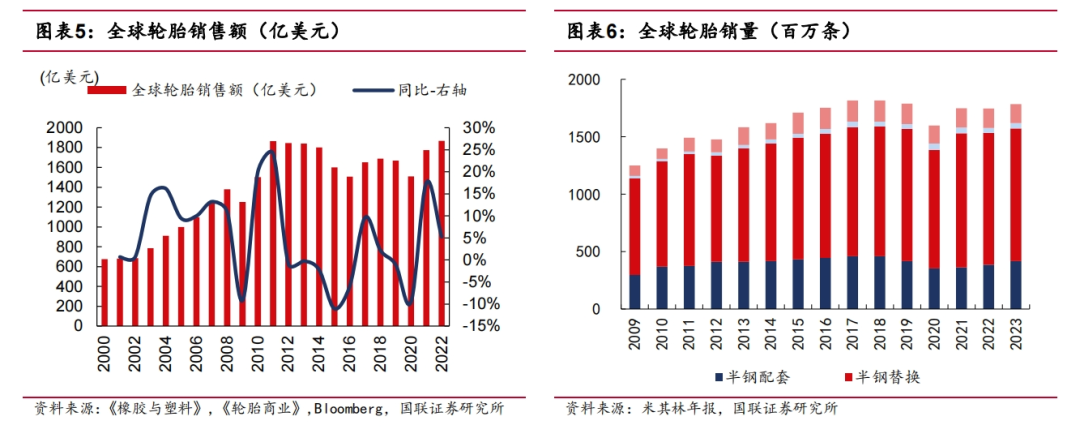

● 全球轮胎市场规模广阔,稳步增长

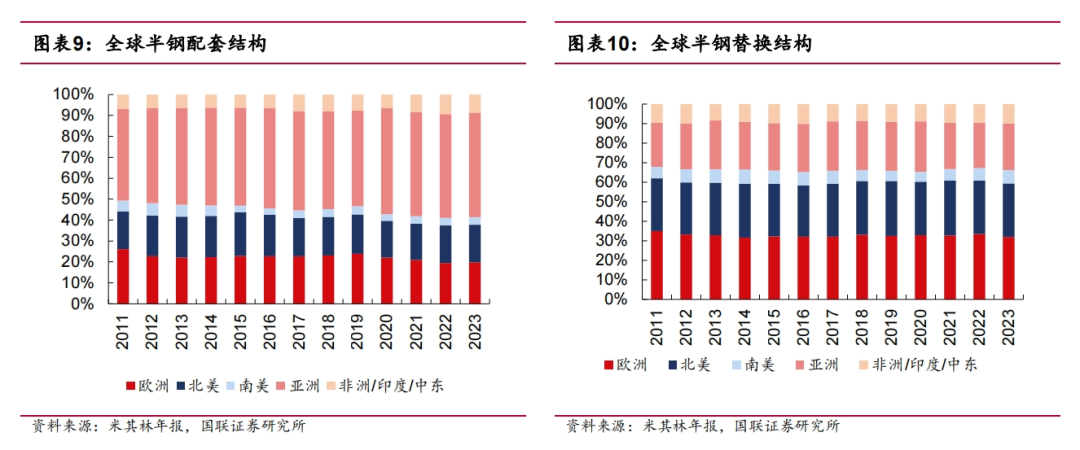

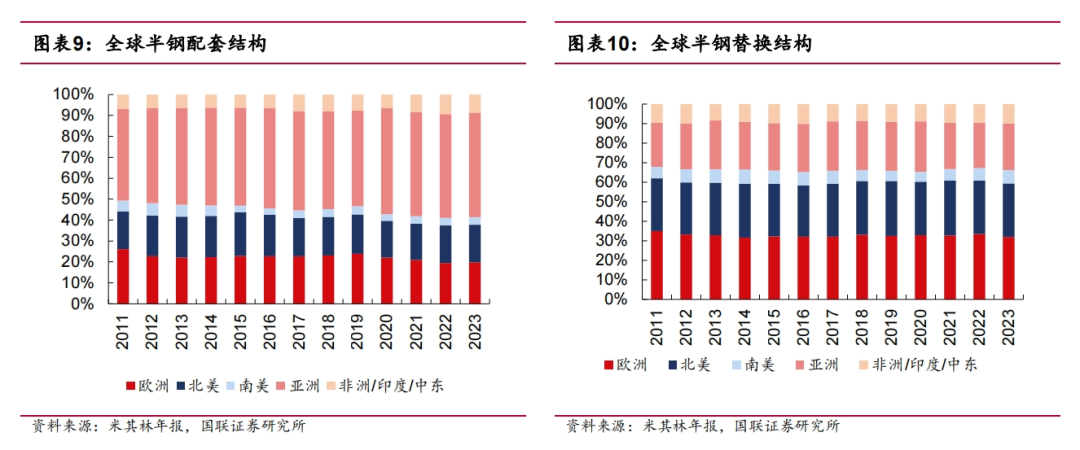

分区域看,替换需求以欧美为主,需求量较稳定;配套需求则以亚洲为主,需求波动性更高。

另据欧盟统计局,中国半钢胎进口份额由22年初的50%攀升至23年9月的59%,未来中国轮胎有望继续扩大在欧洲的份额。

● 我国轮胎企业持续抢占市场,潜力巨大

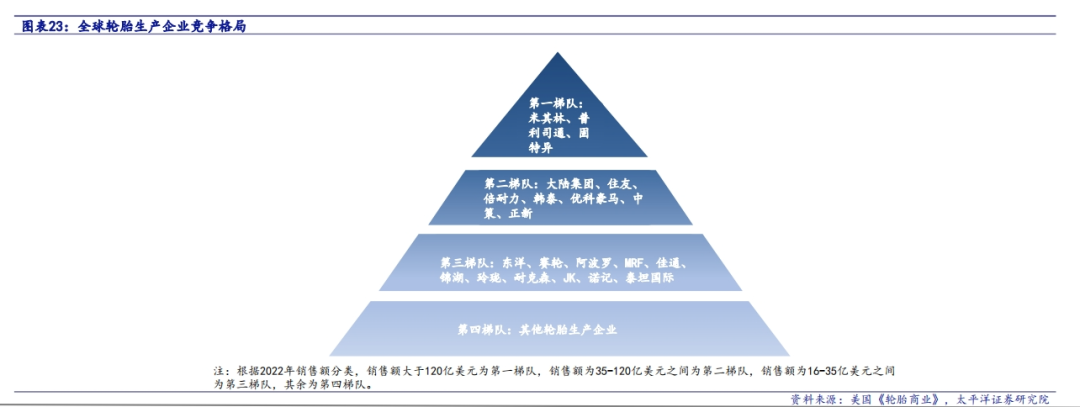

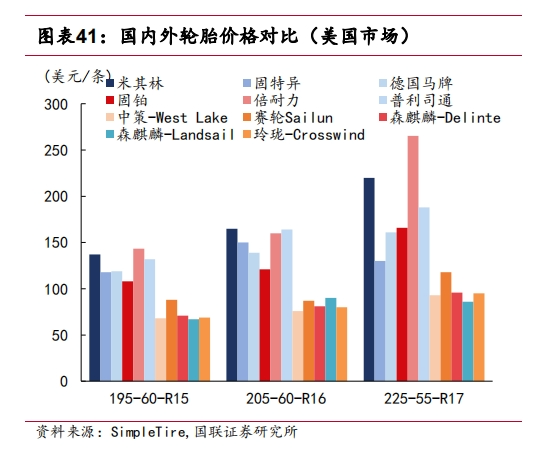

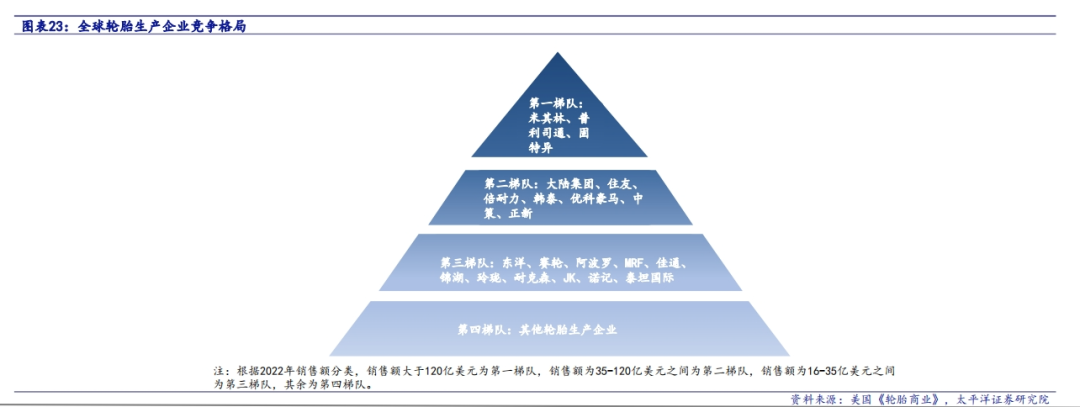

目前全球轮胎市场竞争激烈,米其林、普利司通、固特异全球市占率排名前三,分别为16%、15%、10%。中国企业仅占全球轮胎市场18.93%,未来发展潜力巨大。

22 年全球轮胎 75 强中中国企业占 31 家(不包含中国台湾企业),较 09 年的 22 家增加 9 家;中国胎企销售额占全球比例为 14.8%,较 00 年和 09 年分别提升 11.1pct 和 2.2pct。上榜企业中,除中策橡胶常年排名前十外,赛轮轮胎、玲珑轮胎、森麒麟、贵州轮胎近五年排名也有明显进步。

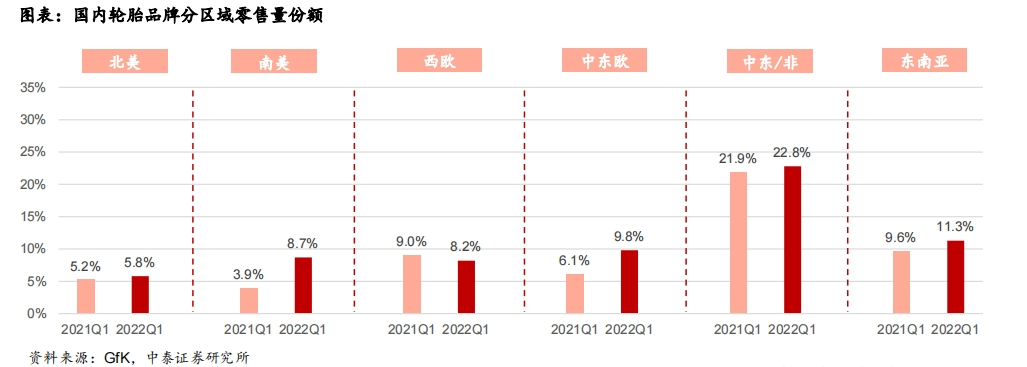

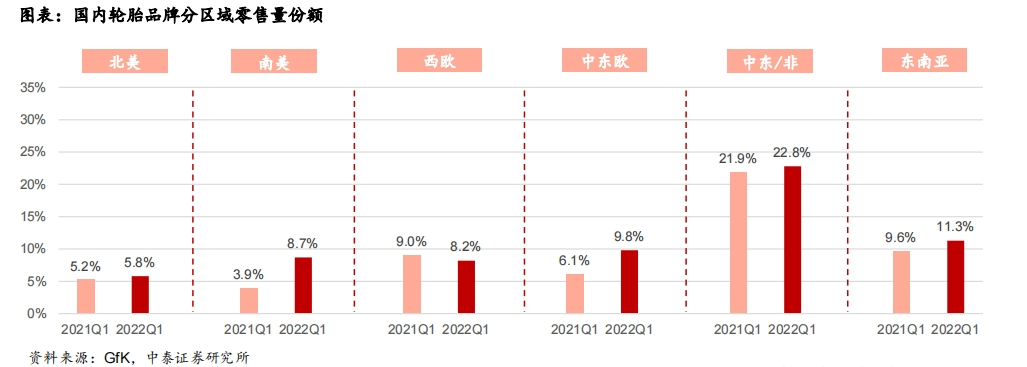

另外,特别是在南美、中东欧及东南亚等地区无贸易限制且消费更注重性价比,国产品牌份额提升显著,22Q1市场份额分别同比+4.8/+3.7/+1.7pct。

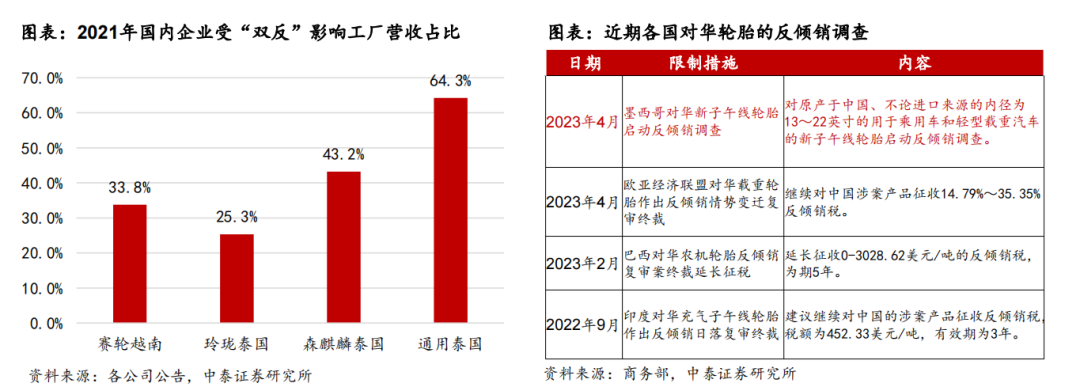

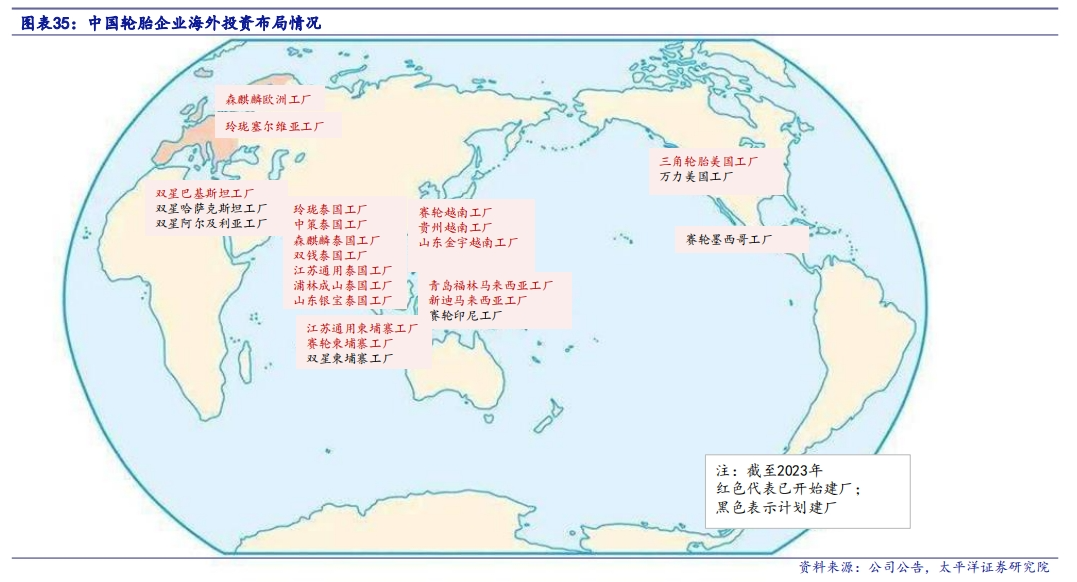

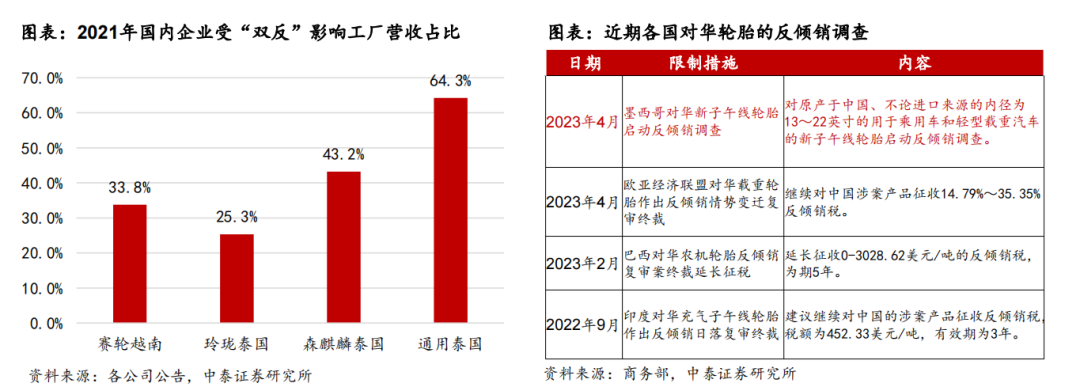

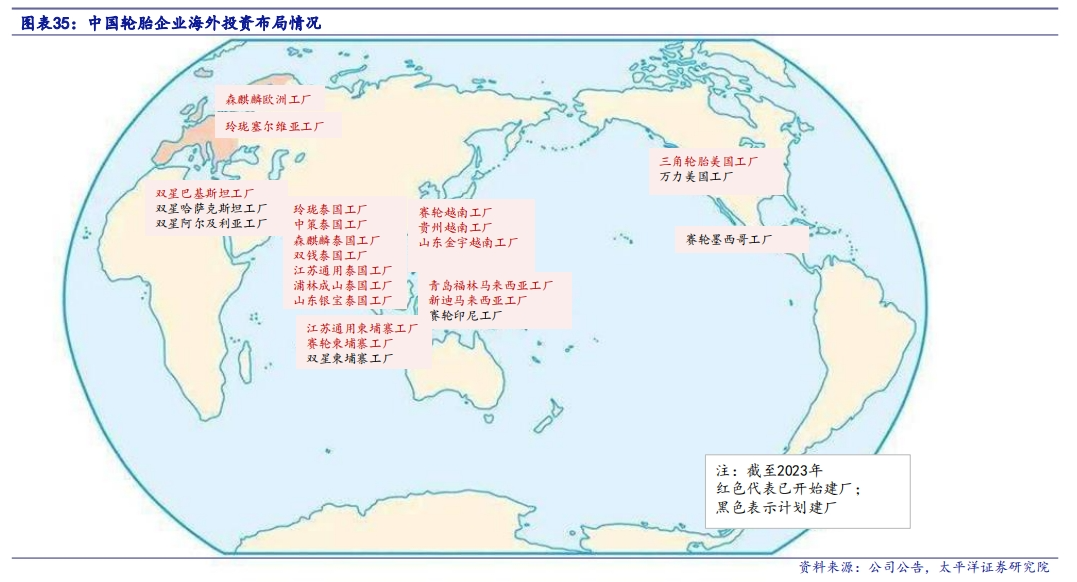

为降低海外“双反”政策带来的出口负面影响,同时从根本上解决公司远离原材料供应市场和产品出口市场这种“两头在外”的经营模式弊端,近年来,以赛轮、玲珑、森麒麟、青岛双星等头部轮胎企陆续调整战略布局,已经实施或将要实施海外建厂计划,其目的地大多数集中在泰国、越南、柬埔寨、印尼等东南亚国家,部分企业选择塞尔维亚、西班牙等欧美地区进行布局。

有公开统计数据显示,伴随着轮胎企业深度布局海外市场,以出口收入占比提升经统计,2012年至2023年,轮胎板块中海外业务收入从259.6亿元提升至556.7亿元,平均复合增速达7.2%。近几年在海外市场的表现成为轮胎企业能否取得高收入、高盈利的关键。

在当前市场旺盛需求之下,国内轮胎企业加速全球化扩产布局,6月已有多家上市公司披露海外项目计划。

6月12日,轮胎机械企业软控股份宣布拟在越南、柬埔寨两地建厂的公告,其中在越南投资1.07亿元,在柬埔寨项目投资金额为0.28亿元。6月14日,轮胎生产企业通用股份公告,拟将泰国高性能子午胎扩建项目建设内容进行变更,由“年产50万条全钢子午胎和600万条半钢子午胎项目”变更为“年产1000万条半钢子午胎项目”

业内人士指出,近年来,在低端落后产品不断出清,以及欧美不断向中国本土征收双反关税的背景下,随着我国头部轮胎企业海外布局持续完善、质量和智能制造提升、新能源汽车高速发展带来胎企品牌提升等,国内胎企竞争力不断增强,全球市占率有望进一步提升。

相信在不久的未来,将有越来越多中国轮胎品牌进入第二梯队乃至第一梯队行列,真正占领全球市场用户心智,带领中国轮胎走向世界更前沿。

2020-2024年前5月我国橡胶轮胎出口数据

数据来源:海关总署

● 我国轮胎主要出口到哪些国家?

数据显示,2023年中国轮胎出口目的地中,巴西、英国、俄罗斯在半钢胎出口国家(地区)中占比靠前,美国、墨西哥、沙特阿拉伯在全钢胎出口国家(地区)中占比靠前。

作为全球最大的轮胎出口国,我国轮胎出口遍及全球,贸易伙伴已达200+个。出口地区较为均匀且多样化,具有较强的抵御单一国家自我国进口减量的韧性。

值得一提的是,美国是我国最大的轮胎出口目的地之一,但近些年来,由于中美贸易摩擦加剧,美国持续加大对我国轮胎进口的限制,导致我国出口到美国的轮胎数量及占比均有所下滑。

此外,近年来中国对“一带一路”国家的轮胎出口量有所提升。伴随与“一带一路”国家合作的不断深入,“一带一路”国家有望成为中国轮胎出口新的增长点。

● 我国轮胎产能生产主要集中在哪些区域?

● 全球轮胎市场规模广阔,稳步增长

分区域看,替换需求以欧美为主,需求量较稳定;配套需求则以亚洲为主,需求波动性更高。

另据欧盟统计局,中国半钢胎进口份额由22年初的50%攀升至23年9月的59%,未来中国轮胎有望继续扩大在欧洲的份额。

● 我国轮胎企业持续抢占市场,潜力巨大

目前全球轮胎市场竞争激烈,米其林、普利司通、固特异全球市占率排名前三,分别为16%、15%、10%。中国企业仅占全球轮胎市场18.93%,未来发展潜力巨大。

22 年全球轮胎 75 强中中国企业占 31 家(不包含中国台湾企业),较 09 年的 22 家增加 9 家;中国胎企销售额占全球比例为 14.8%,较 00 年和 09 年分别提升 11.1pct 和 2.2pct。上榜企业中,除中策橡胶常年排名前十外,赛轮轮胎、玲珑轮胎、森麒麟、贵州轮胎近五年排名也有明显进步。

另外,特别是在南美、中东欧及东南亚等地区无贸易限制且消费更注重性价比,国产品牌份额提升显著,22Q1市场份额分别同比+4.8/+3.7/+1.7pct。

为降低海外“双反”政策带来的出口负面影响,同时从根本上解决公司远离原材料供应市场和产品出口市场这种“两头在外”的经营模式弊端,近年来,以赛轮、玲珑、森麒麟、青岛双星等头部轮胎企陆续调整战略布局,已经实施或将要实施海外建厂计划,其目的地大多数集中在泰国、越南、柬埔寨、印尼等东南亚国家,部分企业选择塞尔维亚、西班牙等欧美地区进行布局。

有公开统计数据显示,伴随着轮胎企业深度布局海外市场,以出口收入占比提升经统计,2012年至2023年,轮胎板块中海外业务收入从259.6亿元提升至556.7亿元,平均复合增速达7.2%。近几年在海外市场的表现成为轮胎企业能否取得高收入、高盈利的关键。

在当前市场旺盛需求之下,国内轮胎企业加速全球化扩产布局,6月已有多家上市公司披露海外项目计划。

6月12日,轮胎机械企业软控股份宣布拟在越南、柬埔寨两地建厂的公告,其中在越南投资1.07亿元,在柬埔寨项目投资金额为0.28亿元。6月14日,轮胎生产企业通用股份公告,拟将泰国高性能子午胎扩建项目建设内容进行变更,由“年产50万条全钢子午胎和600万条半钢子午胎项目”变更为“年产1000万条半钢子午胎项目”

业内人士指出,近年来,在低端落后产品不断出清,以及欧美不断向中国本土征收双反关税的背景下,随着我国头部轮胎企业海外布局持续完善、质量和智能制造提升、新能源汽车高速发展带来胎企品牌提升等,国内胎企竞争力不断增强,全球市占率有望进一步提升。

相信在不久的未来,将有越来越多中国轮胎品牌进入第二梯队乃至第一梯队行列,真正占领全球市场用户心智,带领中国轮胎走向世界更前沿。

热门活动

热门活动

广东

广东 12-18 周四

12-18 周四

热门报告

热门报告