警钟长鸣!跨境电商企业香港设壳公司偷税!罚816万......

自2021年12月的一则深圳市税务局公布的企业偷漏税事件还在持续发酵......

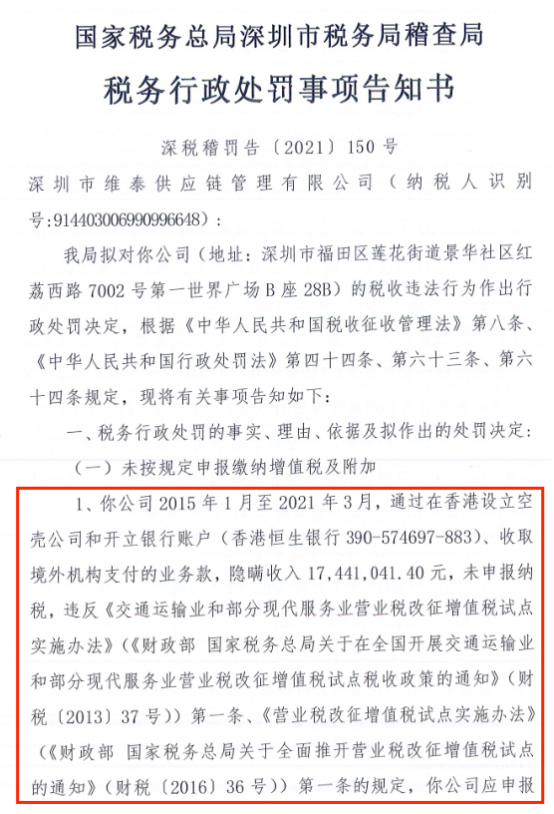

一言概之,深圳某公司利用香港空壳公司收取境外机构支付的业务款隐瞒收入,构成偷漏税,被深圳税务局罚款共计816万元。

罚款详情:

该公司通过在香港设立空壳公司和开立银行账户收取境外机构业务款,隐瞒收入1740万元,最终该公司被追缴2014年1月至2021年3月的偷税税款,总计为321万元,还被处少缴税款1倍的罚款321万元,被追缴的税款+罚款共计643万元。

该公司不仅通过香港公司隐匿收入偷逃税款,还利用个人账户给员工发放奖金及劳务报酬款项,均未代扣代缴个人所得税,最终该公司被追缴2014年1月至2021年3月的应扣未扣个人所得税款项为69.2万元,还被处少缴税款1.5倍的罚款103.9万元,被追缴的税款+罚款共计173万元。

相信我们很多跨境卖家或多或少也在考量,我们自身是否也有类似这样被稽查罚款的潜在风险呢?

众所周知, 香港作为全球少有的税制简易(主要是利得税)且税率低的自由港载体通道,吸引了无数外资借道进入大陆投资或内资借道对外投资。

一方面香港公司作为常见的海外控股公司,国内出口货物到海外或国外进口货物到国内, 以0110大宗传统贸易通关模式比较成熟,税局, 海关及物流商的接受度会比较高,若非特殊情况,一般会比较顺畅;另一方面,香港公司的综合低税负也是众多企业考虑设立香港公司的原因之一。

有人会问,是不是只在香港设立一家空壳公司, 就一定有问题呢?

依据上述案件,我们认为需要分情况而定。

1、若只是无自身主营业务的香港控股公司, 暂时是没太大问题的。 因为不涉及税收问题,但一旦涉及后期的股息分红,还是需要充实经营实质, 才可享受有优惠的税收协定, 否则会面临海外分红的子公司所属国要求的10%~30%的预缴股息所得税,那么就相当于海外子公司缴纳了双重所得税。

2、若有自身主营业务的香港公司,严格来说,就需在香港申请居民纳税人,才可按香港税负纳税,否则可能会被认定为中国居民纳税人,按照国内的税法申报纳税。尤其是对于为逃税而把业务应在国内确认收入却隐匿收入, 把资金放在香港的情形,造成国家税收流失。

那么,我们如何在香港申请居民纳税人呢? 需要满足如下几点:

1) 在香港有实地经营,租赁办公室;

2) 在香港有聘请雇员,缴纳强积金;

3) 公司的管理或控制在香港进行;

4) 公司董事和高层管理人员在某课税年度内在香港逗留超过180天,或在连续两个课税年度(其中一个是有关的课税年度)内在香港逗留超过300天。

回归到跨境电商行业,尤其是对于占比70%以上的中小跨境卖家而言,处境就稍显尴尬, 进退两难,甚至有苦说不出, 被逼无奈。主要体现在:

# 跨境卖家为了合规走通大宗0110模式的出口退税,需要一个公司载体,即香港公司,然后香港公司确认了海外店铺的收入及成本。若严格来说,香港公司并未充实经营实质,难以申请香港居民纳税人,可能面临按国内居民纳税人纳税。

# 跨境卖家的增值税已在海外缴纳, 不存在国内逃税,而且香港的所得税率16.5%虽然低于国内的25%,但中小卖家更多符合小微企业标准,所得税率更多享受10% (300万利润以内),甚至2.5% (100万利润内)。 这样一比对,国内税率还低于香港税率了。

# 少数大跨境平台公司为了追求低价高量, 可与当地政府协商,充分享受无票核定征收等优惠,而上游的工厂销售给平台公司,面临自己承担销项增值税成本的情况。

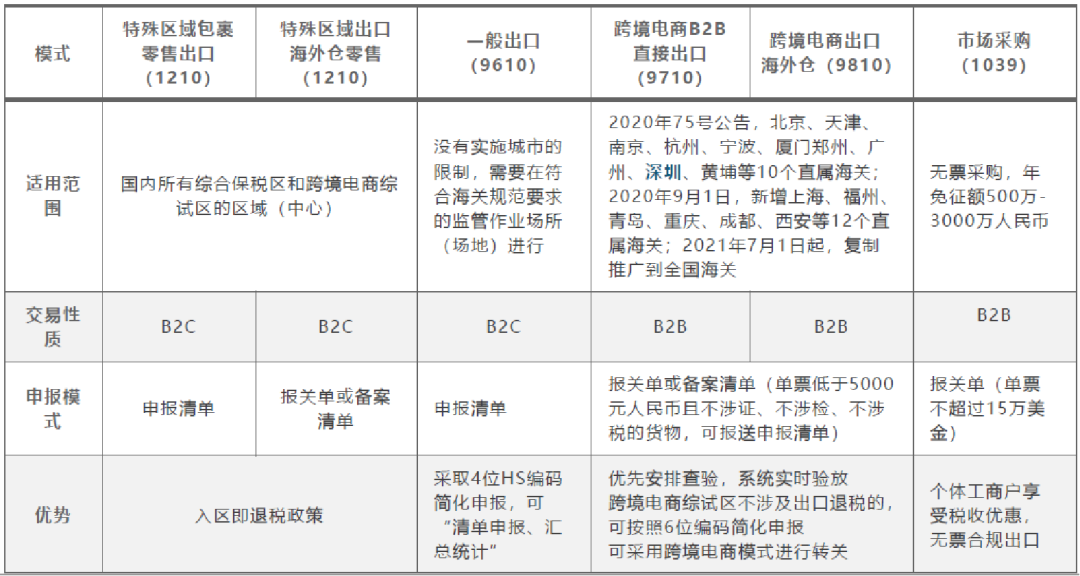

其实,针对跨境电商的处境,在至关重要的通关环节,国家层面出台的总则很早就考虑到了,如下表:

但到了各个省市里,尤其在海关与税局之间,一直并未达成一致的有效细则,缺乏对不同行业的深度需求调研, 导致难以广泛实施。

详细分析如下:

# 1210 #

较多适用于小包裹发货需求较多的卖家,比如服装行业, 部分小微电子产品行业。可以通过与报关服务商合作,在深圳前海湾以及粤东的汕头综保区支付相关的申报通关费及服务费。

实践问题点:

1、成本费用不低,市场普及率极低,低成本高效物流等相关配套有待提高;

2、对于大量无票采购的卖家,是否能走通无票不退税,有待服务商与税局协商。

# 9610 #

也适用于小包裹发货需求较多的卖家, 更多适用于无票核定征收。

实践问题点:

1、海关是可正常放行,但对于能否实现日积月累形成汇总的报关单,以及税局是否认同存在海关与税局未协调一致的情况;

2、虽然国家发布支持跨境核定征收,但地方给与支持力度不足,配套的低成本高效物流配套也缺乏严重。

# 9710 #

俗称跨境电商行业的“0110”,国家层面需要统计出跨境出口报关的数据,故而须区别于传统大宗报关0110模式中,鼓励卖家采用9710模式, 并根据各地不同,给与一定额度的补贴。

实践问题点:

1、需要类似0110模式的载体公司,而香港公司是首选,但若”一刀切”都要求香港公司实质经营,相关的维护成本是大多中小卖家难以承受的。

2、市场推广力度较弱,仅有少量的大型电商与税局协商走通, 以及少数具有影响力的服务商在开始与税局对接,以便服务于中小卖家,但报关数据须过服务商的系统, 卖家可能会担心机密数据泄露,且服务费用是否可承受还有待检验。

# 9810 #

大宗直接发货至海外仓, 这样不一定需要香港公司。

实践问题点:

1、国家出台了总则,但地方细则和物流支持配套一直未落实,导致雷声大雨点小;

2、并未考虑较多没有海外仓的行业卖家, 在政策补贴上更多惠利与大卖家或海外仓物流商,缺乏针对中小卖家的政策牵引。

# 1039 #

仅适用于个体户,且各地方条件限制较多。

部分地方如深圳只有龙岗华南城适用额度限定为年500万体量,相关配套的管理成本较高。

综上所述,行业专家人士建议从国家政府层面,为中小卖家财税合规之路做好道路铺垫,成立中小跨境卖家行业调研小组,与地方税局,海关,配套物流商,财税合规咨询服务一并:

1、尽快推动如上实践问题点的解决细则出台,可实现低服务成本高效物流通关, 合规退税效率提升;

2、在政策引导及补贴、信贷方面,多举办公益讲座,包括财税合规, 适当多关注中小卖家利益,让合规的成本在可接受范围之内;

3、进一步规范第三方首付款机构的合规自查,避免乱象丛生,误导卖家陷入违法套路。

近两个月来,跨境电商企业在税务合规上,暴露出了不少问题。

前有“跨境版薇娅”,杭州某跨境电商企业因偷逃漏税,被追缴处罚210万元的事件;后有帕拓逊违规向高管发放巨额税前奖金,导致母公司环球易购及上级母公司跨境通被问责。

总而言之,国家要求的合规意志是不可动摇的。

从金税四期的上线,初步的大数据分析调查出的一系列跨境相关的偷逃税案件,我们可以预见2022年作为中小跨境卖家的财税合规元年,广大的卖家朋友们需要尽快建立起财税合规的意识,避免踏坑,才能为未来快速发展规划扫清障碍。