欧洲各国VAT税率、申报周期、注册材料等常见问题解答

问题1:亚马逊欧洲站是不是只要一个统一的欧洲VAT号,就可以搞定亚马逊泛欧各个站点?没有相关的解决方案?

A:不是;

A:是否需要注册VAT最重要的判断标准 就是是否在当地有库存 所以只要在当地有库存 需要分别注册当地的VAT.

A:所以 发FBA以前 一定要先注册当地的VAT 不要想着 先发 等查到再说这样的侥幸心理

A:关于亚马逊 切忌不要开通泛欧计划 pan-eu, 因为泛欧等于默认亚马逊可以自由吊配货物到五个国家 五个国家都要注册

A:解决办法 降低成本: 先计划好到底要做哪个市场 比如 英国成本最低 先做英国 通过英国派送到其他国家 远距离销售法规定 只要德国不超过十万欧元 法国3.5万欧元 可以在英国申报

问题2:注册一个亚马逊欧洲VAT目前市场报价是多少 ?

A:英国VAT市场价格在4599-6000之间,我们公司首年是4599;德国VAT市场价格在16999-18000之间,我们公司首年是16999

A:服务包含:税号注册+地址+EORI海关号+1年申报+一对一税务咨询

真正英国税务所:地址费用终身免除

问题3:已经有了英国VAT税号,其他站点怎么处理?目前法意西不用VAT,是否暂时不管它?

A:德国站税局已经声明2019年1月1号要求在亚马逊和eBay后台提供税号了,法意西有销售额德卖家应该已经收到亚马逊的邮件说会配合税局公布卖家2017年销售数据,虽然这三个站点还没有正式提出收税,但是可以预见 2018年 税务合规是绕不过的坎 建议分开账户操作 一个账户要嘛全部合规 要嘛可以赌一把 毕竟 比税务代理费用更值钱的 是您的账户

问题4: 注册地址和邮箱会计所的还是商家自己的。有什么区别,对后期有什么影响。

听说有人因为地址和邮箱问题。没有收到邮件,没有反馈信息。导致被停。是什么情况?后期商家需要注意什么?

A:注册名字 地址 都是客户自己的 但是注册的时候 会签署一个648文件 授权事务所处理之后所有事宜 所以之后的信件 是发到事务所的地址

A:至于客户说因为没有收到税局邮件 和通知 被封号 是不存在的 税局有他亚马逊绑定的邮箱 直接发给税代 或者直接发给客户的 我们会经常提醒客户 把HMRC 的邮箱 建个文件夹 经常查看 不要漏邮件 如果我们收到邮件 也会第一时间转给客户 还有种情况 就是黑心税代 地址是租用别人的 收不到信件

税局的邮箱

onlineselling.compliance <onlineselling.compliance@hmrc.gsi.gov.uk>

经常查看邮件

A:代理地址是代理的

问题5: 如果因为德国站vat被查,其他站点店铺是否也会被关,其他国家库存是否可售?

A:德国和英国不同 根据目前的情况来看 德国被查 会导致其他五国账户被封、资金冻结、库存被封。 所以一个很好的解决方案 就是每天提款(欧洲可以每天提款 手动提)货物小批量 多批次 控制在可以接受的风险范围以内

A:英国的话 分两种情况:

1. 税局发了邮件 你忽略了 可能触发其他五国审查 就是在规定时间内让你提交其他五国税号。欧洲出问题以后 同样资料不要再去注册未开通站点。

2.英国被查 只会影响英国被封 库存会给30天让你清货 资金90天之后可以提出

A:一个站点被查,亚马逊平台为了避嫌,可能会要求卖家提供其他站点的VAT税号

问题6: 英国站,是否是注册了VAT以后,我们填写下后台了,就需要开始交税了?

A:是的,比如 税号生效日期是1.1号 证书上面会写 你的申报月份 是 3 6 9 12 那么到了3.31号结束 第一季度的申报 需要在4.7号以前 完成申报和缴款 , 我们会指导客户如何后台导数据 如何计算税金 如何缴费给税局 注册以及申报的文件都会发给客户 客户很清楚的知道 自己的税务状态

如何缴费?

用P卡 ping pong wf 卡 ,所以必须保持账户余额充足,然后有可能延误缴税的时间造成不必要的罚金。

问题7: 如果我销售额为2万英镑,是否可以只注册税号,然后报税呢??

就是具体申报,这一块,我需要符合什么样的条件??需要多少英镑以上?

还是填写了,就需要了。后台是提示15000英镑。

A:注册了就要申报 哪怕零销售额 也要申报 如实零申报 一年会有一次delay的机会 如果超过一次 会有100英镑的罚金 所以一定要确认您的税代在规定的时间帮您完成申报

问题8: 德国站有听过一年报税13个月,是否目前强制要求了?有没有必要现在也申请。

A:英国一年四次 按照季度申报;德国法国都是一年13次 一个月一次 加上一次年度总申报

A:有必要申请,2019年1月1号税局要求亚马逊eBay德国站卖家在后台提供VAT号

问题9: 每一次申报都必须和后台销售额一样,进行强制申报么?

A:我们只是执行操作方 会帮客户计算实际应缴纳金额 但具体报多少 是由客户自己决定的 意思就是 报多少都可以 但拒绝不真实的零申报

A:税局并不会去核查 但是会不定期稽查 如果被查到 会被要求补税 这个风险和收益 要卖家自己衡量

A:如果不如实申报 会有罚金 比例不等 看金额 年限 可以调节

问题10: 英国申请了低税率,是不是有申报货值要求?按年度还是季度要求?

A:预计一年销售额不超过15万英镑 可以申请低税率 7.5% 第一年额外优惠1% 也就是 6.5% , 等销售金额超过23万英镑 会强制性升级到标准税率20%

A:这个是申报那个季度 往前推12个月 也就是往前推一年的销售金额

A:标准税率 可以申请进口增值税抵扣 小额税率 不可以申请进口VAT 抵扣

问题11: 具体进口vat 销售vat的计算公式

1)进口增值税(IMPORT VAT)=(申报货值+头程运费 +进口关税)*VAT费率(20%)

进口关税 =申报货值 X商品税率(不同商品,税率不同)

2)销售增值税(SALES VAT)=最终销售价格/ 6

最终销售价格:是指卖家将商品成本、推广费用、关税、增值税、利润等所有费用加进去后的最终价格。

3)实际缴纳VAT(增值税)=销售增值税(SALES VAT)-进口增值税(IMPORT VAT)

问题12: 卖家如何配合代理商报税?需要提供哪些资料?卖家如何查看自己已经报税?

A:每家税代要求的资料不同,我们的要求比较简单,我们会有专门服务企业的对接群,实时汇报进度,如何查看已经报税,税局会给回执,我也会贴出来给大家参考,税局回执的模板

问题13: 现在泛欧国家各自对VAT免征额各是多少?注册当地的VAT卖家需要准备哪些资料?

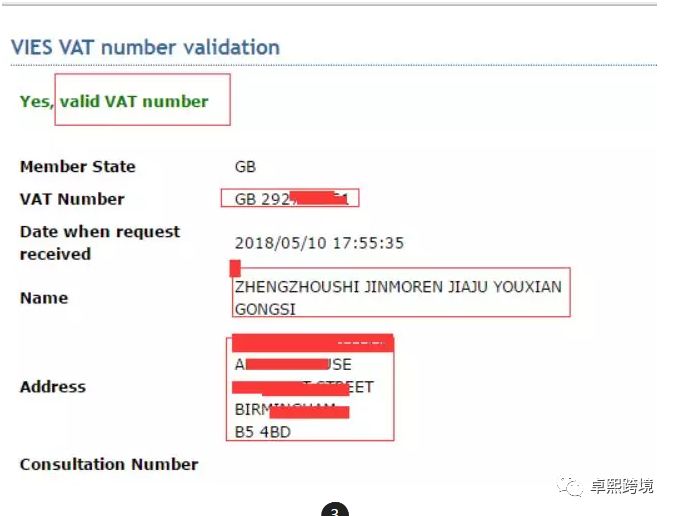

A:只要启用当地仓库,就要注册VAT,不存在免征额度,但是有一个远距离销售法,也叫远程销售法,也就是说,你把库存放到英国,从英国派送到德国法国,德国一年不超过10万欧元,法国意大利不超过3.5万欧元,可以在英国代缴,不用单独去注册德国的,但是一旦超过10万,就要去注册德国的VAT

这里有一个弊端,就是,从英国派送到德国的FBA费用,会比泛欧要贵0.5欧元的跨境服务费,这是个小tips

问题14: 英国申请低税率,一年的营业额达到多少会取消低税率资格?税点如何变化?

A:一年不超过15万英镑,都可以申请低税率(尽量在注册时候就选择好,后期改费率很麻烦),达到23万英镑,会自动强制性升级到标准税率,所以简单点讲,就是23万英镑。

标准税率20% ,这里有点复杂,大家耐心听我将我,如何计算:

比如,一个产品,(net value) 价格是10,VAT是2 ,总价格(gross value)是12,那么就是10的20%,12的16.6%

但我们从后台导出来的,是销售数据,gross value ,所以计算的时候,应该是销售额的16.6%。单纯英国的销售额,不包括其他国家的

问题15: 有人开始注册了,后来又找机构转代理。为什么会出现这样的情况?这中间有可能产生的问题点在哪?有些机构不接转过来的,只做一开始就找他们代理的。这中间会产生的问题点会有哪些?

A:有的确实因为收费方面不够明确 后续加收了客户的费用 或者是后续服务让大家觉得不够专业 所以会想要转到其他代理那里做申报的

A:可能出现的问题:

1,价格混乱;

2,不及时提交注册资料,在国内拖延资料提交时间太久,导致下税号的时间很长;

3,不按时提交申报,这样会导致100英镑的罚金,对账户也不好;整个服务流程不够清晰

A:我们这里也接转过来的客户,但是因为转过来,很多之前的税代不配合提交该给客户的资料,比较麻烦.

关于英国VATA转申报最新规定:

1、税局最新规定现在不能提前重置gateway,只能通过邮寄的方式(但是是寄到原证书上的地址【即客户之前的代理地址】,如果要更换地址收件至少需要46个工作日)

2、关于gateway账户密码重置要看客户具体的申报时间(例如8.31已经做了申报,那么只能等到11.30的申报到期时间,即2019年1月7日的前10天才能联系税局重置)

3、税局那边电话录音或邮件都会留底有记录的,一个公司也不能问太多次转申报的进度

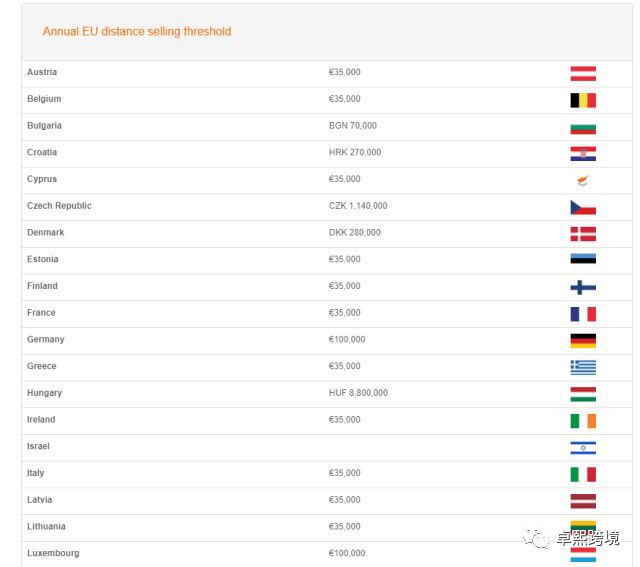

以下是远距离销售,也就是从英国FBA派送到其他国家的免征金额

附图:欧洲国家免征额度

问题16: 对于已经有英国VAT的欧洲老账号如何做处理,在德国和意大利也有销售,但是没有做远程销售,是选择用英国的vat做远程销售,还是小心一些做?因为德国查到以后就会封欧洲整个账号,销售额小的是否也会查还是只查大头的?

如果开新的欧洲站 直接全部注册VAT进行销售嘛 比如英国就注册英国 德国就注册德国,并不需要开泛欧计划,预计德国强制缴税是到什么时候?听说德国税务局现在人手不够最快也得5月份开始了 是否有相关信息?

A:这个问题可能没有办法符合大家的预期,大家肯定希望听到一个实打实的答复,但是税局的政策,包括政府的政策,都经常在变,谁也没有办法预期下一次查税是什么时候,而且查税不分金额大小,都有可能被查到,上次有听到一个税局,VAT占整个德国税务的80%(包括本地企业的VAT),电商VAT又是很大的一块缺口,所以政策只会越来越紧,还是之前的那些话,老账户,建议控制金额,控制库存,控制风险,能做一天是一天;新账户,从最开始就全部合规,不需要一个账户五个国家都做,可以分开操作

问题17: 如果开新的欧洲账户 先开英国的VAT 对其他国家做远程销售,在英国报税,比如德国到10w欧元以后,再注册德国的VAT 是不是只要缴纳注册以后的税费 还是也得补交之前的?这样操作是否可行?

就是先注册英国远程销售 德国到十万再注册德国的 其他的部分用德国的报税就可以

所说的远程销售,是注册英国VAT远程销售最实惠 还是注册其他国家的VAT再到别的国家远程销售实惠一些?

A:经过多方面信息整理搜集对比,目前认为,比较好的选择,就是暂时不在英国申报,等到超过阀值,去德国注册的时候,再补缴之前的;至于哪种实惠,要看你在其他国家的销售金额,如果金额很大,肯定是库存发到当地的FBA费用更便宜,从德国发德国和从英国发德国FBA价格都差很多的

A:英国税号下来 通常3-5天,德国的话,如果全新账户不涉及补税,1-2个月

A:德国的话,如果是全新的账户,一定要等到税号下来再发货

就是都不申报,等到超过10万,去德国注册税号的时候,再一起申报

问题18: 我上次接触到货代他说可以从他们那边走过包VAT,请问这种安全吗?

A:双清包税肯定是不合规的,也是不安全的,原则上,VAT 和EORI海关号 是不可以借用别人的,双清包税就是用货代的VAT清关,那么你的销售数据是没有办法追踪来源的,现在正规货代都会有自用VAT和双清包税两种价格,建议全部合规

问题19: 如果是新账号,德国政策现在还不明朗,如果现在注册,假设到5月真开了,这段时间对卖家有什么损失?另外,通常注册一个VAT资料齐全的话需要多久下来 ?

A:不可以奥,其实现在就强制,只是一层层执行下来可能没有那么快,毕竟他们人手有限,你花那么多金钱注册税号,结果不合规,得不偿失奥,德国稽查很严的,建议全部如实申报

如果现在准备注册,就建议全部合规 ,不然就把不合规的账户单独一个账户,分摊风险.只要稽查到你,那么肯定不合规,除了补缴还有罚金

问题20: 我先注册英国的VAT 然后用于远程销售德国 等差不多到10w 在注册德国的VAT缴纳后面的 那么还有一个问题,就是12个月以后 我是否还可以用英国的远程来做德国 在德国有VAT的情况下?

A:德国有VAT的话,为嘛还要在英国代缴呢?因为你在德国有VAT了,每个月都要在德国申报的

A:你低申报了,没有超过23万英镑,肯定是可以低税率的啊

问题21: 新账号英国还没有注册VAT能发FBA吗?

A: 不能,按照英国税法规定,在当地销售之前,就要注册当地的VAT的

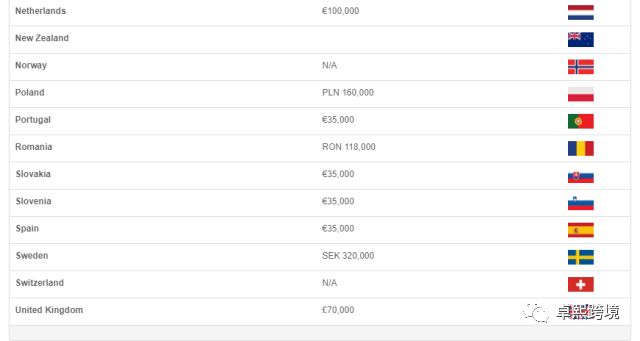

问题22: EORI 号码是什么,什么时候可以拿到?

A: EORI 是海关清关码,用于货物清关时候使用,格式是GB+VAT号+000,一般在VAT生效后的2-3周左右生效,您可以自行通过下面网站查询是否已经生效。

A: EORI号码用于欧洲海关进行货物登记,产生C79税务退税单。C79单上面的进口VAT金额可以用在季度报税时与销售税进行抵扣。

A: EORI一般在VAT生效后的2-3周左右生效,您可以在大约20天左右的时间,按照 “GB+ VAT号码+000”自行在下面网站查询是否生效,(我们不会再一一通知,请知悉)

http://ec.europa.eu/taxation_customs/dds2/eos/eori_validation.jsp?Lang=en

如,VAT号码是292 2337 00 ,那么EORI号码就是 GB292233700000 ,经查询,生效显示如下,

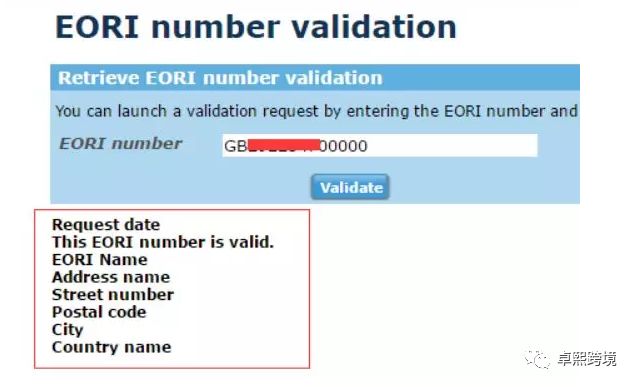

问题23: 如何验证我的VAT的有效性?可以通过登录增值税信息交换系统 (VIES) http://ec.europa.eu/taxation_customs/vies/

问题24: 是否要使用自己的VAT清关?

VAT注册后,就一定要用自己的EORI清关,

这样才会有C79税单产生,才能在季度申报的时候抵扣当季需要缴纳的销售VAT税款。

建议大家发货后记得跟货代索要物流账单C88,物流账单上会显示有你的VAT税号及你的发货明细,

最重要的是,账单上还会有你发货时候交过的关税和Import VAT的数据,如果C79税单丢失,物流账单这时候就能派上用场了,

况且通过物流账单,你也能清楚知道货代到底有没有用你自己的VAT来发货。

不使用自己的Vat清关,原则上也属于偷税漏税的行为。

问题25: 确保您在操作过程中,符合 Flat Rate 的条件

大部分卖家是选用的Flat VAT,大家只知道低于15万英镑,但经常忽略 2017/04/01的新增政策,如下图所示,所以需要用自己的VAT清关,才会有进项,不然在后期查税的时候,可能会被判为不符合Flat Rate 标准而被取消资格,税率按照16.5% 补交。这点特别重要。

问题26: C79 证书是什么,我如何收到我的C79 ?

C79是进口VAT缴纳详情单,一般是由海关邮寄的,只要您用自己的VAT清关,海关就会将C79邮寄到VAT主体的英国代收地址,

也就是我们事务所(所以选择一家专业的事务所非常重要),我们收到后会扫描给到客户,收到后请注意保存。

问题27: 什么时候申报?申报的流程是什么样的?

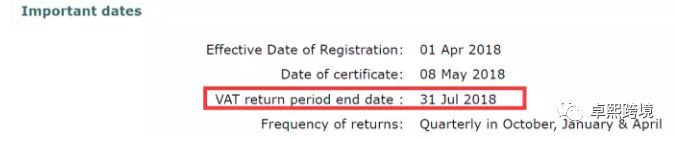

在我们发给您的VAT证书上面,有VAT return period end date,就是申报期,比如,

VAT return period end date : 31 Jul 2018 ,意思就是,申报期是:5.1-7.31 号,需要在9.7号以前完成申报和缴税,我们一般会在8.10-15号陆续联系客户,按照我们的指引提供数据给我们即可。

问题28: 亚马逊后台的VCS需要开通吗?

这个不强制开通,如果做amazon B2B 项目,才需要开通的。

问题29: 遇到英国税务局查税(VAT零报税)。如何与英国税局邮件沟通,税局要的销售记录可以作假吗?

A: 零申报的风险是非常大的,建议注册了税号就要按期交税,如实交税;

如果账户被封,主要还是根据自己的情况,是否决定要回这个账户,如果核算下税金准备补缴,肯定是积极沟通解决,如果核算下不准备补缴,那么在表现出积极愿意配合的前提下,尽量拖延时间,尽快清货;

销售记录跟上面一样,关键看你们公司的情况是想积极解决还是拖延,可以尝试先低申报,但是如果税局已经掌握的数据,多次核实可能只是用来试探你的态度来决定罚金的多少,这个罚金和case worker 的主观意识影响比较大,请注意;

问题30: 新注册VAT如何合规来申报税和实现税款申报的最低成本?

新卖家多数选择Flat Rate,但是需要注意用自己的VAT清关,这个今天有降到。

问题3:新账号,申请低税率, 每个季度用自己vat清关一两次,控制在每季度申报货值250英镑和年申报货值大于销售额的2% 。等到了23万后再正常税率申报,这样是否可行?

可以,控制好比例就好。

问题31: 收到税局查帐邮件,如果正常补税要交40万,帐号不打算要了,需要注销vat吗?

让税代帮你查下状态,如果已经计入账户,就需要补齐才可以注销,如果还没有计入账户,可以尝试注销,但不一定会成功;

问题32: 德国站如果被查到补交帐号也找不回来了?

分两种情况,如果是因为低申报被关账户,即使补完税,如果税局不配合写邮件给亚马逊,可能存在账户拿不回来的风险,所以对于已经冻结的账户申请德国VAT,请慎重,详细咨询您的税务代理;

问题33: c88是指?

每票货都会有C88 ,上面会有你的进口VAT,可以找货代要;

问题34: 我们不打算补交税了,亚马逊货也都清空了,就是账号不要了,那就也不用注销vat,什么都不用管了吧!

同上,尝试注销,如果可以,一定要注销,不然每个季度还是有申报义务的,税金会越累越高。