2019速卖通鞋业策略:以靴子和休闲鞋品类作为突破口

鞋行业在速卖通2019财年完成行业重塑及品类结构优化,成交店铺数及成交卖家数全面增加,休闲鞋、凉鞋等细分品类保持双位数甚至三位数增长。在行业重塑及品类突破的加持下,鞋行业同比增速在全平台位居前列。

同时赋能骆驼及奥康等国内知名鞋品牌在俄罗斯、欧美地区打开市场取得销售突破,增强了中国鞋类品牌在欧美市场乃至世界的影响力,也让更多中国鞋类品牌坚定了走出国门的决心。飞跃、意尔康、阿么、珂卡芙、戈美其等知名品牌相继入驻速卖通鞋行业,行业品牌梯队已初具规模。

行业发展趋势

1、品类突破:立足堡垒品类靴子和突破品类休闲鞋,从供应链源头提升靴子品质及休闲鞋丰富性,在靴子品类增加轻奢大牌代工、快时尚鞋履等品质新款,推动行业靴子品类摆脱价格战进入差异化发展。在休闲鞋品类将引入更多不同风格的个性化卖家,结合不同国家市场的消费需求进行差异化补品。

同时联动营销活动及社交玩法,促进卖家端在新品数量及鞋类款式方面推陈出新,满足用户来到平台“逛”的需求,加速商品流转及鞋款更替,打响休闲鞋品类同质化竞争突围战。

2、卖家结构优化:20财年将在成都、晋江、温州、惠州产业带继续招商,树立鞋行业10个行业标杆大卖及20个风格化店铺,建立以品牌卖家、实力工厂卖家、长尾卖家为主的鞋行业卖家梯队,借助品牌卖家良好的货品体系及鞋款矩阵树立行业风格标杆,带领行业走向创新性发展路径。

引入更多具备欧美供应链优势卖家,推出适合海外用户脚型和风格的品质鞋款,夯实行业中坚力量提升用户复购留存。长尾卖家主打丰富性、性价比吸引更多的新用户来到平台购买。从拉新-留存-促活三个维度构建良好的行业生态。

3、国家差异化运营:从一盘货卖全球的铺货式运营过度到不同国家市场售卖不同货品的差异化运营,依旧以俄罗斯作为最重要的主攻市场,根据俄罗斯寒冷季节性特征主推雪地靴、过膝靴等保暖鞋款,针对飞速增长的欧美市场,紧扣社交网络及时尚发布等潮流趋势,利用中国世界工厂的供应链优势,反向定制出早于市场上新节奏的潜力爆款,先人一步,提前抓住用户消费市场。

4、用户购物体验升级:继续推进无忧退货及海外仓服务,推动更多卖家加入到无忧退货保障体系,让在AE上每一位购买鞋子的用户都能享受到海外买当地退的优质购物体验。

同时PUSH卖家将其热卖货品加入海外仓,从物流侧让买家享受到更便捷快速的收货体验从而提升用户复购。针对尺码鞋款鞋型适配问题,配合产品端推出尺码个性化前段呈现,满足不同地区不同用户鞋码需求。

从供给侧引入具备海外供应链的外贸大厂,售卖适合不同地区用户脚型的舒适鞋款,让消费者买的放心,穿的舒心。

众所周知,鞋业是劳动密集型产业,其发展和转移受到土地资源、劳动力成本、原材料供应、环境保护以及销售市场等多方面影响和制约。早期的全球鞋业的中心在欧洲的意大利、西班牙和葡萄牙等国家,上世纪六七十年代开始转移到成本相对低廉的日本、中国香港和韩国等国家地区,上世纪80年代末90年代初,又转移到了土地劳动力成本更低廉、产业资源更丰富、投资环境更完善的中国大陆沿海一带。

在加入WTO之后,中国鞋业进入发展的黄金时代,鞋产量和出口不断增长,成为世界制鞋中心。自2011年开始,世界经济复苏缓慢,中国鞋业开始了艰难的转型调整期。

(2010-2017年中国鞋产量)

近几年来,虽然中国鞋业产量占世界鞋业产量比重有所下滑,不过依旧是世界上最大的鞋类生产国。2016年,中国鞋产量达到131.1亿双,占世界比重达到57.0%,2017年中国鞋产量为126.2亿双。

(2010-2017年中国鞋产量占全球比重)

出口分析:成本优势不再,国际市场遭遇劲敌

早在几年前,因不断上涨的劳动力成本、原材料以及汇率波动等因素,就有不少鞋企向东南亚地区转移生产基地。而随着中国-东盟自由贸易区的全面启动,越南、印度、巴基斯坦等地的鞋业发展迅速,对中国鞋业造成非常大的潜在威胁。

(2010-2017年中国鞋出口量)

近年来中国鞋出口形势较为严峻,一方面是中国制鞋企业成本上升,出口产品价格上升;另一方面,是欧盟、美国等对中国鞋产品设置较高的关税壁垒,较东南亚各国的出口鞋产品竞争力有所下降。

数据显示,2017年中国鞋出口扭转颓势,出口数量和金额双增长,全年出口量达到96.43亿双,较上年增长3.77%;出口额达到456.60亿美元,同比增长1.74%。

(2010-2017年中国鞋出口额)

在东南亚国家中,越南是中国最大的竞争对手。越南在2008年全球金融危机后,由于人工成本、原材料价格等优势,逐步分流了中国承接的全球纺织服装、鞋类订单,甚至吸引了中国部分优质的鞋类、纺织服装企业的产能。

2016年,越南共生产各种鞋类多达12.4亿双,其中,出口占了大约11亿双,出口额达到78亿美元,出口数量和金额均位居世界第二位,仅次于中国,大大超过排名第三的印尼(26亿美元)。

由此可见,越南的鞋类生产、外销能力正处于一个不断上升的阶段。有分析观点认为,越南鞋业、纺织服装业由于人工成本、享受国际市场优惠待遇等优势,在国际市场上还有不小的上升空间。这也意味着,中国鞋业出口面临来自越南的竞争越来越大,且未来后者人工成本等优势将继续凸显。

市场机会:对美出口风险增加,新兴市场潜力更大

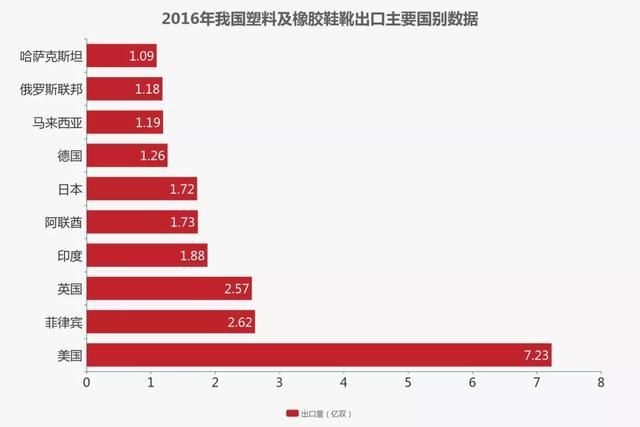

2016年,中国共出口税则号为6402的塑料及橡胶鞋靴54.46亿双,同比上升仅1.37%,价值213.98亿美元,同比上升8.31%。

图表5:2016年中国塑料及橡胶鞋靴出口主要国别数据

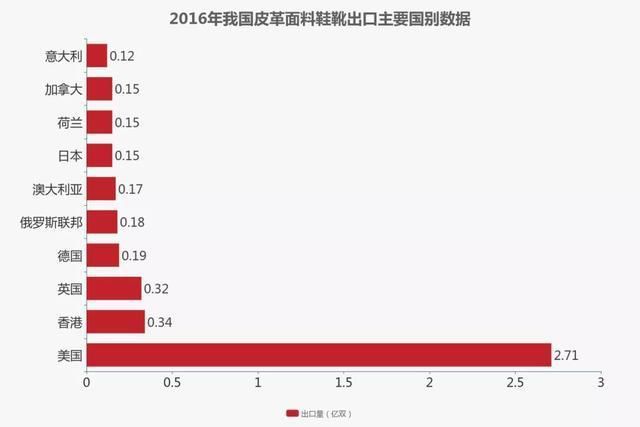

2016年,中国共出口税则号为6403的皮革面料鞋靴6.19亿双,同比上升0.03%,价值90.15亿美元,同比上升14.07%。

(2016年中国皮革面料鞋靴出口主要国别数据)

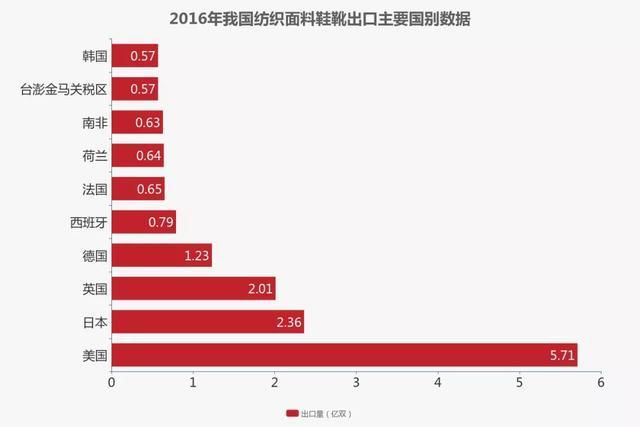

2016年,中国共出口税则号为6404的纺织面料鞋靴26.80亿双,同比上升1.52%,价值110.51亿美元,同比上升10.71%。

(2016年中国纺织面料鞋靴出口主要国别数据)

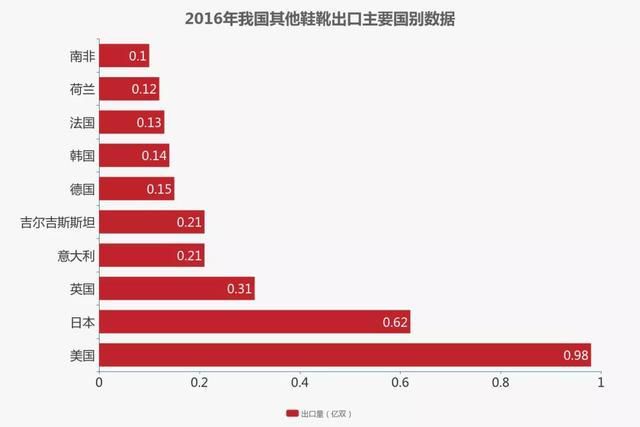

2016年,中国共出口税则号为6405的其他鞋靴4.46亿双,同步上升2.53%,价值13.92亿美元,同比上升10.04%。

(2016年中国其他鞋靴出口主要国别数据)

美国

美国是中国鞋类出口的第一大市场。2016年,中国对美国鞋类出口11.02亿美元、16.91亿双,分别占中国鞋类出口的25.15%和17.37%。2016年,从中国进口的鞋类产品占美国鞋类进口总额的57.82%。中国对美国鞋类市场的依赖度非常高,最近中美贸易战不断升级,未来中国鞋类出口美国将会受到严重影响。

由于中国鞋类产品技术含量低、可替代性强,美国主要客户很有可能会将生产订单转移到越南等东南亚国家,以避免高税收。因此,对于以美国为主要市场的外贸企业,应当充分把握市场形势和国际贸易风险,及时做出适当的市场调整。

拉丁美洲

2016年,中国对拉丁美洲国家出口鞋类产品23.29亿美元,占中国全部鞋类出口的4.93%。拉丁美洲人口约5亿多,是中国鞋类出口的潜在目标市场之一。拉丁美洲的经济发展较慢,相对比较落后,市场需求主要为中低档次的鞋类产品。

以拉丁美洲最大的国家巴西为例,2016年,成品鞋的进口量为581.56万双,同比下降8.22%,但与巴西的市场消费量2274.80万双相比,进口的潜在空间很大。拉丁美洲的进口品种以档次较低的纺织面鞋、塑胶鞋为主,以巴西为例,2016年上述两个品种的进口分别占总量的62.66%和24.35%。因此,拉丁美洲是中国中低档鞋类出口的潜在市场。

俄罗斯

2016年,中国对俄罗斯鞋类出口19.43亿美元,占中国全部鞋类出口的4.00%,成为中国的第四大鞋类出口市场。近年来中国鞋类产品在俄罗斯的市场占有率不断增加,俄罗斯鞋类市场潜力很大,但由于俄罗斯进口渠道不规范及其社会、经济等方面的原因,使得中国鞋类出口俄罗斯市场出现了诸如“灰色清关”等问题,存在很大的贸易风险。

因此,在巩固俄罗斯低档市场的同时,应该提高中国鞋类产品质量,创建、培育自有品牌,逐步进入俄罗斯主流市场渠道。

非洲

2016年,中国对非洲鞋类出口35.75亿美元,占中国全部鞋类出口的7.57%。除南非、津巴布韦等南部非洲及埃及、摩洛哥等北部非洲的部分国家外,非洲的大部分地区仍然非常贫困,经济落后,人民生活水平很低,非洲大部分地区主要消费低档次的鞋。

因此非洲是一个具有潜力的新兴市场,随着非洲经济的发展,人们生活水平的提高,对于鞋类等生活用品的需求会越来越多。对于非洲市场,应定位在物美价廉的低档产品,并要根据市场变化随时调整产品结构。