美国也要VAT? 开什么玩笑

昨天晚上陆续有卖家咨询Miss Tang美国是否开始要交VAT?What? 什么VAT,美国什么时候开始有VAT?

其实在很早前就有卖家来问我关于美国VAT的事情,每次有人来问我都会不厌其烦的解释什么是VAT, 什么是消费税?可是完了,大家还是会觉得美国税务局要征收VAT了,大概是欧洲的VAT搞得大家人心惶惶.....(此处心塞,掩面哭泣状)

所以,鄙人认为很有必要站出来给大家解读下亚马逊这个所谓的“VAT”、加州邮件之美国纳税人识别号、以及科普下美国的消费税。

顾名思义VAT (Value Added Tax, 增值税),增值税是对销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人就其实现的增值额征收的一个税种。除了我国沿用增值税,其中大家熟知的大部分欧洲国家(英国、德国、法国)都实行增值税作为税收收入来源之一。

而美国则是OECD(经济合作与发展组织)中唯一未采用增值税的国家。基于现行的零售消费税,不利于增值税的开征。再者还有联邦政府、州政府、地方政府的税收平衡问题,开增增值税在美国来说难度相当大,所以至今美国没有采纳增值税税种。

卖家要向加州政府做税务申报?

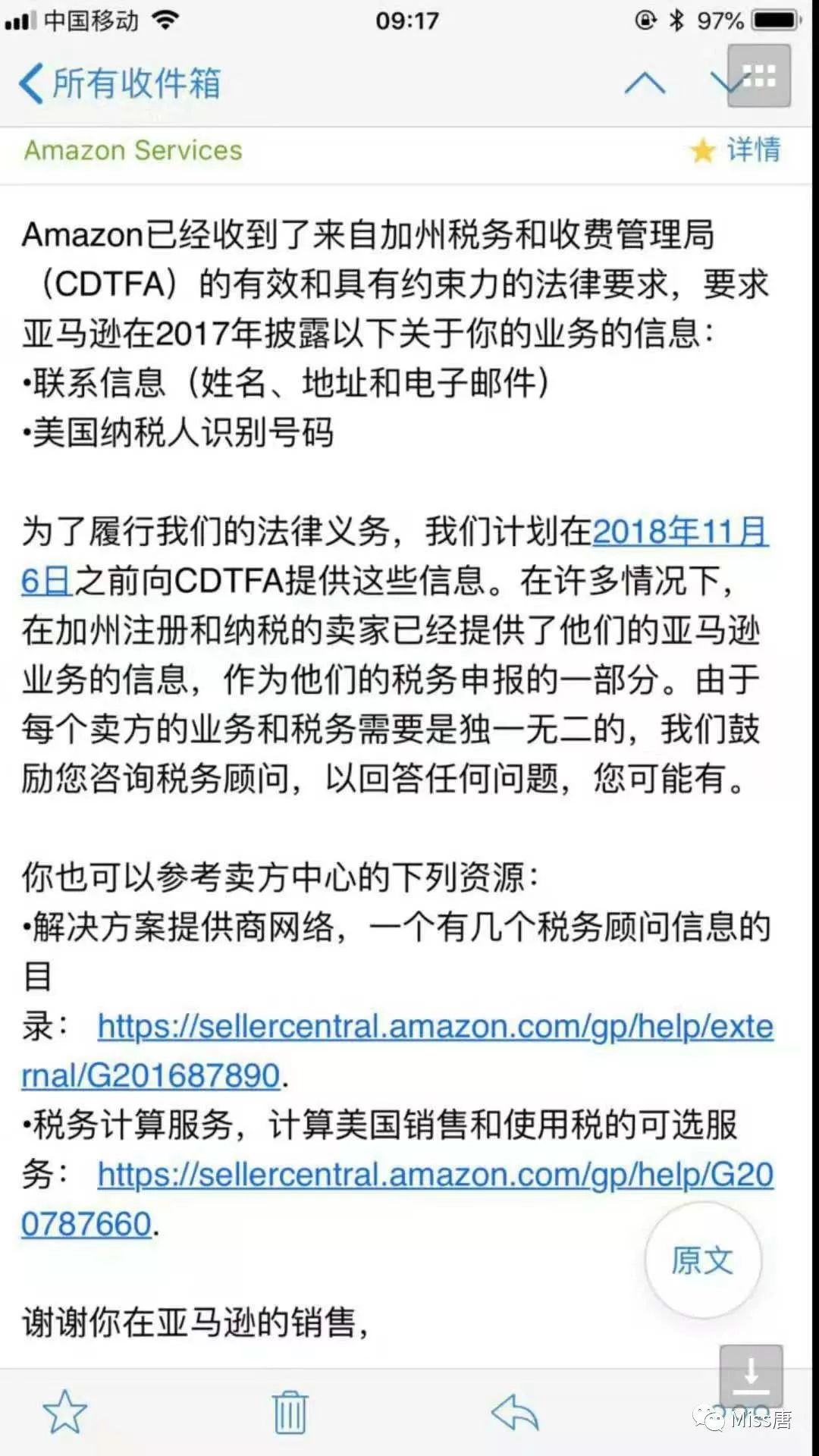

以下是卖家发给我的截图:

那么仔细看卖家们发过来的邮件内容,文件提示卖家要提供联系信息和美国纳税人识别号给到加州税务和费用管理局,我们知道外国卖家是不会有美国纳税人识别号的,只有在美国注册的公司才会有美国税号。

你不可能用国内A公司开了账号,然后给亚马逊提供美国注册B公司的纳税人识别号,前后信息不一致明显是不符合逻辑的,美国IRS的税务系统很容易就可以把你侦查出来的。

再说税务局纳税的依据是卖家每年申报的Form 1099-K, 而只有美国注册的公司才有纳税人识别号,才需要申报每年的销售额,进而申报企业所得税。

再者,我们外国卖家通常是通过申报Form W-8BEN来豁免美国税务申报,不作为美国纳税人在美国当地申报个人所得税。我们外国卖家并不符合美国纳税人的要求,因此我们无须向美国税务局提供美国纳税人识别号,卖家们倘若收到该邮件,大可忽略。

当然如果有在加州注册公司的卖家,及时提供联系信息和美国纳税人识别号即可。另外要提醒部分在美国注册公司的卖家要找会计师及时处理账务,并在每年的3月15日前向税务局申报企业所得税。

◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆

美国站卖家要担心VAT 还是 Sales Tax(消费税)?

我认为很有必要给大家科普下美国的消费税,很多人或服务机构把美国的消费税等同于VAT。 相信我们很多卖家都是一听到VAT就紧张起来,但前面我已经阐述了美国是没有VAT的国家之一。

◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆

下面我们来分析下美国的消费税,究竟这个消费税会不会对我们造成影响?

零售消费税 (Retail Sales tax)

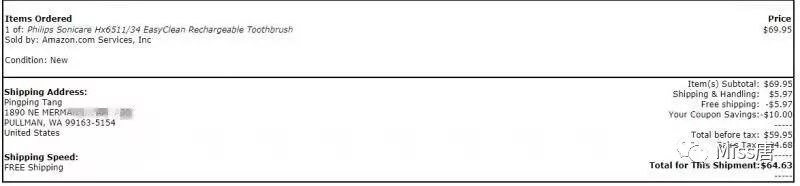

在美国生活的孩子都知道,我们在亚马逊网购的时候在你付款前,平台会根据你的收件地址计算出你应交的消费税,而我们消费者只需按照上面的金额来支付即可。我们大部分的卖家面对的客户都是零售客户,所以平台会根据各州的消费税条例向消费者征收零售消费税。

下面截图是Miss Tang 在亚马逊美国站购物的两个截图,同样是华盛顿州的收件地址,图一征收了消费税,图二则没有征收消费税。那么问题来了,为什么会有这种差异呢?

首先我们要分析下跨州在线销售的消费税是怎么收取的。

图一的卖方来自亚马逊自营,因为亚马逊在华盛顿州有办公地点和仓库,而我是华盛顿州的买家(根据收件地址来判断),亚马逊必须征收消费税。

图二卖方则是第三方卖家,Miss Tang 猜测他们在华盛顿州没有仓库或办事处,所以不对我征收消费税。

◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆ ◆

消费税是怎么征收的?

通常卖家和买家如果在同一个州,卖家就要向买家征收销售税,如果不在一个州,就不需要征收。大一些的卖家,会明确的告知哪个州(或者哪些州)的买家需要支付销售税,这些州,就是卖家公司或子公司的所在地、销售地或者仓储所在地。

2018年6月21日,美国最高法院的判决推翻了1992年的一项裁决,即推翻了允许在线零售商取消销售税的条例。这个判决对亚马逊自营的影响不大,因为亚马逊自营基本都有在美国各州征收消费税。但是对我们第三方卖家而言,则可能面临开始对网络销售征税的州征收销售税的额外负担。但根据现行法律,每个州对在线销售税都有不同的要求和政策,将难以进行销售税征收,短期内很难进行征收在线消费税(E-commerce Sales Tax)。

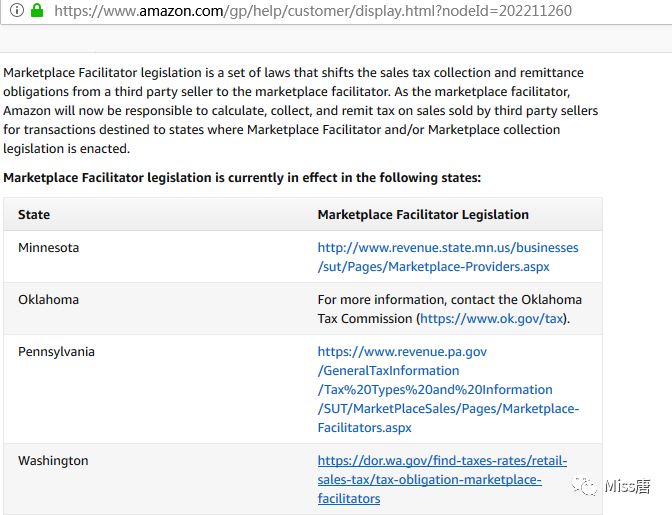

此外,从亚马逊官方网站了解到(如下图),针对消费税这部分,亚马逊平台作则为第三方卖家做了代扣代缴的动作。也就是说,我们零售消费者平时从亚马逊平台购买产品,付款金额中包含的那部分消费税平台已经自动扣走了,也就解释即便有消费税产生,我们卖家后台的销售月结单也没有体现这个金额。

所以,我们第三方卖家们可以暂时放心,即便要开始征收消费税也不需要卖家自己每月或每季度的做消费税申报。而且目前只有下图4个州:华盛顿州、明尼苏达州、俄克拉何马州、宾夕法尼亚,平台在代扣代缴消费税,其他州还是免征消费税。

各州消费税税率有多高?

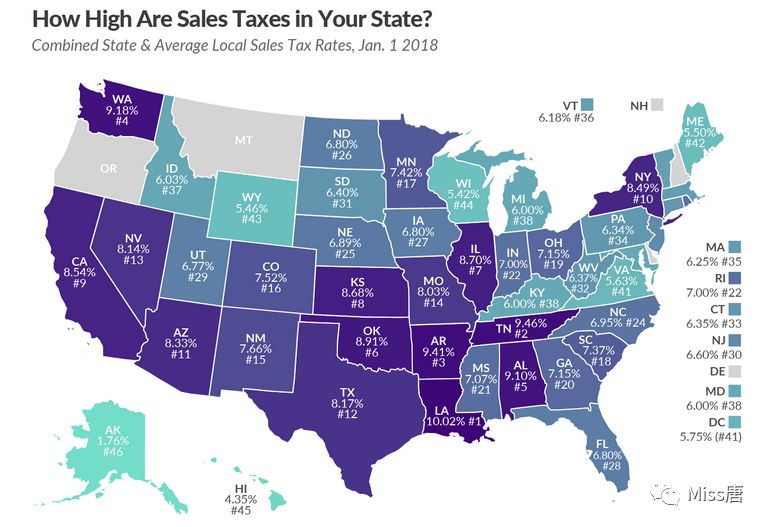

美国只有5个州是没有消费税的,即分别是Oregon(俄勒冈州),Alaska(阿拉斯加州),Delaware(特拉华州),Montana(蒙大拿州)和New Hampshire(新罕布什尔州)。另外,New Jersey(新泽西)部分免税。

除了这5个州,其他州都须缴纳消费税,大多都在8%-10%之间。

消费税包括州、郡、市地方消费税。一般我们说的消费税是一个综合消费税。其中我们熟知的华盛顿州综合消费税高达9.18%, 加州则8.54%。 (很多代购和海淘都会选择在免税州购买商品,这里的免税指的就是免消费税,然后把产品寄到免税州的仓库,由免税州仓库直接转运回国内,但是从免税州转运运费通常会比其他州的高)

下图是美国各州的综合消费税税率:

这里特别要强调一点,批发商、销售商、代理商是没有消费税产生的,但是批发商等需要到当地的州政府申请一个免消费税证明(Sales Tax Exempt Certificate)。

零售商在销售过程中代税局向消费者征收了消费税,相对应地就要定时地将消费税通过网上税务系统向税务局缴纳,否则税务局的税务审计专员就会来审查你。倘若被税务稽查,将是非常严厉的,他们会让你提供各种巨细的材料证明,你得不断地去翻往年所有的销售清单来核实消费税,过程是非常痛苦的。如果销售记录不全或无法提供,那么税务审计专员会根据你现有的销售情况来给你计算一个预估缴纳消费税额,外加罚款。当然你也可以力争去跟税局argue倘若有足够精力的话(因为在美国老东家经历过消费税稽查,其中的苦简直是nightmare)

另外,Miss Tang 认为美国的零售消费者从小就生活在有消费税的国度,所以大家在购买产品的时候不会去给你计算你这个产品税前是多少钱,税后是多少钱。购买商品就必须交税是美国消费者的生活习惯,而且帝国人民的心算能力并没有我们强,我认为很少会有人花心思去给你算这个东西税要交多少,恐怕只有代购和海淘客才会对这个税是多少比较敏感。

总结,虽然此次的美国纳税人识别号风波暂不对我们产生影响,我们还是要保持警惕性,MissTang后期会密切关注亚马逊相关的税务动态, 争取第一时间给大家解读相关税务征收条例及分解一些误区。