这些电商卖家要哭了,刷单被要求自查三年补税!

做电商的朋友都知道这句话:刷单是死,不刷单死的更快!

虽然不够严谨,但毕竟,如今的电商早已不是一片蓝海,哪个类目都竞争激烈,若想争得位置、排名靠前,销量和评价这些明面上的数据必须要好看,所以,无论是老卖家还是新卖家,都知道刷单这回事儿。

刷单行当与电商平台抗衡10余载,已被生态圈打造成一款门槛低、效益高的风险大生意。不过,一纸条文可能会将这一切画上句号。

最近,税局的一个举动让一些企业睡不着觉了。

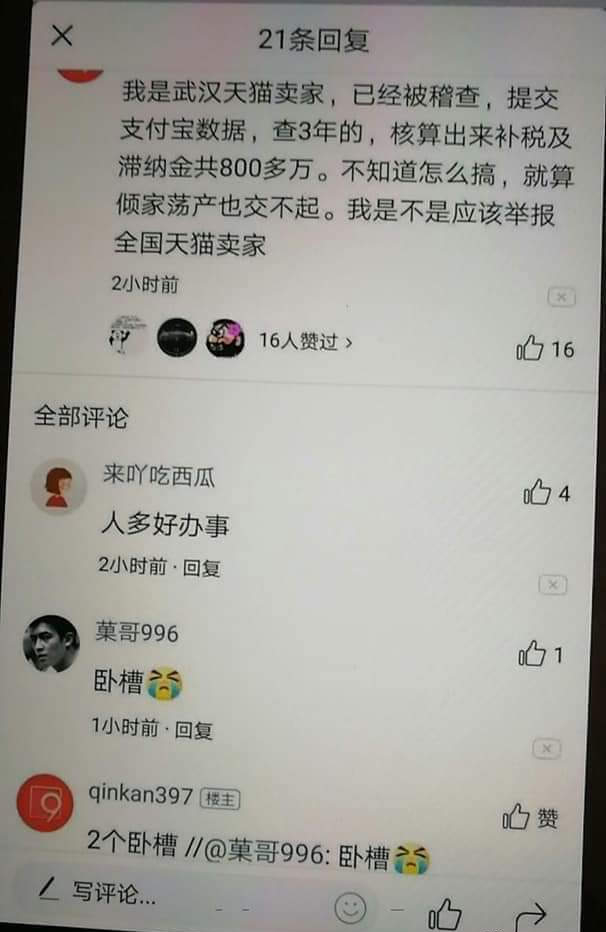

近日,多家电商企业收到国家税务总局发的一条“风险自查提示”,显示相关企业存在少计销售收入的风险,需补缴税款及滞纳金,并将自查结果通过电子税务局反馈。

一时间,电商卖家慌了,一片哀嚎。

毕竟偷税漏税可是大事,这下商家们真是欲哭无泪,损失惨重了。

电商行业竞争激烈众人皆知。由于搜索排名等规则,商家为了增加曝光、在搜索排名中占据优势,促成了刷单现象。

但是,商家们在享受刷单带来的交易额、店铺曝光排名时,却埋下了日后补税的隐患。

不少商家表示,三年间需要补缴的税额数目巨大,增值税+附加税+企业所得税,再加上滞纳金和罚款,根本不是一笔小数目。

各商家普遍都在“钻空子”

2019年1月1日《电商法》正式实行,将税收问题纳入《电商法》范畴,明确了税收范围、缴纳主体等。此后,不管是淘宝还是京东上的卖家,都需要依法缴税。电商法的实行让税务机关在税务稽查上有了法律依据。

不过,此前相关审查并不算严苛,很多商家普遍通过刷单等行为钻空子,能少缴税就少缴。

尽管电商平台严查、管控刷单行为,但是刷单在电商卖家中还是普遍存在。有些关键词是有固定流量的,但是现在商家获取官方的流量都特别难,因为商家太多了,竞争激烈。

如何获得更多官方的流量?很多商家就采取刷单方式。

根据电商平台规则,商家和产品被收藏、加入购物车以及购买转化的数量系数越高,电商平台系统就会认为这是一个优质的卖家,会给到店铺更多的流量。

因此,商家刷单的逻辑,还是通过搜索关键词进入店铺或者商品链接,然后产生购买行为,进而使店铺或商品从电商平台获取更多流量。这也是目前基本所有店铺的刷单方法。

目前有专门接电商刷单的工作室,给商家做刷单代理的服务;有商家自己组建刷单团队,去做刷单的事情;也有商家通过微信群,给顾客发放礼品,让顾客帮忙刷单。

赚得全要“吐出来”

这次补税规则一出,对刷单的商家肯定有很大影响。

如果以刷单的数据进行缴税,比如13%的税点,刷了100块钱的东西,就要再加13块钱的费用,现在淘宝或者天猫的一些卖家,利润率根本就没有这么高,因为很多卖家是做性价比和低价的。

淘宝搜索销量在前的,基本上都不是价格很高的,是那种性价比较高的商品,其利润就没有那么高,商家自然也承担不了这么高的税额费用,因为之前不用缴税,可能利润在10%。现在如果要交13%的税,等于在赔钱。

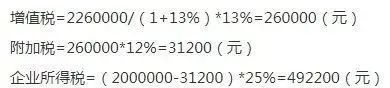

有会计机构举例:假如一家电商企业,不考虑其他问题,2019年少计收入2260000元的话,需要补税78.34万元。这还没算滞纳金与其他罚款。

此外,根据《中华人民共和国税收征收管理法》规定:对纳税人偷税的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款。

针对电子商务经营者偷税漏税的管理和处罚,《中华人民共和国电子商务法》第十一条、第十四条和第二十八条,《中华人民共和国税收征收管理法》第六十三条等有详细规定。

如果商家要补税,就算不被罚款,也是撑不住的,因为刷单的费用很高,包括给刷手的佣金、平台的扣点、快递费、赠品,现在加上税点的话,基本上以之前的销售模式来说,卖家是承受不住的。

也有人认为,税务部门一般以实际业务发生金额来计税额和滞纳金,税务不会按照虚拟数字来补税,只要商家提供刷单证据,最多会给一个不诚实守信的纳税人评级。

但这样真能逃过税务审查吗?

上海汉盛律师事务所高级合伙人李旻表示,缴税按照实际发生的交易额,但是刷单的前提条件是形成交易,因此会认为是一笔正常交易单,一般无法区分。

“刷单影响很大,因为税收是根据交易额来的,刷单提升了商品好评度,但相对应形成订单后的交易额需要纳税。”李旻认为,纳税是应尽义务,没有对行业冲击之说,有多少营业额就有义务纳多少的税。