运动相机竞品分析

26570

26570运动相机的兴起是源于户外极限运动,目标群体是喜欢运动的用户,如登山、滑雪、潜水、骑行等。首先,从全球的角度了解运动相机。从statista有关出货量的预测数据可以看出,美国的市场占比在逐步缩小,但是也不影响其占据了全球50%的市场份额。其中,亚洲、欧洲的出货量在缓慢上升,并逐步趋于稳定。

提起运动相机就不得不说GoPro,它是一家美国运动相机厂商。最初的相机原型是尼克伍德曼用母亲的缝纫机和一把电钻捣鼓出来的。他最初的想法也是解决“没有足够优秀的产品来记录自己冲浪的瞬间“,随后便从父母那里获得了20万美元的资助,研发出了GoPro。除了记录极限运动外,NASA还把GoPro相机送上了太空,国际空间站里的宇航员也使用GoPro相机进行高清拍摄。股价从一定程度上可以反映出来公司的发展情况。Gopro的股价从2014年上市达到顶点后就开始下跌,一直跌倒现在的不到4美金。除去产品市场小众、产品研发问题等,其他竞争对手的冲击也是一个原因。

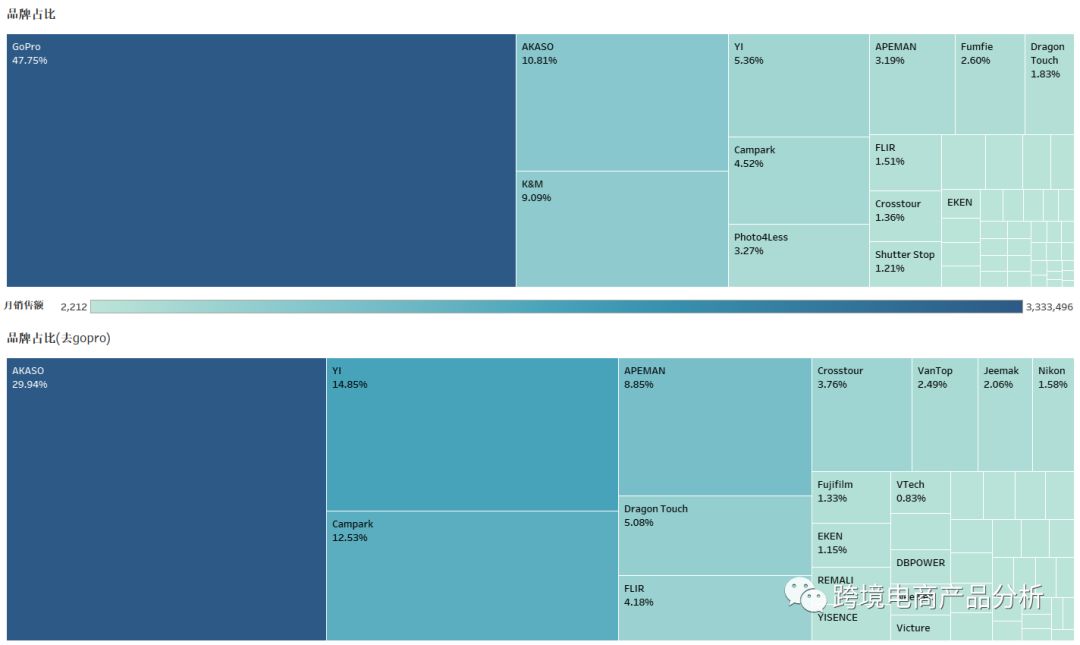

接着,从亚马逊的角度观察市场情况。数据源来自运动相机细分类目 Best Seller 和核心关键词搜索前三页产品去重后的结果。下图品牌占比视图可以看出Gopro的市场份额已经占了50%。第二名的AKASO只占据了11%左右。仅仅从亚马逊销售排名的角度来看,即使Gopro即将没落,但依旧占据着半壁江山。那第二步把GoPro的市场份额去掉,再对比其他品牌的情况。同时,K&M,Photo4Less等等是Gopro的品牌代理,均在出售Gopro的产品,所以第二张图一并删除。在剩下的市场份额中AKASO占据了30%,第二名YI和第三名Campark差距并不大。下面从品牌实力和来源上对需要调查的品牌进行分级。由于Gopro属于国外品牌,YI为小米公司旗下企业小蚁科技品牌相机,其资金量和运作模式不同于线上的亚马逊电商品牌,所以重点分析前者的产品和后者的运营策略。

从下图售价分布,可以看出各品牌商的产品线的分布。Gopro属于高端的一线品牌,在100美金以上的区间Gopro占据了绝大部分的市场份额。在100美金以下的市场当中,第三方的国内运营商占比较多。同时选取 AKASO, APEMAN, Campark, Crosstoour 进行对比。其中,只有AKASO拥有100美金以上的产品,而且在100美金以下的价位,出现了异常值14美金。经过查看,这是一款运动相机配件周边的产品。其它品牌也都有相应的高中低款产品,总体售价略低于AKASO。

下面观察评论的情况。可以发现AKASO, Campark属于异常值部分,而AKASO的评论更是达到了7700条,而listing的上架时间在16年6月,足以说明AKASO团队的运营做足了工作。先把这两个链接的评论先去掉观察分布。大多数卖家的评论分布在1000以下,并集中在400以下。可以看出这个行业的产品对评论数量还是有一定的要求,也就是有一定的进入门槛,或者说行业已经过了新品、上升期,达到了成熟期。

接下来观察下上架时间的变化。可以发现产品的上架数量在逐步的缓慢增长,到了2018年第三季度达到了顶峰,那我接下来要单独看一下第三季度的情况。通过对比上架数量,我们可以发现Gopro在这个季度上架最多数量的产品。结合市场资讯,我们可以得知Gopro在第三季度发布了Hero 7 的新产品。同时也有市场份额不太多的Vantop发布了新的产品。那如果从波特五力模型的角度来说,其中的一个环节就是新进入者竞争力的分析。这款产品的外形和市场上现有的其他产品有所区别,定价在中高价位。从现在的数据可以看出,这款产品排名上升幅度较大,结合此品牌其他价位产品形成了高中低的产品线。但由于产品数量总体较少,暂未能整个市场造成影响。可以发现,这个行业的产品线布局较为重要,弱化了单品的绝对作用。

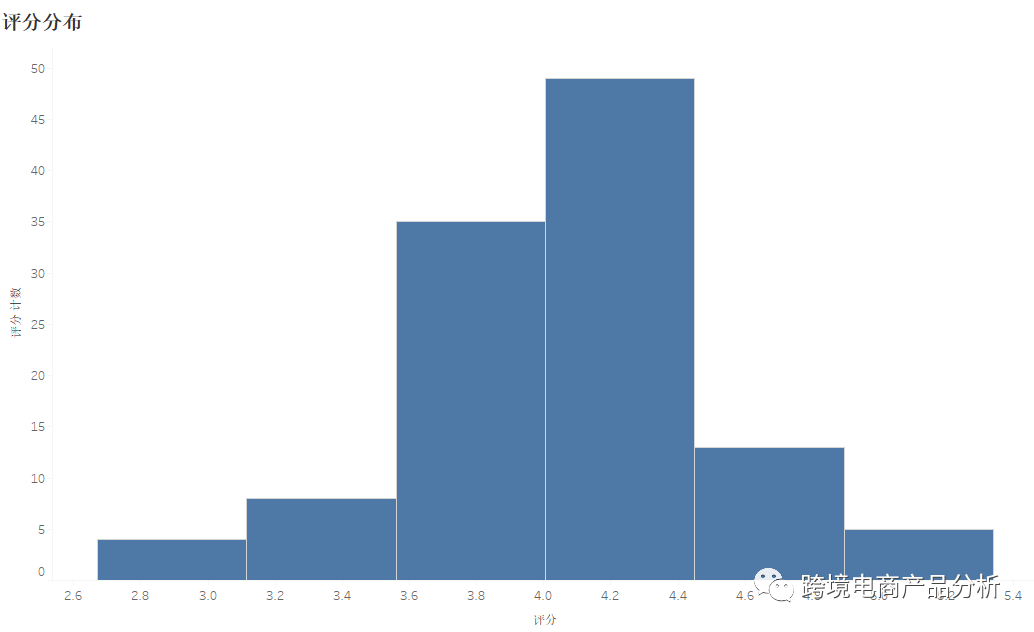

从评分分布可以看出,3到4分的区间占据了绝大部分。由于产品本身具有功能性,需要完善的售前检验,售后技术支持的一系列团队。

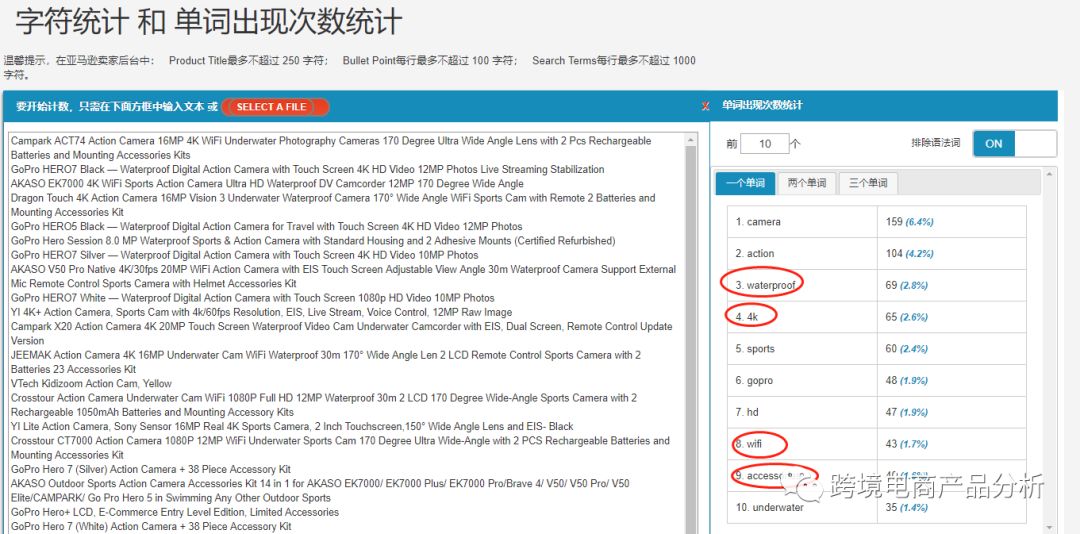

下面通过100多个品牌标题的词频分析找出产品的主要卖点,卖家较多宣传的是4K像素,WIFI,遥控,电池和配件组合。在排除产品的绝对优势下,这些卖点的升级可以增加产品的独特性,提高转化率。

从产品线来看,AKASO主要有三个系列:EK7000, Brave, V50。定价从高到低是V50>Brave>EK7000。亚马逊的主流是卖差值4K为主,而AKASO升级到高端4K机型,在同等级别中,几乎没有品牌可以抗衡。每次升级都会有新功能的增加,如触摸屏,裸机防水,电子防抖,声控,8倍慢放等等。每个系列都有相应的主题,如EK系列定位中低端市场,以实用为主。Brave系列定位中端市场,拥有不同于市场的特色。但即便是中端市场,也具有APEMAN没有的功能,如裸机防水,触摸屏。V50系列定位高端市场,整条产品线以真4K为基础,对每个版本不断升级、迭代。V50 Elite的市场表现是在上架的2个月后依然占据着新品榜第一。

相比APEMAN的产品线升级就略显单薄。A系列的1080P只在包装上发生变化,产品本身并无升级。4K的两个型号在外观变化的基础上微微调整。在专业级别中有一款TRAWO的高端产品,采用国产华为芯片,达到真4K级别。不过由于芯片价格相对便宜,其整体售价也不是很高,正好和AKASO的真4K形成价格差异化。其他品牌对产品功能的升级有限,就不详细说明。综合来看,国内电商主要做中低端以卖货为主,产品的升级大多仅限于外观、包装,只有少数品牌有意识和实力全面布局整个产品线。AKASO从卖货慢慢向做产品过渡,在一个细分市场不断扩充产品线,无疑增加了自身品牌的溢价能力。

Gopro运营的成功一环中很重要的就是内容分享。用户看到喜欢的极限运动视频,激发了分享的快感,进行传播,增加流量,客户购买,再分享,形成了运营链条的闭环。AKASO的站外内容,主要是以新品发布和促销为主。对比Gopro的社交媒体,基本上都是户外运动的视频或照片。而且Instagram上主要以短视频内容发布为主,对比AKASO就是静态图片和GIVEAWAY。对于我们可以借鉴的是,根据产品属性的不同,可以尝试短视频而不是单纯的营销内容来增强用户传播的欲望。

总结

首先,从全球的视角了解到地区销售占比的情况。接着了解到Gopro的发展情况,结合亚马逊销售数据,分析对比了国内品牌商的产品线定位。最后,由于产品属性,着重对比了内容运营的差别。我们可以得到以下启示:

时代发展迅速,如果不根据现有的产品进行符合市场情况的升级,就有可能被取缔。就像Gopro在发展到瓶颈期,转去做karma无人机的开发,不仅耽误了产品升级的时间,还让竞争对手有机可乘。

国内卖家的思维大多定位在于卖货,如果能在一个细分领域不断迭代,也有机会和国际一线品牌竞争。

借鉴AKASO的产品模式,布局高中低端产品线,同时出售周边配件,形成店铺产品闭环,节省消费者选择的时间,增加了店铺的复购率。通过产品的换代升级,打造明确的售价分级和产品定位,为品牌出海打下基础。