领跑24年美国销售旺季!TikTok Shop呈爆发增长

KJ123获悉,近日,Earnest Analytics发布了2024年美国假日季初期销售报告。该报告分析了亚马逊、沃尔玛、TikTok Shop、Temu等电商平台的销售数据以及品牌活动,呈现出在持续经济压力下零售行业的动态变化。

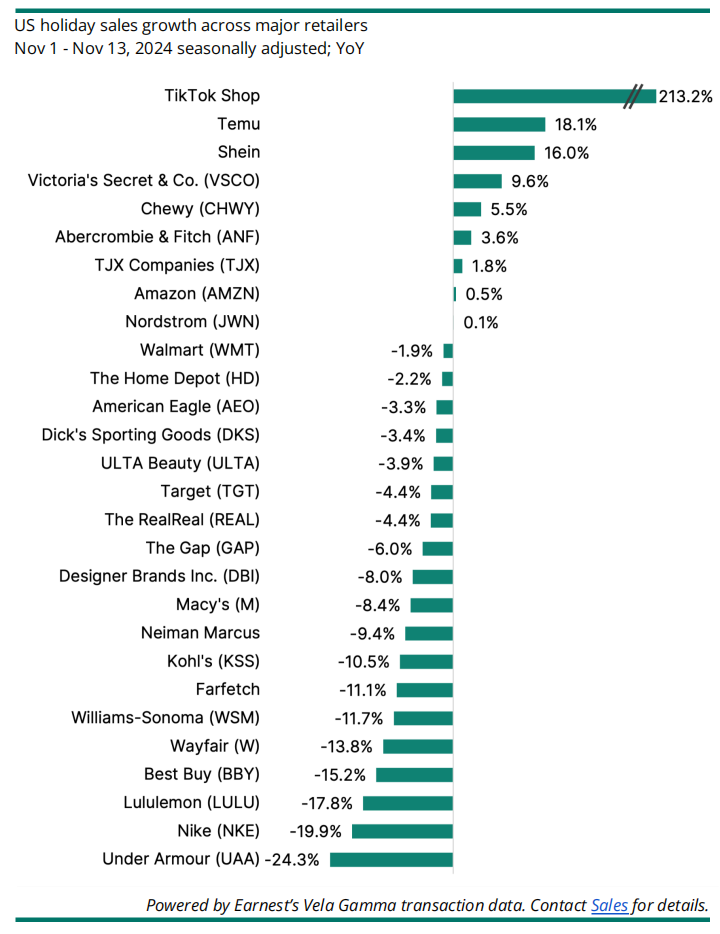

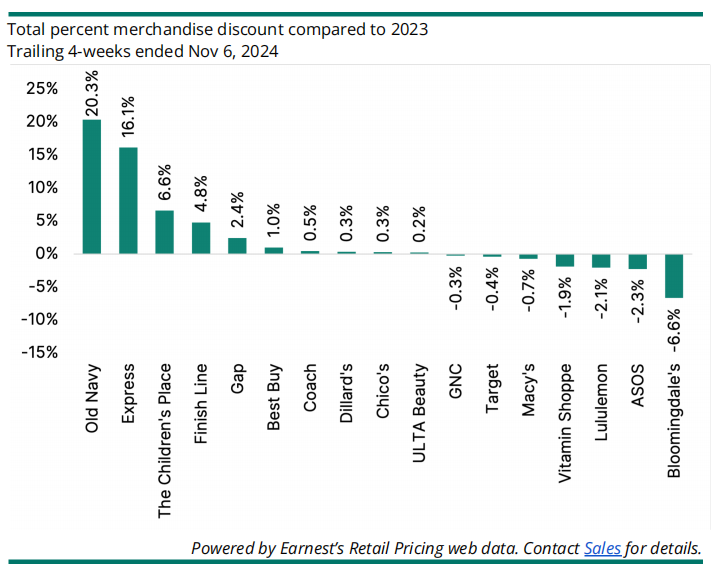

报告指出,在2024年假日季正式开启之前,消费者支出已连续近一年呈现下降趋势。为抢占市场,亚马逊、沃尔玛、塔吉特、Wayfair、百思买和科尔百货等平台于10月推出了季前促销活动,吸引忠实顾客及部分新用户提前消费。分析显示,在11月假日季前13天,各收入群体的整体零售支出均低于去年同期。而TikTok Shop、Temu和Shein表现突出,超越多数主要零售商和品牌。此外,与2023年相比,多数服装零售商显著加大了折扣力度以应对市场竞争。

一、市场动态

1.假日季初期销售额同比下降

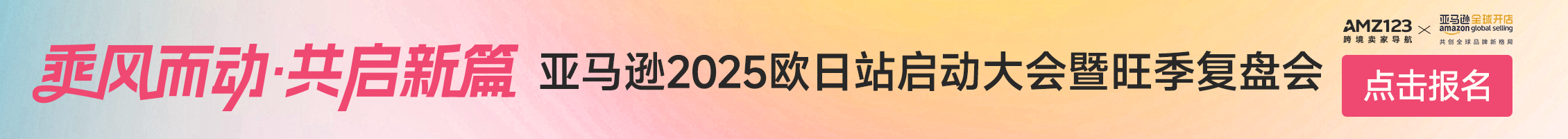

Earnest信用卡数据显示,今年假日季度消费支出较2023年下降1.4%。具体来看,11月1日至13日的支出与近年来同期相比明显放缓。

假期初期支出增长缓慢的原因可能在于竞争格局的变化。自疫情期间起,零售商为应对线上购物激增和更长的配送时间,开始提前推出假日促销活动。这一趋势延续至今,许多零售商依旧选择将促销档期前移到10月,由此将部分消费从传统的11月初假日购物高峰提前至更早的时间点。

此外,这一支出放缓现象可能预示着整个季度增长的放缓,今年的购物天数相比往年有所减少也存在一定影响。而尽管消费者在多个零售类别中的支出有所下降,注重价格和价值的商家仍在逆势中取得了一定的增长,显示出市场对高性价比商品的偏好正在加强。

2.各收入群体的支出均下降

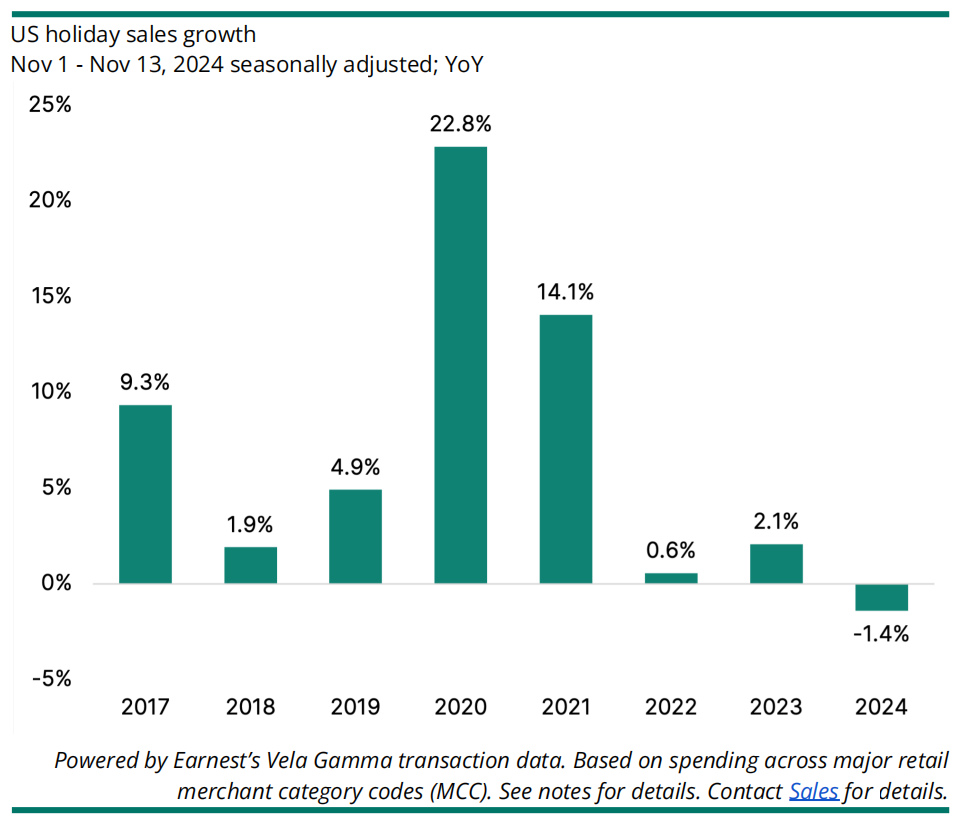

截至目前,2024年美国各收入群体的假日支出均呈现下降趋势。数据显示,低收入人群(年收入低于4万美元)和高收入人群(年收入超过15万美元)的支出同比下降3%,而中等收入人群(年收入介于4万至15万美元之间)的支出则下降约2%。

这一趋势与2023年形成了鲜明对比。去年,低收入群体的支出增长幅度是所有群体中最高的,表现尤为突出,而今年的下降可能与零售商提前推出促销活动的策略有关。例如,亚马逊在10月的促销活动吸引了大量消费者,这或许将部分需求从传统的11月假日购物高峰期前移,从而导致支出分布的变化。

3.在线直销占比提升,传统零售份额继续下滑

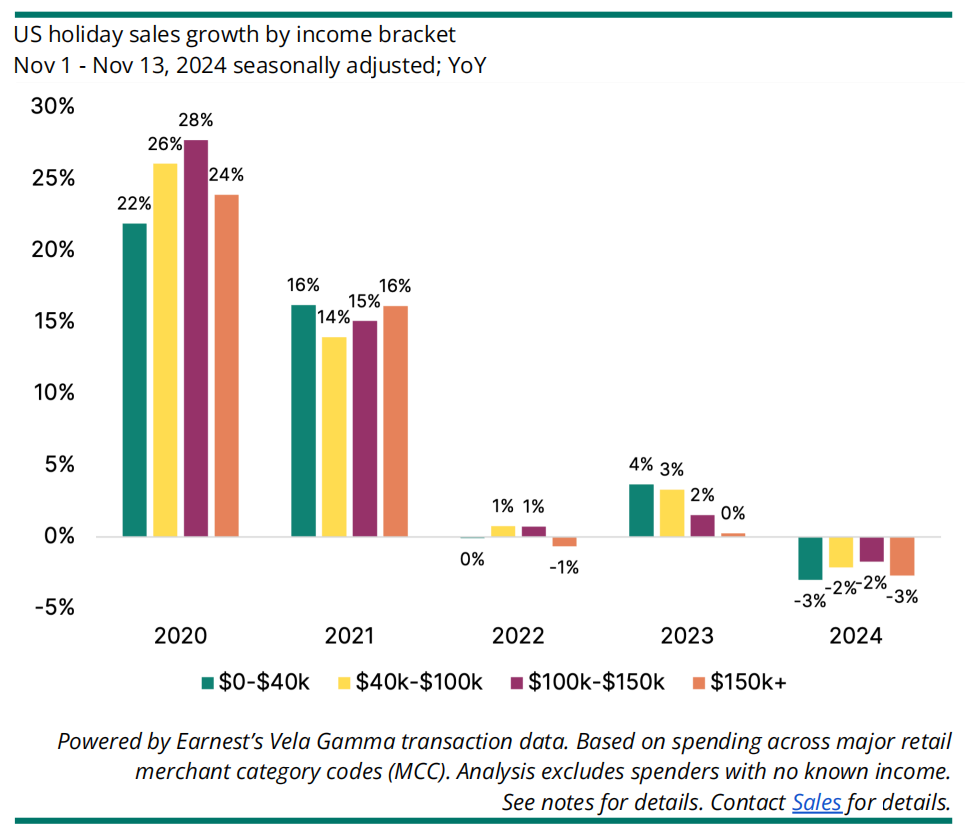

自疫情时期以来,美国消费者在假日购物中不同类别的支出增长一直存在显著差异,亚马逊等在线平台持续受到青睐。2024年假日季初期购物数据显示,消费者转向这些在线零售商的趋势仍在加速。

具体来看,包括亚马逊在内的直销渠道在11月前13天占假日购物支出的21.5%,相比2016年的10.5%实现了大幅增长。而包括沃尔玛和塔吉特在内的杂项百货占比18.4%,略低于2016年的18.8%。批发商店则表现强劲,占支出份额提升至11.2%,显著高于2016年的7.4%。

相比之下,百货公司和家居用品店的支出份额继续下降,2024年初分别占比5.7%和5.6%,与2016年的9.2%和7.4%相差甚远。这一变化与零售市场进一步集中化趋势密切相关,同时较小规模零售商的表现也持续受限。

截至目前,2024年消费者在批发商店的支出同比增长8.1%,其中部分增长归因于飓风米尔顿和海伦影响区域的额外需求补充。此外,在线直销零售商在假日季前13天的销售额增长1.5%,而传统日用百货、百货商店、家居用品以及男女服装的销售额均有所下滑。

二、零售商表现

1.TikTok Shop、Shein和Temu引领增长

在2024年假期购物季初期,中国电商平台表现强劲,领先于其他零售商。TikTok Shop、Shein和Temu都取得了显著的销售增长,展现了其在假日购物季中的强大影响力。

TikTok Shop的销售额同比增长了213.2%,其去年同期已经表现不俗。虽然TikTok Shop未参与10月初的促销活动,但其7月份的促销非常成功,并延续到了假日季。消费者在TikTok Shop的购物支出也超过了许多传统家居用品店,这进一步印证了该平台在购物季中的增长潜力。

电商平台Temu在假期前13天的销售额同比增长了18.1%。尽管Temu近几个月的客户增长放缓,但该平台在假期购物季期间仍取得了显著的增长。而尽管Shein的返校销售增长不及其他服装品牌,其稳定的客户增长为平台在假期季节的表现提供了支撑。11月1日至11月13日,Shein的销售额同比增长16.0%,表明随着新购物者的加入,该平台的市场份额依旧稳步提升。

宠物电商平台Chewy是增长最快的非折扣电商之一,同比增长了5.5%。亚马逊也在前13天取得了0.5%的同比增长,虽然增幅较小,但依然表现稳定。相比之下,Best Buy和Wayfair的销量则出现了中等幅度的下降,这可能与季前促销需求提前有关。

在传统百货商店中,梅西百货、尼曼百货和科尔百货的销售额同比均出现了不同程度的下滑,幅度在高个位数至低两位数之间。此外,运动休闲服饰的销量普遍滞后。Under Armour的销售额同比下降了23.3%,Nike下降了19.9%,而Lululemon则下降了17.8%。这些下降趋势表明,运动服饰类商品在假期购物季的需求低于预期。

2.零售品牌促销力度大增,折扣竞争加剧

根据Earnest Retail Pricing的数据,2024年假期购物季初期,多个零售品牌显著增加了折扣力度。其中,Old Navy的折扣力度较2023年增加了20.3%,这一变化标志着品牌在促销上的积极调整。整体来看,随着假期购物季的临近,主要品牌的折扣力度普遍上升,反映出零售商在价格竞争中的激烈博弈。

除了Old Navy外,Express也在促销活动中表现突出,其折扣同比增长了16.1%,这一增幅在2024年返校购物季中属于最大的增长幅度之一。其他零售商也增加了折扣力度,包括The Children's Place(同比增长6.6%)、Finish Line(同比增长4.8%)以及Gap(同比增长2.4%)。这些零售商显然在努力通过更具吸引力的价格来吸引消费者,特别是在消费者对于价格敏感的假期购物季节。

然而,部分零售商则采取了不同的策略,减少了折扣力度。Bloomingdale's的折扣深度同比下降了6.6%,ASOS和Lululemon分别下降了2.3%和2.1%。这些品牌可能在寻求通过提升品牌价值或独特性来维持利润率,而非依赖于促销活动。百思买和塔吉特的折扣策略较为稳定,百思买的折扣仅小幅上涨1.0%,而塔吉特则略微下降了0.4%,显示出这两家零售商在假期季节的折扣策略维持在相对平衡的状态。

总体而言,2024年假日季初期的数据揭示了零售行业在经济压力和竞争加剧下的动态变化。美国消费者对高性价比商品的需求增强,价格敏感性明显提升,这意味着电商卖家需灵活调整定价和促销策略以争取更多市场份额。同时,TikTok Shop、Temu等平台的强劲表现强调了创新购物体验和平台生态的重要性,社交化电商或成为未来竞争的关键领域。