名创优品,抄了全球经济的底

2732

2732线上+线下课程,助您快速实现从新手到爆单的转变>>>

苦了三年的叶国富老师,终于扬眉吐气了一回。

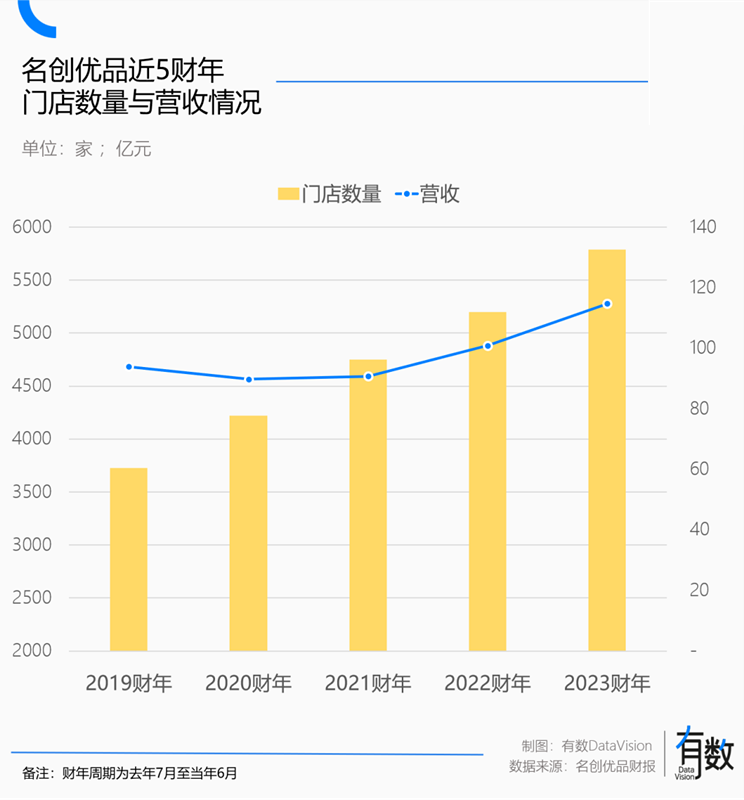

过去三年里,做线下生意的名创优品在水深火热里挣扎:多开了近一千家店,但是营收却几乎没有变化;股价一路向下,由最高点的 33.4 美元一路跌至 4.38 美元。

熬到了今年,随着线下消费逐步恢复,名创优品也终于画出了 V 型反转。

首先是营收占比 66% 的国内市场,在大批加盟商投怀送抱之下,名创优品新增门店 477 家,创下新高。

更大的亮点在海外市场。名创优品高调将门店开到纽约时代广场,比邻一众奢侈大牌。轻奢人设立下,反手又送出了感人的价格,给美国人民带来了中国义乌的小小震撼。

多重利好之下,名创优品的营收和利润纷纷跑步向前。三季度入账 37.9 亿元,净赚 6.4 亿元,刷新了历史纪录。

股价也从底部反转,一度飙升至 29.92 美元,年内涨幅高达 176.4%。

短短一年里,从萎靡不振到快速反转,名创优品到底凭什么?

先给加盟商磕一个

加盟商是名创优品的钱袋子,它在国内有 3802 家门店,其中只有 20 家是直营。

创业之初,叶国富带着初出茅庐的名创优品,只花了两年的时间,门店数量就突破了千家,而这家十元店”能够吸引加盟商的原因就在于——名创优品吃肉,加盟商也能喝汤喝到饱。

传统加盟模式,主打一个只收钱不管事,割一笔就跑。但名创优品的加盟模式,则是提倡共同富裕,加盟商只需要付钱进场,把店开起来,后续劳心费力的门店运营交由名创优品。

也就是说,名创优品的加盟商就是一个甩手掌柜,既不用费心思运营门店,也不用考虑仓库里卖不掉的库存,只需要在家等着名创优品给自己分钱就行。

这样一来,名创优品不仅可以快速回笼资金扩张门店,还能利用规模向上游工厂拿到低价产品。在大环境好的时候,名创优品门店开的越多就越赚钱,同时加盟商也能多分点。

理想情况下,名创优品扩大规模—进一步压价—盈利空间提升—吸引更多加盟商,堪称一套完美的正循环模式。但这套模式能够持续奏效的前提是,大环境要好。

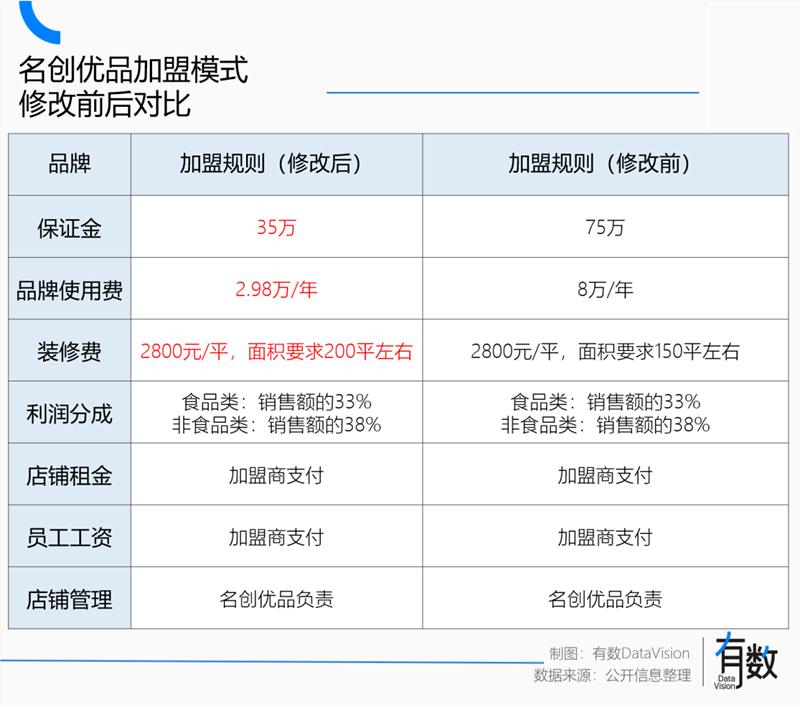

到了 2019 财年,特朗普吹响逆全球化的号角,寒气逐步传递到了国内。感染风寒的名创优品,开店速度开始大不如前,一年仅扩张约 200 家门店至 2311 家。而为了调动加盟商的热情,名创优品不得不下调加盟门槛,光是保证金就直降 40 万。

2020 财年,又一只黑天鹅突然降临,加盟新规不仅没能帮名创优品招徕更多加盟商,新增加盟商反倒挤占了原本的盈利空间。这一年里,名创优品的门店增至 2533 家,营收却反倒降至 60.4 亿。

也就是说,加盟商分到的钱更少了。

过去三年都是这种情况,名创优品门店每年都在增加,但总营收几乎停滞不前。为了挽救颓势,名创优品不得不开辟第二增长曲线。2020 年末泡泡玛特顶着“潮玩第一股”的名号上市时,名创优品觉得机会来了,声势浩大的成立了 TOP TOYS,定位全球潮玩集合店。

然而,一通操作下来,TOP TOYS 至今只开了 122 家店,相比泡泡玛特 340 家门店、2185 台自动贩卖机的渠道网络还差得远。第二增长曲线宣告失败,名创优品加盟商们的信心依然不足。

直到熬到了 2023 年,因为众所周知的原因,名创优品及一众线下门店,才恢复了元气。

2023 年 6 月,借着皮克斯动画 IP 联名的风,位于北京路商圈的名创优品广州旗舰店排起了长队,并以 500 万的单月成绩,刷新了国内单月销售纪录[2];卖义乌小商品也能月入 500 万,这个战绩比叶国富碰瓷马云都更能吸引加盟商。

另一方面,大量寻找疫情后致富机会的加盟商正在嗷嗷待哺。不管是开奶茶的,还是卖咖啡的,都在疯狂扩店。一时之间,门店破万、营收冲刺百亿、IPO 门口大排长龙,加盟成了轰轰烈烈的时代潮流。

和加盟商必须要亲力亲为打奶茶的模式相比,名创优品的 80 万加盟门槛和甩手掌柜模式,显得颇具性价比,自然也就成了备受加盟商青睐的选项之一。

今年以来,仅仅三个季度,名创优品在国内的门店就净增加了 477 家,是最近 5 年门店数量增长最快的一年。

命运的齿轮开始转动,叶国富与加盟商之间的共同富裕路,也从曲折蜿蜒走向一马平川。

加盟商们撑起了名创优品的营收基本盘,这话不假。但若论盈利能力,还得看名创优品的海外大店。

扬长避短开大店

名创优品能够在海外市场大赚特赚,得益于更高的毛利以及更低的运营成本。前者源于币种的差别,后者则得益于代理模式。

叶国富出海,虽然做的依旧是十元店的生意,但却悄悄将人民币换成了美元。

门店货架陈列着与国内相差无几的日用百货、毛绒玩具和无火香薰,价格却让家乡网友不敢相认——20 美元的颈枕和水杯,打完六折还要 5 美元一颗的美妆蛋,同一款盲盒挂上海外官网、起手就是三倍价差。

尽管出海需要额外付出报关费、海/空运费以清关费等成本,但在美元定价的加持下,海外的毛利率依然能比国内更高出 10 个百分点:

Q4 财报电话会上,叶国富提到,“国际业务毛利率约为 45%,较国内的 35% 高出许多”。

变得不止是计价货币,经营模式也由加盟为主变成了代理为主。海外 2313 家门店,直营仅为 202 家,剩余的 2111 家门店,约 90% 都由代理商管理。

这两种模式的核心区别在于,代理商除了出钱开店,还需要出力运营,叶国富反倒成为了那个甩手掌柜。

海外代理商,通常是当地知名零售企业,非常了解本土消费者。这样做的好处在于,不仅可以快速适应当地市场,完成本土化,还能够节省下一大笔运营成本。

但劣势也很明显,名创优品分到的钱更少了。举个例子,在加盟模式下,加盟店每卖出 100 块钱的商品,名创优品可以分到 62 元;但在代理模式下,名创优品也许只能分到 50 块,甚至更少。

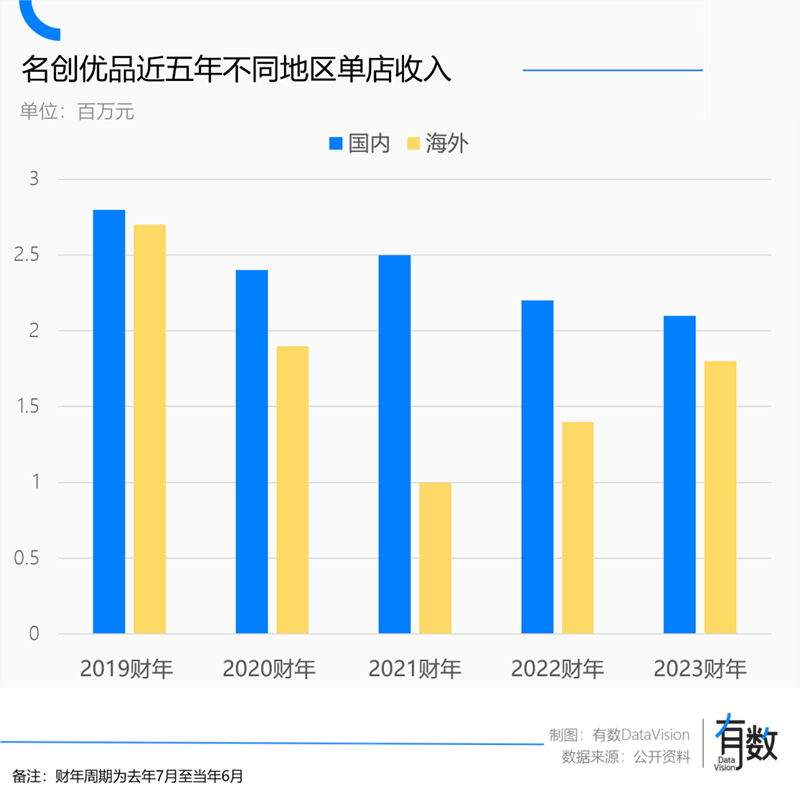

体现在财务报表上,名创优品海外整体能拿到的单店收入一直都低于国内。差距最大 2021 财年,整体的单店收入仅为 100 万元,同时期国内为 250 万元。

一句话总结海外市场:长板是超高的利润,短板是较低的单店收入。

名创优品扬长避短的方式是,开大型直营店。

去年 8 月,名创优品在寸土寸金的曼哈顿开了一家旗舰店,和爱马仕、LV、香奈儿当邻居,成功挤进了美国中上层阶级的朋友圈;今年 5 月,信心爆棚的叶国富更进一步,把名创优品的大红色 logo 打在了“世界的十字路口”,让美国人直面中国特色小商品带来的震撼。

2022 年,叶国富接受 CNBC 对话时表示:美国直营店,月均销售额为 50 万美元,当年 12 月收入能达到月均 100 万美元,毛利率远在 50% 以上[3]。

按照 2023 财年披露的数据来看,这几乎意味着,一家美国直营店干一周,约等于海外普通门店干一年。

今年,叶国富加快了海外直营店的开店速度,截止三季度,海外直营门店净增加 49 家,约等于去年的两倍。

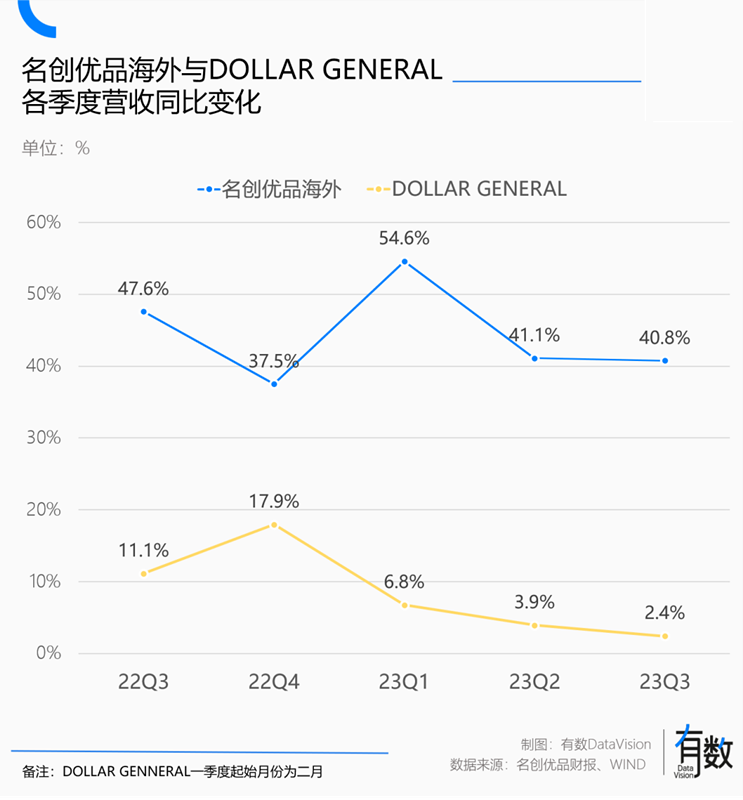

效果也很明显,今年前三个季度,海外营收增速均在 40% 以上,毛利润增速更是超过了 60%。喜出望外的叶国富也在财报中忍不住赞叹:“感谢直营门店,带动海外市场毛利率进一步增长”。

中国式性价比的胜利

就在名创优品在海外创下新高的同时,还有 SHEIN 和 Temu 等一众中国品牌,凭借中国强大的供应链,在海外市场也大获全胜。

美国 Z 世代们最爱的服装品牌 SHEIN,在 2022 年以 290 亿美元的销售额首次完成了对 Zara 的反超,并在今年依然以 40% 的速度维持高增长[4]。

担负拼多多全球化使命的 Temu,也在去年 9 月上线。仅一年时间,APP 就被下载了 2 亿次。在中国互联网出海的历史上,此前只有 TikTok 做到了这一点。

今年 9 月,Temu 平均每天发出 160 万个包裹,接近 SHEIN 2022 年初的水平[5]。Temu 取得的巨大成功,拼多多母凭子贵:11 月 29 日,拼多多的市值超越老大哥阿里巴巴。

在中国品牌出海势如破竹的同时,美国零售商们正在节节败退。

全美拥有 6700 多家门店的 Dollar General,原本几乎垄断着一元店的市场份额,今年的市场份额大幅度下滑,由 1 月份的 57% 跌至 11 月份的 43%;同病相怜的还有 Dollar Tree,其市场份额由 32% 跌至 28%[6]。

每况愈下的 Dollar General,已经连续三次下调了年度利润预期。

线上零售的王者亚马逊也不太好过,2023 年 4 月至 7 月间,亚马逊美国用户流量急剧下降,从日活用户由每天 5400 万降至 4600 万[7];同时期的 Temu 日活增长至 1700 万,成功跻身美国第二大购物应用。

作为全球第一大消费市场,美国缺的不是供给,而是性价比。这正是中国品牌能够在此攻城略地的核心原因。

居高不下的通胀,加剧了美国人的消费焦虑。消费者只能花更长时间在购物软件上,苦苦寻觅更便宜的商品。

据 Coresight Research 调查,“在网上寻找低价商品”是美国消费发现 Temu 的第四大来源[6]。

彭博社更是一针见血地指出:感谢 Temu、SHEIN 和名创优品,美国人过圣诞节买的全是中国货[8]。

名创优品们征服的不止是美国,还有年轻的东南亚。

今年 10 月,名创优品为了庆祝首家三丽鸥 IP 限定主题店开业,在首都雅加达附近的购物中心 Margo City,搭建了一个临时舞台,吸引了里三层外三层的围观群众。

为了买到限量版盲盒,人们不惜等待足足四个小时。一个月后,这家门店销售额超过了 600 万人民币,创下了名创优品东南亚门店新高[9]。

名创优品在印尼的火爆并非偶然,一方面,印尼人口结构年轻,蕴藏着大量且多样的消费需求,而名创优品拥有 8800+SKU,覆盖生活全品类的产品,可以完美适配。

另一方面,尽管印尼月均收入只有 1500 元,但名创优品兼具轻奢人设和感人价格,哪个年轻人看了不迷糊?

眼下,不论是 Temu、SHEIN 还是名创优品,它们之所以能够横扫北美及东南亚市场,背后都是相似的逻辑:依托国内超强的供应链,抄全球经济的底。

尾声

名创优品在创立之初,是照着无印良品的样子来的。

它标榜自己是个日式潮流生活方式品牌,借着日系风格的包装和更便宜的价格,以无印良品“平替”之姿,在大型购物中心里风生水起。

十年过去,名创优品依然火爆,无印良品却黯然失色。2018 年,它在中国市场首次出现负增长,此后连续降价十一次,陆续跨界开餐厅和菜市场,仍是无济于事。

不光是中国人不爱无印良品了。它在美国的日子更为糟糕,疫情的冲击下,无印良品的美国分公司不得不申请破产保护,大量线下门店被迫关闭,销售渠道被迫向线上转移。

没想到的是,十年过去,反倒是名创优品这个曾经的学徒,一跃成为全球人民的新宠。

日系审美沦为时代眼泪,呆在周期底部的人们集体奔向了同一套消费哲学:花小钱买快乐,便宜够用就好了。