偷漏税上千万!深圳某跨境供应链公司,被罚800多万!

法律面前人人平等,不管是明星还是知名企业,触碰违法底线,就将受到法律制裁。

在2021年的最后一天,深圳税局发布了一则公告:深圳某供应链公司,利用香港公司隐瞒收入、偷逃税,对该公司追缴和处罚金额合计816万人民币!

这次未依法纳税被税局查到的公司为深圳市**供应链管理有限公司。根据《深圳市税务局稽查局税务行政处罚事项告知书》显示,该公司被处罚的事实、理由、依据如下:

该供应链公司在2015年1月至2021年3月,通过在香港设立空壳公司和开立银行账户(香港恒生银行3**-5****7-8*3),收取境外机构支付的业务款,隐瞒收入17,441,041.40元,未申报纳税。

按照相关规定,应申报缴纳增值税1,143,257.49元,已申报缴纳增值税650,890.00元,少申报缴纳增值税492,367.49元。

1、该供应链公司2014年1月至2021年3月,通过个人账户向员工发放补贴合计2,227,537.10元,通过公司账户以报销费用等方式向员工发放补贴合计1,107,387.51元,未并入个人当期的工资、薪金所得代扣代缴个人所得税,导致少代扣代缴个人所得税499,452.17元。

2、该供应链公司2014年1月至2021年3月度,通过个人账户向员工发放一次性奖金1,157,017.00元,通过公司账户向员工发放一次性奖金合计99,000.00元,未按规定代扣代缴个人所得税,导致少代扣代缴个人所得税54,879.35元。

3、该供应链公司2014年1月至2021年3月,通过公司账户向公司兼职人员支付劳务报酬,未按照规定代扣代缴个人所得税,导致少代扣代缴(劳务报酬)个人所得税138,524.75元。

截至2021年9月29日,该供应链公司未补代扣代缴所得税692 856.27元。

该供应链公司2014年至2020年,通过在香港设立空壳公司和开立银行账户,收取境外机构支付的业务款,隐瞒收入约一千七百万,未申报纳税。

根据有关规定,应调增应纳税所得额17159575.41元。

从公告中,可以看出此处税局对该供应链公司的追查从2014年至2021年,时间跨度长达8年。

对于深圳**供应链的隐瞒收入、偷逃税,税局做出了以下惩罚:

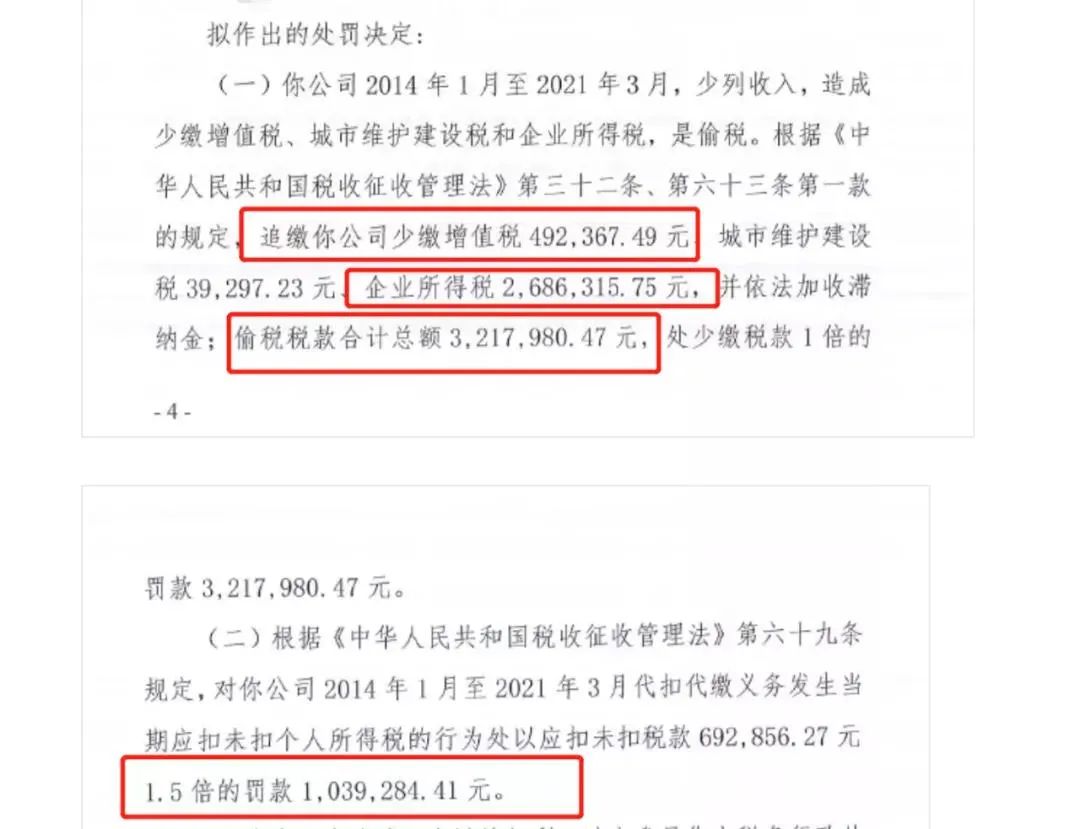

追缴公司少缴增值税492367.49元,企业所得税2686315.75元,并依法加收滞纳金、偷税税款合计金额3217980.47元。

对该公司2014年1月至2021年3月,未扣税款为692856.27元,代扣代缴义务发生当期应扣未扣个人所得税的行为处以1.5倍的罚款1039284.41元。

合计罚款总金额达816万!

目前相关信息已经搜不到了,因为只要缴清了税款以及罚款,就可以请求税务稽查机关隐藏相关案件公告。所以具体被查的原因也只能靠猜测了。

此外,据天眼查显示的信息,**供应链的其中一位老板已经无法联系上,疑似已跑路……

据悉,很多企业会通过香港壳公司来搭建境外架构,但很多拥有的是不合规的境外壳公司。开展境外投资活动要符合合规要求,境外投资备案(ODI备案)是国内企业的境外投资合法途径之一。

境外投资备案就是我们国内企业投资境外企业时,不论是新设公司、新建项目还是并购股权,只要涉及直接或间接获得境外公司的所有权,控制权、经营管理等,就需要进行ODI备案。如果企业境外投资涉及敏感国家和地区、敏感行业的,还需要实行核准管理。

根据相关法规,境内的非国有企业进行海外直接投资或并购交易,需获得商务部门境外投资行为的核准、发改委对境外投资项目的核准或备案、银行外汇登记三大环节(涉及到国资的企业还要获得国资委的批复)。

目前有很多公司如上面案例所述利用香港壳公司“节税”,但通过这样的方式用香港公司收付款是不合规的,不符合《境外投资管理办法》的规定。

这类公司存在的风险是非常大的,一旦被税务稽查,所需要承担的不合规成本会比走合规流程大得多。

2022年,跨境电商的合规经营必然是一个趋势。总而言之,企业要本分经营、依法纳税,才是长久发展之道!