中国互联网出海一周头条 我们一起看真相聊大事儿 | 白鲸出品300期

699

699线上+线下课程,助您快速实现从新手到爆单的转变>>>

周日播报

【应用出海】

测过上百款AI产品,我只为三款产品付了费

作为互联网时代的产品观察员,在 AI 付费这块,我始终秉持谨慎、谨慎、再谨慎的态度。

一个是觉得很多产品自己还没想好要干啥,产品变动大所以会担心连续性;另一个是很多需要付费的产品,都能找到免费的平替甚至是贵替,所以就不是很必要。当然,还有目前市面上大多数产品还是在打信息差,而我们自己在做的恰好就是打破信息差。

所以时至今日,我只连续订阅过三个产品:MidJourney、ChatGPT 和「林间聊愈室」。

我懂,当大家看见这三个产品并排在一起时的观感可能类似于:马化腾、张一鸣和我。

而这种完全不在一个量级的反差感,也正是这个选题的由来。

和 ChatGPT 直接改变一个时代、Midjourney 极大推动了文生图的发展都不同,「林间聊愈室」几乎没有技术上的创新、其核心功能也有很强的可替代性、产品形态也更接近上一代互联网产品。

尽管如此,我仍然连续两个月定时向其缴纳 28 元 30 天的 VIP 订阅费用。理由有三:

1、作为普通用户,我在「林间聊愈室」这里获得了其他同类 AI 陪伴/AI 治愈/AI 互动产品未能提供的关心和温暖。

2、尽管垂直在情绪治愈这个相对比较细分的赛道,但是确实做得很精细,综合文字、图片、音频、视频等多种载体帮助用户认知、疗愈情绪。

3、作为一个作者,我个人认为 AI 创业者和中小互联网公司在 AI 浪潮下的商业机会,更可能出现在这种具体的、小规模的尝试当中,所以身体力行地支持一下。

不过「林间聊愈室」的成绩也确实算不上好,根据点点数据,自 2023 年 8 月上线以来,「林间聊愈室」进行了 14 次更新,但累计仅获得了 1 万次下载,其中 47% 来自中国大陆,收入就显得更加可怜,仅不到 200 美元。

但这并不妨碍,「林间聊愈室」在 AI 疗愈情绪上给出了不错的范本。

力压Netflix,出海短剧撬开日本市场了?

日本一直是互联网出海的热点市场,但火得不行的出海新品类,短剧,过去一年却一直没能在日本掀起太多水花。

虽然去年白鲸编辑部也曾观察到 Bump 一类的本土短剧短暂冲榜,但它很快就掉出榜单;出海厂商一侧,现阶段的重心更多仍在欧美市场,出海日本、在日本做出成绩的厂商更是寥寥。不过情况在 2024 年可能会出现变化。今年农历新年刚过,一款名为 TopShort 的出海短剧 App 在日榜排名迅速蹿升。

点点数据显示,2 月 8 日,TopShort 首次进入日本 iOS 下载总榜,随后排名一路上升,截至 2 月 28 日,TopShort 位列日本 iOS 下载总榜 Top44。随着下载排名一路上涨的还有营收,TopShort 目前位列日本 iOS 应用畅销榜 Top43,排名超过 Netfilix(后者位列 Top44),过去 30 天营收 68 万美金(约合 480 万人民币),超 99% 来自日本。(注:Netflix 很大一部分收入来自网站端,但即便如此依然在主流市场的 iOS 畅销排名都比较靠前)

诚然,TopShort 目前几十万美金的月流水在 ReelShort、DramaBox 等动辄流水数百万的头部玩家中间并不算出挑,但如果单论日本市场,TopShort 绝对是当之无愧的第一梯队。在网文出海时代,由于其本土的文化生态的特殊性和封闭性,出海厂商鲜少有所突破的一个,而网文摇身一变成短剧,似乎又出现了新的机会。目前看来这道口子由 TopShort 率先撕开。(>>>更多内容,戳此查看<<<)

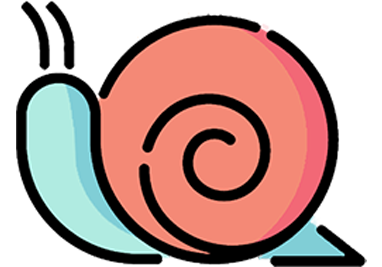

Yodayo,一个陌生的产品,最近出现在了 AI 图片类网站的流量榜前列。

2023 年 7 月至 2024 年 1 月期间,Yodayo 的网站流量从 178W 增长到了 1213W,增长幅度高达 5.8 倍,是下半年流量增幅最明显的 AI 图像产品。根据流量变化曲线可以看到,Yodayo 的第一波增长是 7 月到 11 月,这段时间是稳步增长的,但在 12 月和 1 月份,Yodayo 开始展现出惊人的增长速度。

根据 Yodayo 创始人的说法,截止 2023 年底,Yodayo 拥有 6.5W 的 DAU,超过 100 万的独立用户。作为一款上半年还籍籍无名的产品,Yodayo 是如何在下半年一飞冲天的呢?

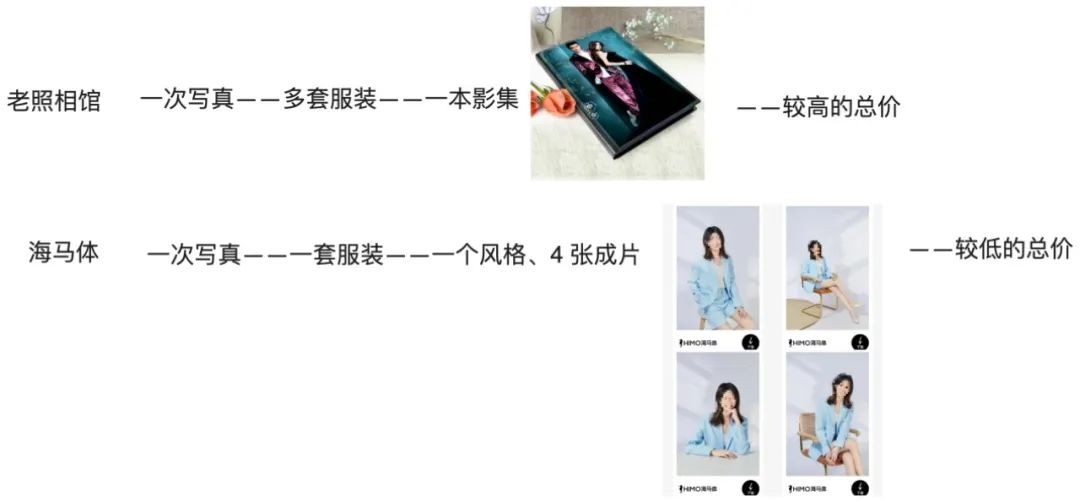

2014 年,吴雨奇夫妇成立了海马体照相馆,仅仅 2-3 年,海马体就靠“精致证件照”出圈,之后年轻人们也慢慢适应了海马体有点类似流水线的拍摄服务。

比起传统照相馆,海马体靠两点俘获了年轻用户,首先是节省了用户从预约到取片的时间、第二是通过改变“付费包”减轻了用户决定出门拍照的心理负担。

也许仔细一算,海马体单张成片的价格要比传统照相馆还高,但由于成片数量减少,海马体给年轻人提供了一个负担得起的价格,又符合他们同时追求优质服务、体验的诉求。

总体来看,海马体是把拍写真这件事做轻了,无论在流程、成果还是用户心理上都做轻了,与传统照相馆形成了差异,甚至吃掉了传统照相馆很大的份额。而现在,2023 年开始热度渐长的 AI 写真似乎也在用海马体的方式,试图打败海马体。

比起海马体一般 300-600 元的定价,AI 写真单次收费不过百,比起海马体要求用户为拍摄和修片分别抽出两天时间,AI 写真从上传图片到“取片”足不出户,且时间一般不超过 24 小时。

AI 写真会不会替代海马体们?这个问题在去年 7 月引发了激烈的讨论,起因是当时爆火了一款 AI 写真产品,妙鸭相机。

当时笔者也跟风体验了一把,结果大受震撼。如今,当时花 9.9 元生成的证件照已经在工作场合用过好几次了。海马体迟早会被 AI 写真替代,这是我使用妙鸭相机后的直观感受。而前段时间,美图旗下美颜相机上线了一个 AI 双人写真功能,看似是进一步抢占线下写真市场空间。

“线上取代线下”,“创造新的应用场景(创意向)”,是一个 AI 图片创业者对 AI 在图片领域应用的 2 个判断,作为前者的典型代表,妙鸭相机们是否能够取代海马体们,借这次体验双人写真,我重新思考了这个问题。

中国出海电商,悄悄在日韩“造富”

过去一年,在美国,Temu、SHEIN 等出海巨头,从商战打到讼战,而在家门口的日韩市场,并未发生类似的火星撞地球的竞争。尽管 2023 年 7 月,Temu 延续了此前在美国撒钱买量投放的策略,已陆续挺进韩国、日本。

但相比起在美国“补贴后低于出厂价”的价格大战,在日韩市场,先入局的 SHEIN、速卖通与 Temu 之间,战鼓已响,火药味却不浓。就连一贯的强势搅局者如 Temu,进军日韩的态度,也颇为谨慎。以日本为例,尽管宣称“最大折扣 90%”,但上线首日“满 3700 减 600,满 7500 减 1200”的力度,不仅低于同期速卖通日本站,甚至及不上国内普通购物节“200-30”的优惠力度。其广告买量投放,也罕见地迅速熄火,7月刚刚上线,8 月便开始减弱了投放力度。日韩的电商大战静悄悄,普通大众感知有限,只有身处行业的人才能切实感受到巨头已经卷向日韩。“过去一年,中日、中韩之间,物流价格已经被 SHEIN、Temu、速卖通打下来了”,定居日本的贸易商杨雨森告诉字母榜,同时,大量发货、备货的中国出海平台们,让不少物流商大量签约飞机,物流速度从 10 日达、5 日达,甚至可以实现隔日达。

从市场份额看,出海巨头在日韩的存在感已不容忽视。韩国经济日报援引 data.ai 数据称,在 9 月 25 日至 10 月 9 日期间,Temu 在韩国以 39.9 万次下载量位居应用下载榜第一,速卖通以 25.7 万下载量排名第三。

“TikTok 一天,亚马逊一年!”

Jason,是第一批加入 TikToK Shop 北美跨境店的卖家。短短几个月,他公司在 TikTok 的销售额已经达到 2000 万美元的规模,旗下小店 Sweet Furniture 坐稳了家具品类 Top1 的位置。

他向亿邦动力感慨着这个阶段做 TikTok 的“快感”:准备了 100 天的库存,在 TikTok 上三天就卖光了。

像 Jason 这样吃到 TikTok Shop 北美第一波红利的卖家不少。自去年 9 月全面开放美国站的入驻后,TikTok Shop 一时间成了跨境卖家们新的热土。“各种官方群都满了,大家排队咨询、入驻,有种 2020 年做亚马逊的感觉。”服饰卖家 Steven 说道。

虽然从 2021 年开始 TikTok 电商便已逐步在多个国家站点上线,但似乎直至如今才收获了各类卖家如此空前的热情和兴趣。在多场以 TikTok 为主题的大型行业论坛、峰会上,场地都被围堵得水泄不通——卖家们挤在走廊和过道上仔细学习着 TikTok 的最新发展趋势及实战方法论。

智能美容仪品牌 AMIRO 海外负责人 Dyson 道出众多国内消费品牌涌向 TikTok 的原因:

一是国内市场的持续内卷和疲软让大家不得不加速出海计划;

二是 TikTok Shop 去年 9 月后更新用户数据库人群包,大量品牌产品带货测试数据较为理想,已形成清晰的变现路径;

三是平台定下 2024 年 500 亿美元的 GMV 目标,其中北美要扩大 10 倍达到 175 亿美元,必然释放更大的红利,商家顺势而为就会有所收获。

不止卖家,各种机构、服务商也都把目光投向 TikTok。

比如,国内头部直播机构三只羊经过几个月摸索后在今年 1 月传来捷报,拿下 TikTok 新加坡站直播带货榜首为主、完成 200 万粉丝矩阵的布局,并将开拓新站点;东方甄选也被曝出在招聘网站上挂出多个 TikTok 相关岗位,为即将到来的“战斗”做准备。

蜂拥而至的创业者们相信,如果错过这波风口,以后再想要入局,就会生出更高的起盘成本——高昂的投流费用、达人推广费用、佣金费率、竞争更为激烈的选品和内容创意,以及更高的入驻门槛、更卷的供应链和资源分匹配等。

不过,平台发展的周期性也决定着过早进场可能会成为试验品和“韭菜”,过晚进场则可能错过关键的红利期。因此,在这场“抢滩登陆”战中,如何把握时机和节奏成为关键。

勇闯美国的蛋仔,能再赢一次吗?

春节档刚刚落下帷幕,被马化腾寄予厚望的《元梦之星》似乎仍未实现期待中对《蛋仔派对》的大反攻,在活跃用户、下载、收入等多个维度上,后者依旧占据领先优势,有媒体戏称“腾讯算是踢到钢板了”。

继续稳坐“国内派对游戏一哥”宝座的《蛋仔派对》,也在今年加快了出海进程。据“Eggy Party”推特官方消息,《蛋仔派对》国际服于 2 月 23 日正式向全球推出。继去年出海中国港澳台和东南亚之后,此次《蛋仔派对》在美洲、亚洲、非洲、欧洲的多数国家上线,并在超过 100 个国家获得 APP Store 精品推荐。

不过,相较蛋仔出海东南亚时,印尼登顶、马来霸榜的盛况,这一波全球上线的整体势头乍一看要“平淡”得多。

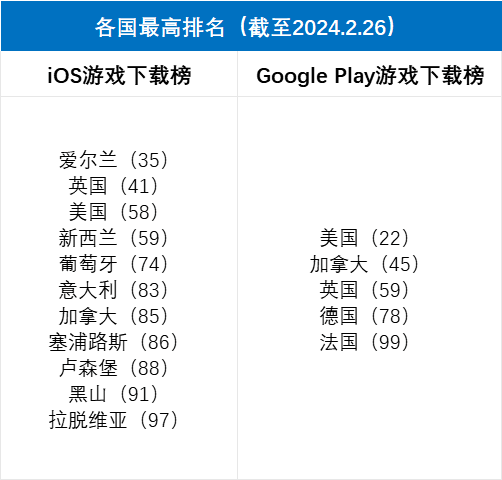

data.ai 数据显示,《蛋仔派对》国际服上线后并未在任一地区实现登顶。截至 2 月 26 日,登上全球 11 个国家的 iOS 游戏下载榜 Top100;安卓版本在美国表现相对亮眼,目前位列美国 Google Play 游戏下载榜第 22 名。总体而言,此次上线《蛋仔派对》除了在部分英语国家榜单上露头,余下南美等市场基本上“静悄悄”。这样的榜单表现其实和蛋仔有所侧重的出海策略直接相关。

(截至2024.2.26) | 数据来源:data.ai

2024 年开年不到两个月,国内副玩法在海外有不少亮眼的成绩。

一是 SLG 产品《Last War: Survival Game》在 1 月收入环比增长 169%,发行商 First Fun 因此首次跻身 Sensor Tower 1 月收入榜单前十。

二是冰川网络海外发行《マジックカード:Save dog》投放表现强势,1 月基本稳定在日本 iOS 免费榜 TOP5。

无独有偶,2023 年底点点互动同样以副玩法“盘活”了一款模拟经营老游《Dragonscapes Adventure》。

换言之,2024 年开年以来,海外市场就有多款产品凭借“副玩法”顺利出圈、翻红,这就意味着“副玩法”在海外依然是一大重要风口,甚至是产品出海不可忽视的一环。

2024 年“副玩法”产品成绩表现如何?与之前有什么变化?市场上有哪些机会?

今天,DataEye 研究院就来聊聊 2024 年的副玩法出海。

DataEye 研究院罗列了几款开年以来有不俗表现的“副玩法”产品。整体来看,可以分为两种类型:一种是“副玩法”新产品;另一种是凭借“副玩法”翻红的老产品。