关于美国企业的税收规定有哪些?

在您准备赴美利坚合众国(The United States of America,以下简称“美国”或“美”)开展投资合作之前,是否对美国的投资合作环境有足够的了解?那里的政治、经济和社会文化环境如何?有哪些行业适合开展投资合作?当地规范外国投资合作的法律法规有哪些?在美国开展投资合作应特别注意哪些事项?一旦遇到困难该怎么办?如何与当地政府、议会、工会、居民、媒体以及执法部门打交道?我们将会给你提供基本的信息,成为你了解美国的向导。

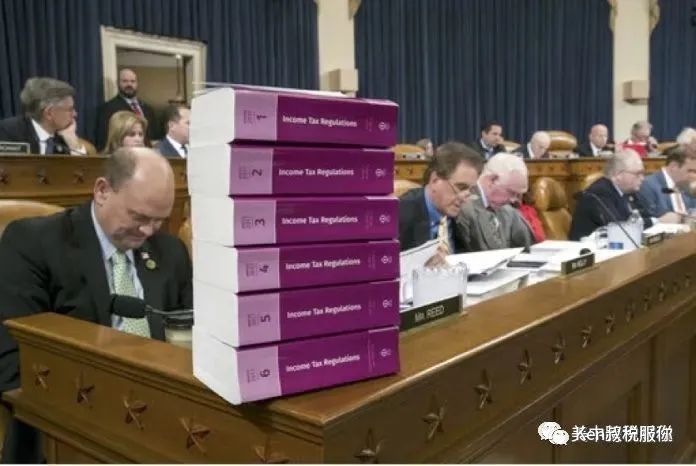

税收体系和制度 美国现行税法是世界上最复杂的税法体系之一。税收管辖权分属联邦政府、50个州和哥伦比亚特区及各县市。公司税务负担的多少与其从事经营并取得收入所在的司法管辖区的税收制度规定有关。 美国前总统特朗普于2017年12月25日签署通过了自里根政府税改以来最大规模的税制改革,并于2018年1月1日起执行。此次税改主要集中在企业所得税、个人所得税、跨境税制等方面,尤其是企业所得税,试图重塑美国市场尤其是制造业在全球的竞争力。 美国税收征管机构为美国国内收入局、海关及州与地方税务机构。美国国内收入局负责联邦税的征收,海关署负责关税的征收,州与地方税务机构负责州与地方税的征收。各州与地方税务机构有权对征管中的问题作出决定而无需国内收入局批准,也就是说,各州的税务机构与联邦的税务机构基本是互相独立的。 主要税赋和税率 美国联邦税法规定,美国税收居民,包括企业和个人,需就其全球收入在美国缴纳所得税。就企业而言,全球收入包括由该企业设立于美国境外的分公司所取得的收入,无论该分公司是否向其美国总公司分配利润。为避免双重征税,对于美国居民企业来源于境外的所得,已缴纳的税款可以进行税收抵免。 2017年税改前美国联邦公司所得税税率采用超额累进税制度。作为2017年税改的最重要部分,美国联邦公司所得税现为21%的统一比例税率,适用2017年12月31日后所产生的应税收入。 2017年税改法案保留了之前联邦个人所得税七级超额累进的形式,但下调了税率,级距也做了调整。从2018-2025年,七级税率变为10%、12%、22%、24%、32%、35%和37%。