重磅!全球降息!印度、新西兰、澳大利亚、马来西亚!

当前,全球经济局势动荡不安,增长放缓,全球多国纷纷降息应对。目前,印度、新西兰、澳大利亚等央行先后降息,美联储年内降息的可能性也越来越大。

△央视财经《国际财经报道》栏目视频

5月7日周二,马来西亚央行宣布将隔夜政策利率下调25个基点至3%。该央行声称,尽管马来西亚国内的货币状况仍能支持经济增长,但全球经济回暖有放缓的迹象,因此选择通过降息来保持货币的宽松程度。

此后一天,新西兰联储宣布降息25个基点,至1.5%,为新西兰历史上的最低水平。此举使得新西兰联储成为首个降息的发达国家。

5月9日,菲律宾央行把关键利率下调25个基点至4.5%,此为2016年以来首次降息。

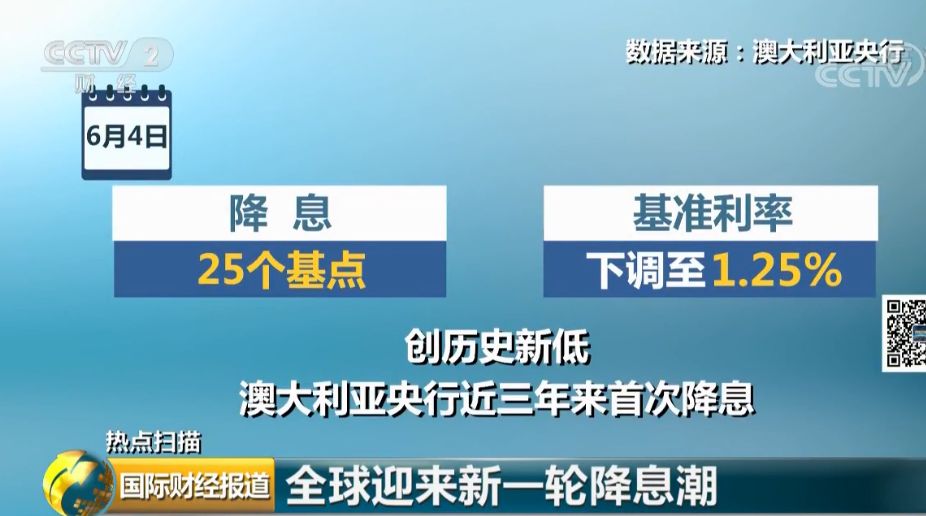

6月4日,澳大利亚央行宣布降息25个基点,基准利率下调至1.25%,并创历史新低。值得注意的是,这是澳大利亚央行近三年来首次降息。

6月6日,印度央行货币政策委员会公布利率决议,宣布将基准利率下调25基点至5.75%,并将货币政策立场由“中性”改为“宽松”,维持存款储备金率4%不变。这也是继2月和4月后,印度央行年内第三次降息。

日前,美联储主席鲍威尔表示,美联储正密切关注当前贸易局势发展及其对美国经济前景的影响,并会在适当时候采取行动支持经济继续增长。近期,市场对于美联储的降息预期快速升温,年内至少降息一次的概率一度上升到98%。

“在此背景下,中国货币政策总体会呈现放松的态势。”在美联储等主要经济体货币政策继续偏鸽、部分央行开启降息周期的外部环境下,中国央行的货币政策空间打开,利率工具可以更加灵活。市场人士预计,如果下半年经济下行压力加大,可以通过调降MLF、逆回购等政策利率应对。

中国其货币政策具有外溢效应,但也受到美联储的影响。这种关联,被央行行长易纲总结为“以内部均衡为主兼顾外部均衡”。

具体而言,中国的货币政策应坚持“以我为主”,保持货币政策的有效性,进而支持实体经济。比如国内经济出现下行压力和信用收缩时,就需要略微宽松的货币条件,但如果太宽松、利率太低就会影响汇率,所以要考虑外部均衡,要在内部均衡和外部均衡之间找到一个平衡点。

近年的货币政策操作亦体现这一特点。2017年美联储连续加息,同期中国经济增速稳中有升,央行也多次跟随上调逆回购、MLF利率。但2018年美联储加息后,央行仅在当年3月跟随上调利率此后并未跟随,而且还进行了降准的操作。

两国货币政策由此明显分化,人民币汇率贬值压力加大。今年3月,美联储表示年内暂停缩表后,汇率有所反弹。近期在贸易摩擦升级的情绪影响下,人民币再度波动加大。

此次美联储的表态意味着美联储仍将保持鸽派,中美两国货币政策方向趋同。

东方证券首席经济学家邵宇对21世纪经济报道记者表示:

“汇率贬值的压力仍然存在,但是如果美联储开启降息的话,汇率压力就会小很多。”

此前5月,易纲在出席中债指数专家指导委员会第十五次会议时表示,中美十年期国债利差仍处于较为舒服的区间,美联储加息可能性降低,有利于人民币汇率稳定。

2018年货币政策分化后,中美两国利差一度收窄到30BP,不过近期中美利差持续走高至110BP,超过易纲2018年4月在博鳌所说的舒适区间(80-100BP)的上限。在此背景下,外部约束减轻,货币政策“以我为主”的空间更大。

内部来看,货币政策主要应对经济下行压力以及流动性压力。一季度经济数据向好后,4月份的各项数据出现明显回落。

“从二季度的高频数据看,5月制造业PMI回落至荣枯线以下,经济下行压力较大,预计二季度经济增速在6.1%左右。”邵宇预计称。

降息成为应对经济下行压力的选项之一。值得注意的是,由于存在利率双轨制的因素,降息既可以降低存贷款基准利率,也可以降低MLF、逆回购等政策利率。

邵宇称:

“在利率市场化的背景下,央行更倾向于调整逆回购、MLF利率,通过货币政策传导影响基准利率。央行尽量不动基准利率,但因为传导机制还在建立的过程中,也不排除调整基准利率的可能。”

中信证券固收首席分析师明明表示:

货币政策利率工具可以更加灵活,长期来看中国可以适当跟随全球货币政策降低政策利率,也可以考虑进一步下调TMLF利率实现降低小微企业信贷综合融资成本的目标。

不过亦有不同意见。

李迅雷表示:

“现在看降息的可能性不大,美联储还没有明确表示要降息。对中国而言,不论是降低基准利率还是降MLF、逆回购等政策利率,都可以降低融资成本,但现在的问题是要解决信用扩张不足的问题。”

来源:央视财经(ID:cctvyscj)、每日经济新闻、华尔街见闻、21世纪经济报道

.png)