2020年10月26日,从北京举办的第57届CRC暨2020第三季度中国彩电行业研讨沙龙上,传出了一个信号,中国彩电行业陷入疫情后的第二轮下滑周期。与此同时,海外市场迥然,不仅十分火热,而且北美首度超越中国成为全球最大的彩电市场。

作为中国家电行业的权威机构,电子视像行业协会、奥维云网(AVC)的分析判断,对于家电业的未来走势具有一定的指导意义。

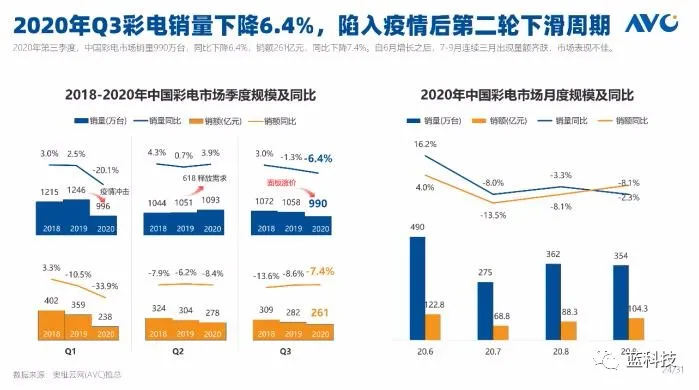

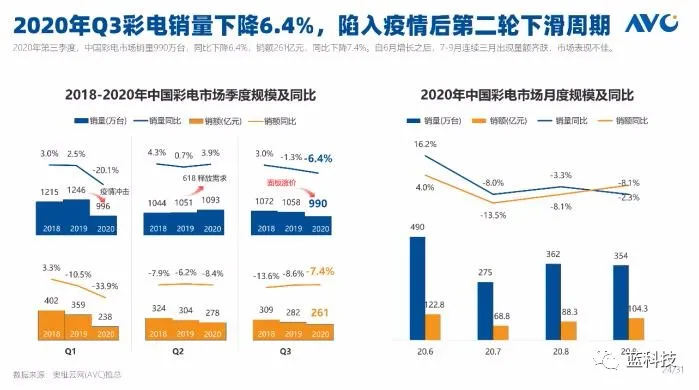

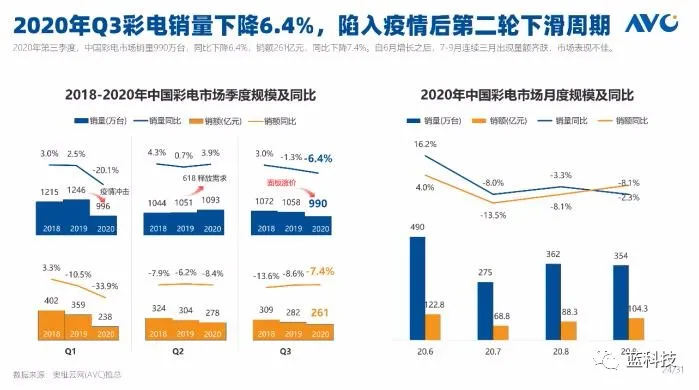

奥维云网(AVC)消费电子事业部研究总监揭美娟分享了一组数据,可以看出,中国彩电市场陷入疫情后今年第二轮下滑周期。数据显示,2020年第三季度中国彩电市场销量990万台,同比下降6.4%,销额261亿元,同比下降7.4%。这是自6月增长之后,7-9月连续三月出现销量滑坡,也体现出了一定的周期性。据AVC预测数据显示,2020年中国彩电市场全年销量为4534万台,同比下降7.4%,销额1165亿元,同比下降14.9%。由此可见,全年整体数据滑坡已成必然。蓝科技分析认为,本次彩电行业再次跌入下滑周期,面板价格暴涨是根本原因。自6月开始,彩电上游面板价格暴涨,以最热销的65和55英寸为例,10月面板采购价对比今年年初涨幅分别达到22.8%、51.9%。由此给彩电行业带来的冲击也是不言而喻的。其一,彩电库存处于历史低位。面板价格的上涨,最直接的结果是导致彩电成本整体上升,因此企业对于未来市场的预期相对悲观,由此带来备货态度消极也像是多米诺骨牌效应,冲击着整个彩电市场。与此同时,过去618购物节过后的备货旺季也不复存在,库存处于历史低位,随时见底。其二,面板价格上涨导致的彩电均价上升,让零售销量首当其冲。面对即将来临的双十一大促,在预热期间也出现了彩电市场均价大幅上升的现象。毫无疑问,全民购物节的关键时间节点,彩电价格不降反升,将给彩电零售销量带来致命伤。其三,市场需求疲软。除了面板因素,受疫情等外部因素影响,市场需求疲软,售价上涨等,导致彩电企业普遍缩减了产品线,减少部分系列的彩电产品。例如,第三季度,线上上市新品总数减少117款,同比下降37.9%,线下减少42款,同比下降19.4%。其四,彩电行业进入新一轮洗牌期。因为第二轮彩电行业低潮的来临,该行业也进入了新一轮的洗牌期。头部品牌虽然有更强的抗风险能力,但是也不得不转战海外,谋求海外出货以进行自救。据2020年1-8月海外出货总量达105.9百万台,同比增长3.7%。其中海信、TCL、长虹、康佳、等品牌海外出货量同比大幅增长。而一些腰部、尾部的企业,可能将因为无法与头部品牌企业抗衡,而在这一轮萧条期处境较为艰难。

(数据说明:来自奥维云网AVC公布的数据)

(数据说明:来自奥维云网AVC公布的数据)

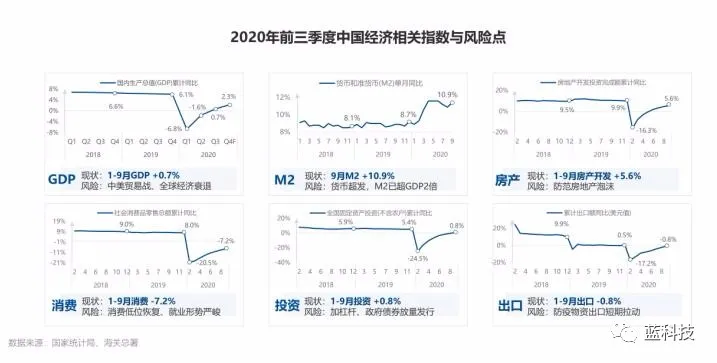

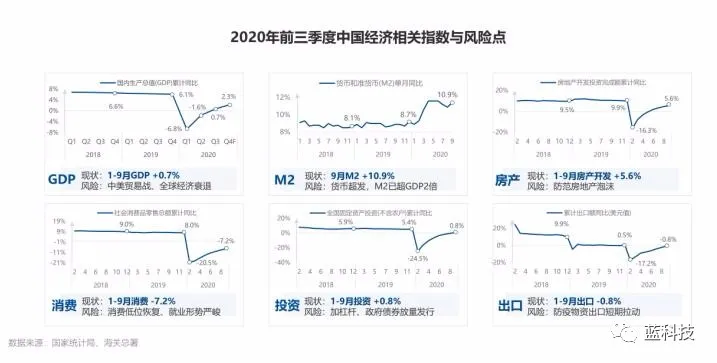

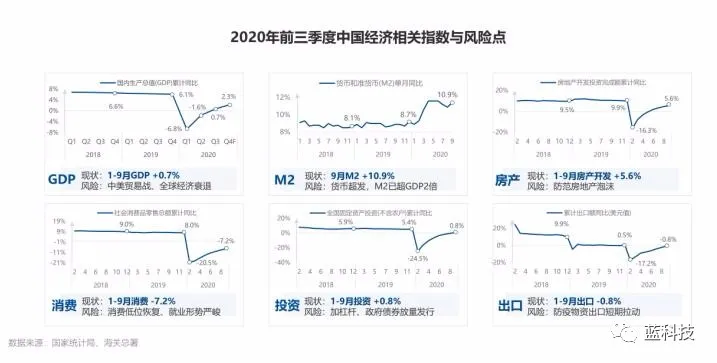

因为疫情、国际经济、政治环境等多种因素的影响,2020年经济复苏依然存在诸多不确定。彩电行业也受到了前所未有的打击。据来自国家统计局、海关总署的数据,国内前三季度GDP由负转正,但是根基不稳,所以在遇到供需变革的敏感期后,面板价格暴涨带来的行业影响始料未及。

(数据来源:国家统计局,海关总署)

(数据来源:国家统计局,海关总署)

随着2020年接近尾声,预计全球LCD电视面板,更会因为各种促销节日的来临而供不应求。在新一轮的市场博弈后,北美市场,甚至有望成为全球电视出货最大的市场。尽管2020年彩电行业的发展像过山车,一波三折。但是这个市场的需求依然巨大,而且短期难以触及天花板,这也为行业重现生机带来了希望。从存量市场的角度来分析,受消费升级大潮影响,彩电换新周期进一步缩短,也将带动内部需求扩容。另外,在彩电应用场景上,一些垂直场景的彩电市场需求仍未被满足,也蕴含着巨大的商业机会。例如,面向Z世代的游戏场景、面向中小学生课外教育的K12场景,已经中老年人运动健康、养生配餐等需求的互动场景等,都将会出现相应的市场,来不断满足需求。除此以外,彩电产品从C端消费转向B端,也将带来一定的增量市场。例如会议大屏、电子黑板等产品也陆续面世并有巨大的市场空间。与彩电对应的内容生态,也随着OTT模式及5G网络时代的来临,而让彩电类的产品依然具有巨大的市场消费力。由此可见,尽管彩电行业在2020年受挫,但是依然有着多个可能产生增量的关键点。2020年的一场疫情劫难,虽然给整个行业的发展带来了波动,但也并非是一潭死水。我们有理由相信,随着中国供应链复苏,中国彩电行业在全球化进程中,仍然有明显的优势。

(数据说明:来自奥维云网AVC公布的数据)

(数据说明:来自奥维云网AVC公布的数据) (数据来源:国家统计局,海关总署)

(数据来源:国家统计局,海关总署)

(数据说明:来自奥维云网AVC公布的数据)

(数据说明:来自奥维云网AVC公布的数据) (数据来源:国家统计局,海关总署)

(数据来源:国家统计局,海关总署)