全球经济逆风下,东南亚机遇何在?最新《东南亚数字经济报告》速来GET!

10月底,谷歌、淡马锡与贝恩公司联合发布了最新《e-Conomy SEA 2022——乘风破浪,走向机遇之海》(以下简称《报告》)。该《报告》评估了东南亚地区6个最大市场,即印度尼西亚、马来西亚、菲律宾、新加坡、泰国和越南,深入讨论了电子商务、旅游、食品和运输、在线媒体和数字金融服务 (DFS)等五个主要数字领域的趋势和见解。

在全球经济遭遇的逆风日益加剧的情况下,东南亚各国经济面临哪些风险?有什么新机遇?各个行业又会有什么新变化?

本文,Inpander将总结部分亮点分享给大家(公众号后台回复:东南亚数字经济,下载完整报告)。

整体概况

在逆风中前行

该报告指出,在全球宏观经济下行趋势的背景下,东南亚经济全面复苏仍然面临许多挑战,比如利率上涨和高通货膨胀等。

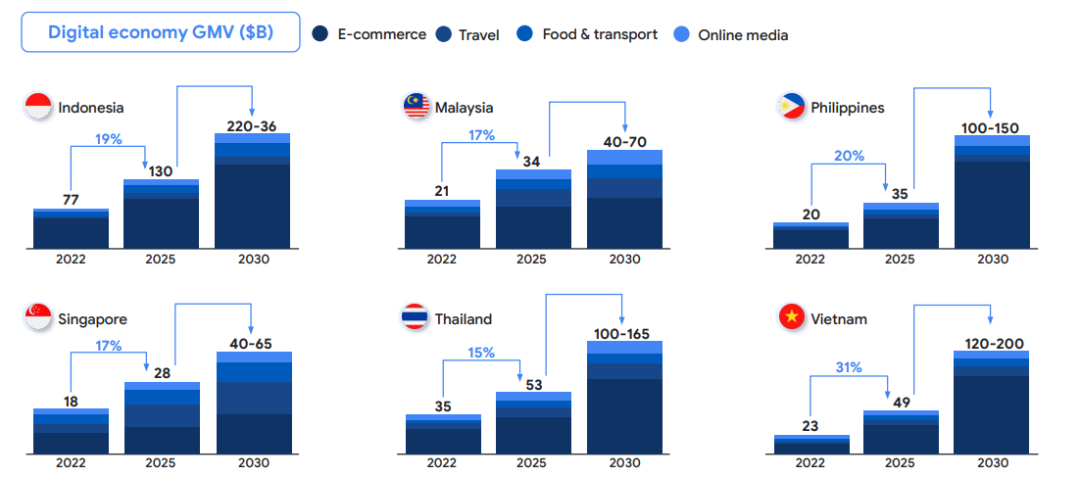

但即便如此,2022年东南亚数字经济GMV有望达到约2000亿美元,复合年均增长率为20%,这一GMV规模比淡马锡、贝恩和谷歌在2016年的报告预期中早了三年。

此外,该报告还预计2025年东南亚的数字经济GMV会达到3300亿美元,复合年均增长率预计也是20%。从更长远的角度来看,该报告预计东南亚数字经济的GMV到2030年可能高达1万亿美元,但前提是通过可持续的方式激发这一潜力。

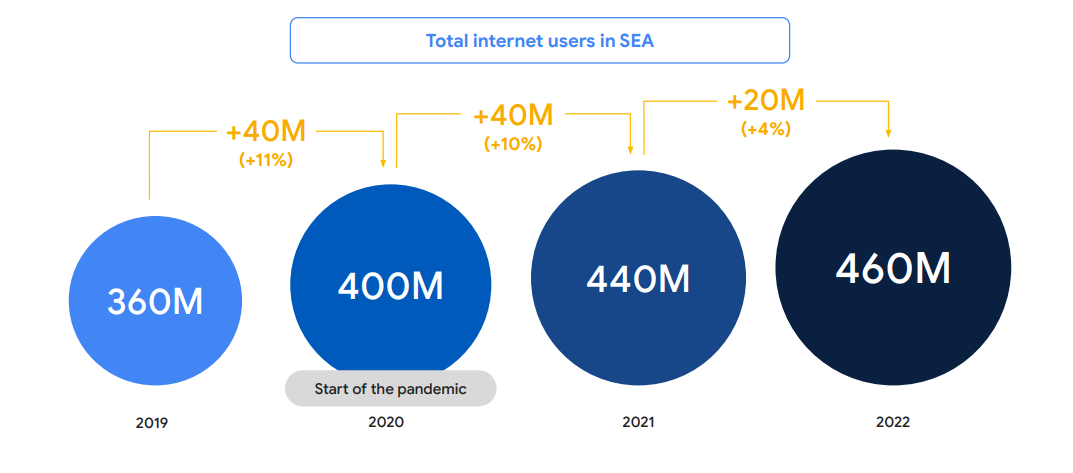

东南亚数字经济的持续发展当然与该地持续增长的网民数量有关。该报告指出,2022年东南亚网民数量达到4.6亿,同比2021年增加比例仅为4%,增速有所放缓。但从2019年到2022年这三年间,东南亚网民数量增加了1亿人,整体增速可观。

单个市场

印尼仍是最大的数字经济体

就各国的数字经济发展情况来看,该报告预计各国会有全面持续的增长。

其中,印度尼西亚仍是该地区最大的数字经济体,无论是数字经济规模还是电商规模都居首位。报告显示,印度尼西亚2022年的数字经济规模将达到770亿美元,并有望在2025年增至1300亿美元;2022年,电商规模预计为590亿美元,并有望在2025年增至950亿美元。

越南和菲律宾则是未来的领跑者,两国数字经济GMV增速在2022年~2025年均高于东南亚其他国家。到2030年,越南和菲律宾的数字经济GMV规模有望挤进东南亚前三。

具体来看,菲律宾2022年的数字经济规模将达到200亿美元,并有望在2025年增至350亿美元;2022年,电商规模预计为140亿美元,并有望在2025年增至220亿美元。

越南2022年的数字经济规模将达到230亿美元,并有望在2025年增至490亿美元;2022年,电商规模预计为140亿美元,并有望在2025年增至320亿美元。

行业趋势

遵循3种增长轨迹

行业方面,该报告观察并预计了东南亚电商、外卖和在线媒体、旅行和运输行业在2019年~2025年的发展趋势,并把它们归类成3种曲线。

S型曲线

电商行业加速发展

报告预计,电商行业在2019年至2025年的发展呈S型增长趋势,即经历了急剧加速后再次增长,持续到一定程度渐趋稳定,这一趋势主要源自在线购物需求的不断推动。

同时,东南亚电商的一些平台玩法也在发生变化。

比如,很多电商玩家正在减少促销和折扣,希望通过优化运营来提高盈利,相比获客拉新,电商玩家更愿意把精力投放在现有用户群,希望提高复购率以及用户的忠诚度。

增长回归曲线

外卖&在线媒体行业向疫情前状态的恢复

在疫情引发的高峰期过后,外卖和在线媒体行业增长趋势较此前有所放缓,其中外卖在两年飙升后回归趋势线,预计GMV将增长14%;在线媒体行业GMV增速放缓至9%;音乐和视频增长恢复正常;数字广告将继续保持原有势头;游戏领域出现消费回落现象。

这是因为人们在恢复面对面的活动(例如外出就餐和参加活动)时在家中花费的时间减少了。

U型曲线

旅游&交通行业的长远复苏

交通和在线旅游行业预计强劲复苏,同比分别增长 43% 和 115%,因为流动性超过了大流行后的水平并且国际旅行恢复。

然而,行业面临诸如燃料价格上涨、供应短缺以及高价值走廊(例如中国、韩国、日本)的持续旅行限制等不利因素,而消费需求则受到价格飞涨的影响。预计复苏将是渐进的,需要数年时间才能达到 2019 年的水平。

此外,得益于过去几年从线下向线上的转变以及积极的金融市场状况,包括支付、汇款、贷款、投资和保险在内的数字金融服务也在 2021 年至 2022 年期间实现了健康增长。在这些服务中,保险业增速最高,同比增长 31%,而贷款同比增长 25%。

消费者洞察

找到增长受众的最佳点

在东南亚的 4.6 亿互联网用户中,过去 3 年有 1 亿人上网。经过多年的加速,数字采用增长正在正常化。大多数数字玩家现在正在将优先事项从新客户获取转移到与现有客户的更深入接触,以增加使用和价值。

该报告分析并发现了东南亚3个具有最高数字采用率和增长潜力的受众群体。我们将他们确定为“地铁主流”、“年轻的数字原住民”和“富裕用户”。

地铁主流

Metro mainstream

这群具有价值意识且年龄在 30 岁及以上的中等收入用户构成了 东南亚数字人口的很大一部分。他们居住在城市并为家庭需求而消费,这意味着他们经常使用外卖等在线服务。

年轻的数字原住民

Young digital natives

在线购物,尤其是通过移动应用程序购物,是这群在数字时代长大的 18 至 29 岁精通技术的消费者的第二天性。他们也是游戏和音乐点播服务的最高采用者。

富裕的消费者

Affluent users

他们的支出是其他人的 2 倍,是不同受众群体中最大的数字服务采用者,愿意为补充他们生活方式的高质量产品和在线服务付费,特别是如果这些服务是独家的。对注意群体而言,购物不仅关乎购买,还关乎体验,他们希望品牌以更有意义的方式吸引他们。

除此之外,为了进一步释放东南亚的数字经济潜力,报告还建议应该努力吸引郊区和低收入用户。

例如,电商的使用已经蔓延到郊区消费者,而外卖和点播音乐服务等其他行业仍然主要是城市实践。由于这些领域的采用仍处于初期阶段,因此仍有增长空间。

除了上述内容,该报告还有许多亮点内容,涵盖东南亚创投环境分析、可持续数字经济、数字银行等话题。对于今年热议的ESG问题,报告也有提及。