中美运费突破2万美元创新高!合同运价飙升28.1%!极端运价将持续到春节

随着全球经济反弹、大宗商品需求复苏,今年航运运价不断上升。而随着美国购物旺季的到来,零售商不断增加的订单使全球供应链压力倍增,目前,从中国至美国的集装箱运价已突破2万美元/40英尺集装箱,创下历史新高。

Delta变异病毒的加速传播,导致全球集装箱周转率放缓;该病毒变种对亚洲部分国家和地区影响较大,并促使许多国家切断了海员的陆路通行。这使得船长无法轮换疲惫的船员,大约10万名海员在他们的任期结束后被困在海上,船员的工作时间超过了2020年封锁的高峰期。国际航运协会秘书长Guy Platten表示:“我们不再处于第二次船员更换危机的风口浪尖上,我们正处于一次危机之中。”

此外,7月中下旬欧洲(德国)的洪水、7月下旬和近日在中国华南沿海地区发生的台风进一步破坏了尚未从第一波大流行中恢复的全球供应链。

这些都是导致货柜运费再创新高几项重要因素。

海运咨询机构Drewry总经理Philip Damas指出,目前全球集装箱运输已变成了一个高度混乱、供应不足的卖方市场;在该市场中,许多航运公司可以收取正常价格的四到十倍的运费。Philip Damas称:“我们已经30多年没有在航运业看到这种情况了。”他补充说,他预计这种“极端运价”将持续到2022年中国春节。

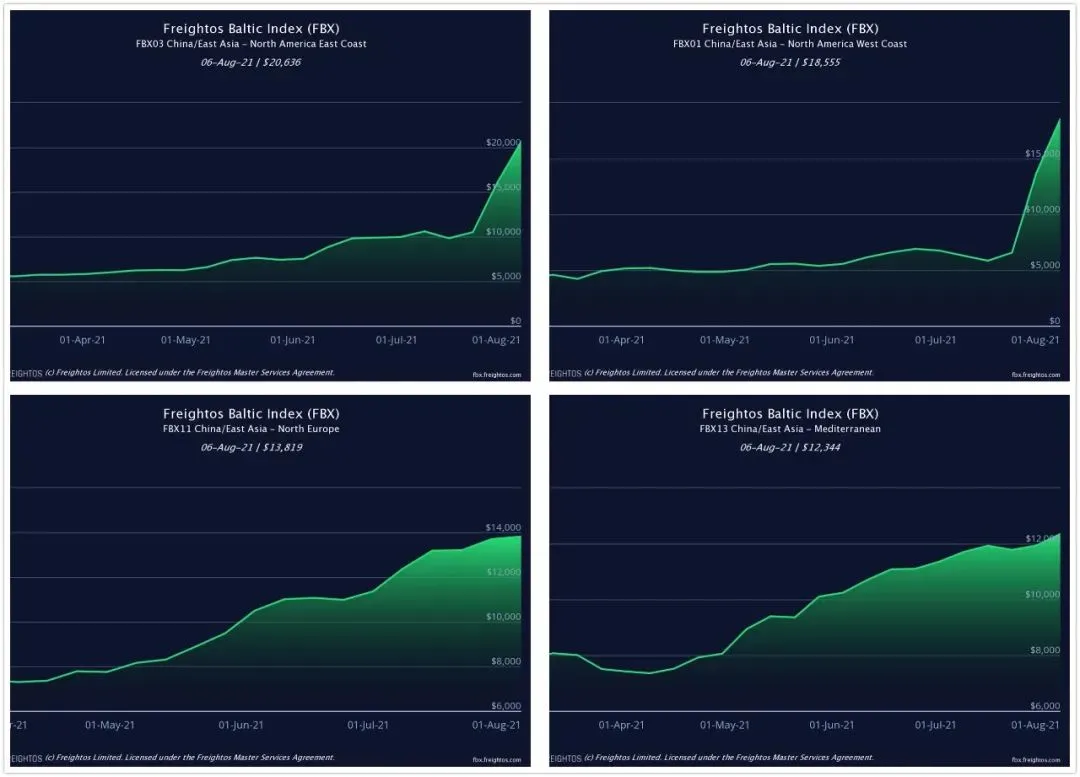

7月28日,波罗的海日运价指数(Freightos Baltic Daily Index)调整了其跟踪海运费率的方法,首次将预订所需的各种保费附加费包括在内,大幅提高了货主实际支付成本的透明度。目前最新的该指数显示:

中国-美东航线每个集装箱运价达到20804美元,比一年前攀升了超过500%。

中国-美西的费用略低于20000美元,

而中国-欧洲的最新费率接近14000美元。

在有些国家疫情反弹后,一些主要外国港口的周转时间放缓至7-8天左右。

飙升的运费导致集装箱船的租金上涨,迫使航运公司优先考虑为最有利可图的航线提供服务。研究咨询公司Alphaliner的执行顾问Tan Hua Joo表示:“船舶只能在运费较高的行业中获利,这就是运力主要转移到美国的原因。”Drewry总经理Philip Damas表示,一些承运人减少了利润较低的航线的运量,例如跨大西洋和亚洲内部航线。“这意味着后者的费率现在正在快速上涨。”

业内专家分析说,去年初新冠肺炎疫情使全球经济急踩刹车并引发全球供应链中断,结果就是导致海运费暴涨。Ocean Shipping Consultants主管Jason Chiang说:“每当市场达到所谓的平衡时,就会有突发事件让航运公司得以提高运价。”他指出,3月苏伊士运河的堵塞事件也是船运公司调涨运费的主因之一。“新造船订单几乎相当于现有运力的20%,但要等到2023年投入运营,因此在两年内不会看到运力有任何大幅增加。”

合同运价月涨幅飙升28.1%

根据Xeneta的数据,上个月长期合同集装箱运费上涨了28.1%,这是有史以来最大的月度涨幅。此前最高的月度涨幅为今年5月份的11.3%。该指数今年上涨了76.4%,7月份的数据比去年同期上涨了78.2%。

“这是一个真正令人叹为观止的发展。” Xeneta首席执行官Patrik Berglund评论道。“我们已经看到需求旺盛、运力不足和供应链中断(部分归因于新冠肺炎和港口拥堵)导致今年的运费越来越高,但没有人能预料到如此幅度的上升。该行业正在超速运转。”

长期合同运费的急剧上升是在现货集装箱运费的急剧上升之后出现的。欧洲进口现货运价在7月份大幅上涨49.1%至每FEU超过13000美元(FAK),同比上涨120.3%。7月份XSI的亚洲出口指数上升24.2%,同比上升110.4%。7月份美国进口商品的即期费率上涨17.7%,比去年同期上涨61.2%。

XSI的费率数据基准是来源于公司客户组合的条目,其中包括家喻户晓的品牌,如伊莱克斯(Electrolux)、联合利华(Unilever)、雀巢(Nestlé)、欧莱雅(L’oreal)、约翰迪尔(John Deere)和沃尔沃(Volvo)。它证实,即使是最大的托运人也无法阻止其年度合同大幅上涨的趋势,这是由短期市场的大幅上涨推动的。

预计短期运费将在今年某个阶段开始下降,然而,随着主要贸易航线的强劲需求以及供应链中断和港口拥堵造成运力短缺的恶性循环,大多数分析师现在都认为预计最早要到2月份的农历新年之后才会下降。

因此,大合同托运人别无选择,只能硬着头皮同意大幅提高运费——这反过来又为未来几年设定了更高的门槛——或者面临在现货市场上支付更多费用来运输他们的产品。

此外,与几个月前承运人被指控违反合同以追逐利润更高的优质业务的情况相反,Xeneta表示,总的来说,航运公司尊重与最大客户的长期合同。Berglund指出,这是对夏初形势的一种改善,当时对rolled cargo和违反协议的担忧是一种永远存在的威胁,即使对Xeneta最大的客户来说也是如此。

Maersk和Hapag-Lloyd等承运人已公开表示他们对长期合同客户的承诺,毫无疑问,他们着眼于未来市场,当大量新订购运力的船舶投入运营,供需平衡将重回到托运人的手中。

尽管如此,Berglund对承运人合同承诺的乐观看法有一个警告,即托运人再也不能指望在与承运人的MQC交易中有任何灵活性。“Volume的灵活性已经完全消失了。”他表示。并指出对托运人承诺最大数量以确保舱位的做法“已经成为过去”。