TK观察丨中国汽车出海图景:壁垒、跳板和窄门

汽车行业从来不是自由竞争市场,但好产品可以撕开缝隙。

文丨赵宇

编辑丨王海璐 黄俊杰

今年 1 月的特斯拉 2023 年度业绩会上,特斯拉 CEO 马斯克说,中国新能源车实在是太厉害了,“如果没有贸易壁垒,中国电动车企能摧毁世界上大多数竞争对手。”

海关总署数据显示,2023 年中国共出口汽车 491 万辆,同比增长 57.9%。除了俄罗斯,中国车企也在澳大利亚、英国、泰国等竞争充分的汽车市场实现了销量增长。

不过,马斯克关于贸易壁垒的假设也不会成立。汽车行业从来不是自由竞争市场。作为国民经济的支柱产业,汽车行业与地区 GDP、就业高度关联。因此,各国政府不断调整政策来干预汽车市场。

在马斯克发言后约一个月,美国总统拜登就表示,将对中国等受关注国家的联网汽车进行调查。美国商务部则表示,正在考虑制定相关限制性法规。

一周后,欧盟出台 “反补贴调查” 的前置措施,对中国进口电动车进行海关登记,将来可能征收追溯性关税。这是自去年 10 月,比亚迪、上汽、吉利三家公司接受反补贴调查以来,欧盟对中国电动车采取的进一步措施。

美国和欧盟近两年还颁布了《通胀削减法案》和《新电池法案》,限制新能源汽车关键零部件——动力电池的原材料产地、生产主体和地点等。如果不满足条件,相应企业可能无法领取补贴,甚至直接禁入市场。多家中国电动车和动力电池厂商不再期望短期内进入美国市场。

虽然存在贸易壁垒,但海外仍然是中国汽车公司们必须争取的市场。2023 年,汽车价格战在国内打了一年,整体销量只增长 4%。如果扣除以二手和租赁等 “非常规” 方式实现的销量,2023 年国内汽车市场甚至可能是负增长。

新能源车的产品差异有限,企业为了卖车,不断堆砌配置、杀低价格。现如今,绝大多数车企在中国开展的纯电动车业务在亏损。他们每年花费数百亿投资建厂、做营销,利润回报很可能比不过雅迪。

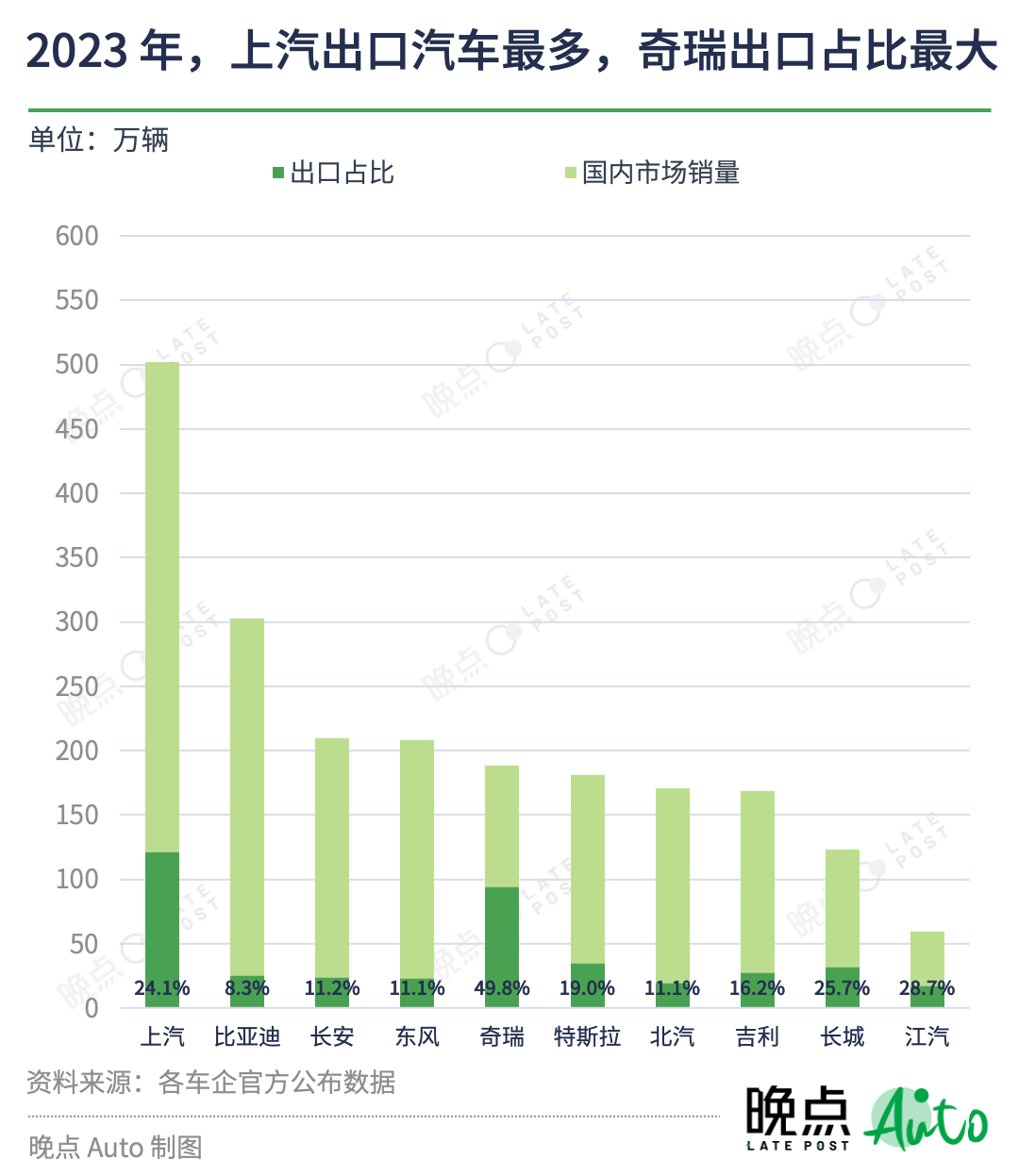

去年,中国汽车行业超过一半的销量增长依靠出口。奇瑞汽车去年出口了 93.7 万辆车,占总销量的 49.8%,海外市场的利润占比更是超过一半。一辆奇瑞瑞虎 7,在中国的起售价是 13.98 万元,在俄罗斯高达 28.9 万元。

海外车企也在游说政府拒绝中国汽车业。菲亚特母公司斯特兰蒂斯集团的 CEO 卡洛斯·塔瓦雷斯近期在意大利都灵举办的一次活动上表示,“如果有人想引入中国竞争,他们就必须为可能做出的不受欢迎的决定负责。” 意大利政府正在与特斯拉、奇瑞等中国车企协商,考虑引入其中一家在意大利建厂。塔瓦雷斯称,斯特兰蒂斯将提效应战,最后可能会考虑关闭工厂。

与此同时,中国车企正在加速出口和海外投资,力图在窗口期将更多的产品卖出去。

为了把中国生产的汽车出口到海外,比亚迪去年订购了 6-8 艘远洋汽车滚装船,总造价接近 50 亿元。今年三季度,比亚迪在泰国建设的工厂即将投产。比亚迪还宣布将在匈牙利、墨西哥等国新建整车工厂。

发达市场长期只有 2.5%~10% 的汽车关税,但形势正在变化

美国曾经是世界上最开放的主要汽车市场。海外企业可以在美国独资建厂造车。直到 2018 年美国总统特朗普发动贸易战之前,美国只对产自国外的乘用车征收 2.5% 的关税。

结果是今天美国市场销量前 10 的汽车厂商里只有 3 家美国公司(吉普已被跨国汽车巨头斯特兰蒂斯集团收购),但有 4 家来自日本、2 家来自韩国。日本品牌在美国的销量已经和美国品牌相当。

汽车涉及的产业链过于庞大,一个大汽车公司的兴亡不止影响它的数十万员工,还关系到数千家各级零部件供应商、遍布全国的经销商。2008 年金融危机期间,通用汽车濒临破产,美国财政部向陷入困境的通用紧急注资 495 亿美元。

即便在美国最强调自由市场经济的年代,政府依然全力保护本土汽车产业。1960 年代,大众甲壳虫畅销美国,同期德国、法国对美国出口的鸡禽加税,林登·约翰逊政府还击,针对轻型卡车加税 25%。

皮卡是现在美国本土销量最高的汽车品类,主要被福特、通用等美国品牌占据。尽管美国和法德的贸易关系早已缓和,但美国至今依然保留了针对两座轻型卡车的 25%“Chicken Tax”。美国政府在能源、环保政策上也照顾轻型卡车,比如 1980 年对高排放车辆加税就豁免轻型卡车。

美国的 Chicken Tax 将两座卡车定义为轻型卡车,于是斯巴鲁 BRAT 在卡车货仓加了两个座椅来规避关税。

中国汽车企业没有赶上美国市场开放的红利。2018 年 3 月,中美贸易冲突加剧,美国时任总统特朗普在推特上称,“一辆美国汽车进口到中国,需要支付 25% 的关税,是美国对中国制造汽车 2.5% 税率的 10 倍。”

2018 年 7 月,美国开始对中国出口的汽车额外征收 25% 的附加税,将中国汽车进入美国市场的税率提高到 27.5%。同月,中国将整车进口关税从 25% 下调至 15%,将汽车零部件进口关税从 10% 下调至 6%。但直到现在,美国对中国汽车的总体关税依然维持在 27.5% 的水平。

在加关税的同时,美国政府也开始补贴在北美建厂的企业。2022 年 8 月,美国国会通过扶持美国本土新能源汽车制造业的《通胀削减法案》。该法案规定,美国政府会给在北美(包括美国、加拿大和墨西哥)本土制造的每辆电动车补贴 7500 美元。这笔钱一半给汽车公司,一半给电池公司。车企和电池公司获得补贴的条件是,在北美本地组装汽车并制造部分电池零件。

欧盟是中美以外最大的区域性汽车市场。欧盟及其前身欧共体在成员国之间免除汽车关税,对华的税率普遍在 10%,不算高。

欧洲汽车业在燃油车时代蓬勃发展,德国大众销量曾长期位居全球第一,奔驰、宝马、奥迪、保时捷等品牌曾一度占据大半中高端市场。法国有雪铁龙、标致、雷诺等车企。意大利则诞生了一系列豪华跑车品牌。海外品牌进入欧洲相对困难。近三年,在欧洲 9 个主要汽车消费市场,销量排名前十的车企大部分是欧洲本土品牌。

新能源车是中国车企撬动欧洲市场的一个机会。西欧各国都在鼓励新能源车型,但本土企业的产品相对中国品牌性价比不足。目前,上汽名爵、比亚迪、吉利领克等中国品牌的电动车已经在欧洲获得一定的市场份额。一些欧洲汽车品牌也在向中国车企学习,甚至直接开始使用中国的电动化技术。

日韩汽车市场存在较高的壁垒,中国车企短期内难以进入。近三年,只有奔驰这一个外国品牌进入过日本汽车市场销量前十。

日本不对外国汽车品牌征收关税。外国汽车品牌如果要进入日本市场,需要通过繁复的认证手续。但更难的是和日本车竞争。日本消费者基本不买纯电动车。而日本燃油车、混合动力车长期在全球占据优势。

虽然中国汽车出口量在去年超过了日本。但全球市场销售的日本品牌车只有 1/4 是日本生产后出口,多数由日企海外工厂制造。日本汽车工业协会数据显示,2014 年至 2023 年这十年间,日本企业在海外基地生产的汽车年产量均在 1500 万辆以上,远超其他国家的企业。

与日本类似,韩国的三个本土汽车品牌——现代、起亚和捷尼赛思(现代子公司)近三年稳居当地汽车销量前三位,其中第三名捷尼赛思的销量要高出同价位第四名奔驰、宝马一倍左右。

左右滑动查看

在其他主要汽车市场中,印度对来自国外的汽车产品最不友好,要征收 60%-100% 的关税。南非、越南、墨西哥、孟加拉国、加拿大、巴西对中国的汽车税率也超过 20%。通常汽车工业不发达的国家倾向于征收更高的关税,以鼓励海外企业在当地建厂生产,创造就业。

关税以外,部分国家还会根据国情,针对进口汽车产品制定相应的税收政策。例如,韩国会对特定类型的进口车征收 5% 的消费税、30% 的教育税、10% 的乡村发展特别税;巴西会对部分进口整车征收 37% 的工业产品税、15.2% 的社会化一体税等。

在海外销售的企业还需要缴纳一定比例的消费税、增值税。在当地建厂生产的企业也需要支付同等税率,但有可能获得减免政策。

中国目前主要通过签订双边或多边自由贸易协定的方式,为汽车出口创造便利条件。

中国与东盟国家签订了多边自由贸易协定《中国-东盟全面经济合作框架协议》,并与 10 多个国家签订了《区域全面经济伙伴关系协定(RCEP)》,菲律宾、马来西亚等国因此对产自中国的汽车减免关税,或者施行零关税政策。

泰国是东盟成员国,从 2018 年初起对进口自中国的电动车免除关税。上汽、长城和比亚迪由于是泰国 “EV3.0” 新能源推广政策的签约车企,目前还可以在泰国享受消费税优惠、购车补贴。这之后,上汽名爵 、比亚迪先后挤进泰国汽车市场销量前十。

2023 年,泰国是中国电动车海外实际销量排名第一的市场。在泰国新能源车市场,中国车的占有率超过 70%。在此之前,泰国汽车市场几乎完全被日本汽车品牌所占据。

除了东盟国家,中国还与瑞士、澳大利亚、智利等国家签订了双边自由贸易协定,双方互不征收汽车关税。其中,澳大利亚是中国汽车出口的第四大市场,去年的销量为 21.5 万辆。

横跨欧亚的俄罗斯并没有与中国签订自由贸易协定。这是一个相对独立的汽车市场,目前对于进口车的关税税率为 15% 左右。如果将报关费、报废处理费等计算在内,俄罗斯对于进口车的合计税费高达汽车原价格的 40% 以上。

左右滑动查看

但在俄乌冲突爆发后,美国、欧洲和日韩的多家车企基本停止在俄罗斯的生产和销售。这让中国车企快速打开俄罗斯市场。长城 Jolion(哈弗初恋)、奇瑞 Tiggo 7(瑞虎 7)、吉利 Goolray (缤越)三款中国车最为畅销,去年分别卖了 5.8 万辆、5.3 万辆、3.8 万辆。

疫情、电动化转型打开了窗口,中国汽车出口三年增长 400 万辆

中国汽车出口快速增长始于 2021 年。当时疫情重创海外汽车供应链,中国汽车出口量随即翻倍。此后三年,中国每年出口的新车增长超过 100 万辆。

左右滑动查看

2023 年,一共有约 491 万辆汽车从中国卖到世界各地。如果算上部分二手车、低速电动车,中国去年共出口汽车约 522 万辆。

其中,海外车企在中国工厂生产的合资车仍然是出口主力。得益于成熟的汽车供应链和劳动力成本优势,在中国生产汽车的成本显著更低。特斯拉、宝马、大众、通用、福特、日产等车企都把中国当做重要的出口基地。

在福特 2023 年度业绩会上,福特 CEO 吉姆·法利直言:“从中国出口燃油车和电动车都很赚钱。”2023 年,福特把超过 10 万辆汽车从中国出口到中东、东南亚和美洲等地,是 2022 年出口量的 3 倍。

上海工厂是特斯拉全球效率最高的制造基地。特斯拉美国得州工厂每下线一辆车要 76 秒,上海工厂只需 37 秒。

燃油车仍然是中国汽车出口的主要产品,去年占总出口量的 75.5%。电动车去年约出口 120.3 万辆,其中出口最多的是特斯拉(34.4 万辆)、比亚迪(25.2 万辆)和上汽名爵。

在新能源车上,中国的供应链优势更大。新能源车中成本占比超过四成的动力电池,65% 由中国公司生产。动力电池全球销量前五名,有三家是中国公司。去年,仅宁德时代就供应了全球 37% 的动力电池。

2022 年后,特斯拉和大部分中国车企都开始转用性能略低但更便宜的磷酸铁锂电池。LG 新能源、松下等日韩电池公司在 10 多年前放弃了这种电池,它们认为性能更好的三元锂电池才是未来。目前只有宁德时代、比亚迪等中国公司有能力大规模生产磷酸铁锂电池。

过去三年,中国自主品牌在出口销量中的占比不断提高,去年达到 33.9%。奇瑞、长城、比亚迪是销量前三,分别出口 93.7 万辆、31.6 万辆、25.2 万辆汽车。

左右滑动查看

在美国市场,中国汽车品牌的市占率仅有 1% 左右。与美国相邻的墨西哥是中国汽车出口的主要目的地之一。去年中国总共向墨西哥出口 41.5 万辆汽车,占总出口量的比例为 8.5%,仅次于俄罗斯。

2023 年,中国总共向俄罗斯出口 90.9 万辆汽车,同比增长 468.1%,俄罗斯就此成为中国汽车出口最大单一市场,占总出口量的 18.5%。不过,中汽协副总工程师许海东提醒,“2023 年,中国对俄罗斯汽车出口的这种庞大体量是特殊因素造成的,是一种 ‘机会市场’,不太可能持续下去。”

欧洲(不包括俄罗斯)已经连续四年位居中国自主品牌出口的第一大区域性市场,去年总共出口了 82.3 万辆,比亚迪、吉利等品牌的销量居前。

寻找跳板、建工厂

出口汽车到海外市场,不仅要缴纳关税,还要负担物流成本。汽车海运的运费一般按照车辆需要的空间和运输距离计价。一位海运行业的资深从业者告诉《晚点 LatePost》,一辆小型车需要的空间约 15 立方米,从中国运到欧洲,一辆车的运费约 1.3 万-1.5 万元人民币,运到泰国也得 5000 元以上。

跨国车企走向全球,一般都是从在海外市场投资建厂开始的——采购当地的零部件、雇佣当地的工人,卖车的同时,与当地合作方分享利益。

外资车企正是这样进入中国市场的。1994 年,中国颁布《汽车产业发展政策》,允许外资车企和中国企业组成合资公司,外方持股不得超过 50%。这些合资公司在中国生产和销售汽车,与本土车企享受同样的政策。

大众、通用、日产、丰田借此进入市场,带来了一些技术和管理经验,在中国建立起工厂和供应链,培养了产业工人,也获得了最大消费市场成长的红利。

2018 年,中国取消了新能源汽车外资股比限制,允许特斯拉在上海独资建厂。之后中国进一步开放汽车市场,分别在 2020 年、2022 年取消了商用车和乘用车的外资股比限制。

2023 年,中国自主品牌已经占据中国市场五成以上份额。在新能源汽车市场,自主品牌的份额更是高达 80.6%。

发展起来的中国车企,也开始到海外建工厂,试图重复海外跨国公司的扩张路径。

最初,北汽、奇瑞、长城等车企陆续在俄罗斯、伊朗、巴西、泰国、马来西亚等国家建立整车或零部件组装工厂。吉利既在海外新建工厂,同时也通过收购,获得了沃尔沃、路特斯等外资品牌的海外工厂,并进入这些汽车品牌所在的市场。

据《晚点 LatePost》不完全统计,截至目前,中国车企已经在全球近 30 个国家建有整车、零部件或散件组装工厂。其中,泰国、马来西亚、印尼等国均吸引了多家中国车企。

美德等汽车工业发达地区的工人收入高、工会话语权大。美国汽车工人联合会 2023 年组织了一场近 5 万人的大罢工,为福特、通用、斯特兰蒂斯的工会工人增加了 30% 的薪资、补贴。按照新协议,福特的产线工人每小时起薪达到 25 美元,并会逐步增加到约 41 美元。中国公司现在去美国还有更严格的审核问题。

不过汽车品牌可以在墨西哥建厂以规避关税。1994 年 1 月,美国、加拿大和墨西哥共同签订的《北美自由贸易协定》生效,如果一辆车 62.5% 以上的零部件产自北美,就可以免税进入美国市场。宝马、丰田、日产,以及美国本土的通用、福特等车企陆续赴墨西哥建厂,并将在墨西哥生产的汽车出口到美国。之后续签的《美加墨贸易协定》要求 75% 零部件产自北美,但依然免除了三国之间的汽车关税,这让墨西哥成为车企进军美国市场的跳板。

特斯拉去年宣布要去墨西哥建厂,规划年产能 200 万辆。一批中国供应链企业此前已经从特斯拉方面接到了前去建厂的要求。

比亚迪正在墨西哥选址,计划投建年产能 15 万辆的整车工厂。上汽、奇瑞去年开始与墨西哥政府谈判建厂相关事宜。

去欧洲的跳板则是匈牙利等中东欧国家。根据《欧盟法》,在欧盟 27 个成员国组成的大市场内,商品、劳动力、资本和服务可以自由流动,所有成员国之间的汽车关税为零。

中东欧国家的经济相对不发达,制造成本更低。大众、宝马等企业都在该地区设有工厂。中国汽车和供应链企业倾向于选择这里作为生产制造基地,进而进入西欧市场。中国目前在中东欧地区投资的一半左右流入匈牙利。

宁德时代、亿纬锂能、欣旺达、中创新航、蜂巢能源等中国电池厂商纷纷赴匈牙利建设动力电池工厂。2023 年 6 月,匈牙利外交和对外经济部部长西雅尔多·彼得在 2023 世界动力电池大会上称,受益于中国电池厂商在当地的投资,匈牙利的动力电池产量排名暂居全球第四,即将上升为全球第二,仅次于中国。

2023 年 12 月,比亚迪也宣布,将在匈牙利建设新能源乘用车工厂。

新政策,针对中国新能源车

今天中国企业进入欧美的跳板已经不是那么牢靠。美国政府正在关注中国品牌从墨西哥去美国的可能性。今年 3 月 16 日,美国前总统特朗普在一场集会上称,如果他今年再次当选美国总统,将对中国车企在墨西哥生产的汽车征收 100% 的关税。

美国政府出台的《通胀削减法案(IRA)》以及美国总统拜登近期宣布的智能网联汽车风险调查等也主要针对中国品牌的新能源车。

2023 年 10 月,欧盟委员会称,将对产自中国的进口电动汽车启动反补贴调查程序,理由是中国生产的电动车从政府补贴中获益,这损害了欧洲车企的利益。

欧盟列举了六种补贴方式:直接给予企业现金补贴;少收税或者不收税;以低于适当报酬的方式提供商品或服务;对企业减免所得税;向企业提供进出口退税;通过国有银行向企业提供贷款和出口信贷。比亚迪、上汽和吉利是第一批接受欧盟反补贴调查的中国车企。

今年 3 月 5 日,欧盟又紧急要求海关对产自中国的电动车严格登记,为将来可能征收的追溯性关税做准备。欧盟称,在去年 10 月的反补贴调查启动之后,进口自中国的电动车数量增长超过 10%,这可能损害当地汽车市场的利益。

欧洲各国对电动车的补贴政策正在逐步收紧。由于不满足法国政府提出的生产和运输过程碳积分要求,产自中国的电动车已经失去了法国新能源补贴资格。德国政府提供的电动车补贴则已经在去年 12 月终止。

不仅限制整车,欧盟《新电池法案》还规定,从 2027 年起,动力电池出口到欧盟,需要持有符合要求的 “电池护照”,记录电池的制造商、材料成分、碳足迹、供应链等信息。如果不满足上述要求,产自中国的动力电池将禁入欧盟市场。

美国也在加强控制动力电池产业。2022 年出台的美国通胀削减法案法案(Inflation Reduction Act of 2022)规定,美国政府会给北美(包括美国、加拿大和墨西哥)本土制造的电动车提供每辆 7500 美元的补贴,其中 3750 美元补贴给动力电池生产商,条件是占电池成本 50% 以上的组件需在北美生产或组装。

而根据美国财政部、国税局和能源部发布的《外国敏感实体指南》,如果动力电池由 “外国敏感实体” 制造或组装,就无法获得上述补贴。所有在中国注册成立或中国政府持有其 25% 及以上股份的公司都可能被视为 “外国敏感实体”。

据《晚点 LatePost》了解,为了让合作车企能拿到补贴,同时自己又能进入美国市场,宁德时代在 2023 年初就在与多家美国车企洽谈技术授权(LRS)模式的合作。

在 LRS 模式中,宁德时代不需要承担厂房、生产设备等的固定资本开支,需要做的是帮助合作伙伴建好产线,审核并搭建电池材料供应链,派驻设备和工艺工程师帮合作伙伴维护优化电池生产线。

除了 “电动”,“智能” 也面临政策监管。今年 3 月 1 日,美国总统拜登发表声明称,中国的智能网联汽车会收集有关美国公民和基础设施的敏感数据,并将这些数据发送回中国。他说这些车辆还可以被远程访问或停用。他已经让美国商务部长吉娜·雷蒙多调查采用中国等受关切国家技术的智能网联汽车,并采取行动应对风险。

智能网联汽车涉及到跨境数据监管。欧盟将智能网联汽车视为与手机、电脑类似的终端设备,沿用 “白名单” 管理机制。美国同样将智能网联汽车视为 “带轮子的智能手机”,主要通过自由贸易协定谈判来与部分国家签订双边数据互通协议,为跨境数据传输创造条件。中国既没有进入欧盟白名单,也未与美国签订数据互通协议。

中国车企们正在为满足法规的要求而努力。4 月 8 日,蔚来在德国开设欧洲智能驾驶研发中心,并将为全球不同市场部署专门的开发团队。小鹏计划从今年开始在欧洲提供智能驾驶功能,并承诺遵守欧洲的数据保护规定。

政策无法左右,企业唯一能做的是造更好的产品

1955 年,大众汽车在美国新泽西州开设了销售办公室。当时美国人一年买 800 万辆车,大部分修长、方正,挂着福特、通用和克莱斯克的车标。而大众只有小小的甲壳虫和小巴士。十年后,大众甲壳虫就成为美国进口价值最高的货物。

回头去看,很容易将大众在美国的成功轻易归为同盟国之间的贸易。但在 1950 年代,肯尼迪还没说出那句著名的 “今夜我们都是柏林人”,而参加过二战的美国人正值壮年,他们有超过 27 万同袍战死在欧洲和北非。电视剧《广告狂人》里,男主角看到甲壳虫广告说,“我上次看到长这样的东西,往它扔了颗手榴弹。”

但相比当时相对昂贵又不那么可靠的美国车,甲壳虫实在是太有性价比了。到 1970 年代,美国联邦调查局发现连环杀手们最常开的车是甲壳虫,但这个总结对破案没什么帮助,因为它的探员最常开的车也是甲壳虫。

类似的,1980 年代末,因为美日贸易冲突和日苏贸易,美国议员在国会山门口抡起锤子砸了日本电器。这也没有影响丰田销量长期位居美国前三,政策壁垒没有挡住产品和技术创新。

中国企业去美国面对的壁垒已经比大众、丰田曾经面对的更为坚固。但好产品赢取消费者是不变的。

正如马斯克所说,对于想买电动车的消费者,中国品牌现在确实拿出了更好的产品,大多数公司无法竞争。比亚迪的汉和唐两款车在欧洲售价超过 7.2 万欧元(约 50 万元人民币),是国内售价的两倍。长城坦克 500 SUV 缴了 60% 的进口关税还是卖到了印度,并且当地经销商还能有利润。

2013 年,中国汽车出口前十的目的地没有一个是发达国家,当时还在战乱中的伊拉克都能排第八。到 2023 年,前十市场过半是发达地区。

好产品可以压过相当程度的非市场阻力。今天,消费者在全世界的话语权都比冷战时期更大了。但每一个全球品牌的诞生都不只是做好的一款,而是连续几十年做出一代又一代的出色产品。大众、宝马、丰田都是如此。

“能干、可以干,那就快速干。” 长城汽车海外业务负责人史青科此前对《晚点 LatePost》描述长城去墨西哥建销售网络时的心态。“产品在那里受欢迎,我们有什么理由停滞不前?不是等着别人动手,而是在他还没反应过来的时候,就已经开始布局了。”

他的话也是很多企业的行动。

李梓楠、龚方毅对本文亦有贡献。

题图来源:视觉中国