亚马逊英国站VAT暴雷,欧洲站或掀巨浪!

英国本土账号避税正面临严重的洗牌危机。

欧洲VAT税改后,不受影响的欧洲本土账号需求一度水涨船高。在本就微薄的盈利空间下,本土账号帮助欧洲卖家节约了20%左右的税务成本。

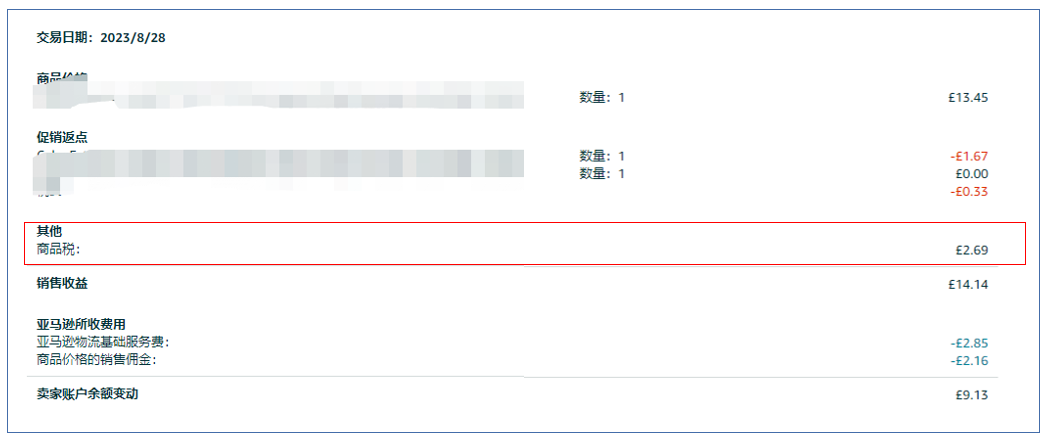

但近期,不少卖家英国本土账号的订单页面也出现了亚马逊平台代扣代缴VAT的信息!

(来源:知无不言爆料卖家)

英国本土账号

要求代扣代缴VAT?

有卖家针对本土号突然被扣税问题向亚马逊开CASE确认,得到以下回复:

(来源:知无不言爆料卖家)

回复中,亚马逊明确表明,“主要营业地点位于英国境外”会被代扣代缴,但问题在于,卖家使用的是英国本土账号,并不属于扣缴范围内。

与其他服务商沟通后,该卖家梳理了两个原因:其一,公司注册地址问题,例如,不是真实的商业办公地址。其二,VAT地址问题。归根结底,都是账号出现问题。在排查后,卖家确认了后者是诱发原因。

查询链接:https://www.gov.uk/check-uk-vat-number

卖家通过查询英国政府相关链接后,发现合作服务商提供的本土VAT注册地是HMRC(英国税务海关总署)在英国的一处办公地址。HMRC地址的税号,是在没有租赁合同政策之前下来的,现在全部等同于中国的VAT税号,需要全额申报缴税。

冻结资金、全额追缴

事态持续发酵

随着事态发酵,有越来越多的卖家发现自己的账号就是挂靠在HMRC地址,账号暴雷也在持续扩散中。大批卖家收到亚马逊将为HMRC地址的卖家代扣代缴的通知。

亚马逊称,将花费14天评估卖家拖欠2年的增值税额度,随后代扣补税。在此之前,卖家还能继续卖货,但店铺的资金将被冻结。一来一回中,相关卖家将遭受巨大损失。

(信息来源:亚马逊英国站后台)

而卖家如果认为自己是被误判,则需要向亚马逊提供三个书面证明:其一,卖家所提供的英国地址在实际经营业务;其二,公司董事的居住地证明;其三,任何员工的证明。

但问题在于,很多涉事卖家的店铺资金甚至不足以补缴两年的欠税,已经有不少卖家选择将该账户的库存移出至另一账户,重新售卖,及时止损。

据悉,这一波打击主要是针对中国卖家。必须是在英国有实际办公地址的公司才能享有税收优惠,即便卖家的英国公司不是HMRC地址,也不意味着一定安全。

税务局会通过各种方式识别卖家的公司地址和身份,一经发现不匹配,照样逃脱不了纳税义务。当然,对于那些原本就合规账号缴税的亚马逊卖家来说,这却相当于一个利好。

英国站VAT暴雷未平

欧洲站或再掀巨浪

英国对于VAT政策的严格审查,并非毫无缘由。据英国税务海关总署数据显示,VAT税收占据英国国家税收收入的15.3%,占国民收入的6.3%,是英国最重要的税收之一。

闻一知十,我们也能感知到VAT税对于整个欧洲地区的重要性。毕竟,这几年欧盟对于VAT税的政策审查也越来越严格,卖家申请及注册流程也越加复杂。本次英国站VAT风波未平,欧盟站接下来的巨浪也不可轻视。

早在上个月,就有卖家收到亚马逊关于欧盟DAC7法案的通知邮件。DAC7要求亚马逊每年上传一次销售数据给DAC7审核。大概10月之后及2024年初之前账号的销售数据会被上传给欧洲税局,所以要尽快做好账号的替换。

(信息来源:亚马逊)

欧盟本土账号的增值税号不能再使用虚假税号或者是套税号,尤其是德国,一定要申请真实税号,套虚假税号的很快会被扫。

有卖家表示,英国站卖家毕竟占少数,且不可能全部投入一个站点,影响尚且有限。但一旦DAC7法案落地,整个欧盟地区的卖家被席卷进来,将是另一场腥风血雨。

考虑到这一点,卖家比较认可的解决方案之一就是选择注册北爱尔兰本土号。北爱尔兰是英国管辖的一部分,但继续适用欧盟的单一市场规则和相关法律,这也意味着货物可以在爱尔兰、欧盟国和北爱尔兰之间自由流动,同时又不受欧盟的法规限制。