深度:跨境电商,没有暴富,但也没衰退

2022年Q1过去一个多月,随着2022年亚马逊第一季度财报发布,整个行业的数据也在逐步反映到上市公司的财报上。亚马逊2022年Q1核心的第三方卖家业务收入(佣金和FBA费用)同比增长了7%,创近几年的增速新低,安克创新Q1营收28.65亿元,同比增长18.04%;归母净利润1.99亿元,同比下降2.74%……

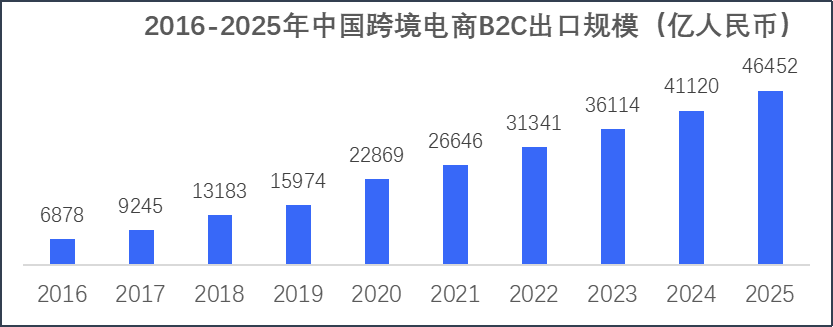

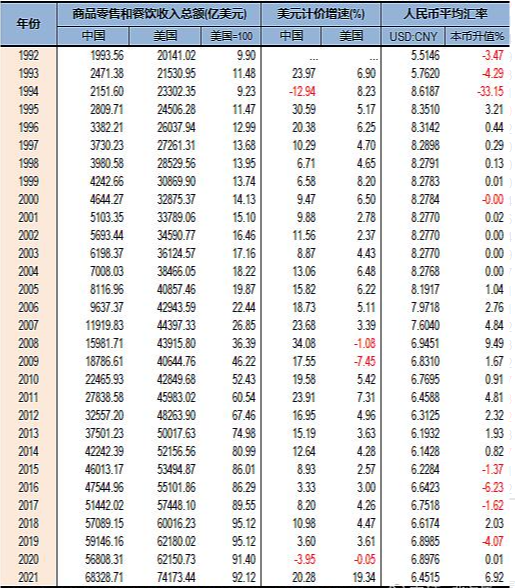

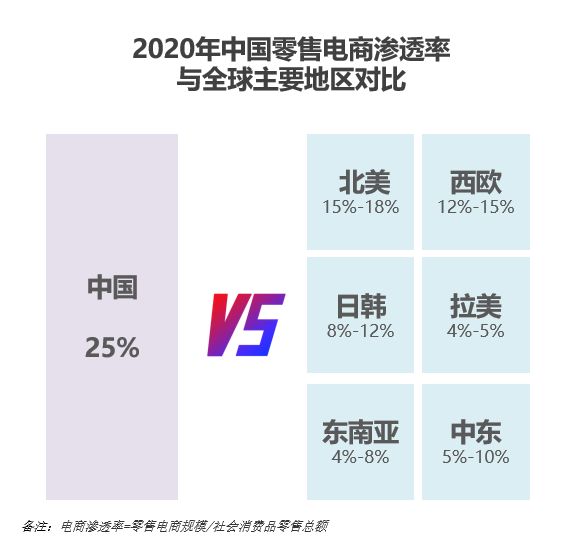

1 不可否认,2022年Q1依然延续自去年Q3以来相对“冷清”的状态,不管是卖家、服务商还是大平台,都在这种相对低增长的状态下维持一个稳健的经营策略。 整个Q1,可以明显地感受到一些状况: 【去库存】从去年积压的库存到今年Q1仍然未消化完,打折促销降价去库存,把整体毛利率拉低10%以上,并且Q1的供应链策略非常谨慎,新品开发节奏放缓。 【流量降】除了个别踩中几个爆款的独立站以外,绝大部分独立站Q1的流量同比去年都有10%-20%的下跌。 【运费降】物流运费环比上个季度有明显下降,目前美线、欧线存在比较明显的货量不饱和,如果是按照去年Q4的情况在去年底跟船司的约价,基本上Q1都是亏本在走货(去年底美西的约价$15000,下跌到现在$8000左右)。 【控人数】基于人力成本考虑,今年卖家大部分没有新增HC,以人员精简优化为主,重视对人效的要求。 看到这些现象,如果你是一个准备进入这个行业的新手,是否已经开始打了退堂鼓?但是,对于行业的认知要建立在一个基本面的客观判断上,我们尝试着用这篇文章,就以下几个问题展开讨论,希望能引发大家一些理性思考: 1、 跨境电商的市场空间还有多少? 2、 如何理解跨境电商当下状态? 3、 卖家应该如何调整经营策略? ✦ ✦ 2 参考Frost & Sullivan报告以及相关数据预估,未来3年中国在跨境电商B2C出口规模CAGR大约12.83%,规模超过4万亿人民币。 来源:船长BI;Frost & Sullivan 可能很多卖家会觉得困惑,既然跨境电商增长的基本面没有问题,那么为什么现在的生意越来越难做,毛利率越来越低,一不小心还亏钱? 首先,跨境电商的规模从长期的成长性来看虽然没有问题,但当前确实存在的阶段性的增长压力。主要是几方面造成的: 第一, 美国市场的面临较大的通货膨胀压力,物价上涨后抑制了消费需求。 第二, 疫情管控放开后,消费者消费回流到线下,分流了线上消费,Q1亚马逊线下零售收入45.91 亿美元,同比增长 17%。2021年美国电商渗透率从2020年的13.6%下降到13.2%,第一次出现负增长。 第三, 去年初卖家对海外消费的乐观估计,以及与运费上涨的预期,加大了备货力度,导致了去年Q4开始就打折去库存。 3 中国跨境电商规模=海外消费需求*海外电商渗透程度*中国供应链的领先优势*跨境基础设施完善程度(定义在跨境电商B2C出口的范畴内 ) 其中,海外消费需求和海外电商渗透程度主要依赖于海外市场的经济基础和一些政策、技术的推动,中国跨境电商在这个过程参与度相对较小,因此中国供应链优势和跨境电商基础设施成为中国卖家与全球买家竞争的关键。 从海外消费需求来看,跨境电商B2C出口作为面向终端的零售业态,海外的消费直接影响电商规模,美国和中国作为全球消费TOP2的两大市场,过去20年零售规模保持了稳定增长,极大地推动了全球电商的增长,即使是在2008年金融危机和当前疫情下,美国消费还是保持正向增长,所以从长期的消费规模来看,以美国为代表的海外消费市场依然具有较强韧性。 过去20年中国和美国商品零售和餐饮对比 来源:互联网 以中国为例作为参照,2020年中国电商渗透率25%,居全球第一;而其他海外市场的电商渗透率均低于20%,海外电商渗透率的增长仍然会有进一步增长的空间。 来源:互联网 很多人直观感受到中国供应链的优势是中国商品在全球市场的高性价比特点,时至今日,虽然在跨境电商领域诞生了一些具有相对高溢价和全球供应链组织能力的品牌,但供应链能力输出依然是中国跨境电商当前最大的特点(也是最大优势)。 由于中国供应链是建立在统一的大市场基础环境下,在供应链的上下游能保持相对一致的基础环境,比如生产模式、流通速度、产品定价等等,例如在疫情下中国能在短时间内完成防疫物资从原材料采购到成品制造的过程,但很多国家无法做到。另外,当前中国供应链的主要优势在中低端层面,而跨境电商以消费品为主导,对产品的需求集中在功能性需求层面,这部分需求恰恰匹配了中国巨大的中低端产能。从这个两个角度来看,中国的供应链优势的不可替代性依然存在。 中国跨境电商基础设施最早是依赖传统贸易的系统下的,所以你会发现很多物流公司前身都是干传统货代、很多收款公司是从其他主业拓展到跨境领域的。早期的跨境电商基础设施服务主要是需求端驱动的,因此发展一直较为缓慢;直到2017年开始,由于比较多的资本开始看好跨境电商【送水人】的角色的,纷纷投资跨境电商服务商,物流、营销、支付、ERP等领域都被深度覆盖。(据不完全统计)自2017年以来,跨境电商服务商领域发生100起以上投资,涉及金额超200亿元。在资本的加持下,中国跨境电商基础设施日益完善,每个细分需求领域都有服务商参与。 综合以上数据判断,海外消费需求的稳定增长以及电商渗透率的逐步提升,是支撑中国跨境电商发展的基本面,而中国供应链长期不可替代的优势和跨境电商基础设施完善推动中国跨境电商卖家在海外市场竞争中占据相对优势。 4 “这个行业走捷径的路越来越少,也没什么所谓抓住了就能暴富的风口,如果这个行业是靠抓住一两个爆款就能干成的,那么这个行业也是不健康的。” ——某卖家说道 过去十年,跨境电商行业的经营模式都是构建在市场规模高速增长的前提下,突然间发现市场一旦增长慢,很多经营策略都失效了,多开店铺、扩品类、广告测评、批量阿米巴……似乎都不奏效了,然后隔三差五还听一些媒体爆料谁家裁员、大卖账号被封、服务商暴雷了,内心更是焦虑万分。 来源:互联网 但从认知上,我们认为卖家首先应该调整对跨境电商这门生意的认知,跨境电商已经不是一个9块9进货价卖20美金的行业,也不是随随便便干了三五年就能出手就买深圳湾一号的生意,本质上就是一门【选货-组货-销售-赚价差】的零售生意,既然是零售生意,从全世界上市零售公司来看,合规之后净利率也就是5个点左右。 所以作为卖家,首先是要抛弃对跨境电商【暴富】的期待,卖家要把跨境电商当成正常的零售生意模式看待;另外,全球供应链的“牛鞭效应”,导致很多卖家将疫情刺激下的非正常增长(2020年至2021年Q1)速度作为预判未来增速的依据,很多人认为即使疫情好转,跨境电商增速由于增长惯性还会延续疫情下的高增长,但最近几个季度的相关数据已经显示,跨境电商相关的指标正在逐步回落至疫情前的水平。 2010~2021年美国社会零售电商渗透率 来源:marketplace pulse,美国商务部 总的来看,当前中国跨境电商经历近十年高速增长,且规模超过2万亿后,由于海外消费能力阶段性不足原因,出现了增速回落。 5 外部市场环境的变化,作为卖家而言无法左右市场需求和消费力,这种情况下更重要的是从内部调整,应对市场变化。 从财务指标看, 要高度重视对各类财务经营指标的监控,一定要把财务账、经营账算清楚,不能再依赖经验主义做经营判断;经营现金流要列为最重要的指标,尽可能的将一些占用资金成本较高的商品回笼资金,适度的降低毛利率以提升资金的周转率;履约侧要做好海外备货的节奏,做好普船、快船和空运的搭配,尽量不要占用过多资金在【在途】上。 从人员结构看, 人员的迭代优化是一个持续的动态过程,无论是运营、产品开发、采购还是中后台人员,都尽可能的建立一套能效体系,人员的产出要有数据衡量,通过数据对人员的优胜劣汰做设计。 从品类上看, 要适度控制品类扩展节奏,除非确定性比较高的品类,否则不建议大规模的投入试错,对于一些产出效率太低的品类,要果断砍掉,不要在一些太过长尾的品类占用资金和人力,应该聚焦在ROI高的头部品类。 作为一个服务了数十万跨境电商卖家的SaaS服务商,我们一直希望能够用我们的产品帮助卖家提高经营效率,更高的应对市场的波动,立足中国这个全球跨境电商供应链和人才中心。 我们始终坚定看好这个行业的发展,一个行业高峰和低谷是正常的,也只有经历起伏才能沉淀出这个行业的韧性,这个行业不一定是外界想象中那么好,但一定没那么差!