跨境电商中报点评|老牌大卖的斜阳与荣光

作者|建斌

2010年,毕业两年的肖四清从华强北的柜台搬进坂田的写字楼,并成立公司,取名“有棵树”。次年,阳萌从谷歌辞职回国创业,创办了海翼股份,即安克创新的前身。

不止他们,同于2010年前后成立的,还有环球易购、泽宝、赛维、子不语、致欧、易佰、华宝新能、帕拓逊、傲基……那几年,正是跨境电商的第一波创业潮,而如今上市的十余家跨境电商企业也几乎都来自这波浪潮。

这一批老牌大卖,曾长期被视作行业的标杆企业,不管是铺货还是精品,3C还是服装,可谓百花齐放。但在2021年4月底,亚马逊大规模封号,自此命运的齿轮开始转动。

8月末,各跨境电商上市公司陆续披露了上半年的成绩单,如果用一个词来形容,那就是“分化”。当初受封号潮影响较大的有棵树、泽宝、通拓至今仍未翻过身来,而安克、易佰、赛维等企业仍保持着强劲的上升势头。

“二十年来万事同,今朝岐路忽西东。”同期闯入跨境电商赛道的它们,渐不可同日而语。

安克业绩稳健,易佰增速亮眼

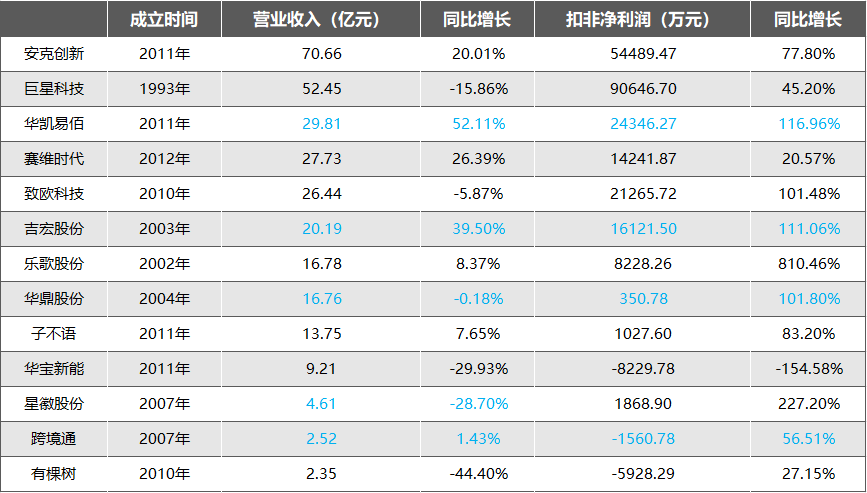

整体来看下跨境电商上市公司的业绩情况。

营收规模方面,安克创新遥遥领先,达到70.66亿元,其次是巨星科技(52.45亿元)、华凯易佰(29.81亿元);扣非净利润方面,巨星科技9.06亿元拔得头筹,安克创新(5.45亿元)、华凯易佰(2.43亿元)、致欧科技(2.13亿元)紧随其后。

营收增长方面,华凯易佰增幅最大,较上年同期增长52.11%,其次是吉宏股份(39.50%)、赛维时代(26.39%);有棵树(-44.40%)、华宝新能(-29.93%)、星徽股份(泽宝,-28.70%)跌幅排名前三。

利润增长方面,乐歌股份增幅最大,扣非净利润较上年同期增长810.46%,其次是星徽股份(227.20%)、华凯易佰(116.96%)、吉宏股份(111.06%);华宝新能是唯一一个由盈转亏的卖家,扣非净利润较上年同期下滑154.58%。

综合来看,安克创新、华凯易佰、赛维时代、吉宏股份实现营利双增,且增长幅度均超过20%;华宝新能上半年转盈为亏,跨境通、有棵树则仍陷于亏损泥潭,业绩分化明显。

注:表中标蓝数字已扣除母公司非跨境电商出口业务

注:表中标蓝数字已扣除母公司非跨境电商出口业务

有几个地方需要解释下:

1.巨星科技、致欧科技营收下降,净利润大幅增长

营收下降的主要原因是欧美通胀维持较高水平,需求下滑;而利润大幅增长主要源于成本端的改善以及人民币贬值。

上年同期,巨星科技的营业成本为47.03亿元,今年上半年为36.73亿元,同比下降21.90%。成本下降主要体现在物流和原材料方面。而由于成本下降以及汇率波动,巨星科技的毛利率较上年同期提升了5.76个百分点,尤其是在美洲地区,毛利率提升8.38个百分点。

致欧科技同理。据其中报,致欧科技扣非净利润增长101.48%,一是运费下降,运费占营收比例较去年同期下降7.31个百分点;二是供应链流程改造及信息化系统搭建升级,存货周转率提升,节约仓储费用;三是人民币贬值,提高了毛利率水平。较上年同期,致欧科技毛利率提升6.13个百分点。

2.星徽股份、华鼎股份、跨境通净利润增长率较高

星徽股份和华鼎股份在今年上半年实现扭亏,跨境通亏损幅度缩小,故而净利润增长率较高。但实际上,这三家曾经的头部企业生存状况并不乐观。

华鼎股份(通拓)上半年的利润仅350.78万元,跨境通仍未能扭亏,子公司环球易购也在不久前被裁定破产。而星徽股份上半年虽盈利1868.90万元,但因其中报未区分,表中数据未剔除其非跨境电商业务。而据其中报,星徽股份从事精密五金业务的子公司星徽精密,上半年净利润为2177.01万元。因而,泽宝上半年有可能还处于亏损状态。

3.乐歌股份扣非净利润增长810.46%

原因主要是两方面,一是2022年上半年的净利润基数较小。2022年上半年,乐歌股份扣非净利润仅903.75万元,同比下降86.21%。公司解释称,主要系疫情影响、营业成本及研发投入的增加。

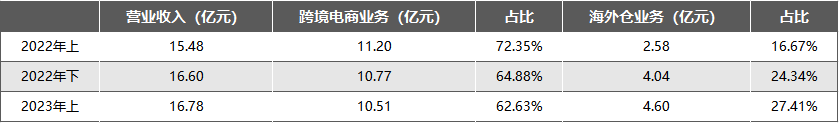

二是海外仓业务增长迅猛。据其中报,乐歌公共海外仓服务业务实现总入4.60亿元,同比增长76.38%,其中,向第三方提供服务收入3.66亿元。

不要把鸡蛋放在一个篮子里

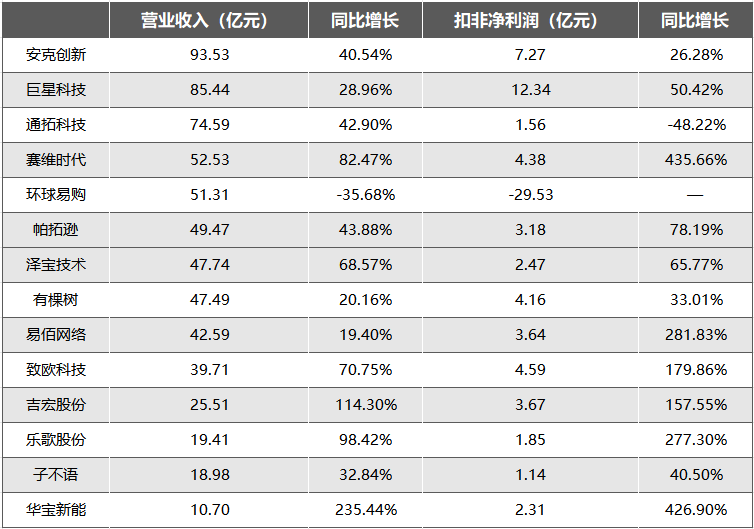

老牌大卖业绩分化,还要追溯到那次亚马逊封号潮。下图为各卖家2020年的业绩,时值疫情第一年,海外需求暴涨,除了环球易购因资金链断裂业绩惨淡,一片欣欣向荣。

本以为这只是开始,没想到竟是很多卖家的巅峰。

注:环球易购、帕拓逊原为跨境通子公司,通拓科技为华鼎股份子公司,泽宝技术为星徽股份子公司,易佰网络为华凯易佰子公司

2021年4月底开始,封号潮席卷跨境圈。数据显示,有棵树累计被封站点400个;泽宝累计被封站点330个,占比超过70%;通拓54个店铺被封,49个PayPal账号被冻结。此外,跨境通本欲出售帕拓逊救火,最终也因帕拓逊被封号而搁浅。

这沉重一击,让他们至今未回过神。环球易购破产,跨境通出口业务仅占营收的7.23%,勉强靠进口业务维持;泽宝、有棵树的业务规模几乎是三年前的零头;通拓相对稍好,上半年扭亏,盈利350.78万元。

衰落之快,令人唏嘘。但感叹之余,巨头陨落也给其他卖家一个警示,除了合规经营外,分散风险尤为重要,即不要过于依赖单一平台,尽可能多渠道、多平台、多市场布局。

今年7月才上市的赛维时代就曾因“亚马逊依赖症”而被证监会问询,即便最终顺利上市,但赛维时代的“亚马逊依赖症”依然严重。

上半年,赛维时代营收27.73亿元,同比增长26.39%,不可谓不优秀。可是,来自亚马逊的收入达到24.39亿元,占比88.32%。上市前,赛维时代一度设立了800多家子公司用于开店铺。为降低风险,赛维时代有意缩减店铺数量,目前其店铺数量已由2020年的661个减少到430个,但过于依赖单一平台的风险仍然存在。

相较之下,安克创新近年一直在拓宽平台和渠道,避免过于依赖亚马逊。根据中报,安克创新来自于亚马逊的收入为39.48亿元,仅占比55.87%。其独立站收入6.76 亿元,同比增长71.75%,占比提升至4.75%,较去年提升1.62%。

除了线上,安克创新还一直在积极开拓线下渠道,目前已入驻沃尔玛、百思买、塔吉特、开市客、7-11等连锁商超或便利店,上半年线下收入达到22.06亿元,占比31.22%。

此外,从市场角度,安克创新上半年在北美的收入“仅”46.55%,进一步减少对美国的依赖。而在欧洲、日本以及内地的收入占比,都较上年有所提升。

不要把鸡蛋放在一个篮子里,除了平台、渠道、市场,还包括产品。产品线比较单一的卖家,容易受市场需求波动的影响。

华宝新能是2022年比较受关注的的明星企业,由于俄乌冲突导致欧洲能源危机,华宝新能的便携储能产品在欧洲热卖。2022年公司营收32.03亿元,同比增长38.35%,便携储能产品占比77.02%,其中欧洲地区的收入达到6.91亿元,同比暴涨417%。自去年9月上市后,股价一度飙升至218.78元,市值突破270亿元。

但随着能源危机缓和,储能产品需求下滑,华宝新能今年上半年营收大幅下滑29.93%,仅9.21 亿元。而受原材料价格波动的长尾效应、产品促销以及期间费用增长的影响,毛利率也下降7.93个百分点,最终亏损5104.43万元,是上半年唯一由盈转亏的上市卖家。

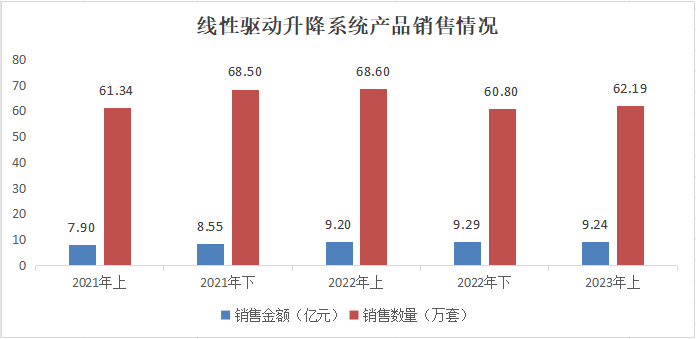

同样受限于主营产品销售乏力,乐歌股份积极拓展第二曲线,大力发展海外仓业务。

从下图能看到,乐歌股份的跨境电商业务在近一年半时间增长乏力,主要体现在主营的线性驱动升降系统产品“卖不动”了。但自2021年起,乐歌股份大力发展海外仓业务,上半年其营收占比已超过四分之一。

除了海外仓业务,乐歌上半年出售了位于加州的仓库,税后收益达到3.62亿元,甚至超过其主营业务的利润。乐歌解释称,为了扩大规模效应,准备小仓换大仓。当然,这使得乐歌上半年归母净利润达到4.43亿元,扣非净利润却仅有8228.26万元。

现阶段,世界经济形势严峻复杂,地缘政治风险上升,贸易保护主义抬头,不管是拓展多渠道、多平台,还是开拓第二曲线,都是必要的未雨绸缪,泽宝、有棵树就是前车之鉴。

铺货的胜利——效率为王

大概三四年前,唱衰铺货模式的声音就甚嚣尘上,甚至有自媒体大呼铺货已死。特别是随着环球易购、有棵树等铺货大卖的相继陨落,这一论调愈发响亮。不少中小卖家听闻后寻求转型,却因水土不服,倒在了铺货转精品的路上。

但有一家公司始终坚持铺货模式,不仅没有衰退,反而是一路高歌猛进,成为今年上半年增长最亮眼的卖家,它就是易佰网络。

中报显示,易佰网络实现营业收入29.81亿元,同比增长52.11%;实现净利润2.43亿元,同比增长116.96%。一季度实现营收13.78亿元,二季度实现营收16.03亿元,季度环比增长16.35%;一季度实现净利润9692.48万元,二季度实现净利润14653.78万元,季度环比增长51.19%。

上半年,易佰网络铺货业务的SKU超过95万款,相较于2022年增加了45万款,客单价为103.53元,较2022年91.12元提升了13.62%。易佰网络也有精品业务,虽然中报中未区分铺货和精品的营收占比,但从SKU变化能看出,易佰的基本盘还是铺货业务。

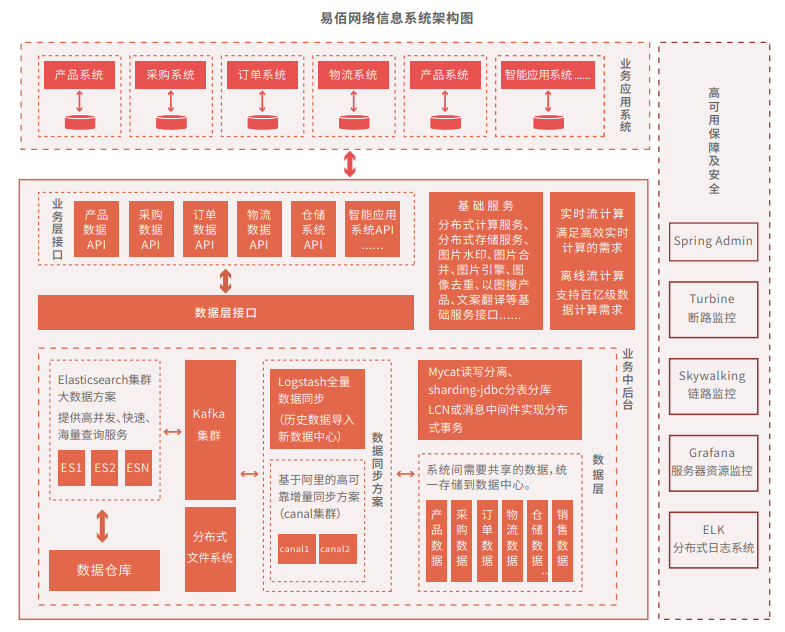

在铺货模式越来越卷的今天,易佰网络能够保持高速增长,一个关键因素——效率。不同于精品模式,铺货模式SKU规模庞大,管理难度更大,因此必须在供应链各个环节上做到高效。

以存货周转为例,自2019年始,易佰网络的存货周转率都不低于2.8次/年(存货周转率=营业成本÷(期初存货余额+期末存货余额)×2)。上半年,易佰网络的存货周转率为2.97次/年。作为对比,安克创新上半年的存货周转率为2.14次/年。

而易佰网络能实现高效周转的基础,是其自研的“易佰云”系统。目前该系统已涵盖产品、采购、物流、仓储管理、订单管理、决策运营等多个基础业务模块,以及智能刊登系统、智能调价系统、智能广告系统、智能备货计划系统等多个智能应用模块。

具体到业务上,易佰网络在产品开发和供应链管理的各个环节贯彻“小批量、多批次、低成本快速试错”的管控逻辑,从而提升产品从开发上线、采购销售到库存管理的整体周转效率。

不同于一些品牌卖家着重于产品研发,易佰网络对数据分析和智能算法的研发情有独钟。中报显示,截至6月30日,易佰网络专门从事系统设计开发和数据算法研究的技术研发团队共268人,占总人数的10.30%。其中,数据算法研究人员共72人,本科及以上学历超过90%。

举个例子,易佰网络对SKU的流量优化工作由数据专员而非运营人员主导完成。数据专员通过自主研发的广告投放管理系统,对各个SKU的关键词进行选择、竞价进行优化、预算进行调控。可见,这家公司对于数据分析的重视程度。

与易佰网络类似,吉宏股份对于大数据的追求也十分极致。

吉宏股份原本主营包装印刷,2017年才转型跨境电商。不同于大部分卖家的经营模式,它既不是通过亚马逊等第三方平台售卖,也不是独立站,而是跨境社交电商,即通过自建营销单页广告的形式。

简单来说,公司针对每一样商品自建营销单页广告,并在社交网站定向投放广告,客户点击广告后被引流至公司自主开发的单页电商系统,进行商品的展示和销售,然后通过物流配送将产品送至最终消费者手中。

某种程度来说,这比铺货还“铺货”,对于广告投放的精准度要求更高。因而对于大数据的重视程度,吉宏股份不亚于易佰网络。

目前,吉宏股份自研的跨境社交电商运营管理系统Giikin已迭代至3.0版本,具备选品、投放、采购、物流、仓储、财务管理等一系列功能,在Giikin3.0的基础上,逐步推出电商文本垂类模型ChatGiiKin-6B、电商智能设计与素材生成垂类模型GiiAI和智能投放助手G-king。

吉宏股份也是最早将ChatGPT应用于业务的卖家之一。基于商品标签体系及用户需求关键特征指标,吉宏股份利用ChatGPT自动生成贴合商品应用场景的广告文案。此外,吉宏股份还将ChatGPT应用在智能客服方面。截至上半年,ChatGPT已经累计接手客户商品咨询、客户闲聊30万+,累计节省客服5000人次工时。

上半年,吉宏股份的跨境电商业务实现营收20.19亿元,同比增长39.50%,净利润1.61亿元,同比增长111.06%,毛利率高达63.61%。

后记

前文中,更多是分析业绩优异的卖家,对于跨境通、有棵树、泽宝等卖家上半年的业绩着墨甚少。一方面,确实亮点不多;另一方面,也是感叹于这些老牌大卖的陨落,属于他们的时代似乎要过去了。近几年各种新平台、新玩法层出不穷,却好像与他们无关。

好在,我们依然能看到安克品牌出海,看到易佰在铺货模式走出一条光明大道,看到吉宏股份将小众玩法玩出花样,乐歌在造船建仓,还有赛维、致欧、子不语……

他们没有成为时代的弃子,他们都有光明的未来。