跨境卖家必看:2022年跨境电商平台数据报告

回顾2022年,跨境圈有哪些记忆犹新的大事?是中国取暖产品卖爆欧洲、义乌商品热销世界杯、还是新平台的不断涌现……相信大家心中都有自己的答案。

这一年,对于跨境人而言,虽然受全球通胀与供应链紧张等因素影响,稍有“降温”,但也是品牌出海迎来新“拐点”的一年。越来越多的中国品牌,甚至电商巨头争相出海,寻找到第二道增长曲线。

01

2022年电子商务格局变化

2022年,美国电子商务支出超过1万亿美元。疫情前趋势预测的一个里程碑只会在2024年出现。然而,该行业“寒意”不断,其特征是估值暴跌、企业裁员和看似增长实际放缓。

围绕电子商务的悲观情绪,很大程度上源于对在线支出占零售销售额份额的关注。疫情使得电子商务向前飞跃了5年甚至10年。但事实并非如此,随后经济遭遇瓶颈,市场情绪迅速跌至新低。但可见的变化是,电子商务支出从未如此之高,网上销售规模从未如此之大,购物者的选择也从未如此之多。

Marketplace Pulse预测在未来五年里,产品价格或将普遍提升,因为人们的购买渠道/方式也逐步转向Instagram、TikTok、Netflix等社交平台。

电子商务作为一个独立的渠道存在,但它的边界正变得越来越模糊,数字平台正以其他方式影响着零售业,而不仅仅是纯电子商务。对电子商务支出进行量化的尝试忽略了一个事实,那就是电子商务已经不能被明显地分开了。

数字化影响销售

报告中提到,在西方,网购大部分是拟物化的。拟物化是一种设计概念,即使物品表现得与现实世界中的物品相似。电子商务是将实体零售店和购物目录在网上数字化。亚马逊作为拟物化时代的代表,更像是一个购物搜索引擎,其在美国的市场份额将一直保持在40-50%。

社交电商或许是拟物化购物之后的第二步,但目前进展甚微。也许是因为购物者不希望这样,或者是因为几十年来,社交平台和电商平台是并行发展的。用户已经学会在社交平台上发现产品,它们作为广告平台发挥着至关重要的作用,但向社交电商的发展感觉是被迫的。

相反,电子商务的创新正在幕后发生。推进该领域的增量变化是改进的工具、更准确的数据、更快的运输、逆向物流、全球支付等等。新旧热潮正在将零售商的网站变成广告平台。

02

重新设定电子商务预期

电子商务行业在不到两年的时间里从欣欣向荣变得每况愈下。两年前,每个人都希望电子商务能在数年内发生跨越式变化。当时在几个月内,电子商务的渗透率以本应需要数年的速度增长(2020年的年度图表显示,它在几周内的增长速度与前十年一样多)。假设它会从这个高点继续增长,但随着一些平台未来几个季度的业绩公布,很快就可以清楚地看到,它正在回落至趋势线。

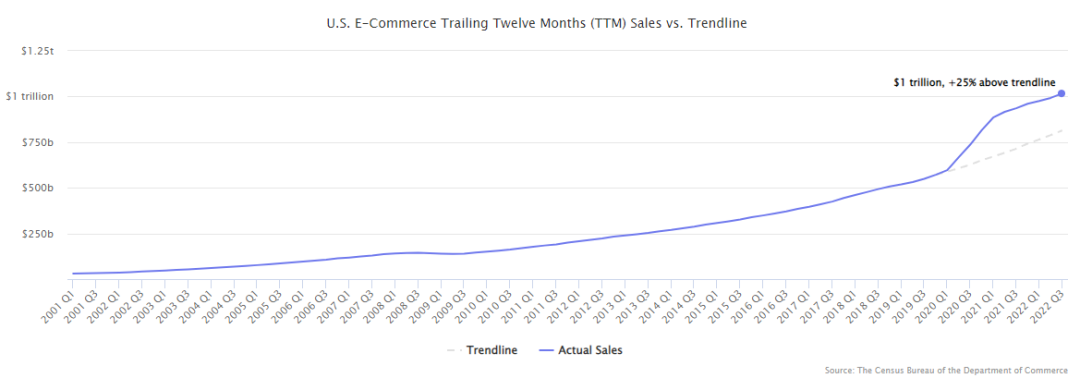

到2022年第三季度,美国的电子商务支出在过去12个月内超过了1万亿美元,比疫情前的预测高出25%。如果没有发生疫情并且电子商务以几年前的速度增长,即14-15%,那么第三季度的年化运行率将仅为8150亿美元。但自2009年以来,电子商务增长可能会在2022年首次降至个位数。与2020年和2021年的历史增长相比,过去12个月仅比上一时期增长9%。

美国电子商务过去12个月(TTM)销售对比趋势线

值得注意的是,总零售支出的增长速度甚至快于在线零售,在第三季度达到了7万亿美元的运行率。因此,尽管电子商务的趋势继续高于趋势线,但电子商务渗透率正在回落到疫情前的趋势。第三季度,14.8%的消费者支出发生在网上(不包括通常不与电子商务竞争的零售类别)。

令人困惑的是,看似回到又好像没回到以前的趋势。电子商务支出高于美元趋势线,但大致与疫情前的渗透率趋势线一致。也就是说,电子商务支出为1万亿美元,而不是8150亿美元,这仅占零售业的14.8%,与14.2%的预测几乎相同。

美国电子商务占零售总额的百分比

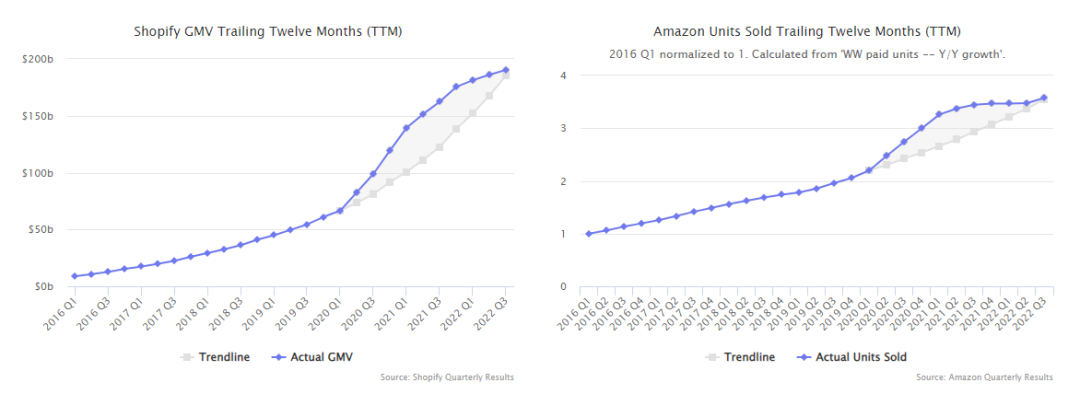

除亚马逊外,Shopify 也已抹去了“新冠疫情的冲击”,回到了趋势线。在它的数百万商家中,商品交易总额(GMV)达到了1900亿美元的年运行率,两年内翻了一番多。不过,如果其GMV增长遵循其历史表现,那么它可能会以任何一种方式实现这一目标。

电子商务支出增长是亚马逊、Shopify和其他主要参与者的上限。消费者的偏好是电子商务的天花板。在美国和西方其他国家,电子商务是一种方便但绝非唯一的解决方案。因此,线下零售继续增长,部分消费者有时会在网上购物。电子商务每年都在变大,但它不太可能在短期内发挥与中国或印度一样的作用。

左:Shopify过去12个月GMV (TTM) 右:亚马逊过去12个月销量(TTM)

03

亚马逊广告

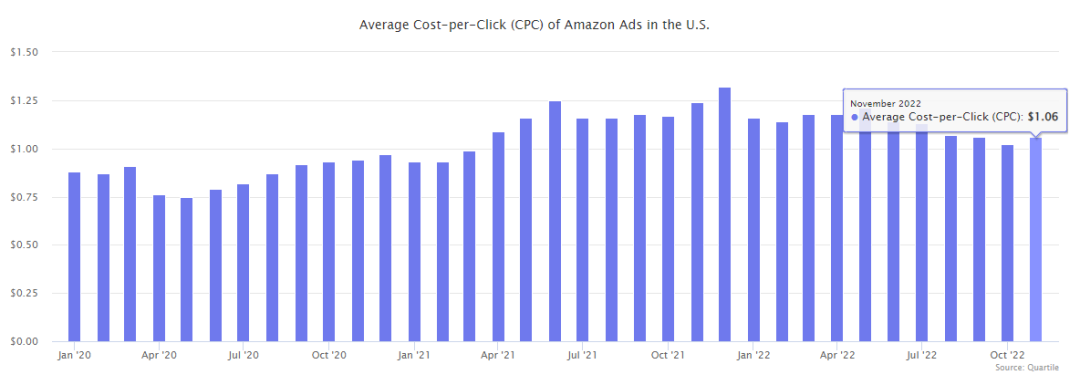

平均而言,亚马逊广告价格在2022年保持稳定,与2021年相比略低。美国11月的平均每次点击成本(CPC)为1.06美元,低于一年前的1.24美元。平均广告销售成本(ACoS)为22%,随着CPC的变化而上升和下降。

ACoS=总广告支出/总广告销售额

平均转化率(广告转化为销售的点击次数的百分比)相对稳定在14%。因此,平均销售成本为7-8美元,低于2021年的9-10美元,但高于2020年的6-7美元。以1.06美元的平均价格点击7次才能产生一笔销售。

美国亚马逊广告的平均点击成本(CPC)

到2022年底,亚马逊的广告业务达到了近400亿美元的年运行率,在五年内增长了10倍。在亚马逊的广告收入中,看不见的是其广告覆盖范围的变化和扩大。最初作为在搜索结果中推广产品的基本功能,每年都在迭代变得更精细化,从亚马逊站内延伸到站外。目前,亚马逊广告包括数十种广告类型、技术、数据和解决方案,供品牌接触消费者。如今,它也在越来越多地推动非零售广告的发展。

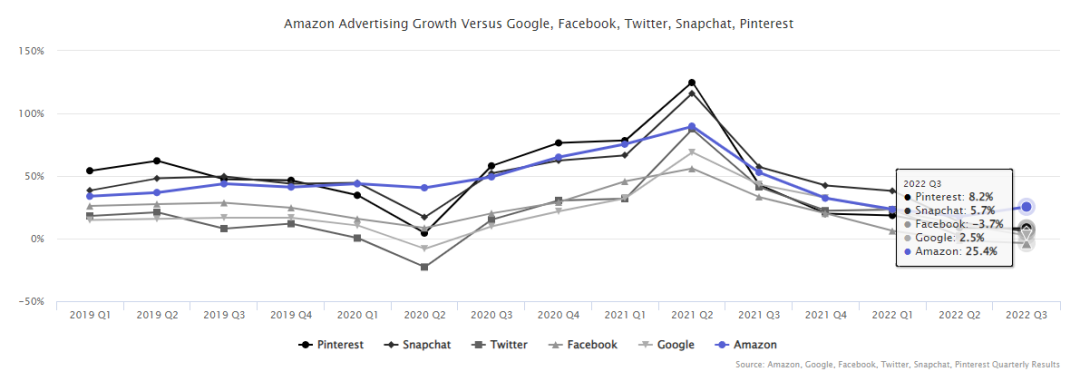

在过去三年里,亚马逊的广告业务每个季度的增长都超过了谷歌和Facebook。据悉,亚马逊的广告业务在2022年第三季度增长了25%,达到95亿美元。

相比之下,谷歌的广告收入(包括谷歌的所有资产和YouTube)仅增长2.5%,达到544亿美元。包括Instagram在内的Facebook广告收入连续第二个季度萎缩,同比下降3.7%,至272亿美元。

虽然谷歌和Facebook的规模要大得多,但亚马逊最终可能会迎头赶上。2019年第三季度,Facebook的广告业务是亚马逊的6倍多。三年后,Facebook的规模仅略小于三倍。然而,当Facebook的广告业务达到亚马逊的规模时,它的增长速度与亚马逊今天的扩张速度一样快。

亚马逊广告增长与谷歌和Facebook的对比

第三季度,亚马逊的广告增长速度也快于Pinterest、Snapchat和Twitter等社交媒体平台(后者因不再是上市企业而未公布第三季度业绩)。这三家公司加起来与亚马逊的广告支出相比相形见绌,但从历史上看,它们的增长速度更快。亚马逊最近唯一一个超过他们的季度是2020年非典型的第二季度。

比较中没有TikTok,因为它还不是上市企业;因此,无法获得其财务数据。TikTok的广告平台可能比Twitter、Pinterest和Snapchat更大。毫无疑问,它是社交平台中增长最快的。

亚马逊广告增长与谷歌、Facebook、Twitter、Snapchat、Pinterest对比

04

亚马逊自有品牌

今年7月,《华尔街日报》曾报道,亚马逊正在扼杀自有品牌。该媒体的作者达纳·马提奥利写道:“亚马逊已经开始大幅减少自有品牌商品的销售数量”。还有知情人士表示,“在过去的六个月里,亚马逊领导层指示其自有品牌团队大幅削减Listing,并且不再重新订购其中的许多商品。”

华尔街日报报道

而实际上,亚马逊还在继续从事自有品牌业务。虽然它砍掉了一些滞销商品,但所有Amazon Basics及其他自有品牌的畅销商品仍在销售。到今年年底,亚马逊仍然拥有与过去两年相同数量的最畅销商品。亚马逊基本产品有1338个畅销产品,2021年和2020年的数量几乎一样。

畅销产品是指在亚马逊的任何类别或子类别中进入前100名的产品。畅销产品的数量在两年多的时间里一直保持平稳。这表明亚马逊没有更加积极地去超越更多的利基市场。许多被砍掉的不成功的产品也许是想成为畅销品,但由于各种原因,未能坚持下去。

Amazon Basics畅销产品数量

在Amazon Basics、Amazon Essentials、Simple Joys by Carter's、Amazon Commercial、Amazon Basic Care、Goodthreads、Amazon Elements、Pinzon等TOP品牌中,所有畅销产品仍然存在。亚马逊只从其产品组合中剔除失败的产品。但这无关紧要,因为他们没有贡献有意义的销售额。

亚马逊品牌的畅销数量

今年3 月,亚马逊开始在搜索结果中识别其品牌,并用“Amazon brand”或“Exclusive to Amazon”徽章标记它们。此前,它在披露其拥有哪些产品时不一致:Amazon Basic 和Amazon Essentials无疑是亚马逊拥有的品牌,但该产品组合包括更多与其没有明显联系的品牌。

目前,该标识只在美国站显示,尽管亚马逊也在其他站点销售自有品牌产品。新徽章可能是对持续反垄断调查的先发制人的回应,其中一些以其自有品牌的努力为中心。

亚马逊品牌徽章标记

05

亚马逊物流(FBA)

亚马逊将平台上的销售与其物流服务(FBA)捆绑在一起,但它现在混乱地限制了分配给卖家的库容,同时又提高了费用。在10月和11月,许多卖家报告亚马逊大幅降低了他们的FBA仓储限制。由于库容有限,卖家很难甚至无法跟进补货。如果没有FBA的库存,就失去了本来可以有的销售额。很多卖家表示,不想使用第三方物流仓库,因为亚马逊的FBA卖家排名更高。

FBA仓储限制的根本问题是Prime与FBA绑定,而亚马逊与Prime绑定。也就是说,亚马逊上的大多数购物者都是Prime会员,因此亚马逊对Prime会员的选择进行了调整,而这就需要使用FBA。2021年,亚马逊因这一确切的捆绑行为被意大利监管机构罚款近13亿美元。

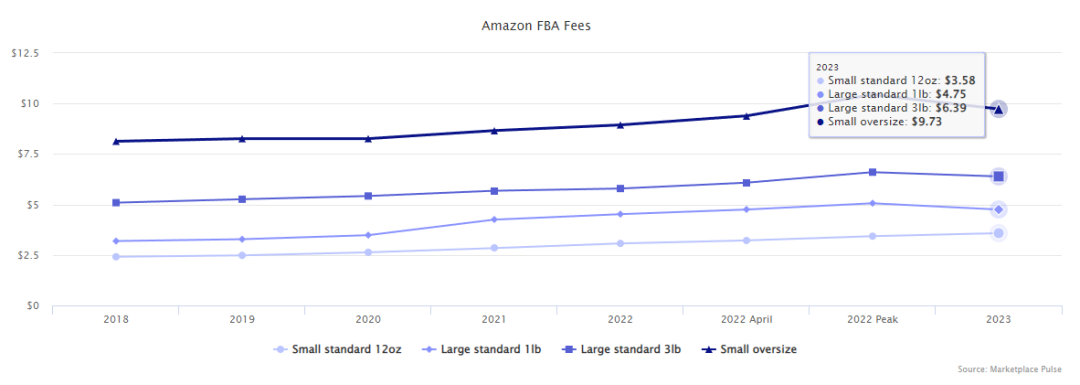

自2020年以来,亚马逊已将FBA配送费提高了30%以上。亚马逊正在将不断增长的成本转嫁给第三方卖家,在今年10月15日至1月14日假日购物季期间,亚马逊对1磅商品的运费收取5.06美元;到2023年,它将收费4.75美元。

亚马逊FBA费用变化

在2020年,配送相同产品的费用为3.48美元,增长了近40%。到2023年,与2020年相比,小型物品的价格将上涨约30%,而大型和重型物品的价格将上涨20%。由于大多数亚马逊卖家使用FBA,这些费用的增加影响到所有人,最终意味着卖家不得不涨价,消费者要支付更多的钱。

费用的逐步增加。例如,亚马逊首先在2021年6月1日将1磅商品的配送费用提高了77美分。然后,在2022年1月18日,提高了27美分。4月,提高了23美分的燃油和通货膨胀附加费。现在,在假日季期间费用增加了31美分。总的来说,费用上涨了1.27美元。虽然假日季过后,费用会下降,但并非所有产品尺寸都会回落到假日季前的水平。

近几年,亚马逊FBA相关产品尺寸费用

对于亚马逊卖家来说,很难继续吸收不断增加的成本。当亚马逊提高费用时,卖家会提高价格以维持利润率,当亚马逊减少可用的FBA仓储空间时,他们可能会错过本可以实现的销售。此外,由于亚马逊会惩罚在其他渠道提供更便宜产品的卖家,卖家不可避免地会选择提高其他平台上的价格。

06

中国卖家

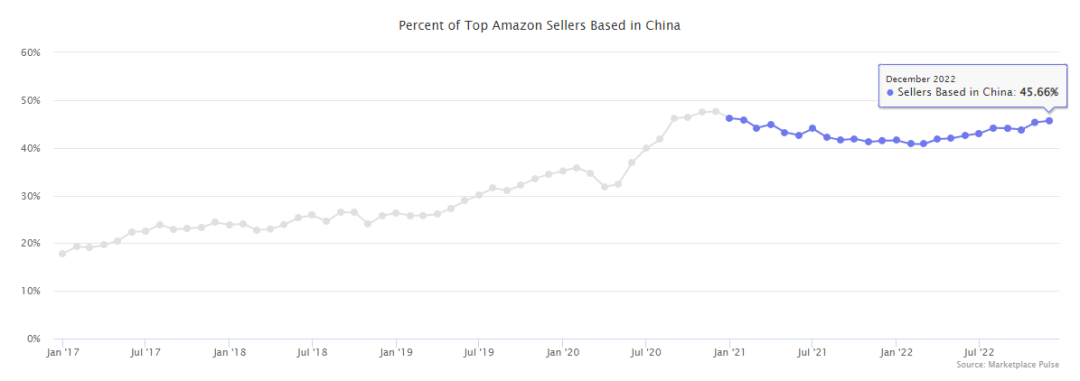

今年上半年,中国卖家似乎正在退出亚马逊。美国卖家正在亚马逊上重新夺回市场份额,扭转了多年来输给以中国卖家为主的趋势。

商务部副研究员洪勇曾在《人民日报》海外版发表题为《化解中国跨境电商渠道“瓶颈”风险》的专栏文章中提到,“未来,中国外贸企业应避免对亚马逊的依赖。”

文章列出了高额且不断增加的费用(由于广告)、关闭和冻结数百个卖家账户的资金以及无法获得客户数据,这些都是远离亚马逊的原因。当亚马逊卖家在2021年停牌给中国电子商务行业带来冲击波时,这种情绪变得更加强烈。

不过,到2022年底,中国卖家夺回了他们在亚马逊上失去的市场份额。今年2月,中国卖家在TOP卖家中的市场份额下降至40%,但到12月,这一比例又回升至45%。因此,尽管各种不利因素影响了他们的业绩,并且许多人希望减少对亚马逊的依赖,但没有其他平台能够提供同样的覆盖范围。

中国TOP卖家在亚马逊上的市场份额

再来看看沃尔玛,自2021年3月向国际卖家开放以来,有超过2.5万名来自中国的卖家入驻。到今年年底,他们约占每月新卖家的40%。沃尔玛可能是亚马逊之外最受欢迎的多元化渠道。此外,该平台还邀请印度和加拿大的卖家入驻,但到目前为止,只增加了数百名卖家,暂时不太可能达到中国卖家的数量,未来可能会有更多的人入驻。

中国卖家在沃尔玛上新卖家中的市场份额

07

亚马逊全球站点及其他跨境平台

2022年10月,亚马逊新增比利时站点,这是亚马逊在欧洲开启的第十个活跃站点。至此,亚马逊全球站点总数达到了21个。值得注意的是,比利时站点面向的卖家主要是来自中国、德国、英国、意大利、法国和西班牙的企业。

接下来,亚马逊还将在哥伦比亚、南非、尼日利亚和智利推出。根据Insider的Eugene Kim获得的亚马逊文件显示,所有这些都将于2023年春季推出。在这些站点上线后,亚马逊将成为50个最大经济体中25个经济体的零售商。

亚马逊全球站点分布地图

美国仍然是亚马逊最重要的市场,占其全球21个站点总访问量的45%。接下来的三个分别是日本、德国和英国,各占大约10%。

美国、日本、德国、英国和印度位居前五,占网络流量的近77%。然而,移动设备可能占亚马逊订单的50%或更多;因此,网络流量不再是唯一的关键指标。但这仍然表明,亚马逊在新的、越来越小的国家的扩张将需要数年时间才能对其业务做出实质性贡献。

亚马逊主要站点每月网站的访问量

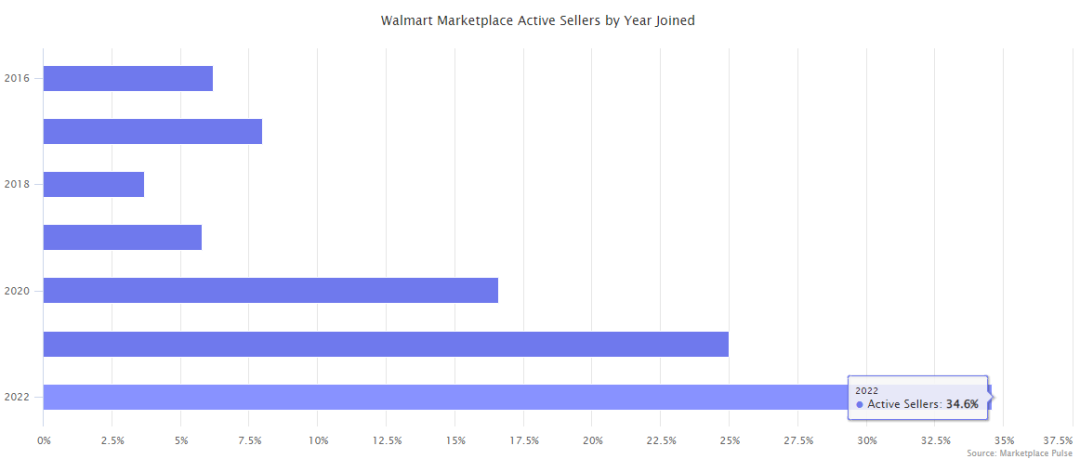

沃尔玛(Walmart)上35%的活跃卖家是在2022年加入,这主要归功于沃尔玛对注册流程进行了全面改革。从要求卖家通过填写问卷进行申请,到允许他们立即创建卖家账户并在以后填写其他详细信息。结果,每个月活跃的卖家数量增加了一倍多。他们中的许多人都在使用沃尔玛配送服务 (WFS),这与大多数使用其等效FBA的亚马逊卖家没有什么不同,因为它实际上已成为在搜索结果中获得良好排名的先决条件。

沃尔玛平台活跃卖家加入年份

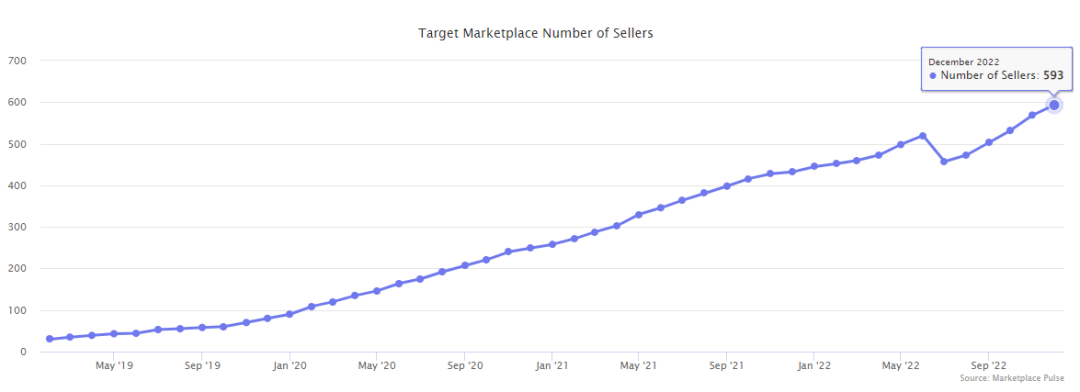

塔吉特(Target)仍然只接受邀请。到今年年底,该平台只有不到600名卖家,距首次向卖家开放已近四年。Target首席营销和数字官Cara Sylvester在讨论去年第四季度业绩时表示:“我们仍将保持邀请制,因为我们要仔细考虑谁是我们真正希望与之互补的可靠合作伙伴。” 自那以后,该公司没有任何更新,也没有改变它增加新卖家的速度。

塔吉特平台卖家数量

eBay重新聚焦于它称为“焦点品类”的特定品类,以及绰号为“狂热买家”的高消费用户。重点品类包括珠宝、运动鞋、手提包和交易卡等收藏品。

据悉,狂热买家约占活跃买家的12%,每年在eBay上购物多次,花费超过普通用户。根据eBay的数据,2022年eBay的全球GMV将达到727-747亿美元。这几乎与2019年721亿美元的GMV相同。

在eBay 2022年投资者日活动上,eBay首席财务官史蒂夫·普里斯特(Steve Priest)分享了一张PPT,显示eBay的垂直竞争对手,如StockX、Etsy、Wish、Farfetch等15家公司加起来,GMV比eBay少,但估值是eBay的三倍多。eBay试图提醒大家,即使与竞争对手的总和相比,其规模也远大于它们。

eBay的规模远远大于其垂直竞争者

08

Shopify “泛平台化”

Shopify仍未决定是否要运营一个平台。Shopify在其Shop应用程序增加了一个“Search for anything”搜索框,但仅作为对某些用户可见的测试。它允许客户搜索他们之前购买的商品、匹配搜索词的商家以及任何Shopify商家销售的产品。例如,搜索“cycling jersey(骑行服)”搜索返回6937个结果。

搜索功能使Shop应用程序变成了一个成熟的平台,可以将商品添加到购物车中,在不离开应用程序的情况下结账,即让整个购物过程在应用程序内完成。唯一缺少的功能是通用购物车,因为虽然能够将多个商店的商品添加到购物车中,但它们不能一次性结账。

Shopify的Shop应用程序搜索功能

通用搜索意味着排名算法和决定什么指标影响更高的排名。最终,通用搜索还意味着为那些想要付费提高排名的商家提供一个广告平台。这可能是Shopify不愿全力以赴的部分原因。

还有一个问题是,Shopify是否应该成为一个面向消费者的品牌,但它已经在商店应用程序、商店支付、商店承诺、商店现金等方面走了这条路。Shop Pay是一种一键付款的支付网关,已经存在好几年了。

今年,Shopify为通过Shop Pay购物的顾客推出了1%的返现Shop Cash,消费者只能在Shop应用程序中使用Shop Cash。不仅如此,Shopify还推出了“商店承诺”(Shop Promise)徽章,标志着两天送货和无忧退货。Shopify可以做到这一点,因为这些商品都存储在其配送网络中。

如今,品牌根据功能、价格和偏好来决定使用哪种电子商务软件。如果Shopify面向消费者的生态系统取得成功,那将吸引更多品牌加入。Shop Pay、Shop Cash和Shop应用程序形成良性循环。

如果Shopify的所有商家都被视为一个整体,它将成为美国第二大电子商务零售商。随Shopify扩大其面向消费者的生态系统并继续进行通用搜索实验,它可能很快就会与其他零售商争夺购物者。

Shopify的相关服务

09

中国出海平台

今年5月,快时尚平台Shein成为美国下载量最高的应用程序,超过了TikTok、Instagram和Twitter等巨头,遥遥领先于亚马逊。Shein是中国服装厂与西方z世代客户之间的纽带,其关键创新之处在于将供应链优势融入了一种令人愉悦的体验中。在消费者看来,Shein就像一家品牌商店,而不是像速卖通、Wish和亚马逊这样的第三方平台随机选择的产品。

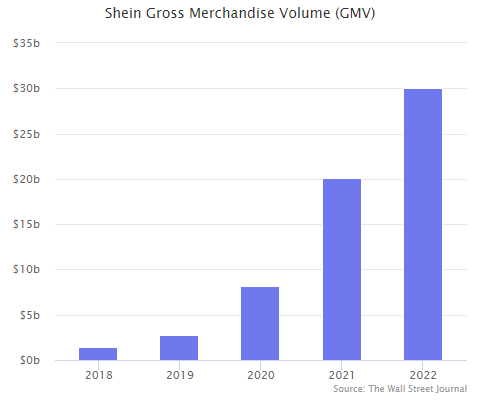

据不完全统计,Shein在2022年销售了价值300亿美元的服装。其可能很快就会超过Zara和H&M,成为全球最大的快时尚零售商。不过,Shein的野心不仅限于服装,已经扩展到其他品类,甚至开始试点第三方平台模式。这还不算,Shein逐步深入本土,开始在土耳其制造,因为其不想完全依赖中国制造。

Shein商品销售总额(GMV)

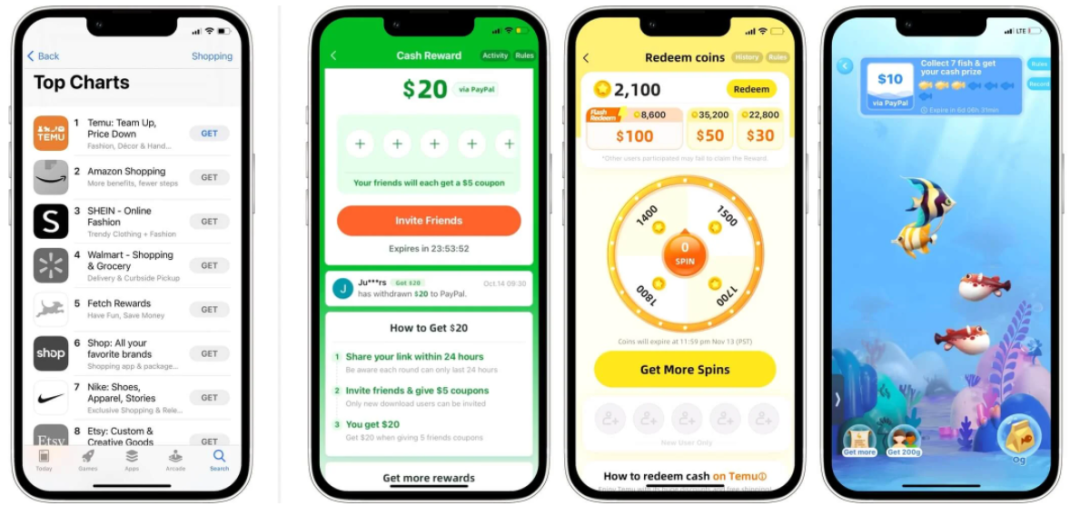

跟随Shein的脚步,Temu在今年10月下旬成为美国下载量最大的购物应用程序,由中国拼多多于9月初推出。这是将中国制造的商品带给西方消费者的最新平台。到11月,它已成为所有类别中下载次数最多的应用程序,并保持了数周之久。Temu的迅速崛起几乎完全是由广告和游戏化推荐推动的,该平台要求用户邀请朋友获得免费产品或现金支付。

Temu应用程序营销策略

Temu的价值主张是在一周或更短时间内发货的非常便宜的商品。例如,鞋品类最受欢迎的产品是3.99美元的拖鞋,销量超过10万件。速卖通和Wish上有价格相似的相同产品,但该产品在亚马逊上的售价超过15美元。

很少有应用程序能够登上下载量最多的应用程序的榜首。多年来,这份榜单上都是像亚马逊、沃尔玛、塔吉特、ebay、耐克和 Etsy这样的老牌企业。Temu正在积极扩大其用户群,即使主要是通过游戏化的推荐,这将很快流失。

10

社交电商

所有社交平台都推出了应用内结账等社交电商功能。但它们都不是社交的,也没有直接带来实质性的销售。社交应用程序是必不可少的购物发现平台,但主要通过广告获取收入。

Prime Day是美国社交电商的最佳范例,带有#primeday2022 标签和相关主题标签的视频在TikTok上已被观看7700万次。购物者转向社交平台来发现最优惠的价格,而不是试图在亚马逊上寻找它们。

TikTok不仅在美国变得更受欢迎,而且其用户也开始观看更多与购物相关的内容。购物者转向TikTok是因为在Prime Day期间,亚马逊展示了一个前所未有的优惠清单,让购物者自己去寻找他们喜欢的东西。

Prime Day的大部分时间都在TikTok上,而不是Facebook、Instagram或Twitter;它的内容模型最适合这个。TikTok最擅长为每个用户快速个性化内容,该平台根据最近与其他Prime Day 标记视频的互动来呈现视频。相比之下,在Prime Day 期间,亚马逊自己的直播视频流中再次缺少引人入胜的内容。亚马逊和TikTok并没有合作实现这一点,而且这些视频没有产品链接,因此购物者可以轻松购买。

TikTok上Prime Day标签观看量

#amazonfinds标签在TikTok上的浏览达到340亿次。TikTok希望其中一些观看转化为应用内购物,而亚马逊希望这些观看发生在亚马逊上。

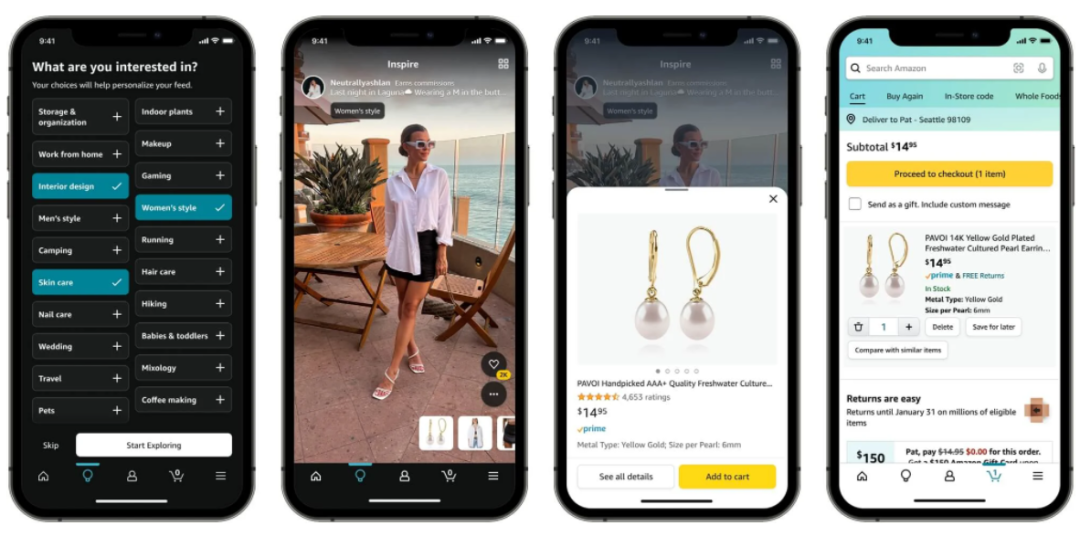

为此,亚马逊推出了名为Inspire的类似于TikTok的功能。它是“一种应用内购物体验,为客户提供了一种新的方式来发现想法、探索产品,并从其他客户、有影响力的人和他们喜爱的品牌创建的内容中无缝购物。” 这种体验类似于TikTok,有无数的照片和视频可供购物者浏览。一旦他们看到喜欢的东西,只需点击几下即可购买。

亚马逊Inspire

挑战在于,亚马逊Inspire的内容将与TikTok、YouTube、Instagram等其他应用程序争夺注意力。虽然随着时间的推移,它们增加了购物功能,但它们并不仅仅专注于购物。相比之下,亚马逊的Inspire只提供推动购物的内容。这使得它的吸引力明显低于竞争应用程序。亚马逊Inspire功能只是表面上类似于TikTok;没有内容,就无法比较。

亚马逊已经尝试推出社交平台,比如2017年的Spark,但没有成功。亚马逊对Spark的描述和今天的Inspire几乎一模一样:“当用户第一次访问Spark时,他们会选择至少五个他们想要关注的兴趣标签,平台会创建一个由其他人贡献的相关内容的卖点。用户通过点击产品链接或带有购物袋图标的照片来购物。”

社交应用在与亚马逊的商业竞赛中处于领先地位。实际上,所有公司都推出了某些版本的社交电商功能,即使广告仍然定义了他们所有的商业活动。亚马逊正在迎头赶上,但社交功能是一项独特的挑战,即使考虑到亚马逊在其他领域的卓越表现,这一挑战也将非常艰巨。社交电商是争夺注意力的竞争,而这正是亚马逊将面临最大障碍的地方。