钛动分享|重磅发布!2020亚马逊全球市场报告(上)

本篇报告为亚马逊全球市场报告(上)篇,全文共5573字,预计阅读需要10分钟。内容如下:

亚马逊年度GMV盘点

亚马逊卖家增长爆发

疫情之下的亚马逊

自有品牌卖家“发祥地”

亚马逊上的中国卖家

2020年春天一场突如其来的疫情给跨境电商行业带来了巨大的风口。包括亚马逊在内的主流电商平台公开的财报和第三方相关调研数据显示,大多数平台的GMV和卖家数量都有大幅度提升,电商GMV占整体零售业GMV的比重也再上新台阶。

本报告针对亚马逊、Etsy、沃尔玛、Target、Google Shoping、Wish和eBay七个平台在2020年各方面的数据做出了盘点和解析(本章重点分析亚马逊,其余6个平台将再独立成章)。当然,除了这7个平台,全球市场还有成百上千个平台或是独立站卖家的店铺的数据没有涵盖在本报告内。因此,本报告是一个有选择性的行业见解和数据的集合。

亚马逊2020年度GMV盘点

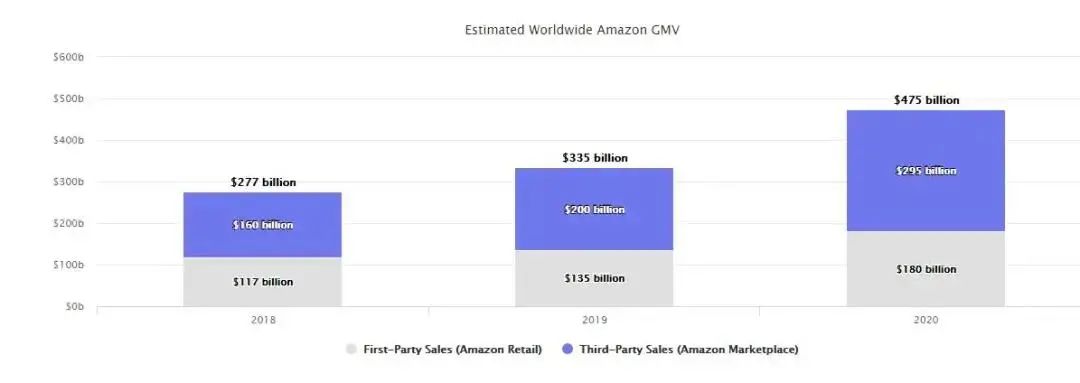

2020年,亚马逊第三方卖家创造了2950亿美元的GMV,亚马逊自营GMV为1800亿美元。根据亚马逊披露的数据粗略估计,亚马逊年度总GMV大约为4750亿美元。

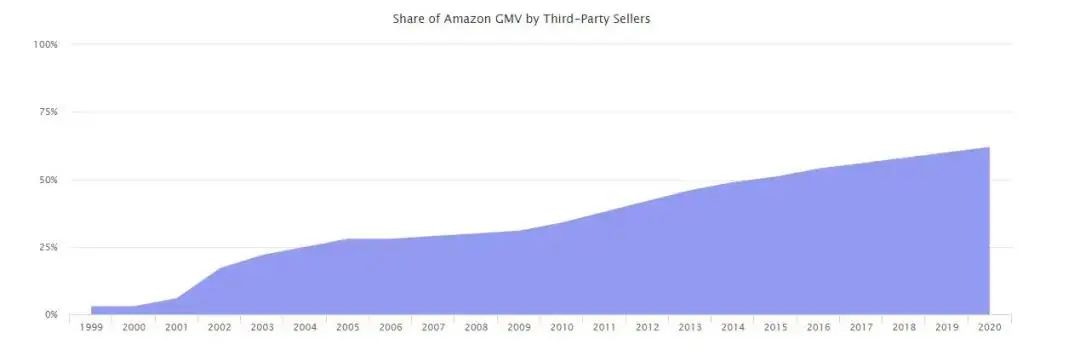

平台第三方卖家的GMV从2019年的2000亿美元增长到了2950亿美元,增长量为950亿美元,增长率为47%;亚马逊自营的GMV从2019年的1350亿美元增长了450亿美元至1800亿美元,增长率为35%。平台总GMV从2019年的3350亿美元增长到了2020年的4750亿美元,GMV增长率达42%。亚马逊全球GMV的62%是由第三方卖家贡献,贡献率高于2019年的60%和2018年的58%。

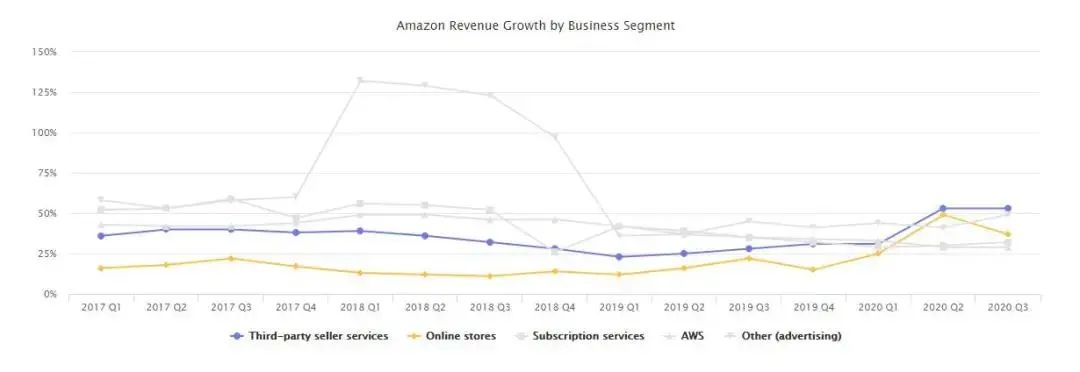

2020年第二季度,第三方卖家的增速首次成为亚马逊业务增速最快的板块,连带亚马逊FBA相关收入增速达53%,创历史新高。亚马逊CEO Jeff Bezos在第二季度财报相关会议上也对此表示肯定,“本季度第三方卖家GMV的增长速度再次超过亚马逊自营GMV的增长速度”。这体现了亚马逊第三方卖家的强劲销售能力。另外,第二季度的GMV大增,使得亚马逊第三方卖家和亚马逊自营GMV的增长速度都高于亚马逊此前增长最快的广告业务板块。2020年第三季度的业绩则与其增长速度相匹配。

亚马逊卖家增长爆发,数家企业大卖IPO

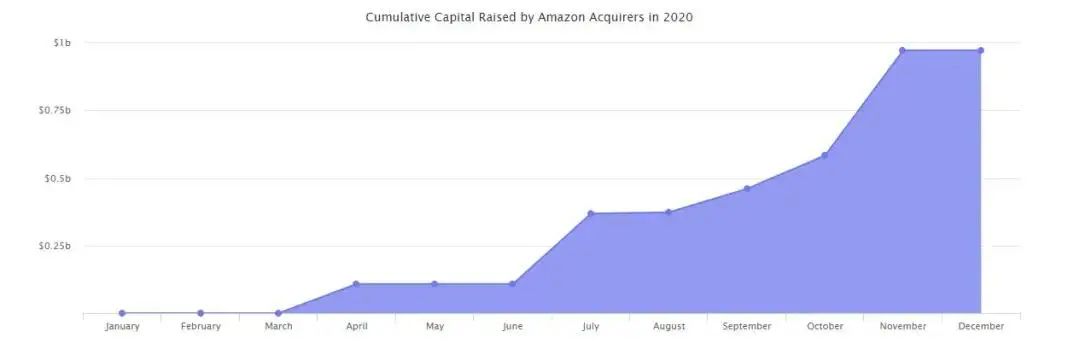

据不完全统计,2020年,有近10亿美元的新资本(投入的资金是股权和债务的混合)涌入市场,用于收购或投资亚马逊卖家和品牌。疫情加速了消费者转亚马逊消费的进程、Thrasio筹集了数亿美元以及亚马逊原生品牌安克创新上市使得亚马逊投资市场在这一年有了突飞猛进的发展。除此之外,还有:

-2020年11月 SellerX融资1.18亿美元,收购并发展亚马逊第三方卖家业务。

-2020年11月 Heyday融资1.75亿美元收购亚马逊第三方卖家业务。

-2020年11月 Razor融资2500万欧元收购和扩展亚马逊第三方卖家品牌。

-2020年11月 Heroes募集6500万美元股权和债务,成为欧洲的“Thrasio”。

-2020年10月 Perch融资1.235亿美元,用于发展其在亚马逊上销售的D2C品牌的稳定性。

-2020年9月 Boosted Commerce融资8700万美元并收购六家亚马逊物流相关公司。

-2020年8月 Razor募集400万欧元种子轮。

-2020年7月 Thrasio融资2.6亿美元,以10亿美元估值达到独角兽地位。

-2020年4月 Thrasio募集1亿美元的新资本。

-2020年4月 Perch融资800万美元,用于收购表现优异的亚马逊物流产品和公司。

其中,Accel Club、Acquco、Alpha Rock Capital、Boosted Commerce、Cap Hill Brands、Centro Brands、Dragonfly、Flywheel Commerce、GOJA、Heyday、Inflection Brands、Perch、Recombrands、Suma Brands和Thrasio都是主攻美国市场的,而Brands United、Razor Group、Thirstii、SellerX、Zeelos和Orange Brands在德国开展业务,Heroes则是在英国市场做的风生水起。

疫情之下的亚马逊

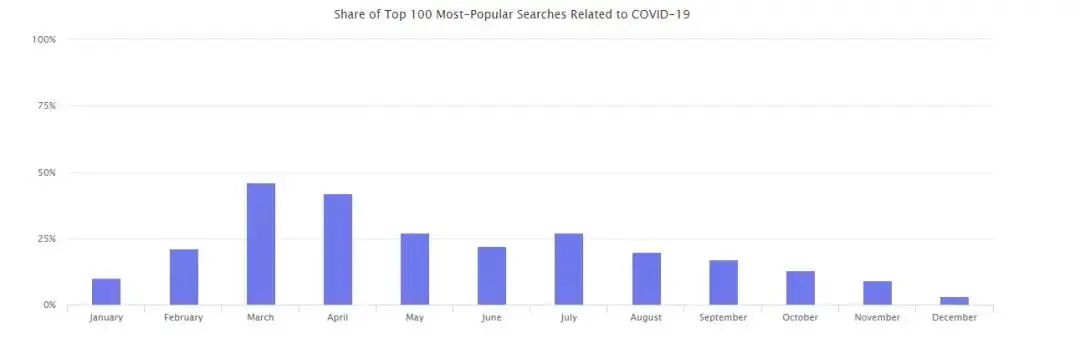

从数据统计图中可以看出,市场消费者对卫生纸、洗手液、纸巾、N95口罩和体温计等疫情之下必需品的需求在3月份达到高峰。到了年底,求购这些产品的消费者大大减少。3月份,亚马逊上搜索量最大的100个关键词中,有46个关键词与必需品有关。到12月份,这一数字减少到只有3个。另外,今年3月份,受疫情影响,考虑到平台负荷和市场需求,为减少消费者在亚马逊下单的次数,将消费者的购物需求集中到防疫用品上,亚马逊暂时从主页上移除了秒杀页面和产品推荐,取消了最常购买的列表,也不接受卖家提供的新折扣券。亚马逊CFO Brian Olsavsky表示,“为了满足市场需求,我们第二季度的营销费用削减了三分之一。”

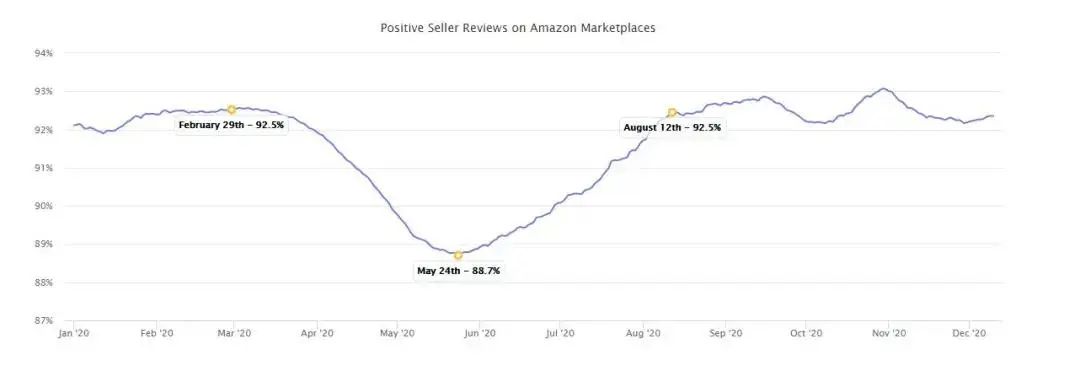

今年5月,亚马逊迎来了其运营史上负面review数量最多的一个月。据统计,当时消费者留下了大概100万条左右的负面review,比3月份多了近三倍,几乎是之前记录的两倍。超出交付时长预期是消费者给差评的最常见的原因。负面review中,49%的评论提到了“从未”、“收到”、“包裹”、“迟到”、或“送货”等关键词。众所周知,review是反映亚马逊消费者消费体验的最佳指标,每月消费者在亚马逊留下的review的数量多达千万条。但从2月29日到5月24日的85天里,亚马逊全站点的正面review比例从92.5%下降到88.7%,直到8月12日才恢复到以往的水平。

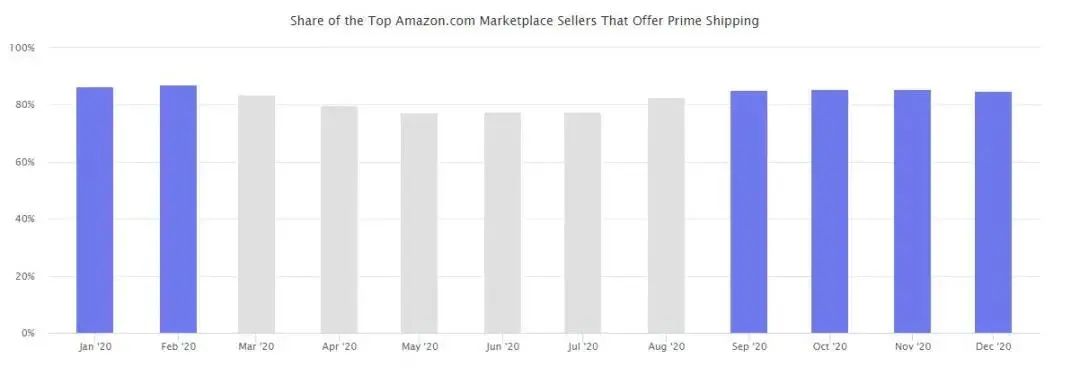

外媒分析,此期间(2月29日-5月24日)消费者购物体验下滑的部分原因是亚马逊停止入库导致卖家在FBA的库存减少,导致Prim-enabled的品类随之减少。从数据图可以看出,负面review暴涨的时间线与启用Prim-enabled的卖家数量下降相匹配。从2月底到8月初,由第三方物流商承运的订单量也比往常要多。

大卖群体增长难,小卖群体发展势头一片大好

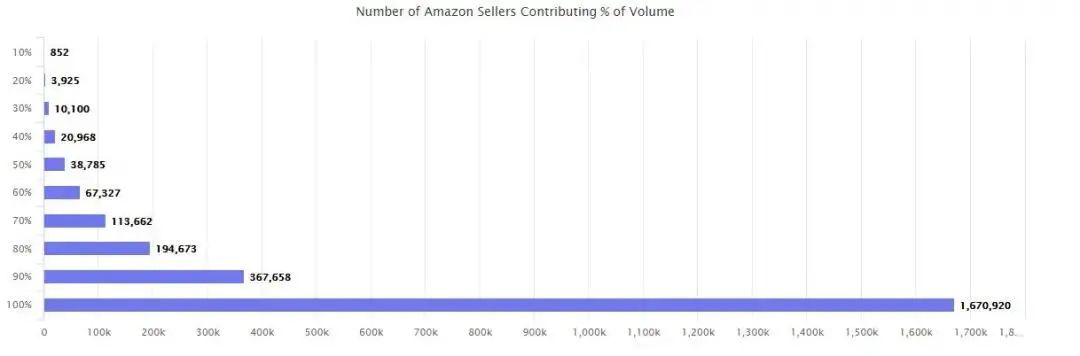

数据显示,随着亚马逊市场GMV的一再增长,TOP卖家所占的比例越来越小。数量更多的小卖家创造的GMV数额越来越高。随着小卖家和新手卖家的入场,大卖家的增长也越来越难。2020年,850位亚马逊大卖贡献了亚马逊全站点10%的GMV,38000余名卖家贡献了50%的GMV,总的来说,360000余名亚马逊卖家贡献全站点90%的GMV。从卖家体量分布构成来看,近几年的比例都是不固定的,完成10% GMV所需的大卖数量连年上涨,增长速度已经超过了贡献50% GMV卖家需要的数量。

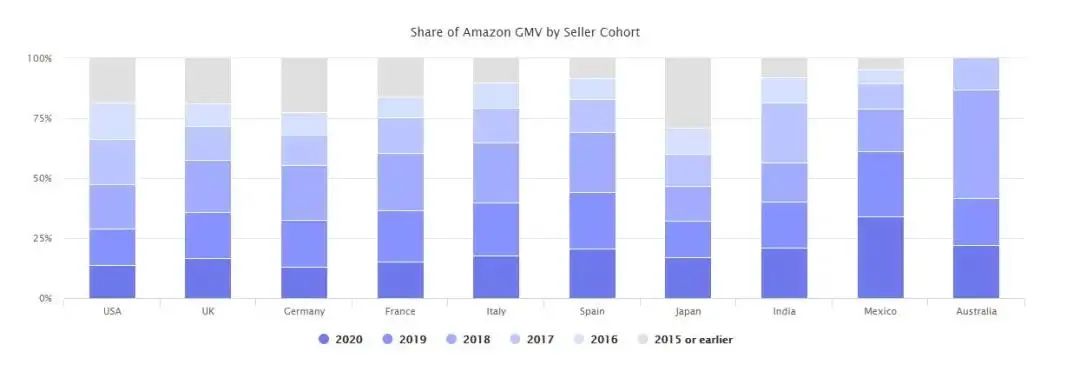

根据数据统计结果显示,亚马逊大部分的GMV都来自于已经在平台经营多年的老卖家,这意味着亚马逊上卖家的流失率仍在可控范围内,且店铺的寿命都很长。与此同时,在不一定会取代老卖家的基础上,新卖家带来的是增量增长。换句话说,新卖家仍在谋求发展机会,亚马逊的卖方市场并没有饱和。这些新晋卖家和现有的卖家是在不同的利基市场上进行销售活动的。从数据也可以看出,在美国、英国、德国和日本这四大市场,超过一半的GMV是由2017年(或更早)以前入驻亚马逊的卖家贡献的。

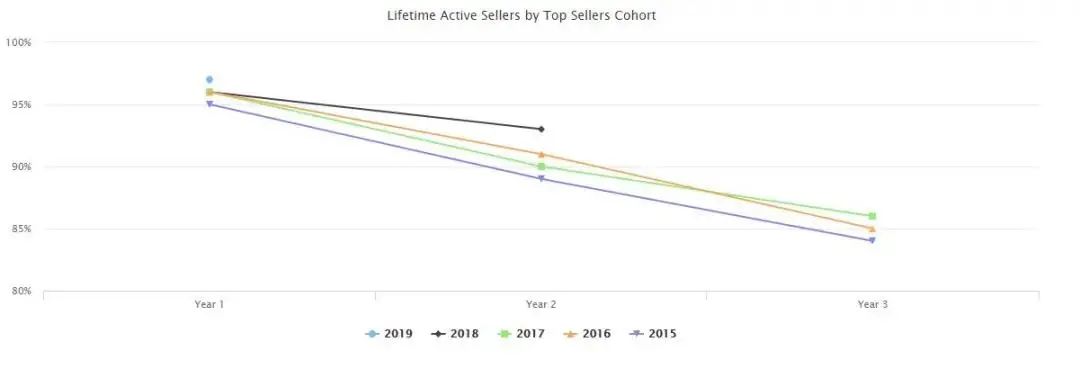

有了一定成绩的卖家的活跃状态通常能保持很多年。数据显示,2015年排名前1万名的卖家中,有84%的卖家在亚马逊上到2018年仍榜上有名。另外,有89%的TOP卖家在2017年仍保持活跃状态,在2015年排名前1万的卖家中,有95%的卖家在2016年仍是活跃状态。从2015年到2019年期间的TOP卖家相关百分比没有太大发生变动。

自有品牌卖家“发祥地”

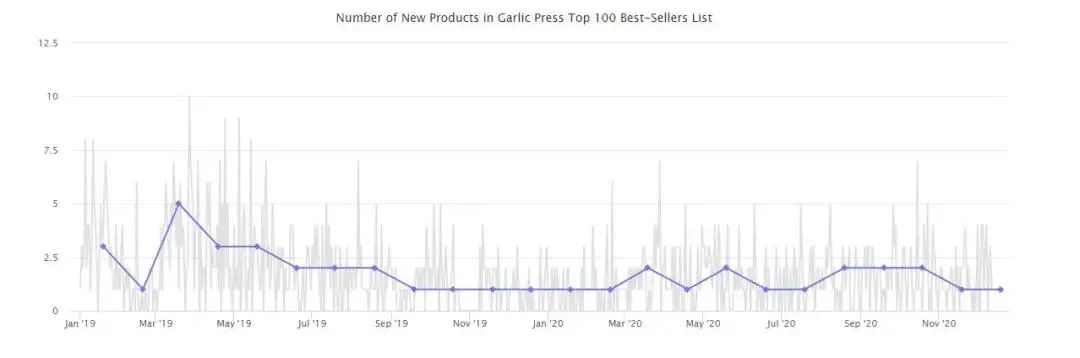

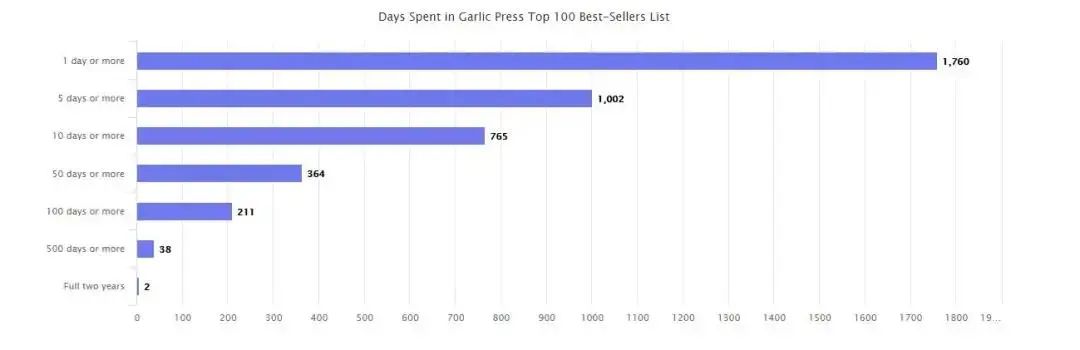

亚马逊上的(第三方)自有品牌卖家数量非常之多。拿压蒜器这个产品举例子,数据显示,自2019年1月以来,有1760个不同品牌的压蒜器进入了Best Seller名单之中,这意味着,每天都有两个以上的新品种(新的品牌)取代前一天还在前100名中的压蒜器。这些压蒜器看起来大同小异,但他们在不断的努力上新冲销量——别的不知名品牌都成为Best Seller了,自有品牌也有机会做到。

在1760个压蒜器相关产品中,只有不到一半的listing在排行榜前100名停留了10天以上,甚至只有20%的产品在排行榜上停留了50天以上。高需求类别的不稳定性同时也证明了卖家要在亚马逊上推出一款暂时畅销的产品并非难事。即使这些产品很有可能会因为被亚马逊发现恶意刷评第二天就惨遭下架。但这个市场不缺产品,今天一个产品没落了,不消多久就会有同类产品取而代之。毕竟在亚马逊上创建一个新品牌的边际成本几乎为零。其实,大多数类别的best seller都没有固定的品牌,也就是说,消费者在搜索某一产品时通常是以关键词来明确地寻找某一特定产品。如果消费者发现自己缺压蒜机,他们会用 “garlic press” “garlic mincer”、“garlic chopper”以及 “garlic press stainless steel”等词来搜索,用像OXO大蒜压榨机这样特地品牌来搜索的反而只是很少数。而这种情况使得亚马逊成为了自有品牌产品的完美发祥地。只要品牌位列best seller广告投放到位,就能把品牌宣传出去。

图片来源:amazon.com

但同样的,在压蒜器这个品类中,有两款产品保持在前100名已经有整整两年的时间。有近四十款产品在其中停留了500天以上(70%的时间)。因此,虽然best seller列表的不稳定意味着许多同类产品都能进入前100名,但有些产品在竞争中仍能保持畅销。而这些产品正在试图成为亚马逊“原生品牌”,即在亚马逊上推出,并为亚马逊服务。与诞生于互联网的数位原生垂直品牌(DNVBs)类似,亚马逊原生品牌也在利用亚马逊这个大平台进行销售。

卖家数量增长情况

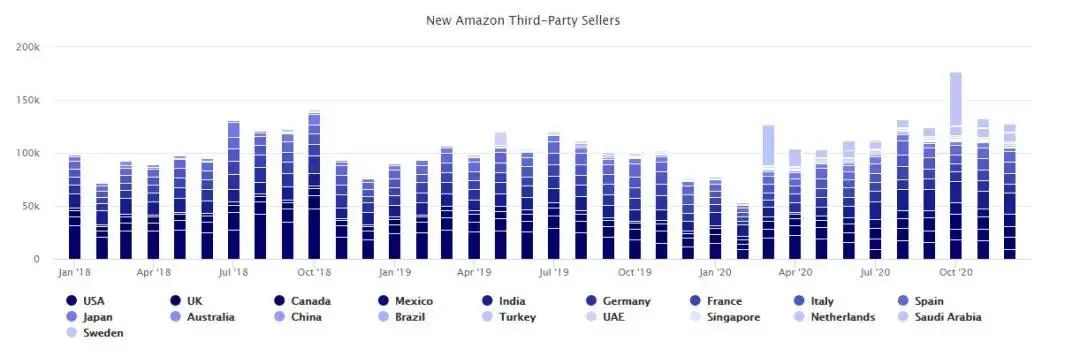

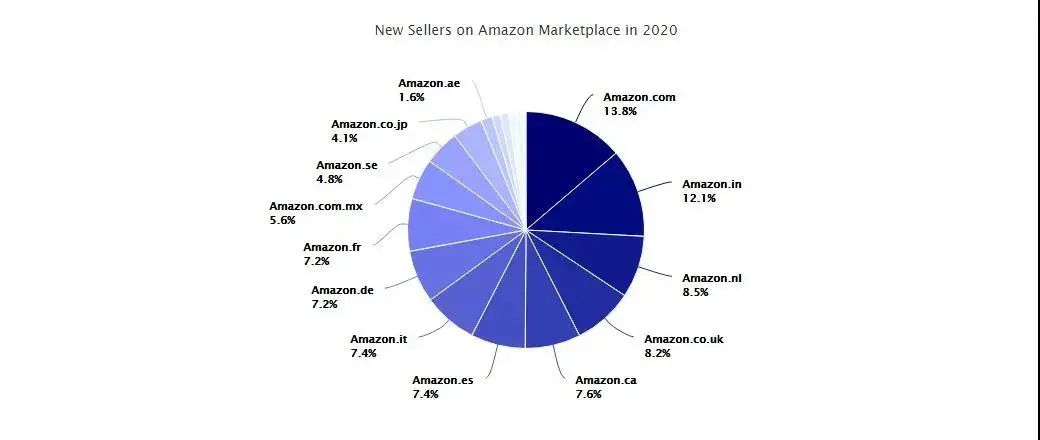

尽管疫情期间亚马逊上的卖家数量出现了大幅增长,但其实增速并没有提高。市场上供需之间的不匹配也是由现有卖家填补的空白。从数据来看,亚马逊在2020年新增了130多万名卖家。自2017年开始,已有超过450万新卖家加入亚马逊。预计未来每天将增加3500个新卖家,(即每小时增加146个新卖家,或是每分钟就有两个新卖家入驻亚马逊),但其实这组数字和过去三年的同组数据差别不大。

按地区来划分的话,在过去的12个月里,有超过19万名新卖家入驻了亚马逊美国站;其中近7.5万名卖家是美国本土的。来自加州、佛罗里达州、德克萨斯州、纽约州和新泽西州的卖家几乎占了一半。光加州入驻的卖家就占新卖家的总数的17.5%。佛罗里达州占12.1%,德克萨斯州占8.2%,纽约州占7.7%,新泽西州占4.1%。其余各州合计为50.4%。按人均来算的话,怀俄明州和特拉华州反而名列前茅。另外,卖家人数排名前10个城市分别是迈阿密、布鲁克林、洛杉矶、休斯顿、纽约、拉斯维加斯、奥兰多、圣地亚哥、芝加哥和达拉斯。其中,迈阿密是美国最大亚马逊社群小组“South Florida FBA - Amazon Sellers”的所在地,在Meetup.com上有超过4200名成员。

自2013年上线以来,亚马逊印度站已经有超过70万卖家入驻,且大部分都是当地的小卖家。到2020年底,印度站的卖家数量超越英国和德国市场,成为卖家数量第二大站点。但在2020年10月16日至18日The Great Indian Festival期间,只有5000名卖家的销售额达到13570美元(1MM印度卢比)以上。不过有超过11万名卖家都有开单。这体现了亚马逊印度站的市场平台的现状,大部分交易额是由一小部分卖家完成的。

在今年年初的印度之行中,亚马逊的CEO Jeff Bezos谈到了其在印度的扩张的计划,即到2025年,希望有超过1000万家中小微企业入驻亚马逊,且其中最关键的就是那些小微卖家,由此也可以看出,亚马逊对印度站的入驻卖家的期望值定位与其他像美国或欧洲的关键市场的定位并不相同。数据显示,自2016年以来,亚马逊印度站每年能新增10多万名卖家,且增速还在提高,但要想在2025年实现1000万名卖家的目标,增长率必须大幅提升。为了推动微小卖家入驻,亚马逊在印度市场做出了创新和让步,允许卖家用智能手机注册和管理卖家账号。

为了推动这些小卖家的入驻,亚马逊在印度做出了创新和让步。比如允许卖家用智能手机注册和管理卖家账号。2018年,亚马逊印度董事兼卖家服务总经理Gopal Pillai说,“在我们入驻印度之前,我们从来不用担心卖家是否能进行账户运营,也不用忧虑他们是否习惯使用笔记本电脑来进行店铺管理。但印度市场比较独特。许多印度卖家在此之前甚至没有见过笔记本电脑,也没考虑过利用这种技术机会来为自己创收,这对卖家而言,是在其他运营地区没见过的特殊情况。”

亚马逊上的中国卖家

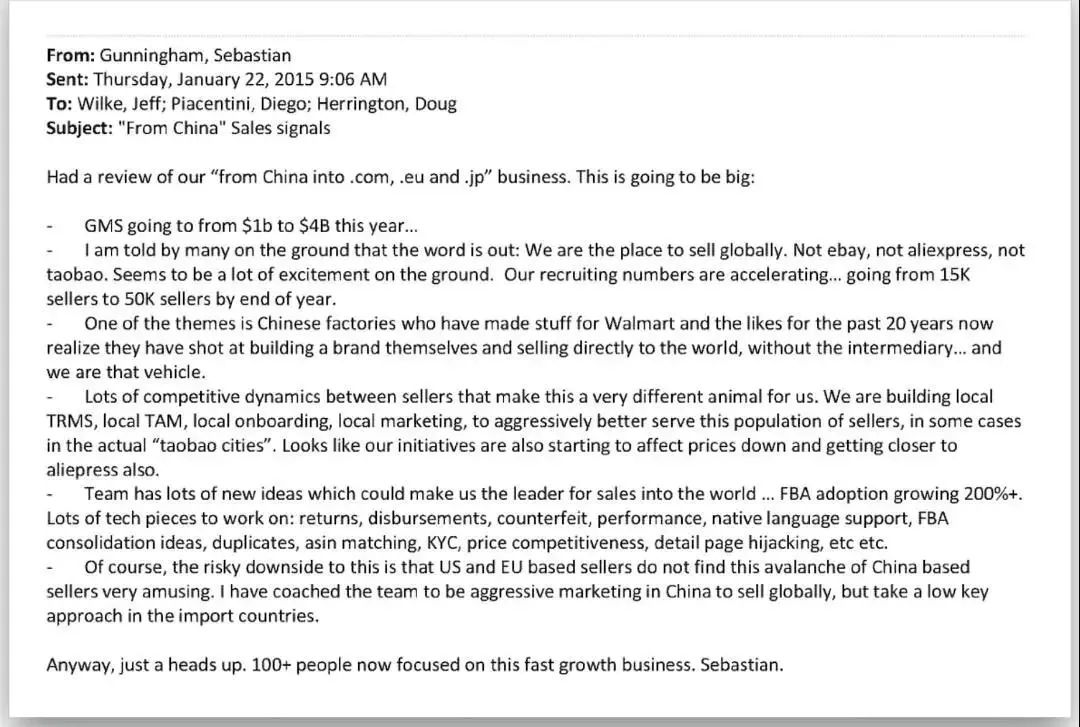

今年众议院司法委员会公布的一封2015年的亚马逊内部邮件显示,时任亚马逊高级副总裁Sebastian Gunningham的写到,“.....过去20年间为沃尔玛等制造东西的中国工厂现在已经意识到他们能有机会建立一个自己的品牌,并通过载体直接卖给全世界,没有中间商......而我们就是那个载体。”。Sebastian Gunningham在邮件开头称其为“大事件”。根据这封邮件可以推测出中国卖家的GMV在2014年只有10亿美元。

在深圳工作的亚马逊员工Geoffrey Stewart在2019年4月在香港举行的贸易活动上发言表示,“.....省掉中间商的环节.....将提高我们制造业合作伙伴的利润率,也能让消费者满意。” 虽然亚马逊并不是唯一一个这样做的平台,但亚马逊的Fulfillment by Amazon(FBA)服务为消费者创造了亚马逊式的购物体验,缩短了海外消费者从中国购买商品所需要的漫长的交付时间。

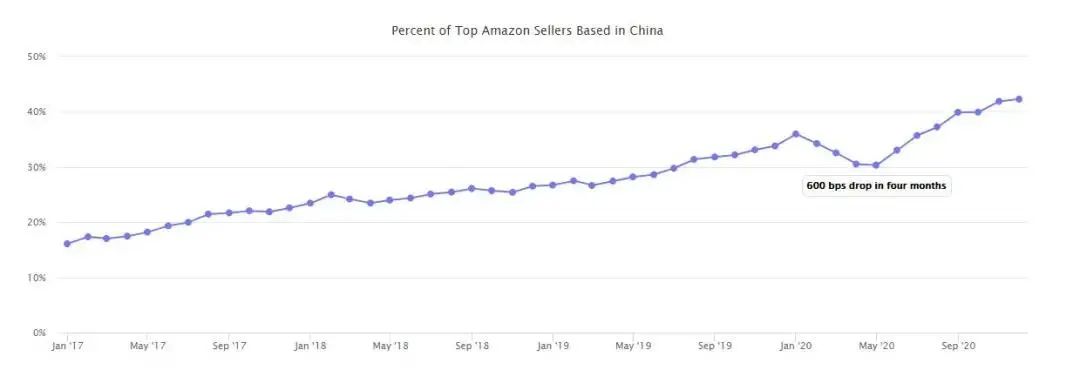

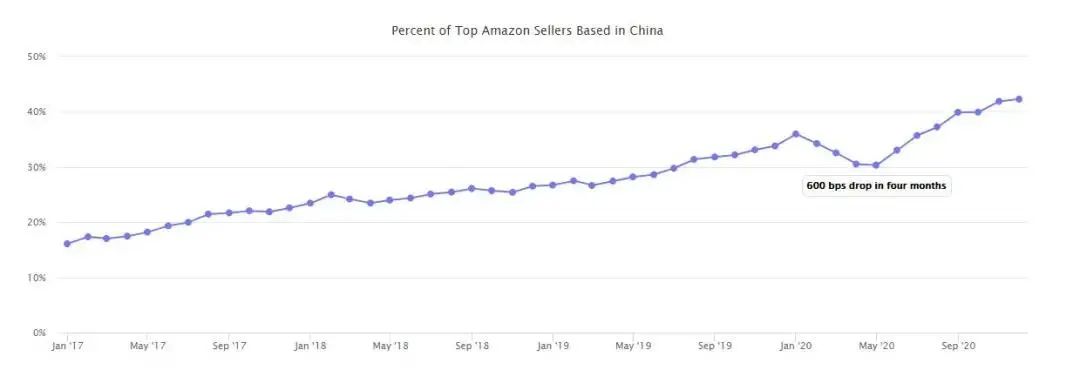

今年2月到5月,由于制造、物流和仓储受疫情影响极大,消费者也优先考虑购买防疫用品和生活必需品,导致当时中国卖家在亚马逊顶级大卖中的所占的份额有所下降。5月份,包括美国、英国、德国和日本在内的亚马逊四大核心市场的TOP卖家中,虽然有30%都是中国卖家,但相对1月份的36%,这一比例还是有所下降。*这个百分比是四个市场的平均值。

四年前,即2016年5月,只有11%的大卖是中国卖家。但从那时候起,中国大卖在亚马逊大卖总数中的占比就呈稳步增长之势。不论是北美市场站点还英国、德国、法国、意大利、西班牙和日本站点趋势都一样。截止2020年底,中国大卖在大卖总数中的占比已达42%,创历史新高。

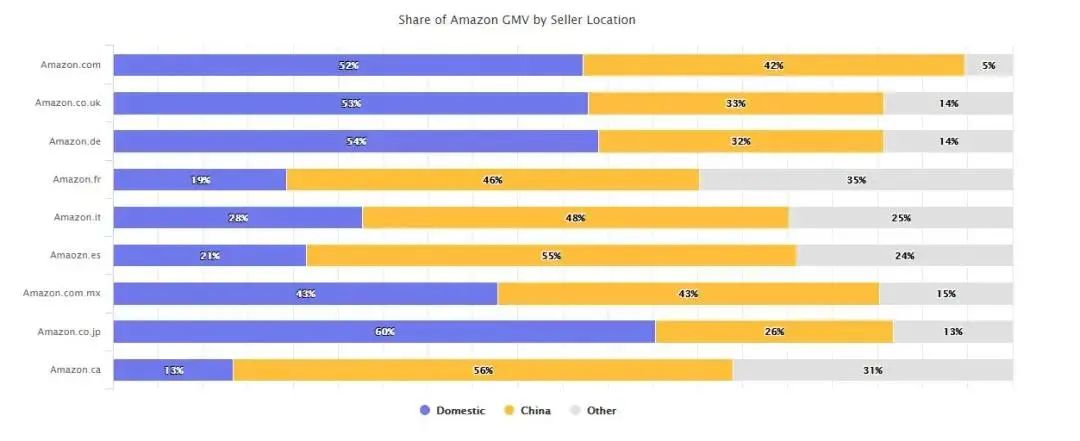

按各地区卖家为亚马逊的整体销售额贡献的百分比来看,排名第一的是美国国内的卖家,第二位就是中国卖家。其他国家和地区加起来只占很小的比例。在法国、意大利、西班牙、墨西哥和加拿大等站点,中国卖家所占的比例甚至比其国内卖家还大。另外,尽管加拿大、英国、印度、日本、澳大利亚、越南、泰国、韩国和乌克兰等9个国家的卖家数量超过1万名,中国卖家仍是唯一一个在美国市场的销售额占比超过1%的卖家群体。其中,销售额占比是用卖家所在国家分组的总反馈评论来建模的。从下图数据来看,在亚马逊美国站上超过50万个卖家过去12个月内收到的5100余万条的反馈评论总数中,52%的评论是针对的是美国卖家,42%是针对的是中国卖家,其他国家和地区的卖家只占5%左右。从图表也可以看出,在美国站,欧洲卖家的销售额占比较少,但在欧洲站点,欧洲卖家的销售额占比也不高。

3月以来,亚马逊美国站新增卖家中有一半的卖家都是中国卖家。每年2月,中国春节期间,新入驻亚马逊的中国卖家数量会有所减少;3月份,(新入驻亚马逊的)中国卖家数量又恢复了增长。3月份新增的亚马逊卖家中,有50%的卖家来自中国,相较2019年36%的占比有所增加。

本次报告分为上下两篇,下篇将为您详细分析

亚马逊FBA

亚马逊广告

亚马逊评论

亚马逊站点

亚马逊产品