重大利好:应对COVID-19疫情,VAT优惠政策发布了

Angelina有话说

众所周知,VAT是卖家进入欧洲市场核心要求之一。每年在VAT合规化上都需要付一大笔款。因为疫情,很多企业的现金流停滞,周转不灵,一大利好:最近出新政策,部分解决了VAT费用的支出和税务合规的问题。Angelina在此为大家剖析下VAT那些事!!

卖家必须至少拥有一个增值税号才能在欧盟销售。如果卖家在一个以上的国家/地区进行销售,或者超出了该国家/地区的远程销售门槛,则需要使用来自不同国家/地区的其他增值税号。卖家可以在一个国家放库存,而在另一个国家出售,而只需要一个仓储国家的增值税号即可。但是,一旦达到或者超过了欧元价值限制,卖家就需要获得销售国的增值税号。

每个欧盟国家/地区的增值税率都有所降低,某些情况下还是零税率。不同的物品税率可能会有所不同。例如,在英国和爱尔兰,食品的增值税为0%。

卖家需要知道需要为每个产品的价格添加多少税。以英国为例,如果卖家的产品不是特殊产品(免税或者低税),是在英国卖给英国的某人,或者距离低于远距离销售门槛,那么就只需要标准税率20%即可。

Amazon欧洲增值税远程销售阈值

您可以在一个欧盟国家/地区注册增值税,然后出售给其他欧盟国家/地区的私人客户。这就是远程销售的概念。

所有欧盟国家/地区的亚马逊欧洲增值税起征点为35,000欧元,但以下情况除外:

德国,荷兰,卢森堡:100,000欧元

英国:82,489欧元(70,000英镑)

捷克共和国:44,873欧元(1,140,000捷克克朗)

波兰:€37,859(PLN 160,000)

丹麦:37,595欧元(280,000丹麦克朗)

克罗地亚:36,291欧元(270,000瑞典克朗)

保加利亚:35,791欧元(70,000列弗)

欧洲配送网络(EFN)

卖家将产品存储在一个国家/地区,只要未超过指定的限价销售门槛,就只需要进行一次增值税注册即可。这是最简单的方法,但要注意的是卖家将支付更高的运输成本,并且必须处理两到三天的交货时间的问题。

2.中欧和东欧(CEE)

此方法适用于德国市场。卖家将产品存储在德国,波兰和捷克共和国,每个国家/地区都需要注册增值税。运输成本比使用EFN的运输成本要低,平均交货时间为两天。

3.泛欧(PAN-EU)

卖家将商品存储在亚马逊的所有七个欧盟仓库中,并在所有七个国家/地区注册增值税。运费低廉,交货时间在一两天内。由于费用低廉,,卖家的价格可以更具竞争力。再加上更快的交货时间,将提高您的最佳卖家排名(Best Seller Ranking)。

使用这些方法中的任何一种,卖家都可以在所有五个Amazon EU市场上进行销售。

计算会得出需要增加多少原始价格才能保持在欧洲的亚马逊上的利润:

净销售价格(生产成本+运费+Amazon费用+利润)

+

增值税(按欧盟国家和地区规定的百分比)

=

在Amazon Seller Central上输入的最终欧盟售价

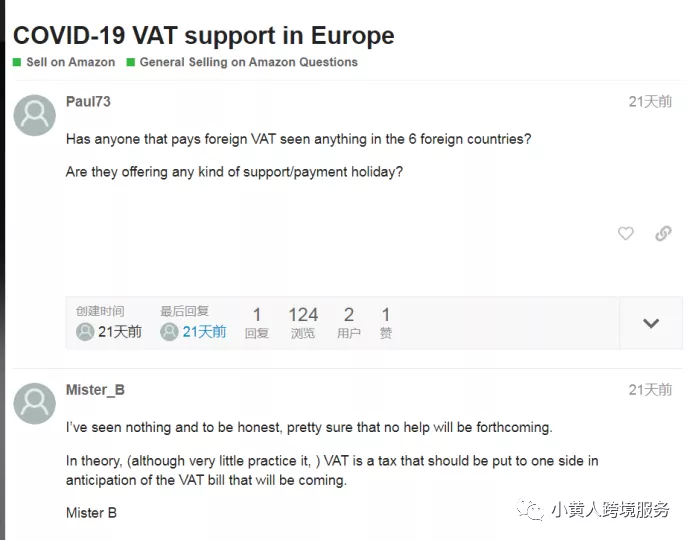

FYI, 我们发现有卖家在21天前就开始询问 在COVID-19(新冠病毒)的影响下,是否6个国家有提供任何的VAT补助或者延长付款时间等。

就在最近为了应对COVID-19疫情的威胁,一些欧洲国家已采取紧急增值税措施,希望在这个困难时期为小型和大型企业提供支持和帮助。这些措施包括,增值税债务的延长付款期限和备案减免。

这是以下欧洲国家宣布的紧急措施的简要回顾:

·捷克共和国:仅针对企业起草了有限的增值税措施。

·法国:到目前为止,3月或将来的报告没有任何变化。

·德国:企业可以申请将增值税付款延期至2020年12月31日。

·意大利:企业可能可以将其增值税的缴纳时间推迟到2020年5月31日,并且还可以决定稍后提交特定的增值税申报表和清单。

·荷兰:自2020年3月20日起,企业可以申请将增值税支付期限延长三个月。

波兰:免费提供推迟付款的增值税申请,并延迟了SAF-T增值税报告的延期。

·西班牙:企业可以申请将增值税付款延期至2020年5月31日。

·英国:企业可以推迟2020年3月20日至6月30日之间的增值税付款。

【特别声明】未经许可同意,任何个人或组织不得复制、转载、或以其他方式使用本公众号内容。转载请联系业务人员,谢谢大家配合!】

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()