美鸥网全面盘点:英国税务调查那些你不知道的事儿!

美鸥网ACCA注册会计师Zina,在英国本土会计师事务所拥有长达3年的税务调查经验,主要涉及的客户领域有航空,银行,电商等。擅长与税务调查专员面对面沟通,为众多客户最大程度申请了税务减免,获得了客户长久的信赖。

自2017年以来,VAT税务问题就成为亚马逊卖家能否在欧洲站获得长足发展的关键。平台和大环境各个方面都在合规,卖家稍不注意税务问题,店铺的销售权限就有很大的可能被移除,甚至连账号内的资金以及FBA库存都要被扣押。

最近,有越来越多的小伙伴向美鸥网小编反映,想一直在亚马逊欧洲站保持良好的发展状态,真的是越来越难了。没想到就卖个东西,会碰到这么多税务问题。自己也不会查税,耗费了大量的时间和精力去配合税局调查,居然还落得个封店的结果。

VAT提前“排雷”,欧洲站业务才能稳健发展

确实,对于欧洲站的亚马逊卖家来说,VAT的确是一个无法绕过的内容。其中,英国站更是卖家遭遇查税的重灾区。

税局查税动作频繁,面对英国VAT查账、补税、罚款等问题,大多数跨境电商卖家只会手足无措,毫无应对之法。

为此,今天小编就整理了7个关于美鸥网ACCA注册会计师帮助卖家处理英国VAT税务问题的经典案例,看她是如何在运筹帷幄之中与税务调查专员沟通协调,帮助卖家解决税务纠纷,甚至为众多客户最大程度申请税务减免的吧!!!

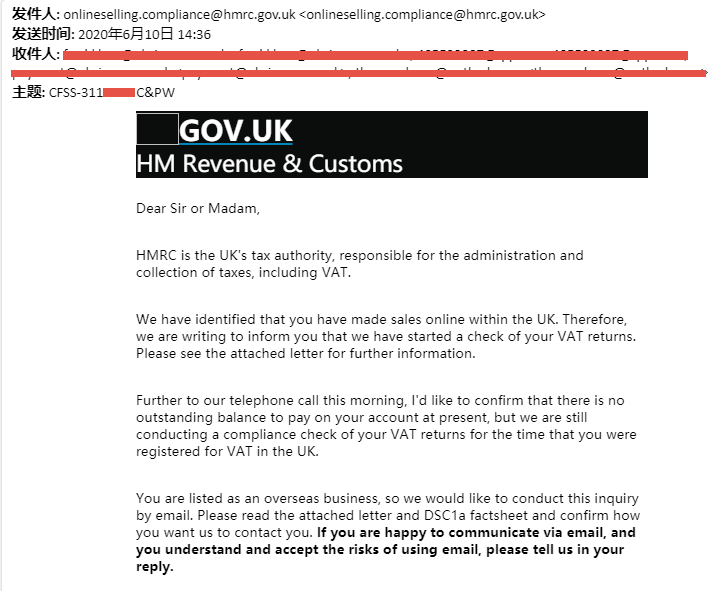

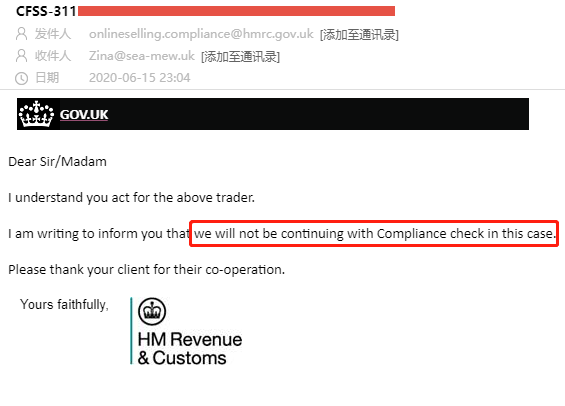

案例一: 账号明明已经注销快一年但还是收到英国税务局的调查通知信

After:经美鸥网会计师与税务局电话沟通查询得知:目前账户无欠款,不欠申报。(从客户收到税务调查通知)3个工作日的时间,会计师成功向HMRC申述取消对该客户的税务调查行为。

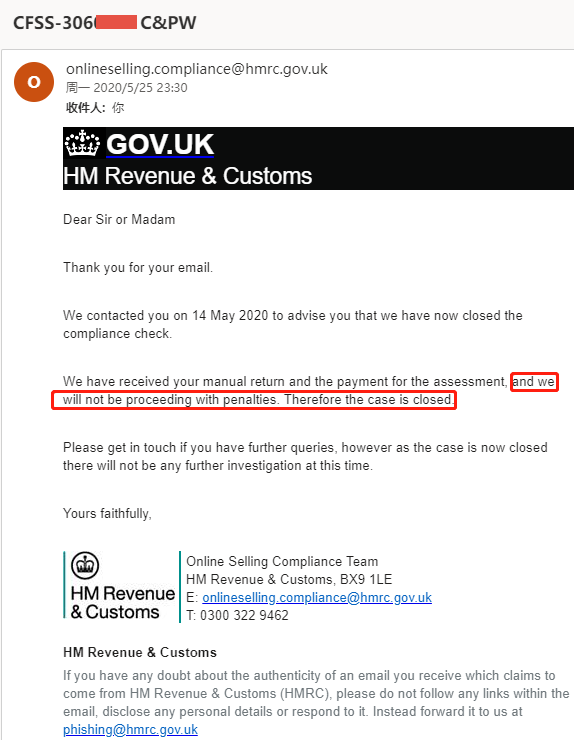

案例二: 为客户补提了注册日之前的申报以及2019.05到2020.02期间的VAT申报

该客户2020.04.20委托美鸥网处理税务调查,会计师为客户补提了注册日之前的申报以及2019.05到2020.02期间的VAT申报,在2020.05.08结案。

After:用时14天帮助客户解决税务调查结果,并且向税务局成功申述免除罚金。

案例三: 税号在一年前被注销,现在想恢复税号

该客户由于2018年就开始欠申报,税务调查也没有处理,导致税号在一年前被注销,现在想恢复税号,委托美鸥网会计师协助处理查税。

After:通过美鸥网会计师与税务局沟通协调,会计师让客户用之前注册老税号的原始资料重新注册新税号,税务局4天后向客户下了新税号,使得客户能用已被注销的公司名字以新税号的形式继续在亚马逊运营;而用老税号处理查税,不影响客户的日常经营;税务局已收到该客户的所有申报,现处于等待结案最后一步。

案例四: 缩短税务调查时间,合理避税

会计师向税务局解释该客户自下税号后即为MFN自发货销售,成功申述将税务调查的时间缩短为注册日之前到注册日期间。

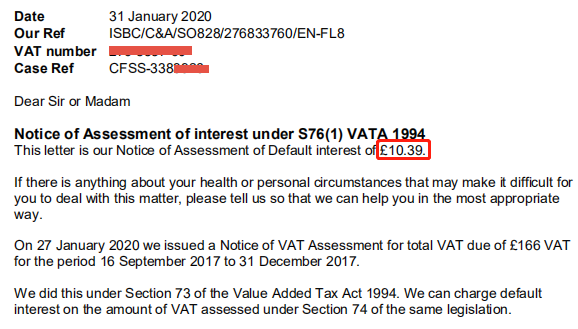

After:采用合理避税的的方式使得客户只用缴纳税款£166 利息£10.39,合计£176.39

案例五: 帮助客户进行税务调查,查清无需缴纳任何税款

该客户2019.07.08委托美鸥网处理税务调查,2019.11.11结案。查税期间为2016.10.01-2019.06.30。

After:该客户从VAT注册日到2019.06.31期间不用向税务局缴纳任何税款,也没有利息和罚款,轻松结案!

案例六: 注册日之前的补税款问题

在英国,注册日之前的补税款都是按照20%税率来计算,即使卖家是在注册时就已加入低税率,但税务局还是会认为卖家没有诚实告知第一天开始在Amazon UK 营业日期,存在欺骗行为。

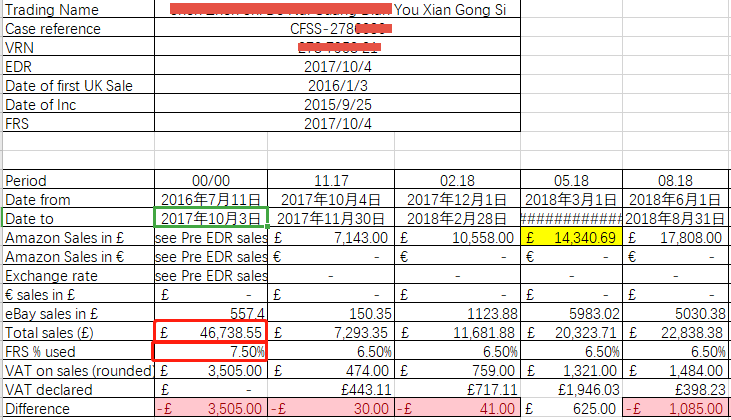

After:美鸥网会计师帮客户申述到注册日之前的VAT计算使用7.5%低税率,而不是20%正常税率,该客户本应该补税款7789.76,使用7.5%低税率后,实际补注册日之前的税款为 3505,让客户少支付4284英镑补税款。

案例七: 卖家自行查税,耗费将近一年时间仍被封店

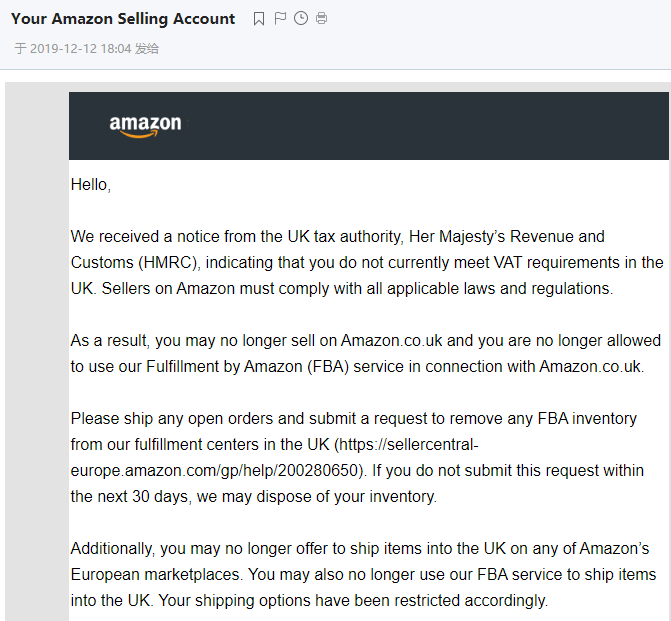

该客户2019.01.04收到HMRC 税务调查通知,自己处理查税,耗费了大量的时间和精力,结果被亚马逊在2019.12.12关店。

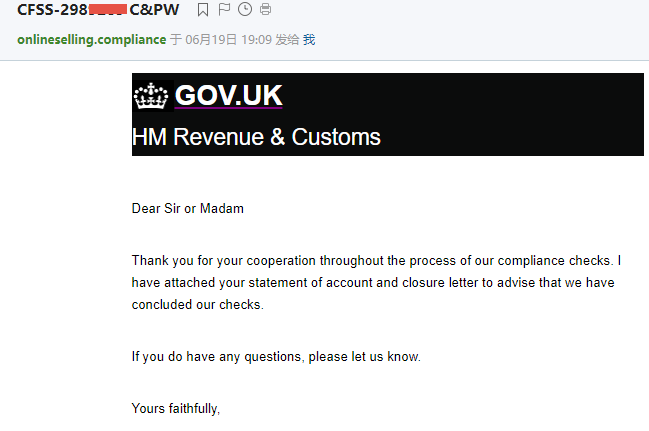

After:2020.04.23委托美鸥网处理查税,在26个工作日后恢复亚马逊开店资格,2020.06.19收到结案通知。

VAT常见问题3答,亚马逊欧洲站卖家必知

接下来美鸥网会计师还将为中国广大电商卖家分享在处理税务调查中的一些经验与税务知识拓展:

关于FC Transfer到底是否需要申报?

FC transfer is intra-EU movement of own goods

The legislation regarding intra-EU movement of own goods states that the VAT will be paid to the EU country where the goods are removed from. The own goods removed to vat-registered countries are exempted. The FC transfer should be considered as cost price not sale price.

在欧盟境内发生移仓行为, VAT通常是需要在货物移出的仓库所在国家申报,以下分为两种情况:如果是发往没有注册VAT的欧盟国家,则需要在货物移出的仓库所在国家按照成本价格申报;如果是发往已经注册了VAT的其他欧盟国家,那么这部分的移仓不用申报,而开始不用申报的时间以其他欧盟国家税务证书上的注册日期为准。

举个例子:A公司在UK有税号,注册日期为2019.01.01,在法国也注册了VAT,税务证书上的 VAT注册日为2020.06.22,, 那么在2019.01.01-2020.06.21期间凡是从UK移仓到法国的货物,都需要在UK申报VAT。从2020.06.22之后这部分的移仓则不用在英国申报。

对于移仓的申报英国税务局是采用成本价格而不是销售价格,针对有些卖家平时不愿意申报FC transfer,税务局在税务稽查时,会按照亚马逊平台售卖的同类产品销售价格的30%来核算卖家的成本价,至于税务局这种成本定价的方式是否合理呢,则需要卖家自己衡量,在这里美鸥网会计师一再强调要按照实际的交易情况来申报。

为什么卖家在注册VAT的时候就选择了加入低税率,但是税务调查的时候,税务局还是按照20%正常税率来核算?

凡是在美鸥网处理税务调查的客户,会计师都有要求客户提供C79或者C88,E2文件,但是有些客户由于没有使用自己的VAT number清关,导致没办法提供,这让税务局无法估量是否你每个月进口的货物价值满足低税率的最低要求,因此,统一使用20%来进行核算,那么针对低税率最开始一年的1%税率优惠卖家也无法适用。

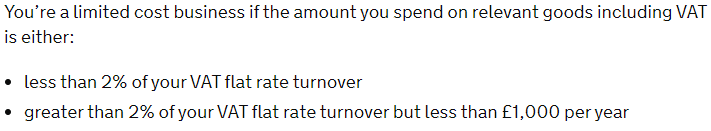

那么满足何种条件你可以使用低税率呢?参照税务法案 VAT Notice 733.4.4

相信一直在美鸥网申报VAT的卖家已经熟知了自己是否满足低税率的标准,而美鸥网也会及时向广大客户更新最近的税务动态,继续为客户提供专业满意的欧洲税务服务。

有些卖家自己处理税务调查,所有税款已经缴清,申报也已提交,但是为什么迟迟收不到税务局下发的closure letter 结案通知信?

这是因为在处理税务调查的最后阶段,税务局会发送Manual VAT 100 Return, 要求客户提交 Pre-registration Period申报, 这份文件只针对卖家在亚马逊或者ebay平台产生第一笔销售日期早于税务证书的注册日期,要求客户补齐这期间的申报以及税款。如果税务局没有收到那么查税就一直不会结案,税务局也不会通知亚马逊解封客户的店铺。美鸥网已经为不少卖家单独处理了此业务,并在2个工作日就可以让税务局将注册日之前的申报更新到税务系统。

美鸥网推出独家服务

1、针对卖家想要注销英国税号,但是在UK账户还有余额,税务局的建议是将退款支票国际快递到中国,找中国银行变现,但是卖家通过这种方式不仅花费了快递费用而且中国的银行也无法变现,卖家没办法不得不“放弃”这笔余额。而美鸥网会计师可以直接联系税务局将客户VAT账户的余额转到客户的银行卡,时间为40个工作日之内。最近不少客户也反映收到了税务局转到银行卡的退款。

2、卖家着急于转代理,迫切想知道自己账户是否有欠款或者余额,是否支付VAT成功;美鸥网独家推出当天转代理当天做申报的服务,将账户情况及时反馈给客户,有效解决卖家的申报延期问题。

3、在其他代理注册VAT由于被税务局抽查要求补交资料而导致税号迟迟无法下来,或者是由于客户无法提供税务局要求的资料,比如 仓库合同,采购合同,运输合同等等,被税务局直接拒绝注册英国VAT申请,这类客户也可以转到美鸥网,美鸥网协助客户提交VAT注册,最快3天下税号。

欧洲各国不断出台法规,各大平台也在跟着整治风气,卖家想要依靠电商平台货销全球,税务合规不仅仅是卖家必须遵守的基本要求,更是将来的大势所趋。

文/美鸥网 Zina.

编辑/美鸥网 Yuan.