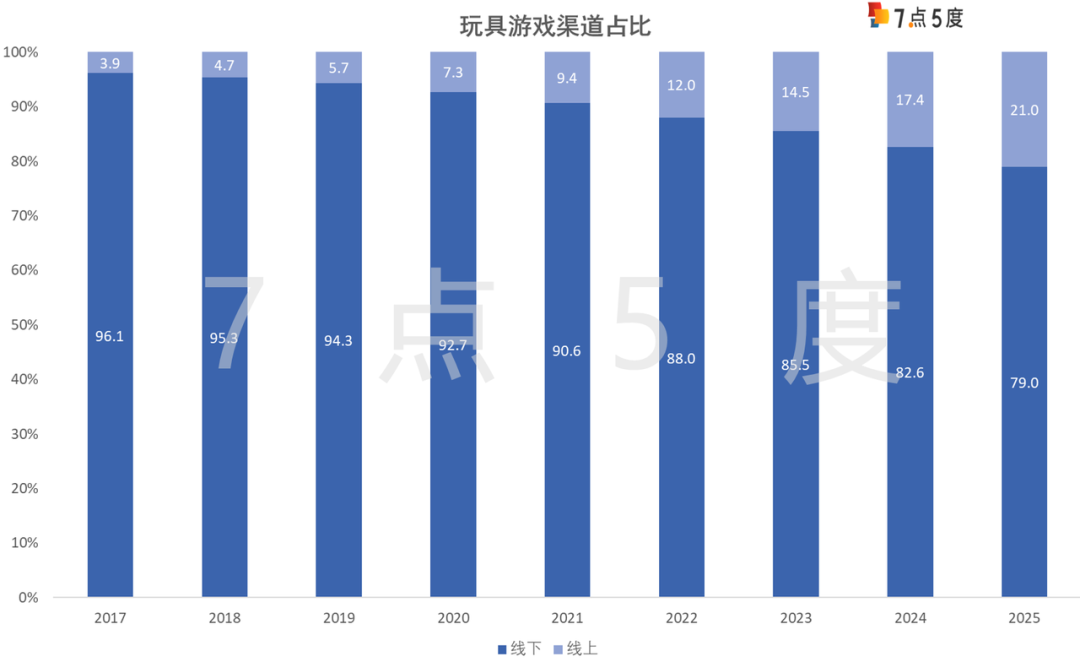

七五报告 | 东南亚玩具&游戏市场:线下渠道仍占主流 (二)

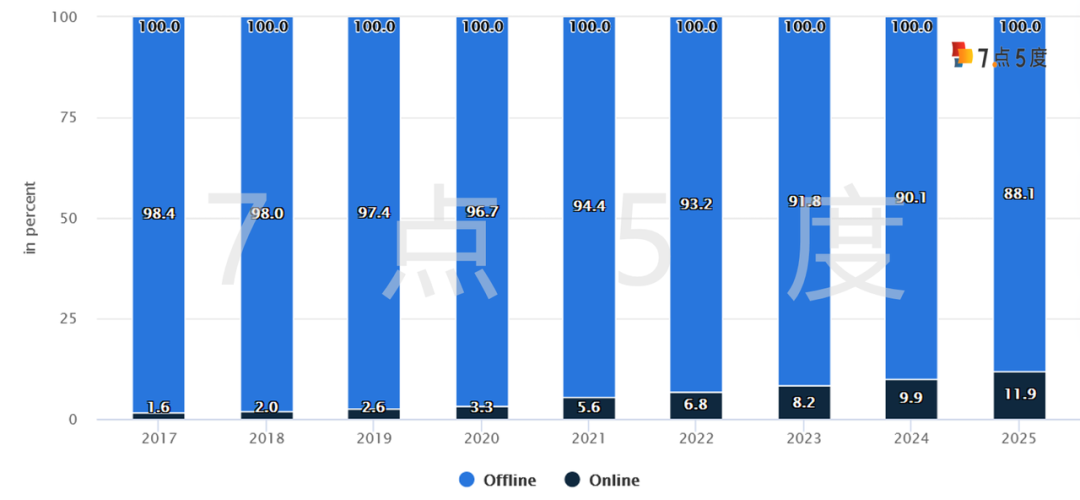

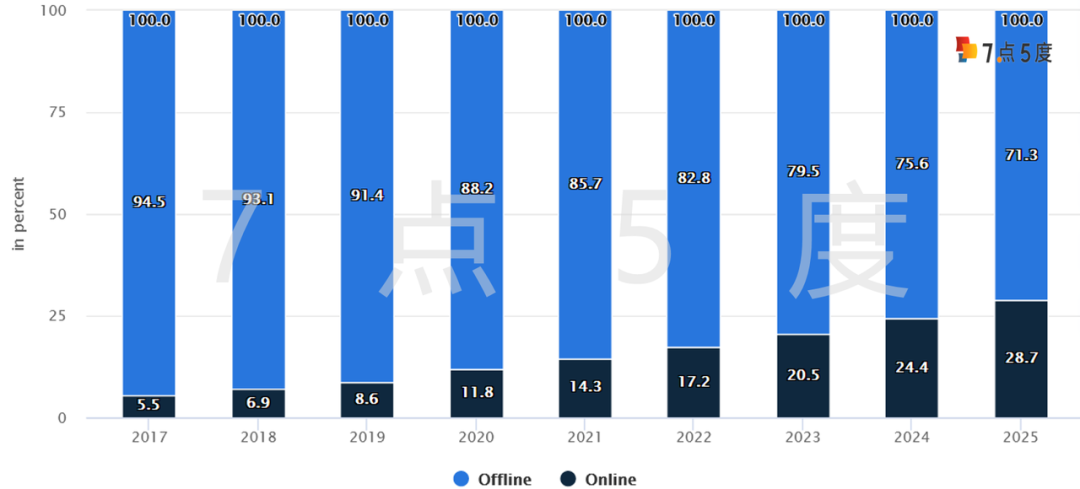

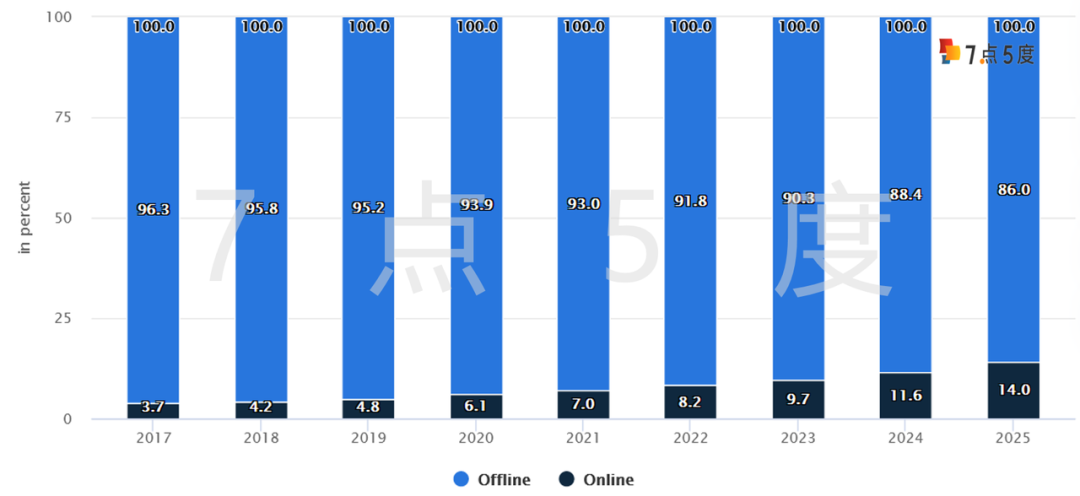

线下渠道仍占主导地位,各国线上渠道发展差异较大

东南亚渠道分布概况:线下渠道仍然占据主流地位,但线上渠道占比在不断提升,预计于2025年占比突破20%。

数据来源:Statista

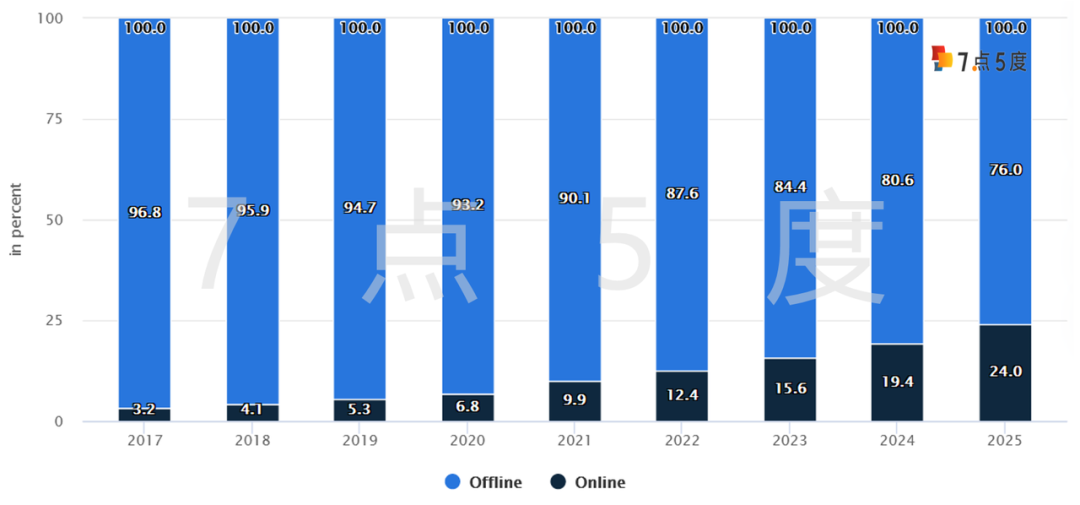

分地区来看

印尼:目前线下渠道仍占据主导地位,但线上占比正在不断增加,预计2025年线上占比突破20%达到24%

图片来源:Statista

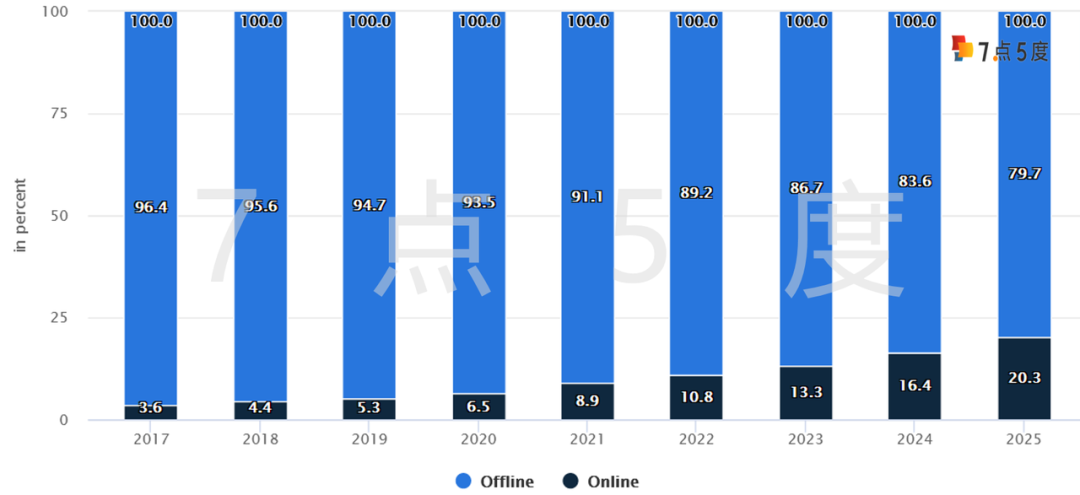

菲律宾:线上渠道占比整体发展快于印尼,2023年线上渠道占比已突破20%。

图片来源:Statista

马来西亚:线上渠道发展较为缓慢,预计2025年线上渠道占比突破20%,线下渠道仍占主流。

数据来源:Statista

泰国:线下渠道占比为东南亚最高,并且线上渠道发展缓慢,预计2025年突破10%。

图片来源:Statista

新加坡:东南亚各国线上渠道发展最快并且占比最高,预计2025年线上渠道占比近30%。

图片来源:Statista

越南:线上渠道发展整体慢于东南亚地区,预计2024年线上渠道占比突破10%。

图片来源:Statista

东南亚三大电商占据线上主流,各国代表性独立站在当地也颇具影响力

Lazada

成立于2012年

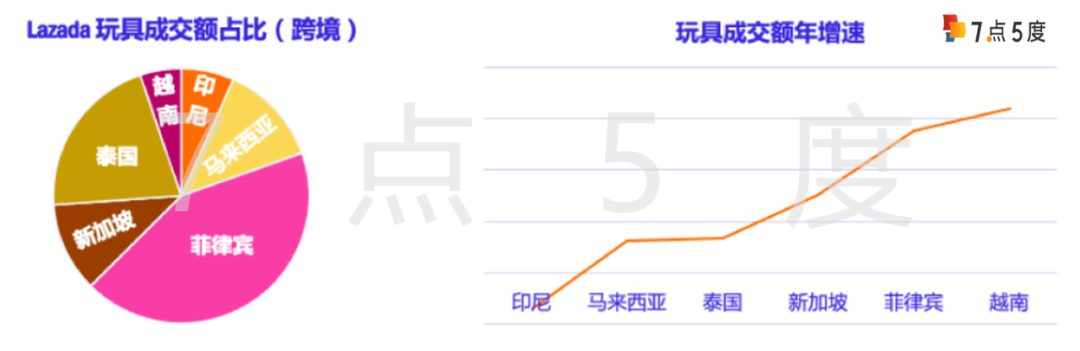

菲泰市场交易额突出,越南增速表现亮眼

从Lazada六国2020年玩具成交额占比来看,菲律宾与泰国两国总占比超过60%,以强劲的增速成为东南亚玩具明星市场;马来西亚、新加坡体本地人口消费力强,市场稳健,印尼和越南两国目前占比小,是未来发展中的潜力市场,越南玩具成交额年增速快于其他东南亚各国。

图片来源:Lazada东南亚电商

产品细分类目丰富,热销程度因各年流行趋势而异

图片来源:Lazada东南亚电商

2019年:六国玩具类目市场销量年增速均超过200%,对比去年泰国增速超300%,其中水沙玩具、婴儿玩具、派对用品、毛绒玩具以及电子和遥控类均是Lazada玩具热门品类。

2020年:积木、组合等建构类玩具是东南亚全年增速最快的类目,年增速超过了200%。构建类玩具中积木、乐高、磁力片等玩具可以让孩子手脑结合,既能锻炼空间移动想像能力,还能提高创造思维能力,广受东南亚年轻家长好评。

图片来源:Lazada东南亚电商

2022年:Lazada 6.6大促中玩具类目再次迎来增长,销售额达到3.27生日大促首日的143%。遥控玩具类目之下的车玩具及配件、飞行玩具、机器玩具、户外玩具车均有不错表现。在同类商品竞争中,10美金以下的遥控玩具商品更具市场竞争力;并且由于疫情的影响“宅经济”崛起,户外玩具和遥控玩具类也非常畅销。例如泳池、戏水玩具、儿童滑板车、无人机、遥控汽车。

图片来源:Lazada东南亚电商

从近30日Lazada热销产品观察可见,菲律宾和泰国是东南亚玩具&游戏市场中销量最高的市场,工艺美术在马来西亚和越南是销量最高的品类,派对用品在新加坡、菲律宾和印尼最受欢迎,传统游戏在泰国销量表现亮眼。

数据来源:萌啦数据

Shopee

成立于2015年

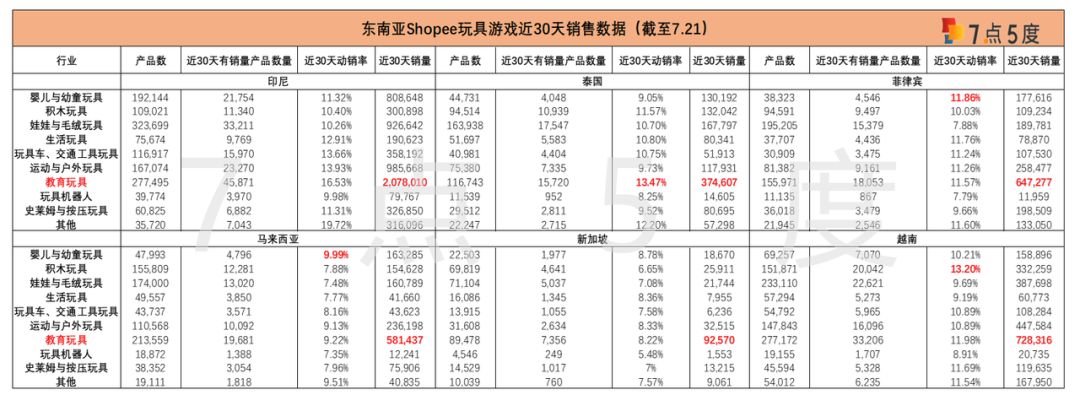

母婴玩具市场表现突出,教育玩具销售数据亮眼

2023年Q1,Shopee多个市场中【母婴玩具】类目表现尤为突出,而且由于中国的玩具品类供应链强大,进一步加速了母婴品类的增速,是卖家拓展的优秀品类之一。

Shopee东南亚地区近30天销量最高产品类别为:教育玩具、运动与户外玩具以及娃娃与毛绒玩具。

从动销率数据来看(动销率=有销量产品数/ 产品数*100%)

印尼平均动销率最高为13%,其次分别是越南、泰国和菲律宾

马来西亚和新加坡动销率低于10%,平均动销率分别为8.45%和7.51%

数据来源:知虾数据

Shopee市场推荐

新手卖家推荐市场—越南:轻小件、可爱风受欢迎

进阶卖家推荐市场—菲律宾:流量稳定且持续增长,近期大促表现好

熟练卖家推荐市场—马来:市场广阔,轻小件受欢迎,店铺起量快

Tiktok

2022年上半年TikTok Shop在东南亚开放跨境电商入驻

TikTok Shop在印尼增长迅速,新加坡玩具平均单价最高

TikTok的TikTok Shop功能在印度尼西亚快速增长,预计到2023年年底TikTok Shop在东南亚商品总价值将达到200亿美元,是去年同期的四倍,而印尼市场无疑将占据最大份额。

菲律宾:根据嘀嗒狗数据显示,近30日热销前5款玩具中有2款都是经典怀旧玩具Lato-lato,平均单价为0.25美元,其中单价最高的为飞行球玩具,价格为3.02美元

泰国:根据嘀嗒狗数据显示,近30日热销前5款玩具中有贴纸、益智音乐机、积木等,平均单价为2美元

越南:根据嘀嗒狗数据显示,近30日热销前5款玩具中有射击、绘画、益智类玩具,平均单价为2.5美元,其中在益智玩具营销介绍中谈及基于国内外多家幼儿园、小学著名的STEAM教育方法设计,由此预计目前益智类玩具将在未来收到关注,但整体销售量远低于菲律宾、印尼等地,该区域市场还有待开拓

新加坡:根据嘀嗒狗数据显示,近30日热销前5款玩具中有绘画、游戏卡片、玩偶等,值得关注的是该区域玩具平均单价为5.5美元,价格显著高于东南亚其他地区,因此价格偏高、具有品牌或者游戏IP优势的玩具可考虑在该区域布局,但目前从商品销售总量上来看低于菲律宾、印尼等市场,该区域市场还有待开拓

马来西亚:根据嘀嗒狗数据显示,近30日热销前5款玩具中有绘画、粘粘玩具等,平均单价为0.3美元,但玩具中包含知名IP等元素,例如畅销粘粘玩具则是蜘蛛侠IP,因此在玩具设计中可参考借鉴当地流行IP元素

印尼:根据嘀嗒狗数据显示,近30日热销前5款玩具中有4款都是拼图积木相关的玩具,销量Top 2平均单价为0.7美元,其中单价最高的为KKV 儿童 DIY 堆叠积木玩具,价格为4.68美元

图片来源:嘀嗒狗

Con Cưng Corporation (线上+线下)

成立于2011年,作为越南母婴产品零售及网购平台,Con Cưng以70%的复合年增长率成倍增长,2022年底年收入超过5亿美元,拥有1000家母婴店,在越南45个省市经营600多家全资门店。

图片来源:Google

2022年Con Cưng已获得医疗保健私募股权公司Quadria Capital的9000万美元投资,准备在2025年前推出2000家商店,扩大产品种类并开发一个超级应用程序。

图片来源:Con Cưng官网

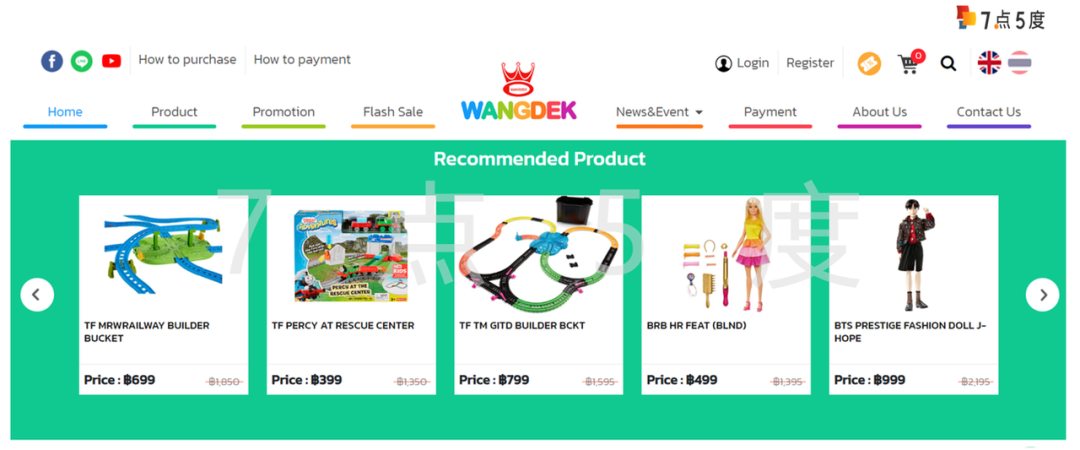

Wang Dek Toysland (线上+线下)

成立于1971年,作为泰国顶级儿童玩具批发商和零售商之一,Wang Dek从海外进口产品,包括日本、中国和台湾,以便客户可以选择不同外国品牌的各种产品,子公司Uniontoy(泰国)提供高品质的本地产品。

1990年将市场从零售业务扩展到直销,并向百货公司、大卖场、书店、加油站和专卖店提供商品。开设了名为“Small World”的玩具店,在泰国拥有8家 Small world 分店和1家 Small world直销店。

图片来源:Google

Wang Dek为美泰产品的独家经销商,包括芭比娃娃、Hotwheels、Fisher Fisher、Thomas、日本Sornio的Hello Kitty、西班牙的Famosa、台湾的好孩子和Ching Ching,以及迪士尼、Ben 10和愤怒的小鸟、CAT的授权产品;由于产品扩张计划,Wang Dek 于 2009 年在市场上推出了婴儿喂养产品,被选为英国 Tommee Tippee 品牌的独家经销商,代理其喂养、安抚、断奶和监控产品。

图片来源:Wang Dek Toysland官网

各国线下门店均为主要渠道,国际连锁品牌东南亚布局较为成功

马来西亚:Game Plus Toys (Parcel Up Enterprise);IT Toys;Gamer Break Game Store;Toysbar;ToyPanic X Gamepanic;Toys"R"Us - Mid Valley Megamall;Gundam Toy Shop;MR.TOY

菲律宾:Toy Kingdom;C.G.P. Games And Toy Shop;Special Toy Center;Toys"R"Us U.P. Town Center Katipunan;Kramer: Toy Warden Collectibles Store

印尼:Toys Kingdom Grand Indonesia;Tabletoys Boardgames Library, Cafe, and Store;Vega Toys & Hobbies;Early Learning Centre;KIDZ STATION;Toys City;Kidz Station

越南:Cửa Hàng Đồ Chơi Ben 10;Van Can Toys;nShop;Cửa Hàng Game Trọng Nghĩa;Cửa hàng Đồ chơi trẻ em Thông Minh

新加坡:Toy Or Game;PLAYe @ Vivo City;PLAYe @ Bedok Mall;Toys Terminal;Let's Play;La Tendo

泰国:J.P. TOYS Gallery;Center One Game Toys Samui;PlanToys;Kids Planet;The Gundam Base Thailand Gallery

Game Plus Toys (Parcel Up Enterprise)

位于马来西亚,经营的品牌有:乐高、孩之宝、Nerf、Baby Alive、Monopoly、Play-Doh、Mattel、Hot Wheels、Polly Pocket、Fisher-Price、furReal、 SPM Games 等。

图片来源:Google

图片来源:Google

MR.TOY

成立于2019年5月,是马来西亚第一家本土玩具连锁店,MR D.I.Y (M) Berhad 将业务从家居装修扩展到玩具业务,命名为 MR.TOY。每个商店都提供9个类别的多种产品选择,包括车辆和遥控器、假装游戏和服装、工艺与活动、运动及户外活动、动作与冒险、积木、学习、娱乐和游戏、派对用品以及婴儿和娃娃。

图片来源:MR.TOY官网

TOYS "R" US

玩具反斗城(英语:Toys "R" Us,写作Toys "Я" Us)是美国一家跨国大型玩具连锁店,成立于1948年,总部位于纽约都会区内的新泽西州韦恩。

该公司从事玩具业已超过65年,在美国有大约800家门店,而美国以外的地区大约有800家门店。该公司目前已申请破产,2019年1月20日,正式重组新公司TRU Kids Inc.,并恢复营运。

玩具反斗城目前在亚洲地区的10个市场开展业务,其中最大的市场是中国、日本、马来西亚和新加坡,依据Google地图显示,马来西亚有30+门店,新加坡有10+门店。

图片来源:Google

Toys Kingdom

Kawan Lama Group旗下的PT Toys Games Indonesia (Toys Kingdom) 成立于2010年,提供超过23000种适合所有年龄段的完整玩具和爱好系列,分为婴儿、女孩、男孩、教育、家庭娱乐和户外六大类,目前在印度尼西亚的24个城市拥有62家门店。

图片来源:Google

Toys City

印尼知名的玩具零售商,旗下拥有数十家玩具综合零售店,分布于印尼各大城市,在印尼拥有9家大型门店,其销售的品牌包括美泰、乐高、孩之宝、万代等世界知名品牌,同时也包括其自有玩具品牌。

Funny Land(线上+线下)

婴儿安全玩具连锁店,在越南全国设有30多家分店,成为陪伴百万儿童的品牌。FunnyLand专门提供来自世界各地知名品牌的进口玩具,例如Tomica、Sylvanian、Playmobil、Magformers、SmartGames、Hotwheels、Rubiks、B.toys、Aquabeads、Terra等。

图片来源:Funny Land官网

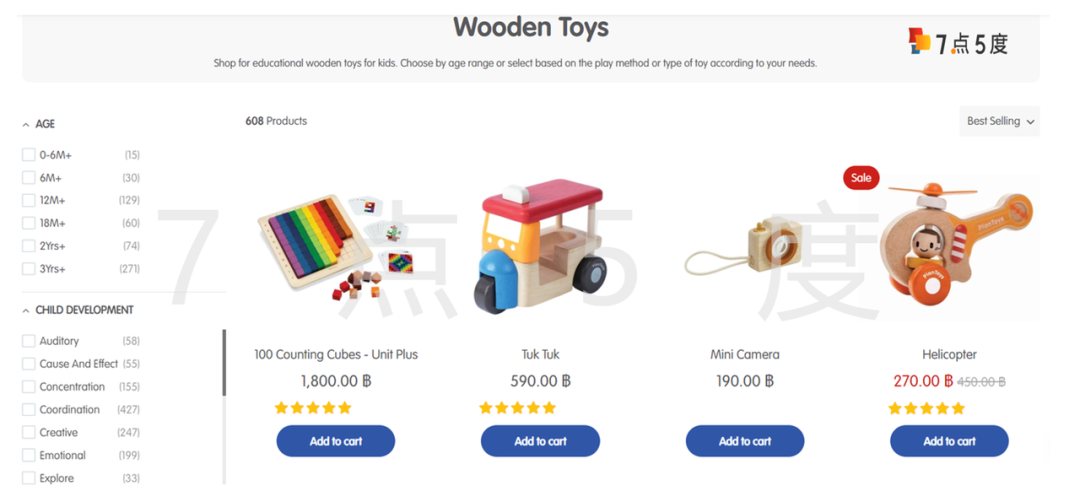

Plan Toys(线上+线下)

泰国顶级的木制玩具品牌,1981年成为世界上第一个用再生橡胶木生产玩具的制造商,1982年就获得泰国最佳制造商奖,1983年又获得最佳儿童发展益智玩具制造商奖,使用的是树龄超过25年不能再产橡胶的泰国原生的橡胶树,水性颜料+无异味胶水。

图片来源:Plan Toys官网

图片来源:Google

Emway Group

一家新加坡公司,是Mattel, Spinmaster, Crayola, Moose等许多全球玩具制造商的代理商和分销商,Emway创立的EMCO品牌涵盖了超过300个SKU的广泛创新产品,印度尼西亚和马来西亚是EMCO品牌增长最快的市场。

图片来源:IBTE海外玩具婴童展

Kidz Station(线上+线下)

印尼的“玩具反斗城”,根据Google地图数据可知其在印尼有30+门店,隶属于MAP集团,MAP成立于1995年,在过去几年取得了惊人的增长,目前是印度尼西亚领先的零售商,拥有2300多家零售店和多元化的产品组合,儿童玩具品牌KIDZ STATION是印尼最为知名的玩具零售品牌之一。

图片来源:Kidz Station官网