跨境电商在沃尔玛、亚马逊等平台常见税表及其作用

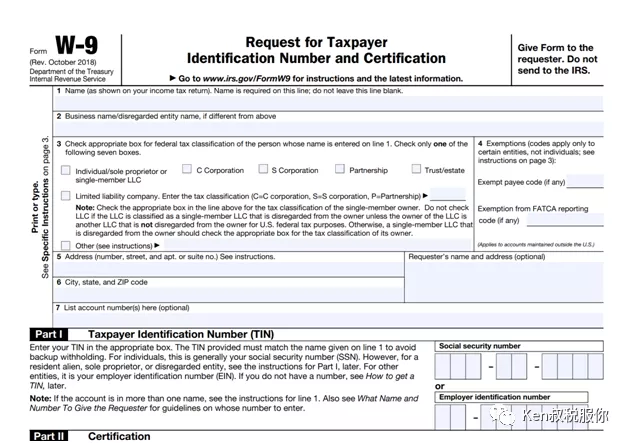

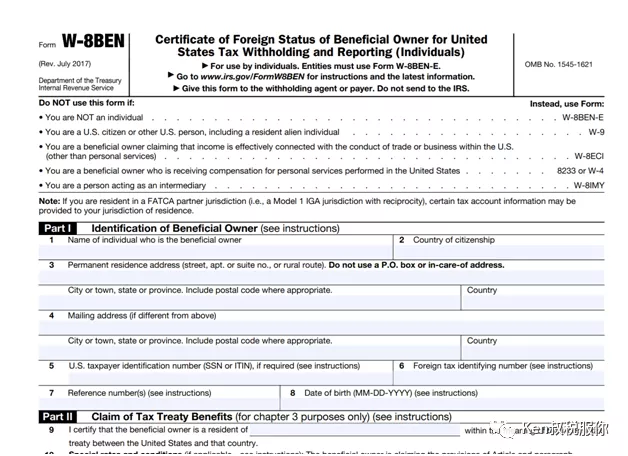

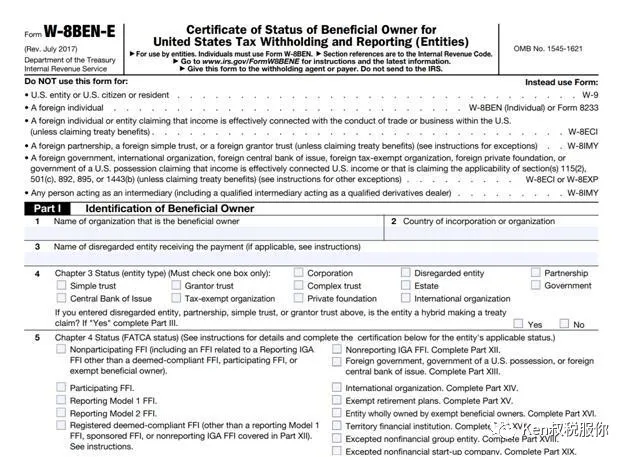

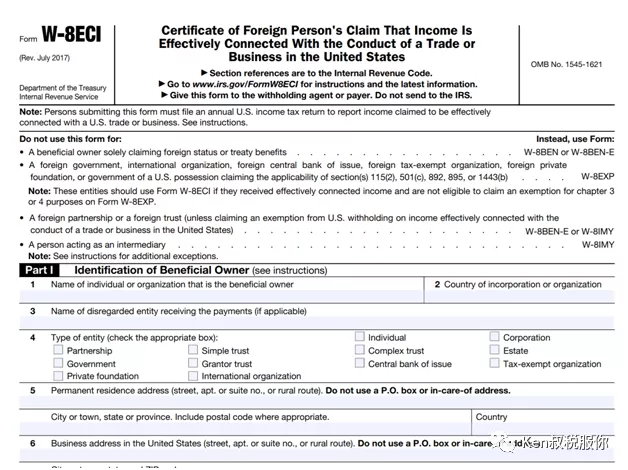

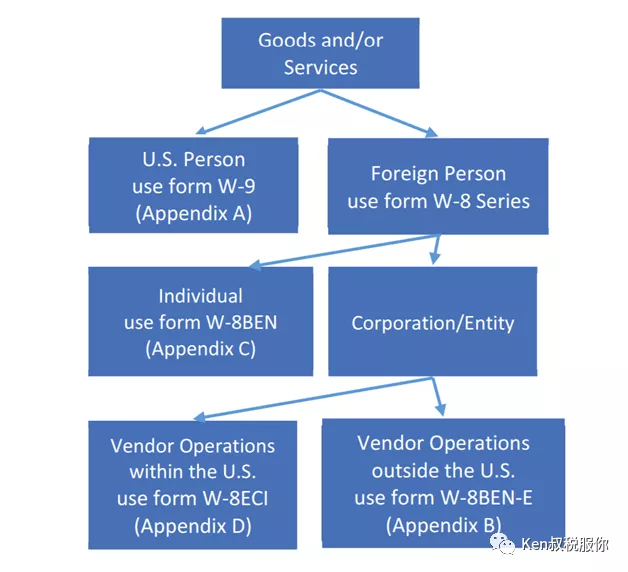

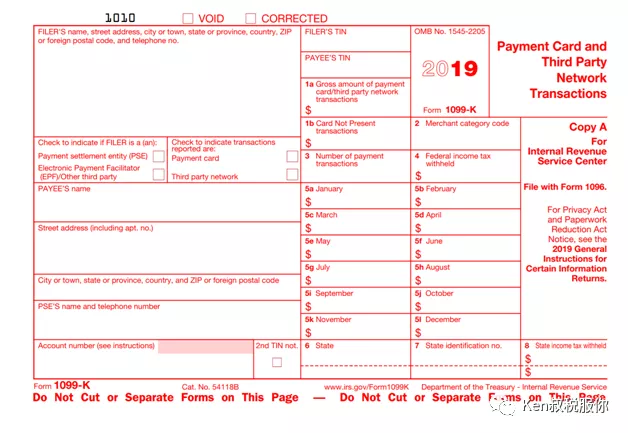

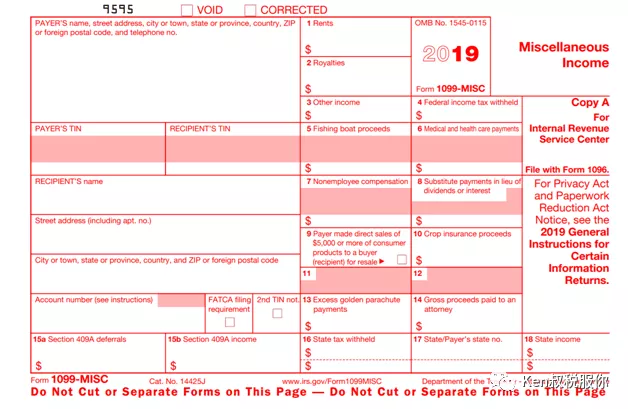

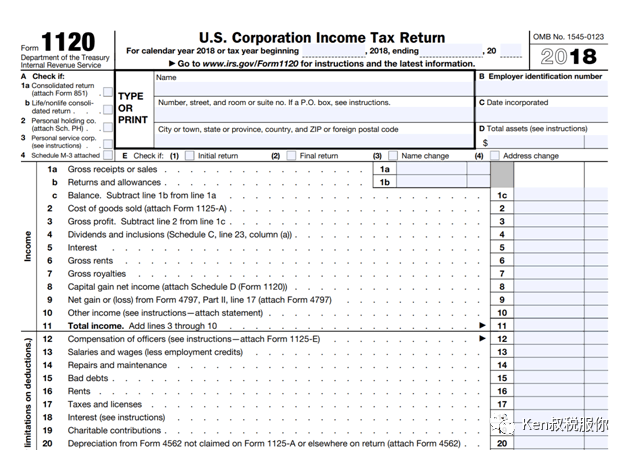

一直有卖家朋友们问我,注册美国公司能不能帮他们出W9税表,特别是沃尔玛的卖家,要开户就必须提交这个表格。前段时间亚马逊要求中国企业和个人注册的账户要补交W-8BEN和W-8BEN-E表格,很多卖家也糊里糊涂的提交了,并不知道自己提交的是什么。 有见及此,我还是简单的说一下跨境电商在美国经营的时候,经常会见到的一些表格或者税表,希望能给大家作为参考。 Form W-9 W-9表格的作用,是记录卖家的个人或公司税务信息,买家得到信息后,如果一年内付给卖家的金额超过600美元,买家就需要生成1099表格,一色三份给税局、卖家和自己存档。1099表格的作用我在下面再说。 W-9表格可以在美国税局下载,并不是税局自动生成信息的表格,需要卖家把自己美国公司或个人的资料填好,交给买家,不需要交给税局。 在跨境电商行业里面,卖家需要填写签字后交给亚马逊、沃尔玛平台,让平台用作每年出具1099表格。收集W9表格的责任在买家和平台,一旦没有做好这个步骤,以后一旦发生欠税未能收回的情况,一律由买家(平台)负责埋单,所以平台一定需要卖家填写,才让卖家进驻。 而填写这个表格,只需要卖家有美国公司税号和公司信息,就可以自行完成。不懂填写的,也可以找Ken叔协助完成。 FORM W-8Ben W-8BEN是让非美国税收居民、外国个人卖家填写,然后递交给买家或平台保存的。如果卖家在表格中声明,由于中美有双边税收协议,卖家已经在中国缴税了,平台便不会代扣收入的30%作为税款,而美国税局最多只能征收中美间的税收差额,从而避免双重征税。如果卖家选择的是不使用双边税收协议,平台便会直接扣掉收入的30%给美国税局。 如果卖家声明不让平台代扣30%税款,意味着卖家声明已经在中国缴过税了。美国税局要查的话,就会让卖家提交中国的缴税证明,然后计算差额,如果美国税款较多,就会叫卖家补税款,如果已经缴纳给中国的税款超过美国需要缴纳的,就不需要再给美国的缴税。 老实说,亚马逊让卖家填写这个表格我个人认为是非常不合适的,这个表格一般适用于外国个人在美国产生利息、企业分红等个人收入的情况,用到零售卖家身上有点病急乱投医的,把责任推到卖家身上的感觉。 W-8BEN-E W-8BEN-E表格跟W-8BEN表格作用一样,不过这是给企业卖家使用的,如果卖家用中国企业注册账户,就需要提交这个表格。 W-8ECI 全靠沃尔玛以及Payoneer两位帅哥美女的提醒,我才发现这个表格可能是暂时为止最适合用于中国卖家的。 表格的作用正如表格的名字一样,是让外国个人或公司,在美国产生有效收入的时候(不包含被动收入如租金等、房产售卖收入及个人服务收入),填写并提交给买家或平台的表格。有效收入指外国税收居民在美国本土有商业行为及交易的情况下,产生的收入。一般情况下,平台不需要预扣卖家税款,一切缴税责任在于卖家。 听说最近沃尔玛要求外国卖家提供W-8ECI表格,美国卖家提供W9表格,在这个政策上我个人感觉沃尔玛相对于其他平台来说,对卖家和美国税局比较负责任的一个平台。 下面我截取了一个全球都有分支的咨询机构celestica对他们的供应商的税表提交要求,来归纳一下到底什么样的卖家需要填什么表格。 1. 如果是美国企业及个人,填写W9表格。 2. 如果是外国个人,填写W-8BEN表格。 3. 如果是外国企业,在美国境内有运营,填写W-8ECI表格。 4. 如果是外国企业,在美国境内没有运营,填写W-8BEN-E表格。 至于海外仓FBA仓是否属于境内运营,视乎具体情况而定。 Form 1099K 1099K表格是信用卡和其他收付款公司,用来记录每年为美国企业或个人卖家代收代付金额的税表,只要一年之内该卖家的交易超过200次或20000美元,收付款公司如PayPal, Amazon Payment等,便会生成次税表,一份交给卖家,一份交给税局,一份自己保存。 在这里要重申一次,无论款项最终有没有汇到美国的银行,收付款公司都会把实际代收代付的金额汇报给美国税局。所以大家在申请美国公司及使用公司税号注册平台账号,产生的销售美国税局是一清二楚的。 1099-MISC 这个表格一般是企业出具给个人服务商的,用以记录一年之内企业给服务商支付的服务费,代扣的税金等信息。 很少跨境卖家会收到这个税表,但也曾经看过客户中的软件服务商收到过这个表格。 Form 1120 这个是大部分股东是外国人的美国企业所用的年度报税表,在这里放出来是要提醒一下各位有美国公司的卖家,如果找了代理报税,一定要代理把这个表格给你。一方面能证明代理的确有帮你报税,另一方面这个表格对于下一年的报税有用,所以必须要拿到。 各大平台对于美国本土账户的注册已经审核渐趋严格,税务上也进一步的出台各种新政策规范外国卖家在美国本土的经营,希望我写的东西能为大家在财税合规中带来一定的作用。