海运、空运市场齐飞,背后隐藏的真相是什么?

引言:

2021年,全球范围内缺箱、爆仓等现象层出不穷,每个链条都在推动着整个全球供应链发生深刻变化。海运市场供不应求,空运市场逐渐回暖,但“一路高歌”的运价依然望不到尽头。

紧缺的运力和扭曲的运价背后,症结到底在哪?一路上扬的运价走势能否真实地反应市场?全球供应链大拥堵下,海运、空运市场将会如何发展?

(图片来源于网络)

今年,海运市场成为跨境物流领域最为火爆、最受关注的话题。疫情影响下,海运市场迎来“百年不遇”的超级行情,但跨境人却感觉越来越难出货。

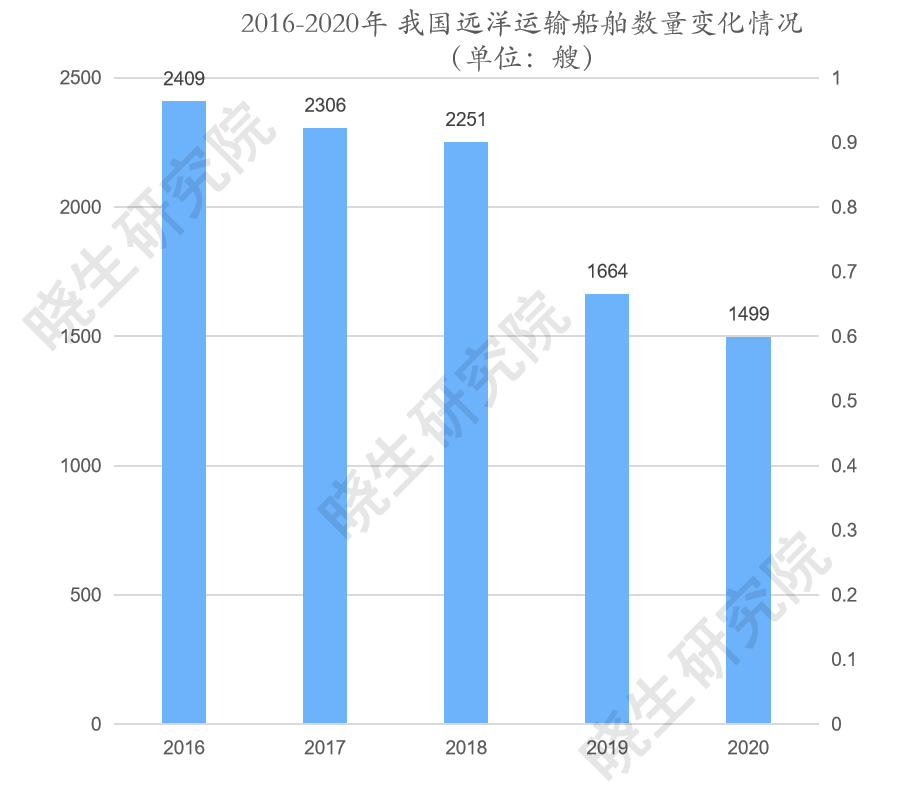

印度德尔塔病毒的反复,导致今年以来大部分航线遭到封锁。全球12大集装箱运输公司中有11家减少了运力。我国远洋船舶供给呈下降趋势,2020年中国远洋运输船舶数量为1499艘,同比下降9.9%,相较于2016年减少了约900艘,降幅为39.8%。

图片来源:晓生研究院《跨境物流生态研究报告》2021半年刊

同时,海外疫情蔓延,港口作业人员大幅下降,有些国家甚至出现罢工的情况,港口货物处理效率急速下降。

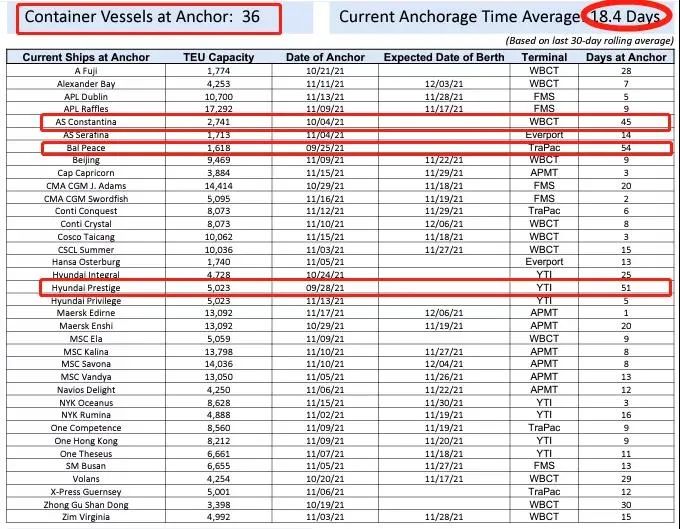

运力缩减、货物积压、运行效率低叠加作业人员不足,港口拥堵愈发严重。目前,拥堵已经蔓延至全球各个主要港口,其中美西港口成为当前全球最拥堵的港口。

以美国最大港口洛杉矶港为例,7月到港的柜子,到8月仍有大部分没能提出来,甚至连预约提柜都不行。

另外,还有某些船公司的货柜在抵达港口之后,原是要通过洛杉矶的铁路中转到美国内陆,但三四个月的时间过去,有些货柜还滞留在港口,根本没上火车。

洛杉矶港口拥堵主要是由于码头作业效率低下,美国当地的一些基础设施设备、服务资源、劳动力等资源都处于紧缺状态,港口周转率大幅下降。

其中,卡车司机短缺问题尤为突出,美国卡车运输协会(ATA)统计称,在疫情爆发之前,美国卡车司机的缺口就从2015年的4.8万名增长到2019年的6.15万名,现在美国卡车司机的缺口更是已超过8万名。

同时,一些关键节点的不可控因素也加剧了港口拥堵的情况。例如,美国码头工会势力强大,说停工就停工,完全不顾及还有多少船在海边等着靠岸。

疫情不断反复,运力供给失衡愈发严重,国际物流供应链受阻导致集装箱周转效率大幅下降。截止11月18日,洛杉矶港外仍有80多艘货船在排队等待,平均等待时间更是达到18.4天。

据洛杉矶港执行董事Gene Seroka估算,洛杉矶港码头上堆积的进口集装箱数量至今仍有71000个。虽然情况相较10月已有好转,但还有很多工作要做。

集装箱滞留在港口无法回程,在供不应求的影响下,价格持续走高。以美森的柜子为例,美森快船从上海、宁波始发,到达美国的长滩港,时效约为10天左右,可以媲美空运,所以成为很多卖家和物流企业的首选。

一个美森的柜子从华东船公司放舱出来,成本价为1万多美金,但经过从华东到华南的代理层层转手,最终倒卖到深圳的FBA头程物流商手中时,一个柜子的价格变成4万美金左右,甚至个别柜子达到5万-6万美金。

如果以平均4万美金计算,按照汇率折合成人民币约为24万,已高过很多跨境电商卖家的货值。

国外港口拥堵,劳动力短缺,集装箱不足,货物无法运输,滞留了大部分运力,每个链条都在推动着全球物流供应链发生深刻变化。而在变化之下,海运市场“奇货可居”,海运运价更是因此暴涨。

据晓生研究院《跨境物流生态研究报告》2021半年刊显示:克拉克森航运指数(ClarkSea Index)已连涨11个月,为历史最长纪录,全球航运业8月日均收益高达37400美元/天,为13年来高点。

美国和欧洲航线方面,据国际航运联盟数据,2020年7月,中国到美国每标准箱单程航运费报价4000美元,今年8月为20804美元,而7月底为11000美元,同比上涨89.13%,环比上涨265%。发往欧洲目的港的标准集装箱基准运价对标6月上涨了约11%,大型集装箱运价上涨7%。

东南亚航线方面,近期运价出现大幅上涨。越南以及泰国、印尼、马来西亚的一些港口,运价普遍已经涨到了3000美元以上,达到疫情以来的最高点。宁波航运交易所数据显示,11月,泰越航线运价指数环比上涨了72.2%,新马航线运价指数环比上涨了9.8%。

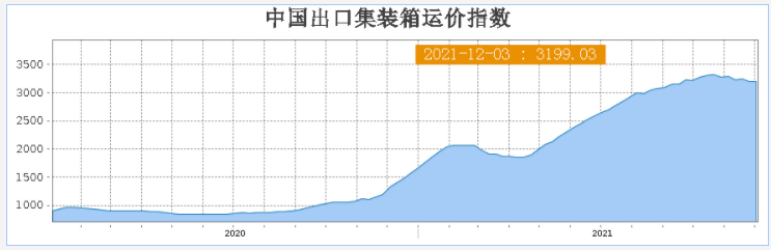

目光回转到国内,12月3日,我国出口集装箱运价指数3199.03点,从趋势上来看,近两月运价指数略有下滑,但整体仍处于高位。

以上海港为例,上海出口的集装箱运价指数整体上涨。上海航运交易所发布的12月3日上海出口集装箱综合运价指数为4727.06点,比一周前上涨125.09。上海港美西、美东航线市场运价保持在较高水平。

图片来源:上海航运交易所

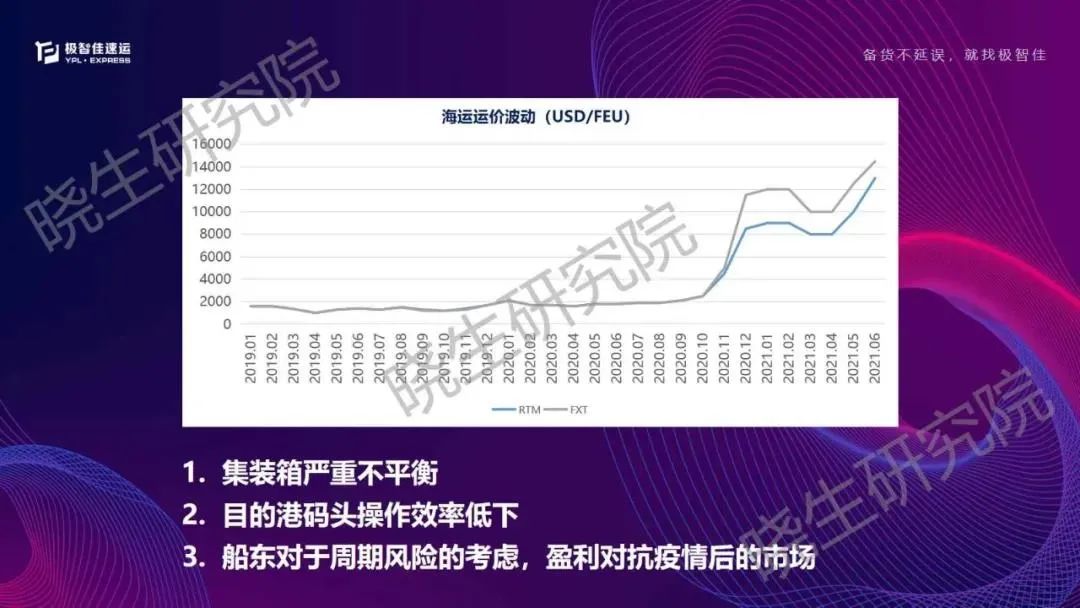

综合来看,2020年10月之前,海运市场处于比较稳定的状态,2020年10月之后,海运运价开始飙升,呈现出曲棍球杆的增长趋势。目前,海运运价依然在历史最高位徘徊,并且在短期内很难降下去。

图片来源:晓生研究院

造成海运运价波动的原因主要是市场的供需失衡。受疫情影响,各国对于物资需求越来越大。目前只有中国仍保持旺盛的生产力,跨境电商供应链处于正常的状态,所以全球的采购供应链都会比较依赖中国,国内的出口货量仍会上涨。

但不管是在美国还是在欧洲,面对激增的货量,机场、码头的运作吃力,处理货物的运力和人力紧缺,再加上船公司没有预料到货量的大幅上升,没有相对应的造船计划、造箱计划来补足,多种因素使得中国到美国、欧洲等市场的运力在短时期内处于严重的供不应求状态。

同时,启运港和目的港操作效率的严重不对等,导致原本应该循环使用的集装箱变成一次性产品,很多集装箱无法顺利回到启运港,所以出口商不仅要支付高昂的运价,还要额外承担集装箱的使用费用。

除了市场的供需失衡外,运费涨价的原因可能还涉及一些代理商从中间赚差价的问题。因为资源掌握在少数人手上,信息差注定会存在,而资源匹配又严重不足,进一步导致运价被中间商炒高。

港口拥堵、集装箱一箱难求再加上运价持续居高不下,海运低成本优势逐渐被削弱,促使海运货量逐渐转向了空运。

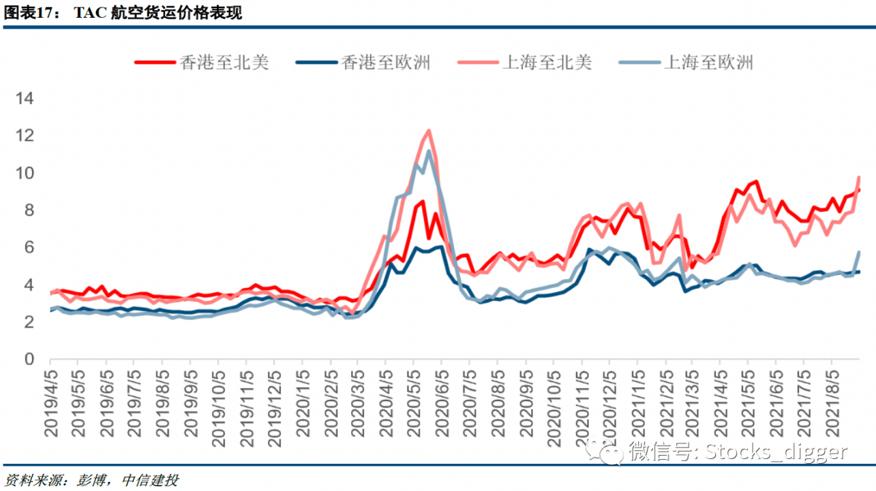

据中国物流与采购联合会货代分会表示,空运价格与2019年相比,总体增长了近100%,以一架B787-900包机为例,2019年5月的包机价格仅为130万人民币左右,而今年5月的包机价格为260万人民币左右。上海至北美、欧洲的运价在8月垂直上升。

图片来源:晓生研究院《跨境物流生态研究报告》2021半年刊

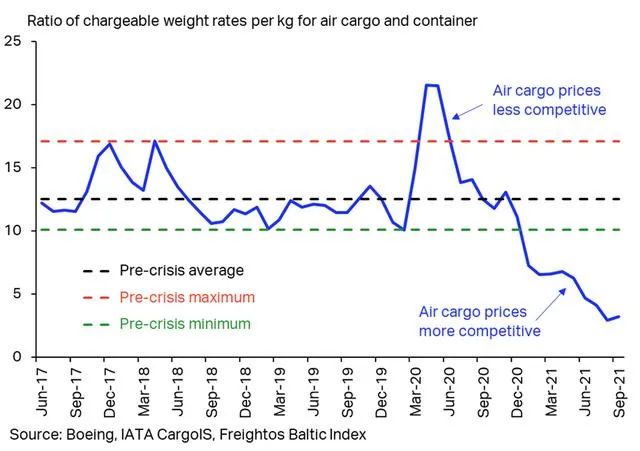

但持续高涨的空运价格与持续“高烧不退”的海运价格相比,差距正逐渐缩小。国际航空运输协会(International air Transport Association)和业内专家表示,疫情前,空运货物的平均价格大约是海运的13-15倍,但现在只比海运贵3-5倍。加上空运在时效方面的优势,使得不少供应商将空运作为优选的路径选择。

图片来源:IATA

纵观2000年-2019年全球化深入发展的20年,全球航空货运随着全球贸易的增长有明显的上升,但同时也非常容易受到外部因素的影响。2020年疫情的爆发,对全球航空货运造成了非常大的影响,甚至在疫情爆发最严重的时期,腹舱运力基本消失。

但是在旅行与航空业停滞近乎两年后,航空货运市场正出现回暖迹象。国际航空运输协会发布的全球航空货运市场数据显示,同比于疫情前(2019年),全球需求正处于恢复增长的状态。

与疫情前(2019年10月)的水平相比,10月份的全球货运需求增长了9.4%,反映出空运货物的整体乐观前景,海运供应链的拥堵进一步提升对空运渠道的选择。国际航空运输协会预计航空货运需求将继续强劲,2021年的需求将比2019年的水平高出7.9%,2022年将比2019年的水平高出13.2%。

国际航空运输协会总干事威利·沃尔什(WillieWalsh)表示,危机最严重的时刻已经过去,尽管严重问题依然存在,但复苏之路正在浮现,航空业再次证明了它的韧性。

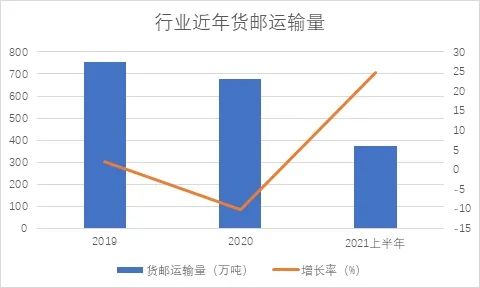

国内方面,2019年-2021年我国航空物流市场呈现先下滑后回升的态势。一方面,航空供应链受到冲击,客运航班量锐减,客机腹舱运力大幅下降,2020年国际航线起飞架次同比下降71.8%;但另一方面,2020年以来,航空货运需求从低迷中逐步恢复,防疫物资、疫苗等运输需求巨大。

图片来源:民航资源网

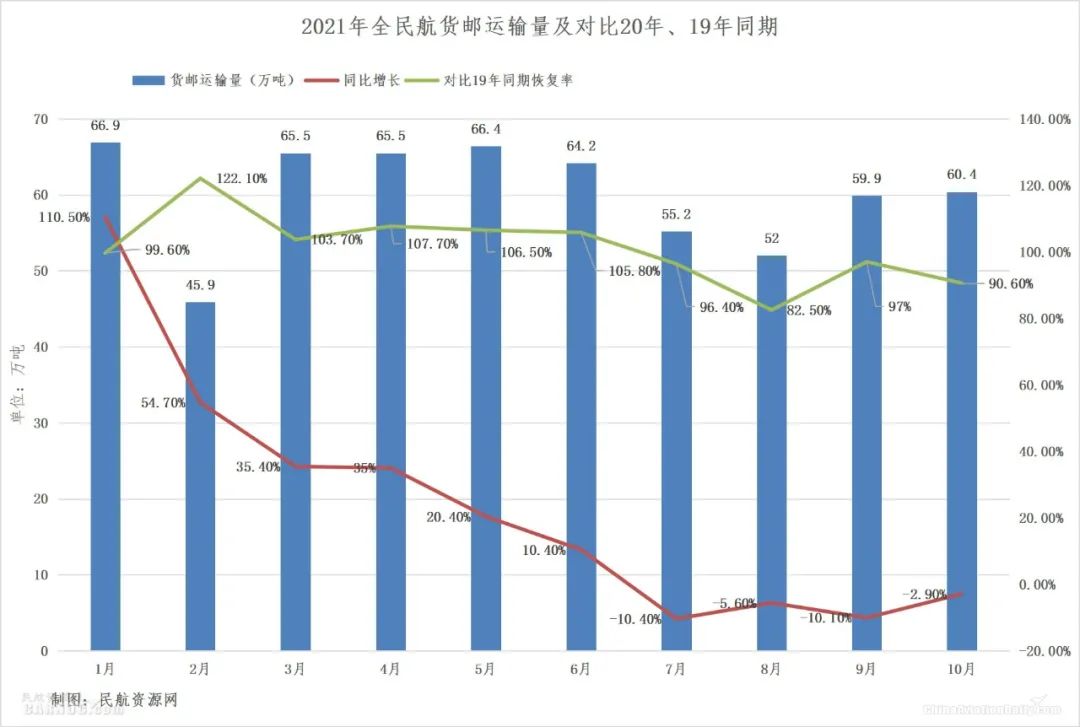

受疫情影响,国际航线客运航班大量停飞,客机腹舱运货减少,全货机的需求却在增加。2021年1月,货邮运输量恢复到2019年同期水平,从2021年2月开始超过2019年同期水平。

外贸实现出口产品升级和市场多元化,快递业务爆发式增长给我国航空货运带来新的发展机遇。随着客运航班恢复飞行,货运运力增加,航空货运将逐渐恢复增长趋势。

据民航资源网数据显示,1-10月全民航累计完成货邮运输量601.9万吨,同比增长11.8 %,已恢复到2019年同期98.5%。(19、20年1-10月分别为611.3万吨、538.2万吨))其中,10月共完成货邮运输量60.4万吨,环比增长0.8%。

航空货运需求不仅从疫情危机中复苏,而且还在逐渐增长。但严格的容量约束持续限制了航空货机吸收额外货运需求的能力,找到足够的运力成为航空货运面临的主要挑战之一。

数据显示,在疫情期间,全球约有50家航空公司被清盘,涉及飞机约1200架,新飞机订单被取消约300架。其中,货机数量远超70架。公司在清盘后,运力被冻结,在短期内难以盘活。而国内空运运力更是处于持续紧张的状态。

众所周知,货机是航空货运的重要载体,全球约一半的航空货物通过货机运输。但相比于国外成熟的航空货物运输模式,我国仍以客货混业经营为主,客机腹舱的载货量占整个航空货运量的2/3,全货机仅占1/3,其中国际航线货机载运量占比约50%,国内航线占比约20%。

截至2020年底,行业共有货机186架,仅占运输飞机总数的4.8%。与此形成鲜明对比的是,美国联邦快递一家就有五六百架的全货机。

主要航司货机规模 图片来源:民航资源网

由于新货机的产能有限,制造以及交付至少需要2年左右的时间,而且中国目前尚不具备生产大飞机的能力,所以货机大多依靠二手客改货机。但是目前中国的改装厂数量较少,在改装周期较长、改装费用过高等多重因素下,二手客改货机的运力也不乐观。由此可见,中国在国际运输产业上与国际运输存在着巨大的差距。

此外,客机腹舱运力也是全球货物运输的重要组成部分。据统计,国际占比为49%-50%,国内占比则为82%。但11月,民航局召开“客改货”航班运行宣贯会表示,自2022年1月1日起,仅允许在客舱内装载防疫相关物品,具体由承运人建立货物的白名单制度,明确可载运的防疫物资品名。

同时,新规定还要求不能再拆除客舱座椅增加载货空间,已经拆除或正在进行改装项目的航司,应按原构型恢复。此项标准,意味着原本就紧缺的航空货运可用运力将再度缩减。

中国空运对客机腹舱依赖较大,在客机腹舱以外,中国的全货机运输远远落后于国际水平,要想赶上国际水平,国内航空运输还有很长的一段路要走。因此,在疫情的特殊情况下,无论需求如何暴涨,货机的供给也无法在短时间内快速增加,运力端的供给将保持紧张态势。

这也是行业的基本面,跨境电商及物流服务商必须面对现实,提前布局,打造多元化物流方案,尽量避免把鸡蛋放在一个篮子里。

▬ END ▬