在美国如何充分利用各种节税账户?

美国实施多种政策鼓励个人提前进行退休储蓄,其中就包括各种节税账户。

一、三种节税方法

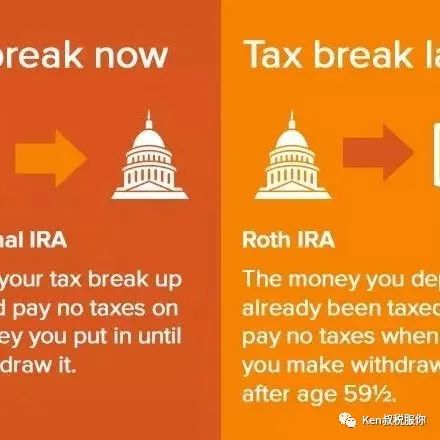

拿已缴纳过所得税的钱做投资,就不用再缴税。 拿未缴过所得税的钱做投资,在增值期间无需缴税;支取时,需缴税 从账户里支取资金时不用缴税。 各种节税账户提供至少上述一种优惠,每个账户的节税力度有所不同。 二、 Health Savings Account (HSA) HSA是健康储蓄账户。 利:唯一一种全方位节税的账户。投入资金不缴税,投资收益不缴税,支取时也不缴税。换言之,预留的这部分用来支付医疗费用的资金,包括其投资收益,可以完全免去税务负担。 弊:只能用作支付与医疗健康有关的费用。每年的储蓄金额有限:个人$3500,家庭$7000。如果55岁以上,多出$1000。只有在选择高抵扣医疗计划HDHP(High Deductible Health Plan)时,才可开设该账户。HDHP的保费相对低,但患病时的自付额较高。 HSA是非常好的退休辅助工具。虽然只能用来支付医疗费用,但每个人,尤其是退休后,都会有各种医疗支出。而且,HSA账户的资金还可用来支付大部分长期护理费用、老年医保的部分保费等等。我们可以利用该账户存储最大限度的资金,来为养老做准备。 三、 401K 雇主资助计划employer-sponsored,就是雇主帮助建立和管理401K计划。不过对于雇主来说有权决定是否需要匹配或不匹配401K。如果您的收入水平完全负担得起更多的存款放入401K的退休计划,那您应该在雇主承诺的百分比范围内尽量达到最大的金额。 利:存入的钱不用缴税,增值的部分不用缴税,但取钱要缴税。 弊:401K退休计划有存款上限,在2018年,如果年龄没有到50岁的雇员,每年最多可存放$18,500。如果年龄已超过50岁,可以在之前的限额中再多存$6,000,即$24,500。该数额每年都会变更,请每年和雇主确认可以投入的最大金额。在59岁半前,不可以将401K里的钱取出来,如想要提前使用这笔钱,需要支付IRS10%的罚款。 四、 传统IRA和Roth IRA 适用于所有在美国合法工作的美国人与绿卡持有人,任何有收入(Earned Income) 的个人都能开立IRA帐户。 利:享受三种节税方法中的两种。 传统IRA:投入资金不缴税,账户增值不缴税,但在支取资金时需要缴税。 Roth IRA:投入的资金是税后资金,但账户增值不缴税,支取资金时也不缴税。 弊:储蓄金额有限。两个账户加起来每年不能超过$6000(超过50岁是$7000)。 SUMMER. 五、 529计划 529计划是专用作教育储蓄的账户。 利:同Roth IRA一样,投资账户的资金需要缴税,但账户增值部分和支取的资金不用缴税。 弊:只能用作教育支出。 六、 年 金 年金分三种: 401K Rollover,传统IRA买的年金买时不缴税,取钱时缴税。 Roth IRA买的年金,资金增值部分也不用缴税。 用税后的资金买的年金,资金增值部分延税。 SUMMER。 七、 人寿保险 保险的现金增值通过贷款的方式可以免税领用。身故赔偿额在遗产税的免税额度之内也不用缴税。 总结:为了充分利用各种节税账户,我们建议首先要最大限度地使用401K账户和HSA,然后利用各种IRA和529计划。特别是中高净值人士,尤其要利用好人寿保险和年金的延税免税功能,实现资金最大化增值,达到最大节税目的。