内卷不止,亚马逊卖家的增量从哪儿来?

前几日,我在网上查阅资料的时候,无意间刷到外媒的一篇科技资讯,跟我们所处的大行业有关,我看完后还挺有感触的,新闻标题如下:

来源:theguardian网站

这篇报道源自英国知名媒体《卫报》,文章指出,自谷歌在 2019 年第四季度开始单独报告 YouTube 收益以来,YouTube 广告收入首次出现萎缩,其业绩下滑的主要原因是受到 TikTok 的巨大冲击。据 data.ai研究,TikTok在全球消费者支出方面排名第一。

以上信息让我联想到了今年跨境电商行业的两个趋势,以亚马逊为代表的传统业务回归平淡;相反以 TikTok 为代表的新兴平台则是方兴未艾,备受广大卖家关注。趁着最近有时间,我就跟大家好好聊聊,对跨境卖家而言,TikTok究竟是不是一个好机会,以及今年旺季的走势。

自去年那波封号潮爆发以后,大批亚马逊卖家回归白帽,站内的竞争变得愈发白热化,外加一些慈善家低价螺旋,使得行业内卷无休无止,最终导致大家的利润都受到不同程度的影响。

好不容易熬到了Q4,但今年旺季第一枪“亚马逊prime早享日”的战果却并不如卖家所愿。就我了解的情况,大部分卖家要么平平无奇,要么赔本赚吆喝,能爆单赚钱的只有小部分。这让不少卖家心生疑惑:今年黑五网一的热度能有多旺?Prime早享日对传统旺季的购买力有无影响?

据 Numerator 调研,今年有29%的消费者在亚马逊prime早享日提前透支了黑五网一的购物需求。那么这部分消费者还会在今年继续购物吗?有79%的卖家表示,会再次在亚马逊上购买额外的假日商品。

来源:Numerator

由此不难看出,prime早享日对传统旺季销售造成了一定的分流,但影响不大。据 Adobe 预测,今年整个旺季的在线支出预计将增长 2.5%,不过这是该公司自 2015 年开始跟踪这一数字以来的最低增长。

迫于今年的行业形势,寻找增量市场就成了广大卖家绕不开的课题,除了传统第三方电商平台和独立站,不少卖家也把目光瞄向了今年异常火热的新兴赛道 TikTok。那么 TikTok 上蕴藏的跨境生意有多大呢?我们不妨先来看看 TikTok 上关于今年旺季的热度。

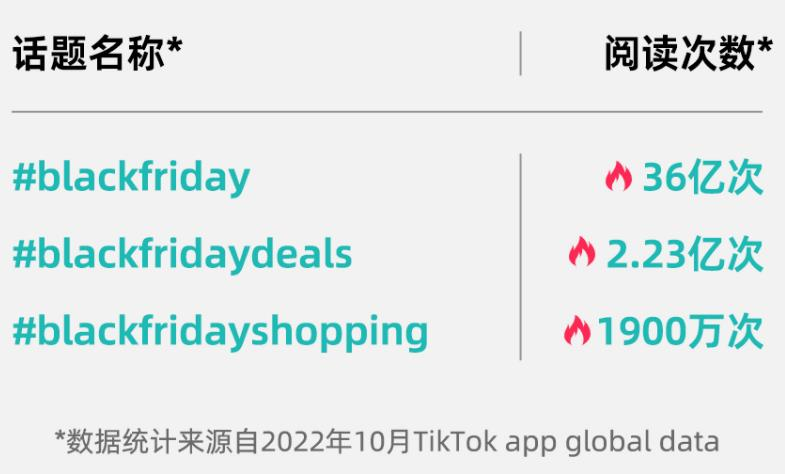

据 tiktok app global 数据显示,Black Friday大促已经在 TikTok 内累积了丰富的用户话题,截止2022年10月,TikTok 上 #blackfriday 话题的阅读数高达36亿次。

来源:tiktok app global

PART

关于TikTok在全球的风靡程度,想必大家都有所耳闻。早在去年9月,TikTok 全球月活用户就突破了 10 亿。分析师Bernstein Research发现,2018 年至 2021 年,每位美国用户每天在 TikTok 上花费的时间激增了 67%,而 Facebook 的增长不到 10%。

对跨境卖家而言,首先想知道的必然是目前 TikTok 电商市场的发展状况。

据德勤《2022全球:国家电商消费调研》报告显示,美妆、时尚、居家、3C,是最受 TikTok 电商用户青睐的品类。从消费人群特点来看,使用TikTok的电商用户中,18 - 35岁的用户占比 52%;每周至少线上消费—次的用户占比达33%;64%的TikTok 电商用户会通过社交媒体发现并购买好物;东南亚、北美和欧洲市场的使用TikTok的电商用户对TikTok 的粘性最高。

来源TikTok for Business

由此可见,TikTok 蕴藏的电商消费市场还是可观的,竞争度也不高,在平台流量红利加持下,卖家持续深耕会有较大机会。那么,哪种类型的亚马逊卖家更适合入局 TikTok 电商呢?

据我观察,TikTok平台最为看重的是优质视频的产出能力,销量拔尖的产品多以新颖奇特为主。所以,亚马逊卖家想要布局 TikTok,一方面,要评估自己的供应商资源,产品开发和议价能力,提高产品竞争力;另一方面,要组建新的团队,分别负责 TikTok 视频输出、营销策划、粉丝运营、直播带货等工作。

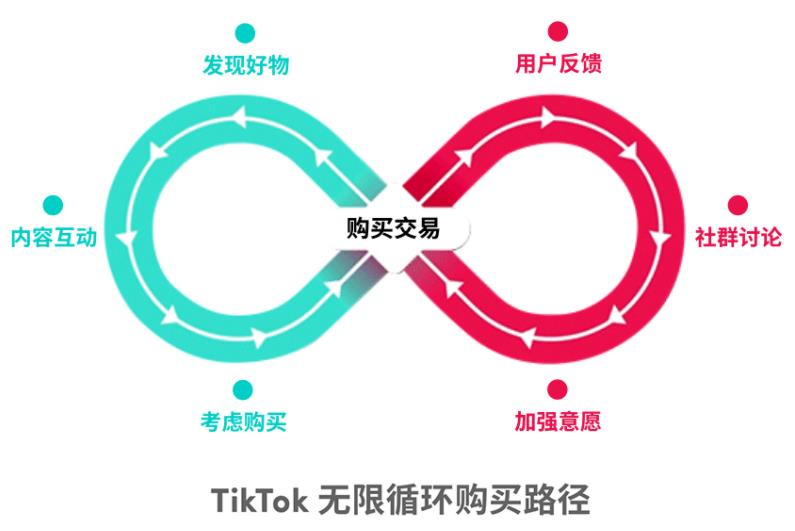

准备工作就绪以后,卖家还需对目标市场进行初步洞察,结合自身产品和品牌特性,通过创意内容沉淀种子用户,再运用达人资源、本地热门趋势等方式拓展趋势用户,利用私域引流撬动公域。与全球电商用户相比,使用TikTok的电商用户对达人的信赖度高出40%;对热点趋势话题的信赖度高出43%;对明星的信赖度高出46%

如前文所讲,TikTok 电商目前的主阵地并不在欧美,主要集中在印尼等东南亚地区,而大部分亚马逊卖家,对东南亚市场的洞察基本是模糊的。

为了帮助大家了解东南亚电商市场的情况,我查阅了德勤前不久发布的《2022 电商出海营销白皮书》,下面我选取了其中的部分重要内容。

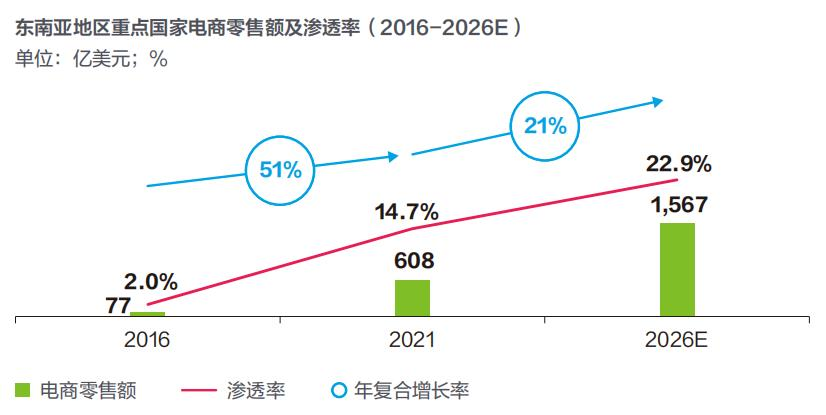

如下图所示,近年来,东南亚地区的电商发展迅猛,零售额从2016年的77亿美元飙升至2021年的608亿,年复合增长率高达51%,在后疫情时代,依然保持着21%的高增长率。

来源:德勤

就市场特征而言,东南亚人口结构年轻化,对电商消费接受度高。据报告显示,东南亚67%的电商用户预计未来1-2年会持续增加电商消费金额,特别是印尼,43%的用户其线上消费金额占总收入五分之一以上;另外,东南亚地区对于社媒电商的接受度高于全球平均水平(19%),29%的电商用户更愿意通过社媒电商消费。值得注意的是,东南亚用户对产品测评类视频内容更感兴趣,菲律宾和印尼尤为明显。

当然,受限于经济发展水平,东南亚地区的人均消费力肯定要低于欧美发达地区。因此,对打算入局东南亚赛道的卖家来说,如果入驻传统电商平台,还需要做到极致的性价比,有强大的供应链整合能力,或者能找到靠谱的二手尾货供应链,这样才能在产品价格上具备优势。

所以,对中小卖家来说,依托于东南亚用户对社交电商的接受度,借助 TikTok 的平台特性和流量红利期,找到适合自己的轻资产突围模式,是完全有可能的。举个例子,今年四月,广州一家跨境公司开通了TikTok马来西亚站,一条没有任何故事情节、特效设计的手机支架产品演示短视频,在没有额外推广的情况下意外爆了,收获了20万播放量、2.2万点赞,在“爆单缺货”的情况下完成500单的出货。

另一方面,从营销的角度看,TikTok 的玩法更丰富。除了达人合作、直播带货外,还有品牌挑战赛、效果贴纸等新奇的推广模式,前者与 TikTok 用户共建品牌内容,引爆 UGC 势能;后者通过趣味互动,深度链接用户和品牌。

品牌挑战赛,效果贴纸

就未来的发展趋势而言,不管是TikTok出海还是东南亚电商,对传统跨境卖家来说,都是寻找增量的机会,但同时也都无优势而言,卖家需要重新洞察市场,组建专业的团队去运营。