【制霸东南亚】 东南亚各主要国家电商发展机遇

上次我们讲到了东南亚市场的概况,不记得的请戳《【制霸东南亚】红海?蓝海?值不值得攻略?》。今天我们再来细细分析一下东南亚各主要国家的电商发展机遇吧。

新加坡(Singapore)

新加坡作为东南亚最重要的金融中心和国际贸易中转站,人口虽然不多,但其经济发达,消费能力强,有着极高的互联网和智能机普及率,是东南亚最为成熟的电商市场。从2017年到2021年,新加坡电商市场预计将从33亿美元增值到51亿美元,平均每年增长11.2%,而网购人数也将从2017年的64.8%增长到2021年的80.9%。

新加坡人网上购物更倾向购买非本土的产品。在新加坡,55%以上的电商交易都是跨境交易,高于日本,韩国和中国跨境在线贸易数据。

(数据来自瓦特-营销大数据平台)

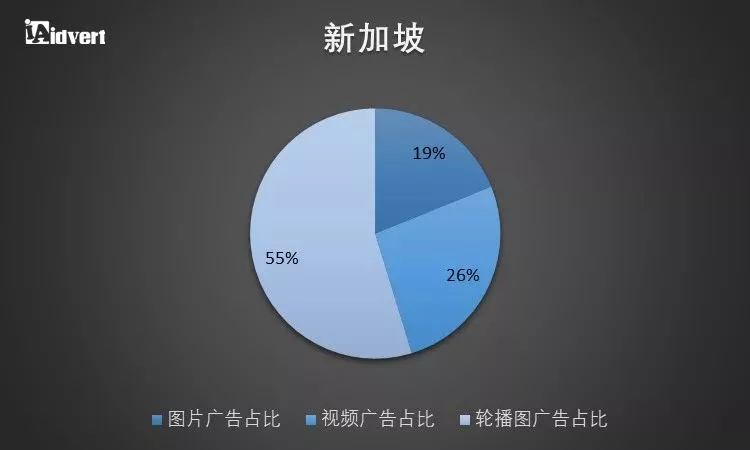

从上图我们知道新加坡社交媒体用户占比达到人口比重的83%,那么这意味着有83%的用户能通过社交媒体来接收广告,移动社交用户又占了社交媒体用户的89%,所以如果是投放社交广告,建议侧重于投移动端。那么什么样的广告形式更能吸引新加坡人的眼球呢?从Idvert后台的Facebook广告数据我们得出,轮播图广告55%的占比宣示了它的地位,如此多的轮播图广告投放,我们可以初步判断,此种广告类型更易于让新加坡人接受,所以卖家们在投放新加坡的时候可以考虑优先选择轮播图。

(数据来自瓦特-营销大数据平台)

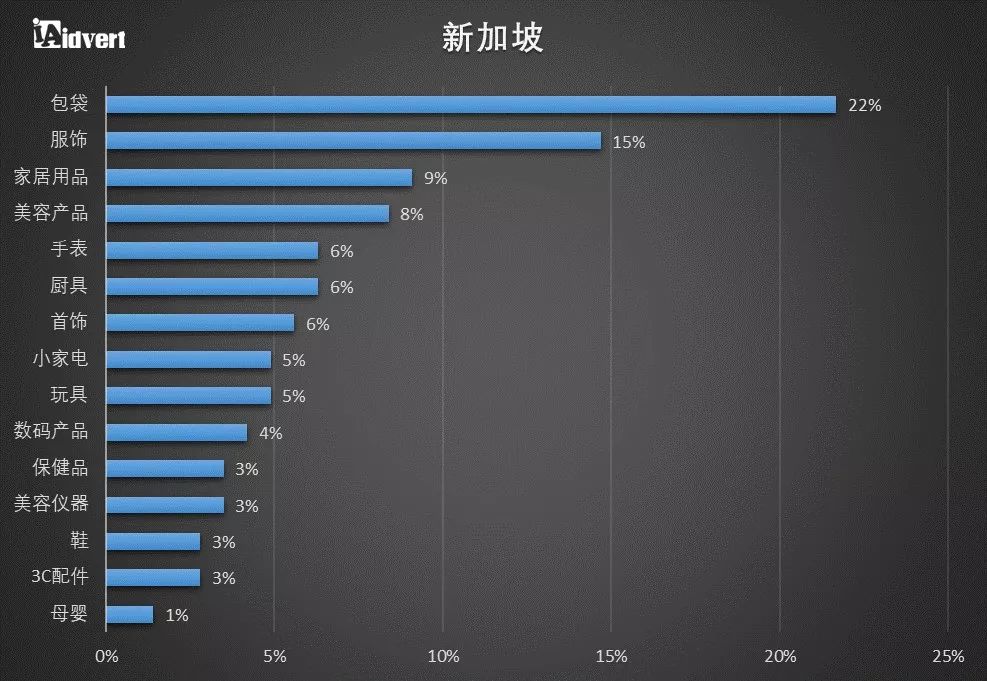

既然新加坡购买力如此之强,那么什么才是新加坡人民热衷于购买的商品呢?

我们基于Idvert上新加坡最热的广告进行了统计整理,包袋、服饰、家居用品、美容产品等都有着较高的热度,所以在新加坡市场的选品上,卖家们可以考虑这些商品。

(数据来自瓦特-营销大数据平台)

值得一提的是,新加坡地区由于没有午休,大部分消费者选择在晚间购物,卖家们可以考虑在这个时间段进行广告投放。

同时,卖家们也可以考察当地比较出名的电商网站,从而更了解当地电商特色。

10大电商网站:Qoo10 Singapore、Lazada Singapore、Carousell Singapore、Ebay Singapore、EZbuy Singapore、Zalora Singapore、Shopee Singapore、RedMart、FairPrice On、Courts Singapore。

TOP购物APP:Carousell、Shopee。

马来西亚(Malaysia)

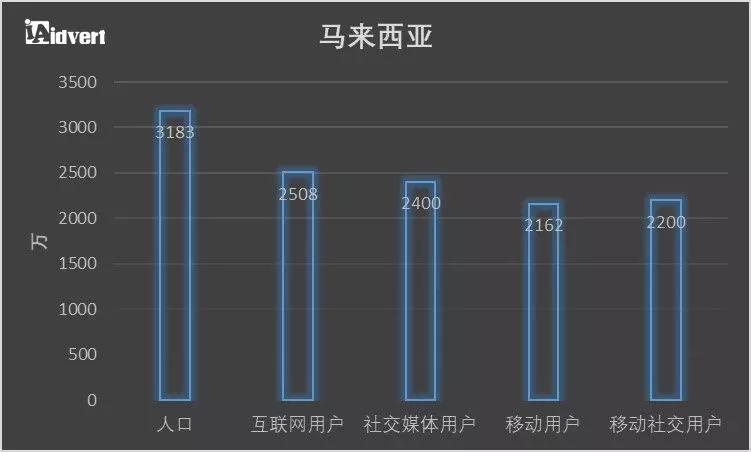

作为东南亚最具活力的数字生态系统之一,这几年来马来西亚的互联网和智能手机渗透率不断提高,数字消费者也在不断增多,国际玩家不断进入到大马的电商市场,同时占据着最大的市场份额。数据显示,到2022年的市场交易量将达到26.35亿美元。

(数据来自瓦特-营销大数据平台)

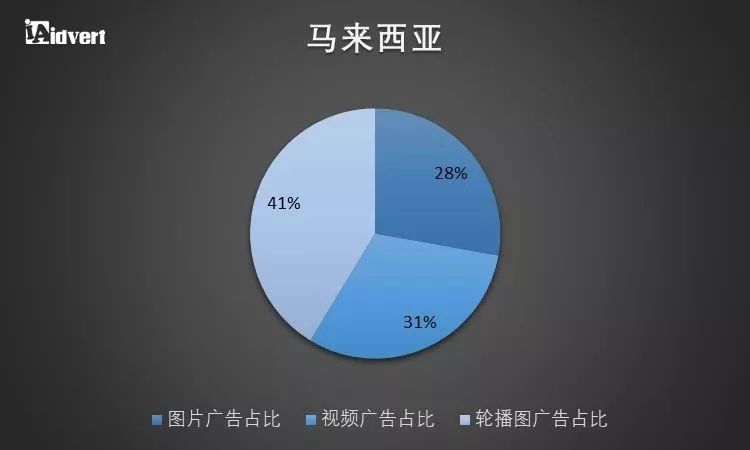

马来西亚的社交媒体用户占到了总人口的75%,也是比较可观,Idvert给出的Facebook广告数据显示,三种主流广告形式在马来西亚都比较均衡,当然,轮播图还是占比居多。

(数据来自瓦特-营销大数据平台)

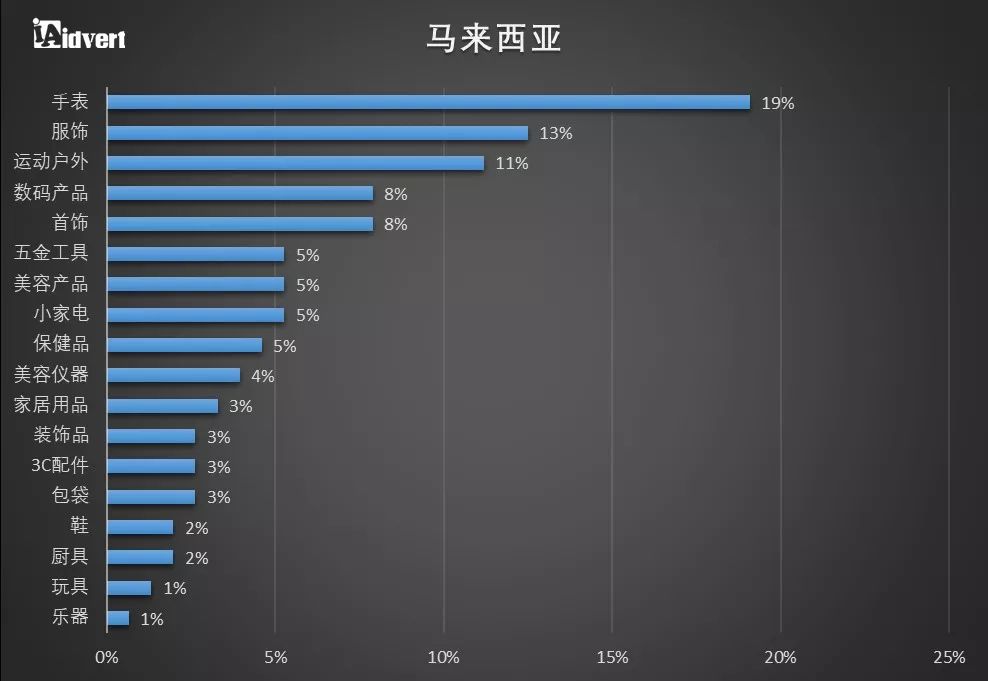

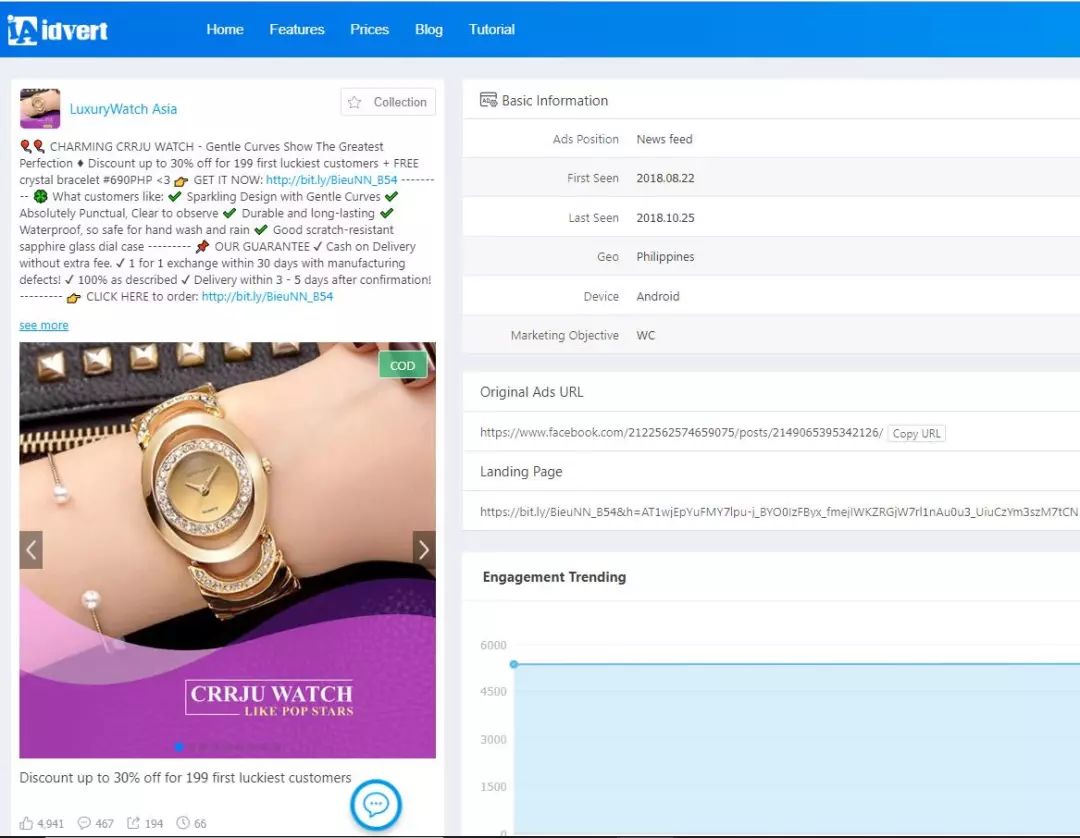

从Idvert收录的热度广告来看,手表、服装、运动户外等产品都是比较受马来人欢迎的。

(数据来自瓦特-营销大数据平台)

与半岛用户(西马)相比,东马在线购物者花在搜索产品上的时间要多75%。尽管西马有更多的在线购物者,但他们花在网购上的时间却少了11%。这证实了今年早些时候电商平台11street的一项调查,即东马来西亚人在线购物的可能性比西马更高。

10大电商网站:Lazada Malaysia、11street Malaysia、Shopee Malaysia、Lelong.my、Carousell Malaysia、Zalora Malaysia、Qoo10 Malaysia、eBay Malaysia、Fave、Hermo。

TOP购物APP:Shopee、Carousell、imSold、淘宝、GoShop、速卖通。

菲律宾(the Philippines)

(数据来自瓦特-营销大数据平台)

菲律宾互联网用户6700万,其中就有3775万电子商务用户 ,占了56%,预计到2022年用户数量将达到5320万。菲律宾人每天在社交上花费近4个小时,在全球范围内,菲律宾已经连续三年是在社交媒体上花费时间最多的国家。

在东南亚地区的电商市场中,菲律宾是唯一一个Lazada占主导地位的市场,Lazada的每月访问次数达到3500多万次,市场竞争力非常大。从Statista数据看,到2022年的市场交易量将达到28.71亿美元。

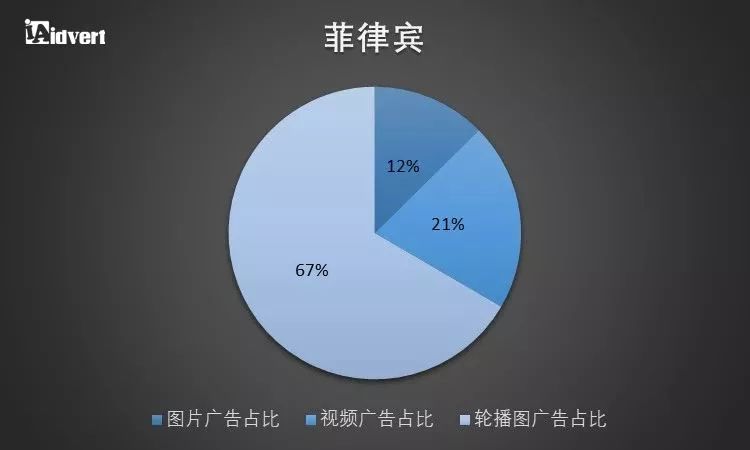

(数据来自瓦特-营销大数据平台)

而菲律宾轮播图广告的占比则远远高于其他两个广告形式,卖家可优先考虑轮播图广告投放。

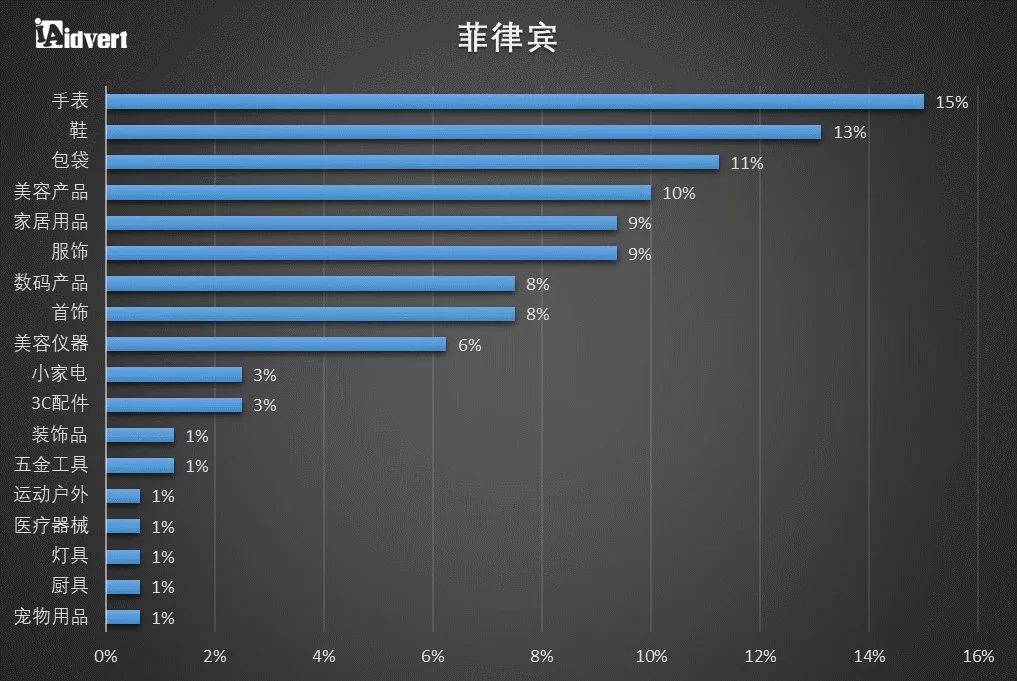

我们通过Idvert后台广告数据,整理出了该地区目前畅销的产品,手表、鞋、包袋、美容产品、家居用品、服饰都是不错的选品方向。

(数据来自瓦特-营销大数据平台)

从价格区间来看,大多数商品在20-30美元左右,所以低价也是卖家们选品需要考虑的因素。

根据Kantar Worldpanel的一项调查,84%的菲律宾人(在3000个接受调查的家庭中)更倾向于购买知名公司的产品,尽管市场上有其他选择。

菲律宾的消费者在社交媒体上最为活跃,平均每天花费4小时。因此,菲律宾消费者在社交媒体上很容易接触到利用他们产品的品牌。很明显的,社交媒体的普及对于电商和独立商户来说是一个巨大且充满机遇的平台。

10大电商网站:Lazada Philippines、、Shopee Philippines、Zalora Philippines、Metrodeal、Globe Online Shop、eBay Philippines、Carousell Philippines、Galleon.ph、CDR King、VillMan Computers。

TOP购物APP:Shopee、Carousell、亚马逊、Etsy、Zaful、淘宝。

印度尼西亚(Indonesia)

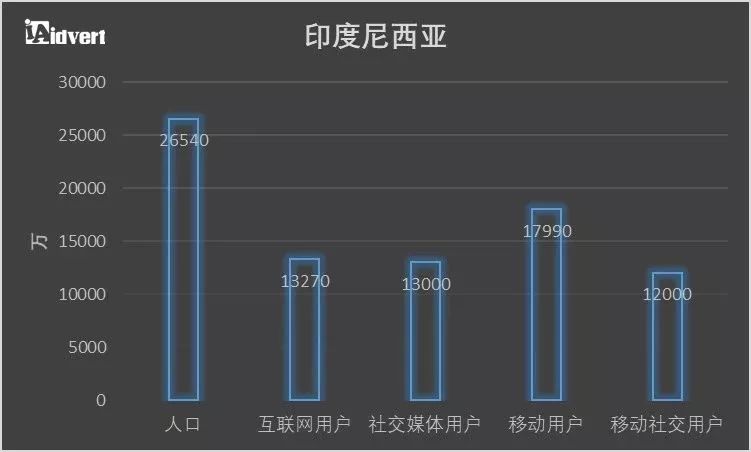

(数据来自瓦特-营销大数据平台)

印度尼西亚拥有超过1.3亿互联网用户,正在成为亚洲最大的智能手机市场之一。据Statista数据,随着人们的消费习惯继续在线转移,预计到2025年,印度尼西亚电子商务市场将产生460亿美元的在线零售额,排在仅次于中国和印度的第三位,具有较大的市场空间。数据显示,2016年印度尼西亚的在线购物者为2490万,预计到2020年,就将有3920万印度尼西亚人在线购买商品和服务。

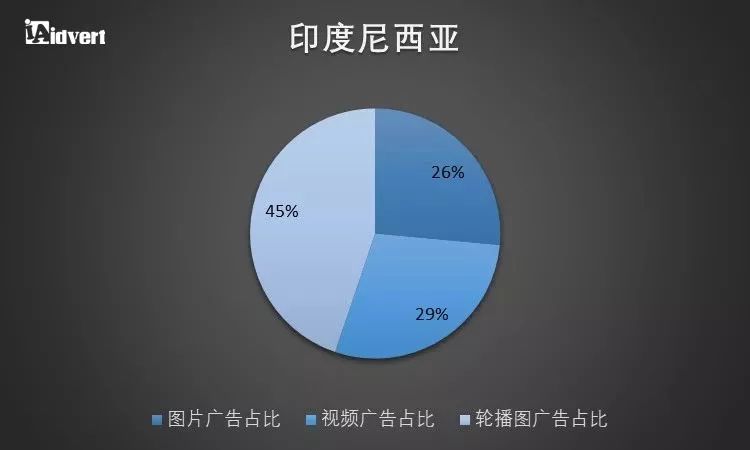

(数据来自瓦特-营销大数据平台)

轮播图广告依然在印度尼西亚占主导地位,视频和图片相差无几。

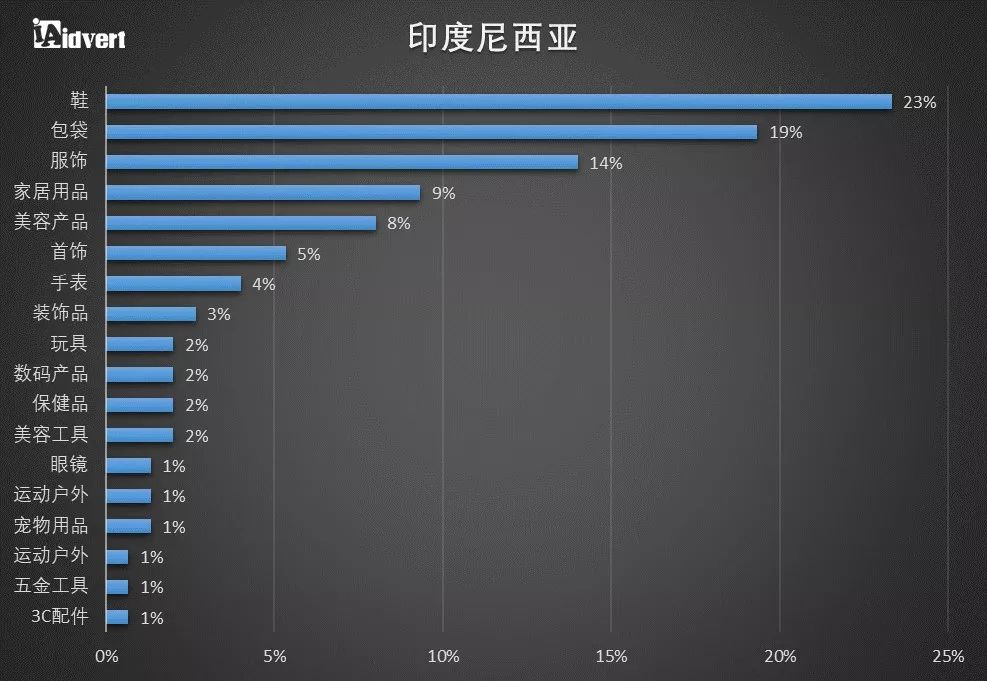

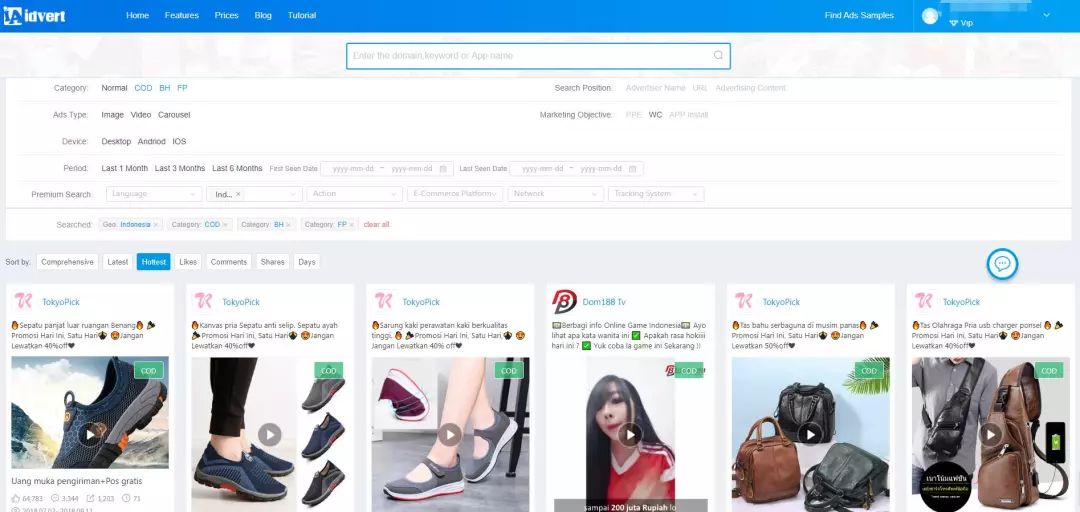

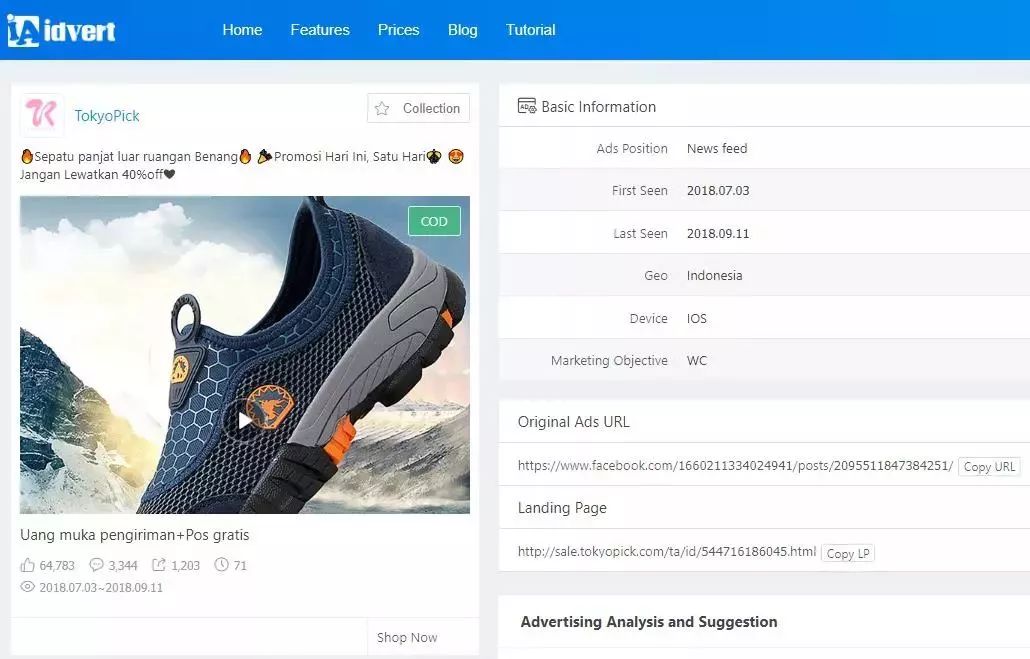

产品方面,鞋、包袋、服饰、家居用品等都是印尼人所感兴趣的。

(数据来自瓦特-营销大数据平台)

10大电商网站:Lazada Indonesia、Tokopedia、Bukalapak、Blibli、Shopee Indonesia、JD.id、Elevenia、Bhinneka、Zalora Indonesia、Qoo10 Indonesia。

TOP购物APP:Shopee、Carousell、Sale Stock、淘宝、Akulaku

泰国(Thailand)

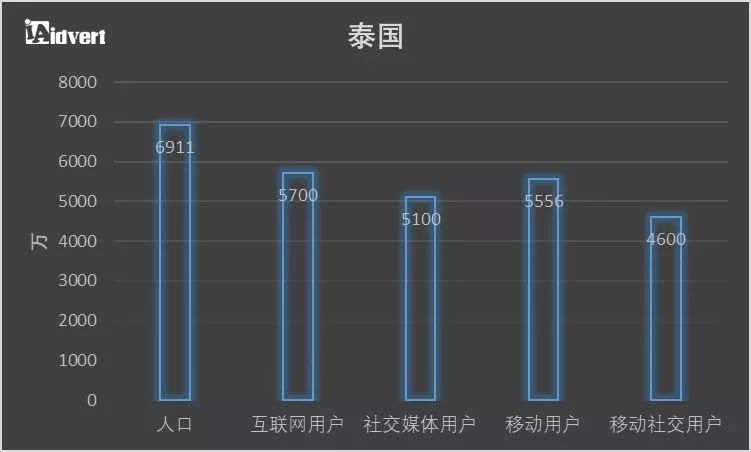

作为东南亚第二大经济体,泰国是该地区互联网用户数量最多的地区之一,该国约有6900万人口,其中就有5700万互联网用户,占总人数的82%,不断增长的互联网用户群使泰国成为电商市场的理想增长环境。预计2018-2022的年均复合增长率为13.2%,并在2022年达到58.3亿美元。

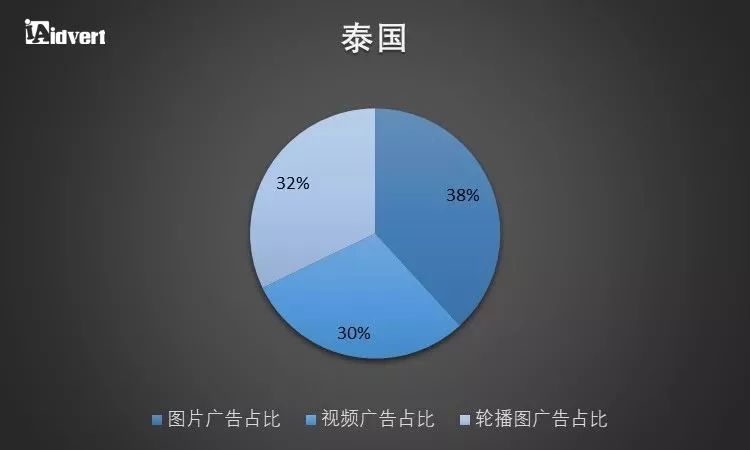

(数据来自瓦特-营销大数据平台)

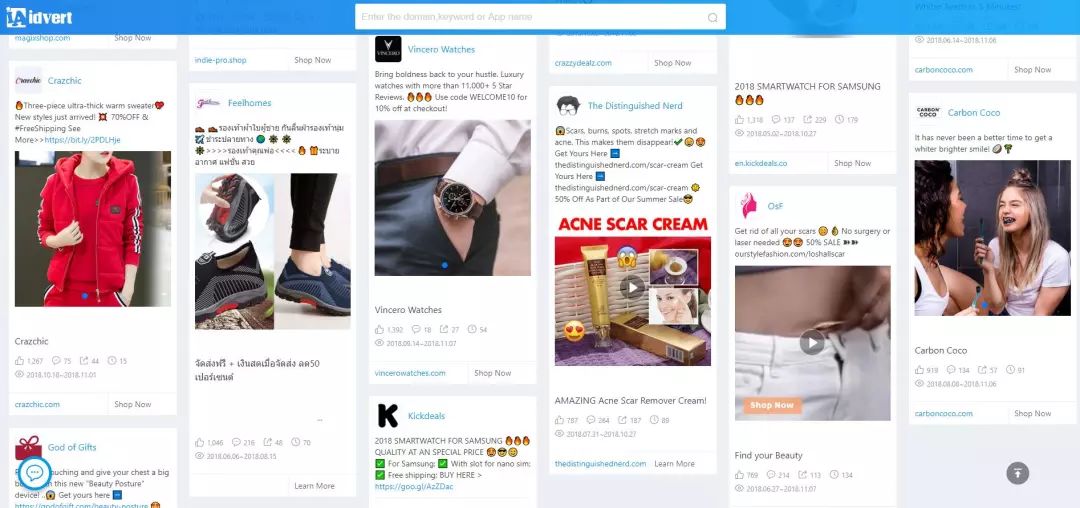

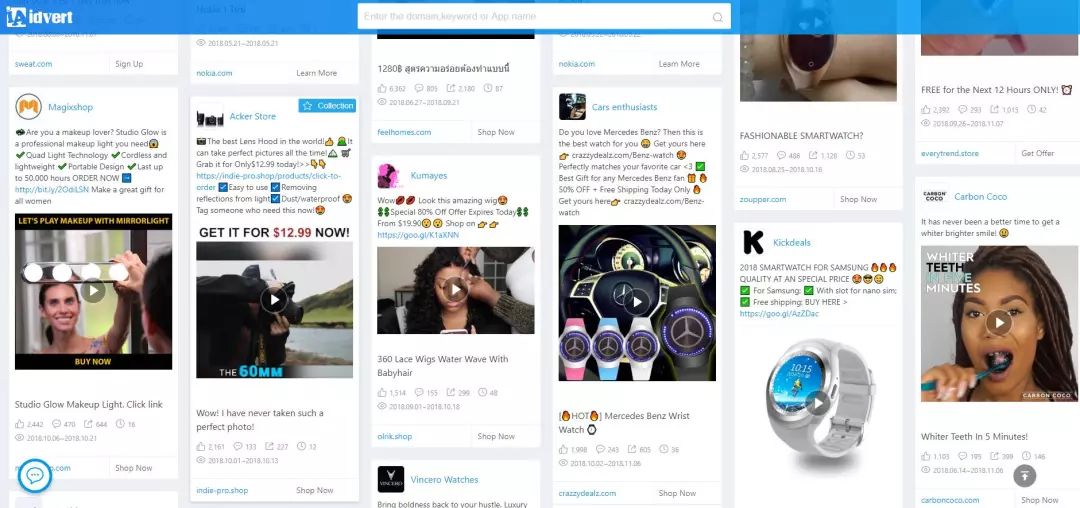

泰国在社媒广告上的形式分布比较均衡,视频、轮播和图片任君选择。

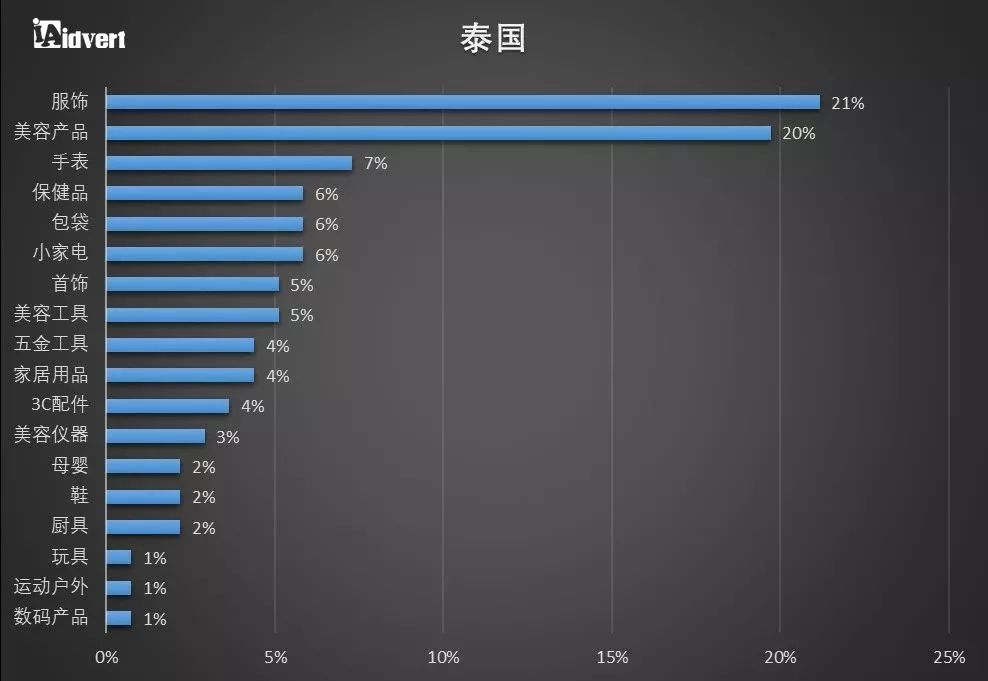

(数据来自瓦特-营销大数据平台)

除了服装、美容产品占比较多外,其他诸如手表、保健品、包袋等商品的比重都相差无几。所以在泰国除了卖服饰和美容产品,其他商品可以多元试水。

(数据来自瓦特-营销大数据平台)

在物流上,泰国的许多物流公司都已经建立了中央仓库,以及全国范围内较小的下降和接送点,以维持电子商务需求的增长。对于中小型企业而言,这意味着更高的便利性和更快的流程,以更低的成本交付给消费者。

10大电商网站:Lazada Thailand、Shopee Thailand、11street Thailand、JIB、Tarad、HomePro、Se-ed、Advice、Central、Munkong Gadget。

TOP购物APP:Shopee、Wish、Chilindo、eBay、速卖通。

越南(Vietnam)

越南是东南亚主要国家中最易忽视的电商市场之一,但实际上该地区的电商市场发展前景很大。Statista数据显示,预计收入将呈现13.5%的年增长率,到2022年的市场交易量将达到45.43亿美元。

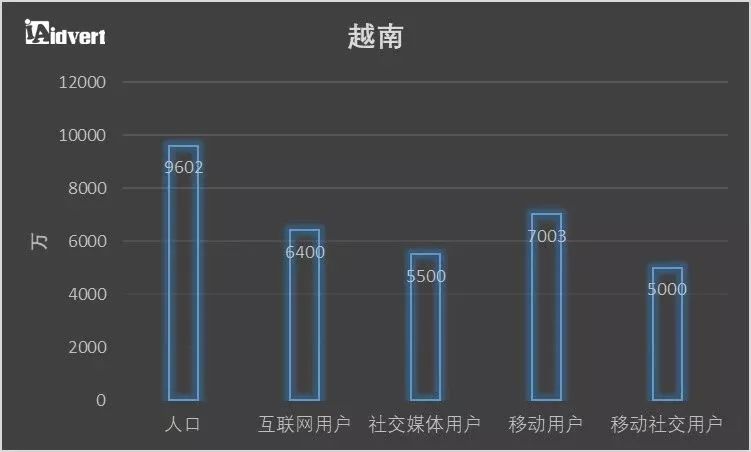

(数据来自瓦特-营销大数据平台)

此外,在2016年的时候,越南有6%的城市家庭在网上购买快速消费品,并且比线下购买时多花3-4倍,而到了2017年,越南已经有23%的高收入家庭计划更频繁地在网上购物,因为他们能够负担得起电子商务的便利性。

越南人在线购物时,也更倾向于选择国际和进口品牌,而非本土产品,因为他们相信进口品牌和国家产品会提供更高质量的服务和产品。

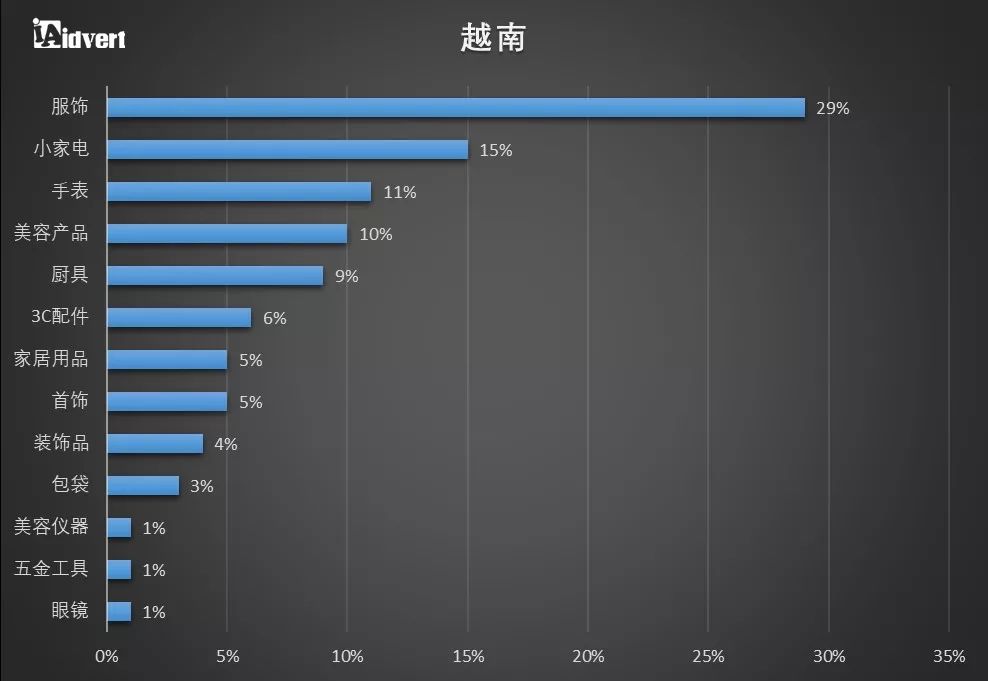

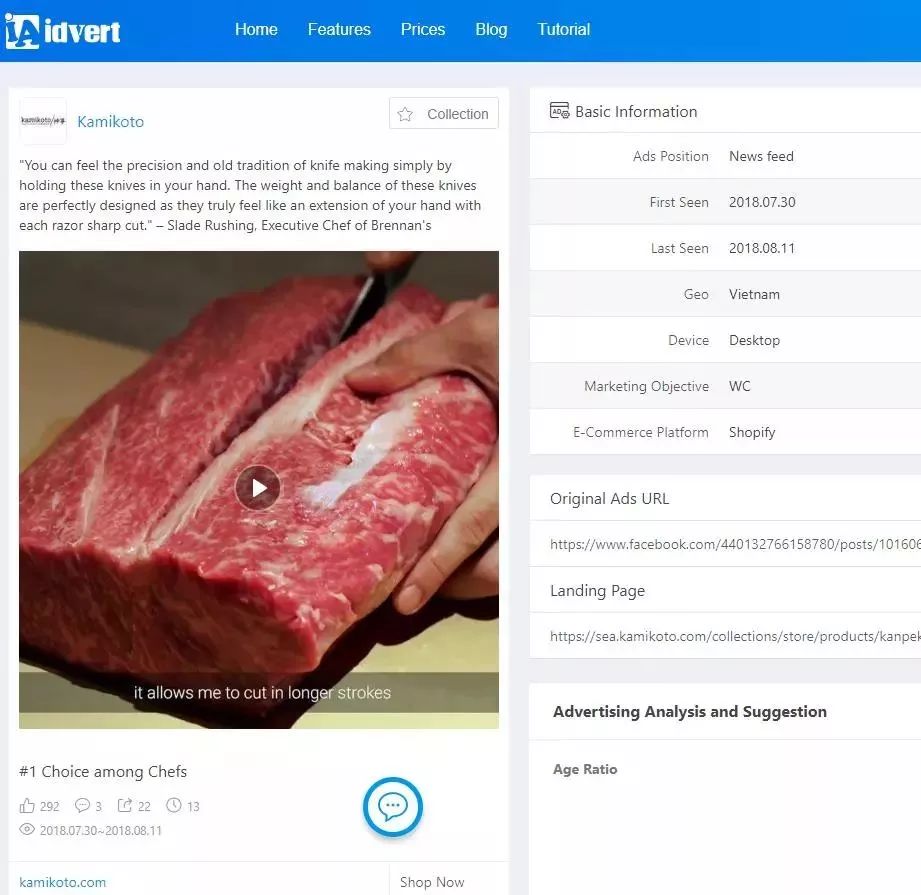

从Idvert数据结果来看,服饰、小家电、手表、美容产品、厨具等,是越南人民乐于采购的。

(数据来自瓦特-营销大数据平台)

10大电商网站:Lazada Vietnam、Chotot.com、Tiki.vn、TheGioididong.com、Sendo.vn、5Giay.vn、Vatgia.com、Adayroi.com、FPTShop.com.vn、Yes24。