2021年印度电商之战,亚马逊与Flipkart谁赢了?

出品|后浪调研小组

作者丨雨果跨境产业组

图片|图虫创意

Inc42 Plus发布的一份报告显示,截止2026年,印度电商市场将突破2000亿美元,年复合增长率达到19%。仅2021年的节日期间,电商GMV猛增23%,达到92亿美元,相较于前一年的74亿美元有较大程度的提升。

这背后离不开亚马逊印度站和Flipkart较量带来的推进作用。

Flipkart的Big Billion Days(BBD)和亚马逊印度站点的The Great Indian Festival(GIF)原计划分别于10月7日和10月4日举行,但两者最终都选择在10月3日开启大促,凸显两大电商巨头对于印度市场的重视程度。

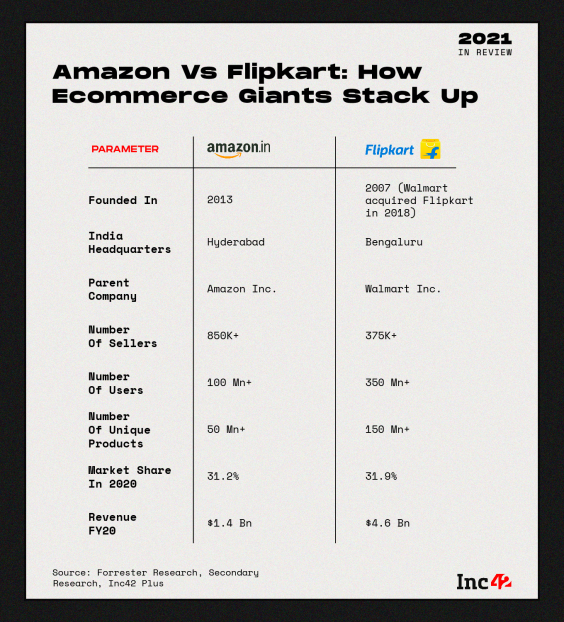

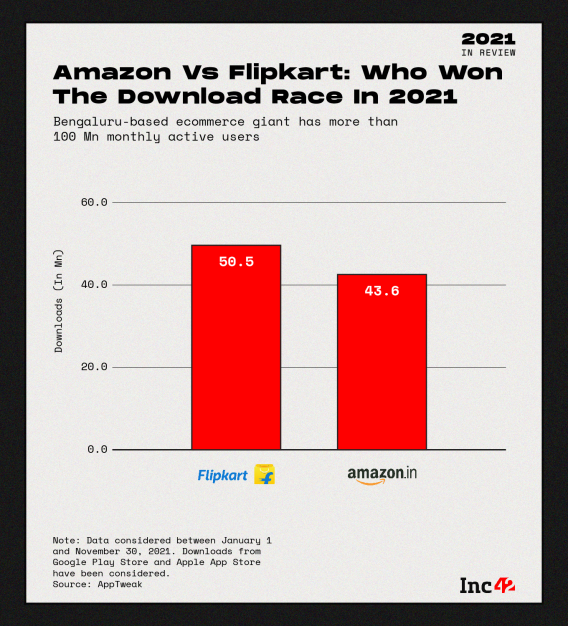

事实上,两家公司都多次改变大促日期,以抢占先机。RedSeer的一份报告称,2021年的节日大促,Flipkart集团(包含Myntra和Flipkart两个平台)占到62%的市场份额。另外,2021年Flipkart应用程序以5050万次下载量领先,而亚马逊印度站应用程序的下载量为4360万次。

两大巨头的入驻使得印度电商市场的竞争异常激烈,Flipkart与亚马逊在印度均推出自营品牌以及特定的功能和增值服务,并陆续拓展到细分市场为竞争力加码。

Flipkart集团已经迅速在电商领域实现了多元化,旗下公司包括Flipkart(泛品类电商平台)、Myntra(时尚品类电商平台)、Flipkart Wholesale、Flipkart Health+、Cleartrip(OTA)、Shopsy(社交电商平台),同时也是支付应用PhonePe的大股东。

亚马逊印度站的主要业务包括亚马逊印度(泛品类电商平台)、亚马逊音乐(音乐流媒体)、Prime Video(OTT视频)、Amazon Pay(支付应用)和Perpule(零售技术公司),此外还持有More(Aditya Birla集团的食品和杂货连锁店)49%的股份,投资的公司还包括MyGlamm(D2C品牌之家)、Bankbazaar(贷款技术公司)等。

简而言之,印度电商领域目前正经历着某种程度的双头垄断,尽管2021年的节假日期间不少印度本土的电商平台也相继开展大促活动,如Tata CLiQ、Reliance和Meesho,但无奈在“大厂”面前,收效仍然式微。

Flipkart于2007年推出,并于2018年被沃尔玛收购,在疫情爆发的最初几个月,Flipkart刷新了不少记录。疫情爆发初期民众出行遭到限制,Flipkart的新用户数量猛增近50%。2020年期间,平台入驻卖家的增幅达到35%,并在2021年保持增长势头,APP下载量也创下历史新高。

2021年1月至11月期间,Flipkart在Google Play Store上的展示型浏览量(大约9.92亿次)超过亚马逊印度站。根据AppTweak的数据,展示型浏览量是指应用程序出现在竞品页面的“类似应用程序”推荐栏时获得的浏览量。Flipkart通过社交应用Meesho获得了大约31%的展示型浏览量,大约是3.07亿。

亚马逊印度公司的展示型浏览量大约为6.81亿,通过Google Play应用商城的从老对手Flipkart“截胡”大约36%的展示型浏览量,即2.45亿次。这意味着印度亚马逊印度站约36%的浏览量实际上首先触发的是Flipkart应用。

Google Play应用程序的二次曝光很大程度上是托推荐机制的福。Flipkart的商业模式与亚马逊非常相似,因此亚马逊能和Flipkart相互引流。Flipkart最近涉足社媒电商,方便旗下平台Shopsy与Meesho和DealShare等公司展开直接竞争。这家新兴公司已经吸引到超250万卖家、5100万用户以及1.5亿以上的产品listing,这也是Google Play在Meesho(一款社交应用)推荐Flipkart的原因之一。

亚马逊与Flipkart的节假日表现

节假日对任何从事零售的公司来说都是最关键的时期。随着印度经济逐渐回暖,亚马逊和Flipkart更是磨刀霍霍。Inc42与实时客户体验分析平台Clootrack合作,对这两个平台在2020年10月和2021年10月的销售情况做了分析,以下是报告提及的一些要点。

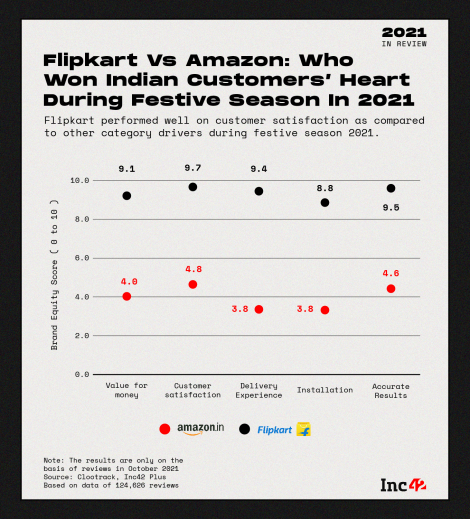

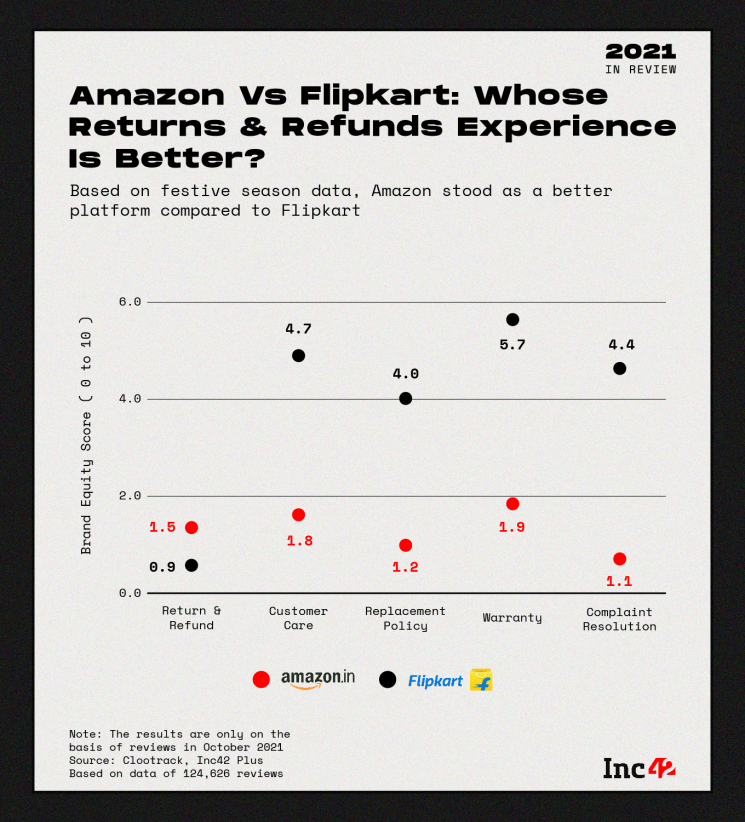

就消费者体验感而言,Flipkart在今年的节假日大促中(截止2021年10月)收拢了印度消费者的心。在包括性价比、满意度、送货体验、配货准确度等几个维度的比拼中都超过亚马逊。基于消费者体验分析,报告指出Flipkart在2021年的节假日大促中,相较于亚马逊印度站Flipkart更有效地调动了消费者购物的情绪,消费者满意度居各平台之首,更斩获9.7分的品牌得分。但就退货和退款服务而言,亚马逊更胜一筹。

因涉嫌在平台上推广特定的卖家,造成不公平竞争的现象,Flipkart和亚马逊印度已经被印度竞争委员会(CCI)监控名单之下。旨在实现“保护消费者”和“加强市场监管”的电商草案可能将对电商平台业务的开展形成一定的阻力。绕过这些规则将立即招致监管部门的责难。但是与此同时,对于限时特卖、秒杀活动、进口产品上架的限制以及删除平台上卖家的“相关方和关联企业” 的规定或将使得平台收入遭“腰斩”。

此外,全印度贸易商联合会(CAIT)在2021年9月发起了一场为期一月、针对亚马逊印度和Flipkart的调查,称海外电商公司正对印度的经济和零售市场产生不利影响。CCI表示该亚马逊印度站与Future Group 始自2019年的交易“应继续搁置”,直至新一轮审查的完结,理由是印度的民间组织发起过有关海外电商平台与印度中小型企业之间不公平竞争关系的抗议。

在过去的两年里,亚马逊和Future Group一直处于对峙状态。前者希望根据2019年的交易阻却Future Retail与Reliance Retail合并,但Future Group表示亚马逊无法阻却交易。

Reliance Retail是印度的全渠道零售商,足迹遍布各垂直品类。如果拥有FBB、Big Bazaar和HyperCity等品牌的Future Retail与Reliance Retail合并,后者将在线下零售业(尤其超市)无可匹敌,并最终引领线上渠道,据悉,其已经开始搭建应用程序。

显然,考虑到亚马逊印度的在线零售业的投资已经超过60亿美元,围绕法律层面展开的指控以及未来零售业交易的问题不断增加,使亚马逊印度陷入不小的麻烦。另外,印度规模靠前的企业之一Tata Group也加入了印度电商大战,旗下超级应用TataNeu将于2022年初推出。

总的来说,印度本土巨鳄的入场将对Flipkart,或者说是其背后的沃尔玛,以及亚马逊都造成不小的影响, 目前Flipkart占据印度零售市场约15%的份额,而亚马逊印度则以不到10%的市场份额占据第二。 受到Future-Reliance交易的影响,两者可能无法在监管部门追责的情况下独善其身。