中国出海四小龙发展迅猛,各有千秋,你着了谁的道?

5 月 7 日,美银美林发布最新研报,分析总结了中国跨境电商 " 出海四小龙 " 在全球市场的表现。

报告表示:在过去的一年半里,中国跨境电商在欧美等大多数全球主要市场都有所扩张,“出海四小龙” Temu、SHEIN、TikTok、速卖通表现良好。

根据报告统计,中国电商平台约占到美国 GMV 的 3%,预计到 2024 年,中国电商的美国 GMV 将增长至 300-400 亿美元。

中国电商正在快速崛起,犹如马云 20 年前预测的那样:网店、网购、网销将会成为生活中很重要的一部分,电商将成为未来的新兴产业。

无论是国内还是国外,电商的力量都在蓬勃发展。马云还曾表示:一个真正伟大杰出的电子商务网站,最大受益者应该是用户,最大的建设者也应该是用户。

可谓:得用户者得天下!服务好客户者天下太平!

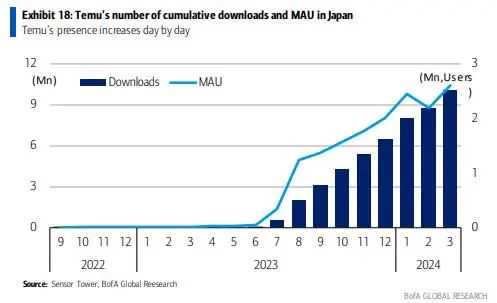

Temu 迅速崛起,日韩最为亮眼!

Temu 是“出海四小龙”中起步最晚但发展最快的一家,通过主打低价策略,靠社交裂变快速积累大量用户,抢占市场,在日韩妥妥收获了无数俊男靓女的芳心,无论老少,全部通吃。

截至 4 月 24 日,Temu 在日本的月活跃用户达到约 320 万,在韩国达到约 410 万。尤其在日本的电商平台中,Temu 的发展势头最为迅猛。

Temu 今年的日本 GMV 可能达到 4000 亿日元,到明年 7 月即进入该国市场一年后,Temu 的日本 GMV 有可能迅速达到雅虎零售、Mercari 40%的水平。

(图源:Sensor Tower BofA Global Research)

Temu 不仅仅是在日本发展快速,在匈牙利市场表现也是非常亮眼,仅 8 个月的时间,其客户规模就突破了 128 万,订单量超过 150 万份,总价值近 225 亿福林。

不仅如此,Temu 继 3 月中旬正式推出半托管业务后,近期又进一步拓展,新开了澳大利亚和新西兰站点。截至目前,半托管业务已覆盖九个国家。

为了提升在美国市场的竞争力,Temu 还特别为在欧美或其他地区拥有库存的卖家设立了美国仓库,来满足当地消费者的需求。

Temu 今年还设定了高达 600 亿美元的交易额目标,这一数字是去年约 180 亿美元年销售额的 3.33 倍。

TikTok 积极猛攻,东南亚成绩优越!

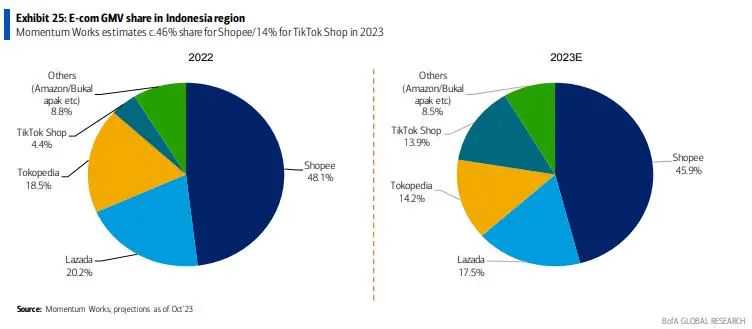

与中国和印度相比,东南亚的电商竞争历来较小,因为大多数市场被两大巨头占领:Shopee 和 Lazada(阿里的子公司)。

但是 TikTok Shop 进入东南亚市场后,搅乱了原先的市场格局并加剧了竞争,导致 Shopee、Lazada 甚至 Tokopedia 在印尼市场的份额均有所下降。

(图源:Sensor Tower BofA Global Research)

TikTok 在 2024 年继续其在全球范围内的迅猛发展势头,月度活跃用户数突破 15.6 亿大关,稳居全球第五大社交媒体平台宝座。

TikTok 全球海量用户基础,通过短视频种草产品,以直播带货、关键意见领袖(KOL)带货方式刺激用户下单,这种方式深受年轻群体青睐!

据统计,其 69.3% 的用户年龄段集中在 18 至 34 岁之间,彰显了 TikTok 作为年轻文化符号的独特魅力。

随着下载量累积超过 49.2 亿次,TikTok 的用户基础持续扩张,预计到 2027 年,这一数字将再创新高达到 22.5 亿,预示着其在全球社交媒体领域的领先地位将进一步巩固。

TikTok Shop 2023 年交易额就已经达到了 200 亿美元,2024年更是制定了宏大的 500 亿美元目标,如若达成,将会同比增速 150% 。其中,美国市场设定了至少 175 亿美元的目标,这一数字是 2023 年的 10 倍。

由此可见, Temu 和 TikTok Shop 追求的是极速扩张的模式,各怀强大的雄心壮志。

SHEIN 稳扎稳打,快时尚势不可挡!

相比 Temu 的横空出世,老牌出海电商 SHEIN 更多在讲述新的故事。目前,SHEIN 已发展成为一家估值超过 600 亿美元的超级独角兽企业。

SHEIN 主要优势是拥有强大的数字化供应链体系,以及前期积累的大量年轻用户和品牌忠诚度。凭借定价优势,在欧洲快时尚行业的表现格外亮眼。

(图源:Sensor Tower BofA Global Research)

同时,SHEIN 计划在欧洲 9 国(包括德国、西班牙、法国、意大利、瑞典、荷兰、波兰、葡萄牙和英国)以及墨西哥等多国平台站点全面开放自主运营模式,为商家提供更广阔的市场空间和更大的经营自主权。

SHEIN 近期还针对商家展开了一系列扶持措施。不仅推出了“新商 90 天成长特训营”和“优商扶持计划”,希望能帮助新入驻商家快速熟悉平台运营,并为优质商家提供更多资源支持。

速卖通冲刺 900 亿美元 GMV

2020 年时的速卖通还需自负盈亏,除俄罗斯以外的上百个国家一年的总营销预算只有 1 亿美元。

直到 2022 年,速卖通开始尝试直营,开始摸索全托管,才有了今日的好成绩。

2023 年底,全托管和直营在大盘中已过半,推动阿里海外连续 3 季度营收增长超 40%。

速卖通在今年 1 月上线半托管模式,2 月上线了海外托管模式,4 月推出 “百亿补贴”等等一系列操作,掀起了跨境圈的“半托管”新浪潮。

“出海四小龙”中,速卖通成立时间最长,运营 14 年之久,从之前的不温不火,人数仅是 Lazada 的十分之一,到他们成为最敢尝试、模式最多的平台。

如今跨境电商行业已经进入到一个新的阶段,而消费者对跨境电商平台也有了更高的期待。能抓住消费者心理,又兼顾到卖家的利益的平台,一定是在列队领先人。