七五报告 | 东南亚小家电市场研究:需求量大,逐渐向线上销售倾斜(上)

东南亚小家电市场规模增长迅速,2022年需求量接近2.5亿件,印尼占据份额最多。目前东南亚小家电以线下连锁专卖店为主要渠道,市场集中度较低。本报告对东南亚主要国家小家电的行业市场、竞争格局、销售渠道等方面进行研究和预测,为小家电出海提供参考,报告内容将分两期发布。

东南亚主要国家小家电市场

市场规模及增速

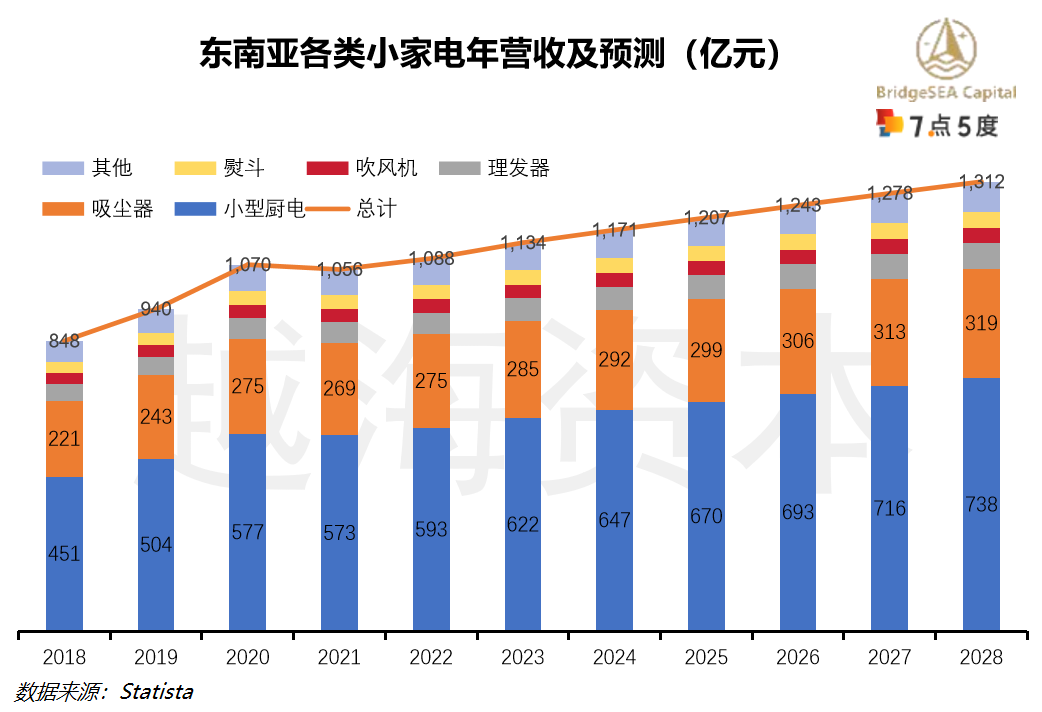

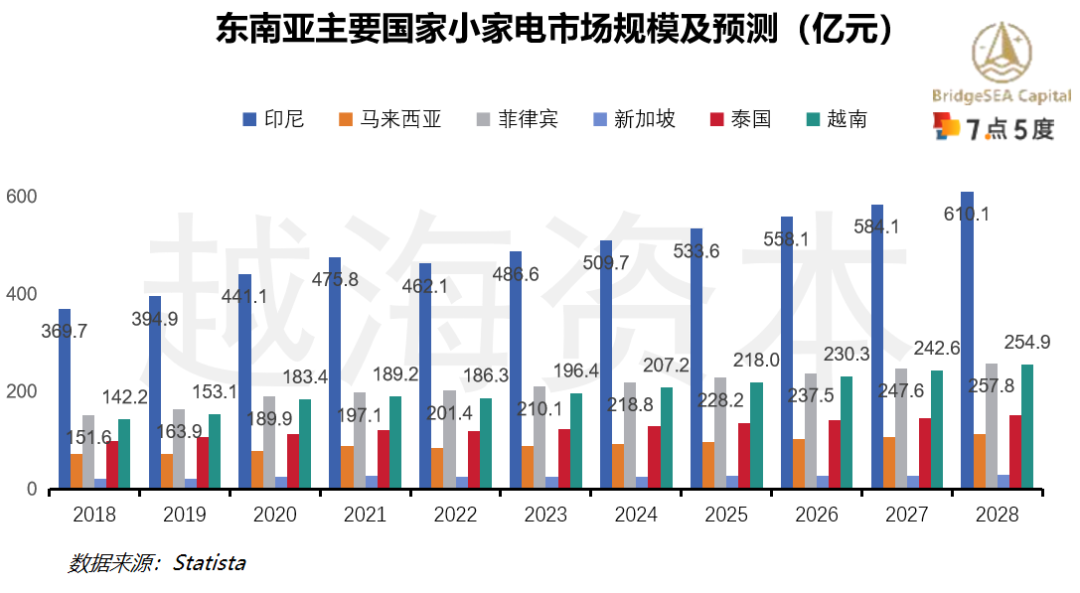

东南亚家电市场增长迅速,根据Statista预测,2023年小家电市场营收将达到1,134亿人民币。

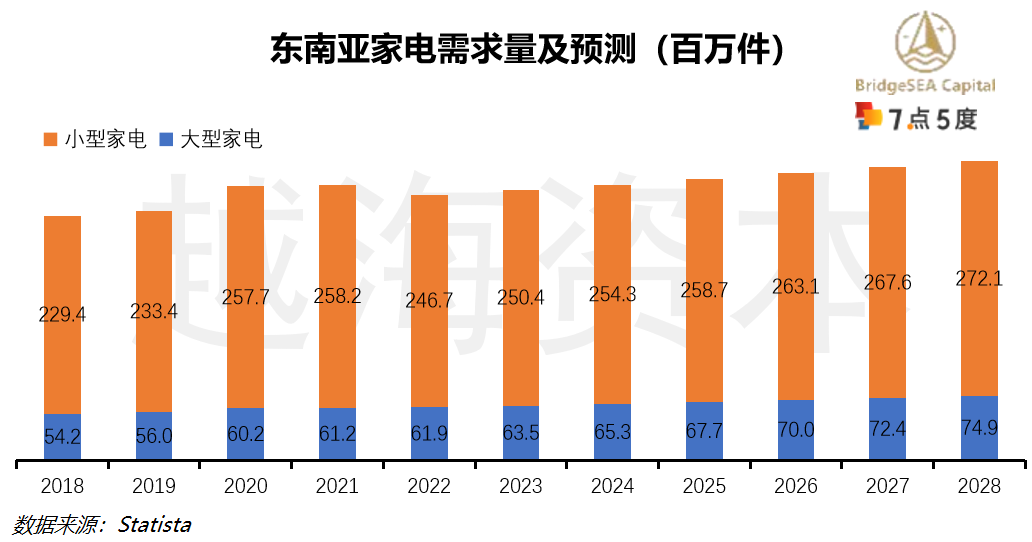

从需求端来看,小家电因更换频率更高、种类更多,占比远高于大家电。2022年,东南亚小家电需求量接近2.5亿件。

目前,东南亚家电的主要渠道仍为线下形式,2022年线下渠道占比为88.8%。预计东南亚家电销售渠道会逐渐向线上倾斜,但2025年线下渠道仍将保持80%以上份额。

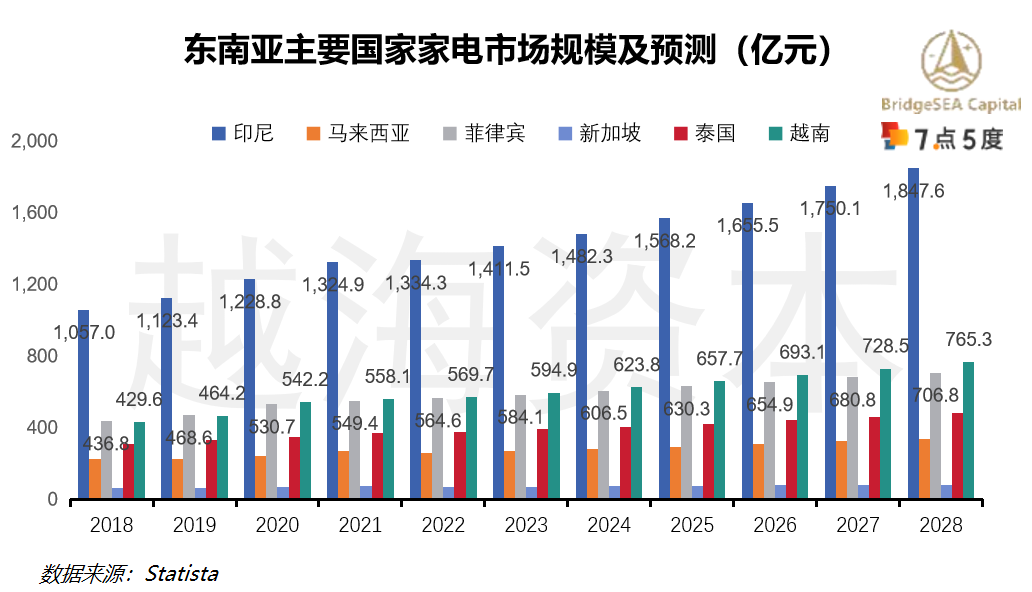

东南亚六国中(印尼、马来、菲律宾、新加坡、泰国、越南),印尼的小家电市场规模最大,2022年达到了462亿人民币,印尼家电市场整体规模为1,334亿人民币。2022年,六个国家中仅有印尼和菲律宾小家电市场规模超过200亿人民币。2018-2022年,新加坡和越南小家电市场规模CAGR最高,均超过了5%。

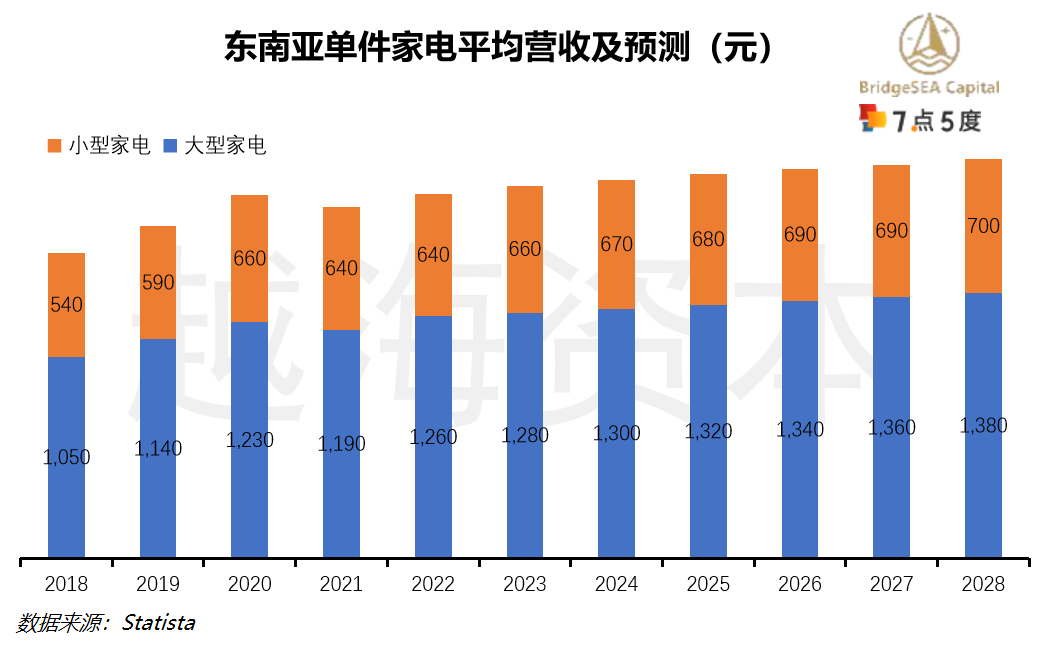

从需求端来看,2022年印尼小家电需求量接近1亿,远高于其他东南亚国家。其次是菲律宾和越南,2022年小家电需求量分别为0.43、0.39亿,2018-2022年间越南需求量增长最快,CAGR为2.26%。综上分析,印尼是东南亚主要国家中小型家电市场规模和潜力最大的地区。六个国家小家电ASP平均在460~500元。

竞争格局

家电可分为大、小型家电,大型家用电器主要分为3种类型,分别为黑电、白电、厨电。其中白电主要指“空冰洗”三大件,属传统刚需消费范畴,产品同质化、标准化程度较高,总体规模体量较大。小家电则为近年新兴的个性化可选消费领域,细分赛道众多,可以分为厨房类、家居类和个人护理类。厨房小家电包括电热水壶、微波炉、电饭煲、空气炸锅等,家居小家电包括电风扇、吸尘器、加湿器等,常见的个护小家电有电推剪刀、电吹风、熨斗等。2022年东南亚六国小家电代表玩家:

目前菲律宾、新加坡、泰国、越南小型家电市场主要玩家都有Dreame。根据官网介绍,Dreame主营业务是智能家居清洁设备,2017年底加入小米生态链。印尼和马来西亚小家电主要竞争者有Bosch、Black+Decker、Hoover、Rowenta和360 Appliances,大部分品牌的市占率接近。

渠道分布

东南亚家电销售以线下渠道为主,包括连锁专卖店、大型商超等,后者常采用“店中店”的经营模式在大面积的门店里并列销售多个品类的产品,处于不断增长的态势。如越南电器专卖店分为规模较大的电器商超(家电连锁渠道)和Mom&Pop店(家庭自营店)。近年电器商超的快速扩张导致Mom&Pop店渠道份额快速下滑。2015-2017年,Mom&Pop渠道手机零售份额下降20ppt至15%;消费电子零售份额下降12ppt至40%。

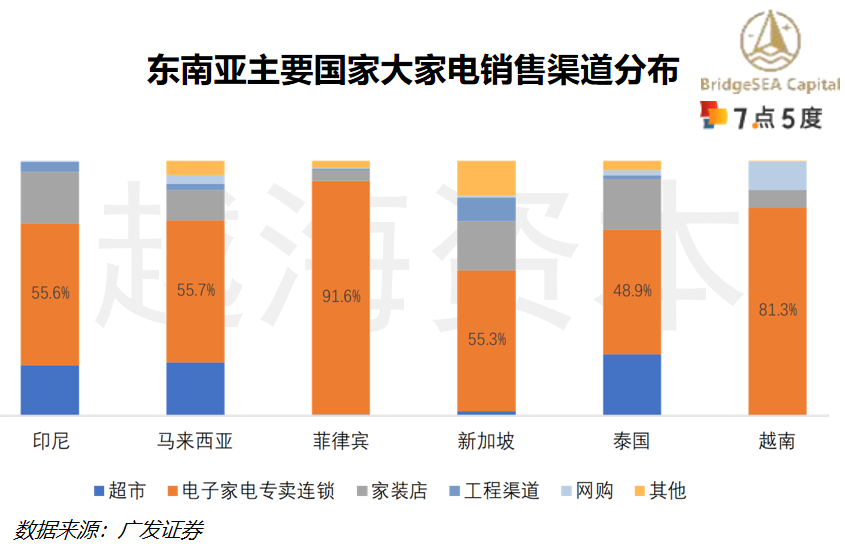

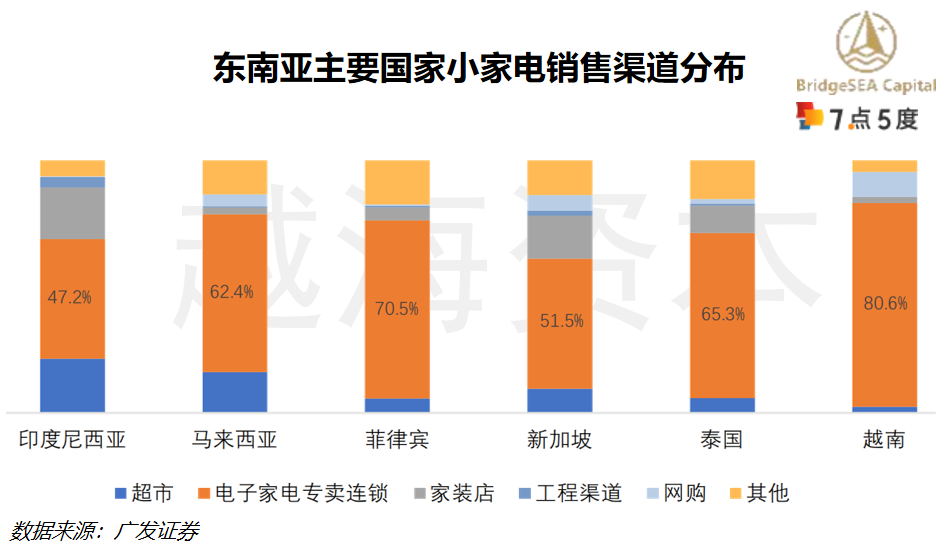

大家电中,菲律宾有9成以上产品通过电子家电专卖连锁进行销售,占比最低的泰国也有接近5成;小家电中,占比最高的越南超过8成,占比最低的印尼也接近5成;超市与家装渠道是除了电子家电专卖店之外较为重要的渠道,但占比远不及电子家电零售渠道且各国分化较为明显。

印尼、马来西亚、泰国、新加坡的渠道结构更为多样化(电子家电专卖店+超市+家装店),其中小家电的销售渠道相比大家电更为分散(其他渠道占比更高);越南、菲律宾的渠道更为集中。

线下:零售专卖店渠道主要玩家

Electronic City

印尼最大的家电零售商之一,提供各种产品,如电视和音频、空调、冰箱或洗衣机、相机、笔记本和其他家用电器。官网显示,印尼线下门店共有59家,在售约100个品牌的产品,包括TCL、Sony、Samsung等。

印尼的Electronic City,图片来源:Google Maps

印尼的Electronic City,图片来源:Google Maps

Ace Hardware

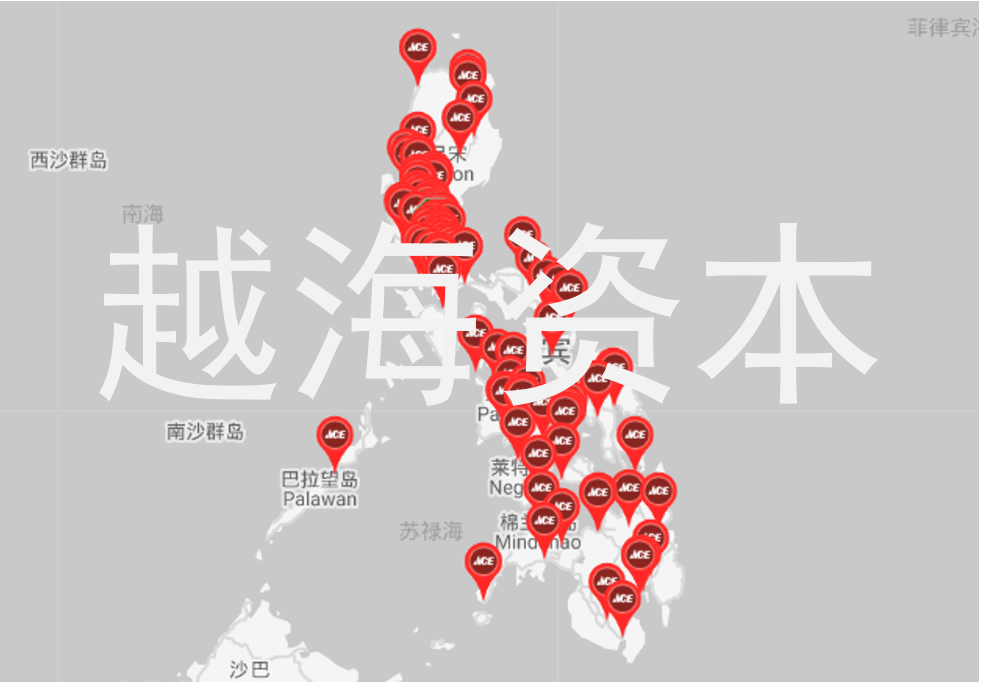

Ace Hardware 是全球最大的硬件零售商,1920 年在美国成立,在约 70 个国家和地区拥有5600多家线下商店,2022年全球销售额超过 200 亿美元。Ace Hardware 遍布印度尼西亚60多个城市,拥有230多家门店;此外,公司在马来西亚(23家)、菲律宾(167家)和越南(数家)均有布局。

菲律宾的Ace Hardware,图片来源:官网

印尼的Ace Hardware,图片来源:官网

Courts(红星电器)

总部位于新加坡的电子家电零售连锁店,在东南亚多个国家都有分店,提供广泛的家电产品和服务。官网显示,Courts在新加坡有14家分店,罗列家电品类数十种,包括三星、PHILIPS等。Courts分别于1974年和1987年在新加坡和马来西亚成立,2014 年进入印度尼西亚(目前主要分布在雅加达,仅数家),目前在这三个地区拥有70 多家线下门店,面积超过13万平方米。

Courts门店分布,图片来源:Google Maps

马来西亚的Courts,图片来源:Google Maps

Senheng Electric

马来西亚最大的电器连锁店,在马来西亚拥有超过100家门店,销售三星、夏普和松下等品牌的一系列产品,包括冰箱、洗衣机、电视和智能手机等。另外,在文莱也有门店分布。

吉隆坡的Senheng门店分布,图片来源:官网

吉隆坡和雪兰莪州的Senheng,图片来源:Google Maps

Best Denki(万宝电器)

源自日本的家电连锁店,销售电视、冰箱、洗衣机等家电产品。公司海外业务总部位于新加坡,官网显示,Best Denki 在全球拥有超过 354 家零售店,其中 308 家位于日本,13 家位于新加坡,8 家位于马来西亚,另外 25 家位于印度尼西亚(截至2019年6月)。

新加坡的Best Denki,图片来源:Google Maps

新加坡的Best Denki,图片来源:Google Maps

Power Buy

Central Group旗下公司,分布在泰国的电子电器零售商,根据官网显示,2017年Power Buy在泰国已经拥有超90家分店。

曼谷附近的Power Buy,图片来源:官网

泰国的Power Buy,图片来源:Google Maps

Harvey Norman

一家总部位于澳大利亚的大型跨国零售商,主要销售家具,床上用品,计算机,通信和消费电子产品。在东南亚地区,主要门店分布在马来西亚(主要集中在吉隆坡,共24家左右)和新加坡(15家左右)。

吉隆坡附近的Harvey Norman,图片来源:Google Maps

马来西亚的Harvey Norman,图片来源:Google Maps

线上:电商平台小家电销售情况

Shopee

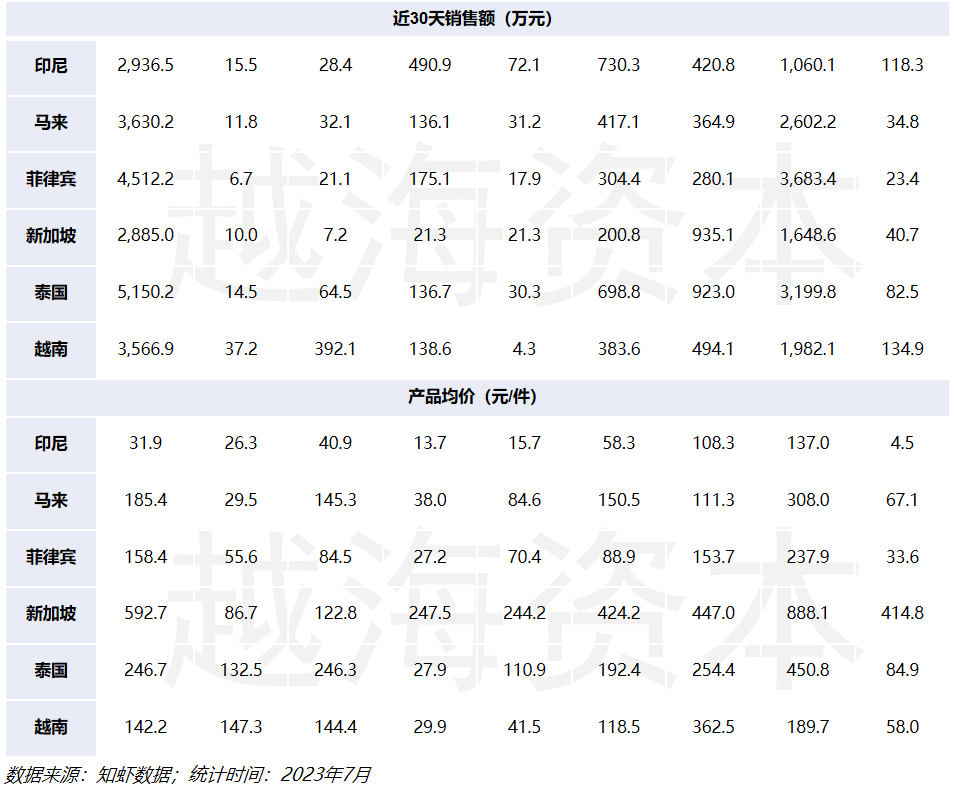

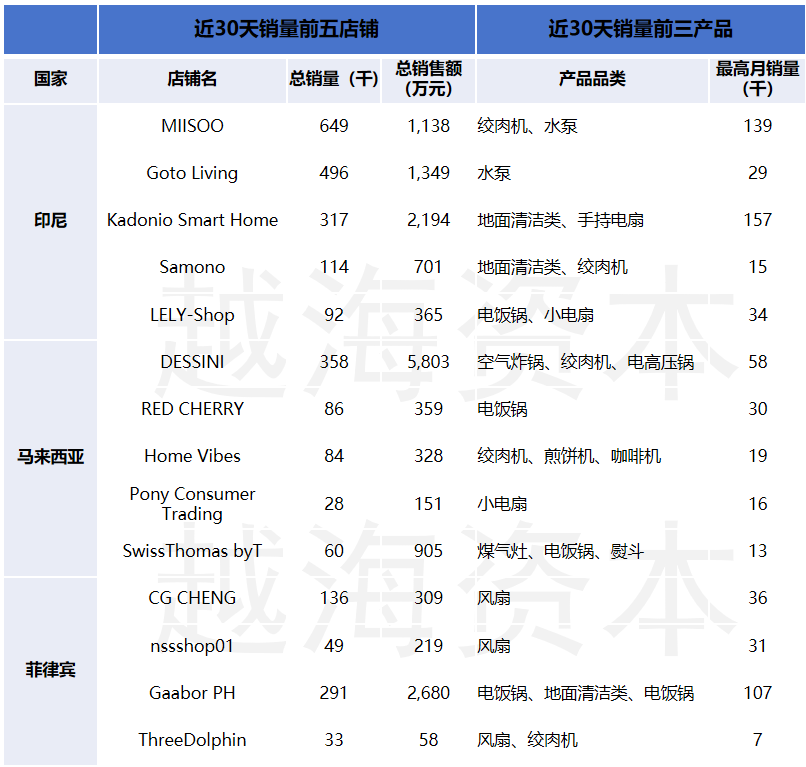

从销售量来看,印尼小家电远超其他五个国家;六个国家中销量最高的品类为缝纫机和吸尘器/地板护理器具。由于吸尘器/地板护理类器具均价较高,六个国家中这一品类的小家电销售额均为最高。从销售额来看,泰国最高、近30天销售额超五千万人民币,其次是菲律宾、马来西亚和越南。

Lazada

从销售量来看,Lazada平台上的小家电在菲律宾和泰国销量最高。除印尼外,吸尘器和地板护理类用品销量均远高于其他品类。在菲律宾,罐式真空和棒式吸尘器买的最好,近一个月销量均超2,000件。

TikTokShop

从品类来看,TikTok上热门产品品类主要有绞肉机、吸尘器和地面清洁类、衣物挂烫类、风扇和桶装水泵等。

新兴小家电品牌介绍(主打电商)

Gaabor

Gaabor由Jet Commerce于2021年9月创立上线,并在东南亚市场首次亮相,主营小家电品类。品牌积极布局厨房电器核心系列的产品线、清洁电器、家用电器和个人护理产品。上线一周年,Gaabor销售额突破2亿,并取得Shopee东南亚全区域小家电类目Top 2、TikTok东南亚多国小家电类目Top1的成绩。截止2022年12月,Gaabor累计订单量超182万台,销售额突破2.3亿元,成功占领东南亚多平台类目第一。

Gaabor以Shopee、Lazada、TikTok为主要渠道推动销售增长,公司在东南亚的印尼、菲律宾、泰国等多个国家拥有自建及租赁仓储,2022年累计销售180多万台,其中空气炸锅这个品类的销量就超过了100万台。Gaabor已在Facebook、Instagram、TikTok等平台实现曝光量破亿,品牌累计粉丝近千万;2023年1-4月,公司跨境电商出口达400多万元。

Simplus

Simplus于2022年创立于泰国,在2年多的时间里,很快成长为东南亚地区小家电行业的领跑者。2022年11月,Simplus成为TikTok直播间家电类目销售额第一名,第一次登上Shopee Regional Top品牌榜,做到了Shopee 东南亚地区小家电第三的成绩。在售后上,Simplus是东南亚唯一一个承诺一年质保、只换不修的小家电品牌。

Han River

Han River成立于2019年底,主营类目为厨房电器和个护生活电器。Han River首先进入东南亚最大的国家印尼,并迅速在Shopee、Lazada、TikTok等布局,2020年底,Han River登上印尼Shopee类目top1,2021年8月登陆东南亚区域第4。2022年,Han River获得来自星迈黎亚集团的数千万投资。目前Han River在Shopee和Lazada上,除新加坡外,在其他5个东南亚主要国家均设有店铺,在非洲、拉美等市场也逐渐布局。Han River深耕印尼市场,在印尼多个大岛布局了多个仓库,让大部分消费者下单一两天后就能收货。