出海风口已至,中国SaaS会“爆”吗?

来源 | 明晰野望

“深圳湾的房子都被做亚马逊的抢了”,这句来自跨境段子手的调侃,无疑是对中国跨境电商丰收的最好诠释。

中国海关总署的最新统计数据显示,今年第一季度国内跨境电商进出口4195亿元,同比增长46.5%,其中出口2808亿元,增长69.3%;进口1387亿元,增长15.1%。加上去年开始的跨境投资热,引不少品牌和服务商遐想,谁会是下一个SHEIN,谁又是下一个Shopify。

珠玉在前,难点却不少,出海并做到上市的企业如安克创新和估值过百亿美元的SHEIN,首先是因为产品有竞争力,然后踩中节点;加拿大独立站系统服务商Shopify千亿美元市值,也只是起家于亚马逊平台的“盲区”,且天然与欧美市场品牌卖家有基因上的契合度。

涉足跨境电商的中国SaaS企业,抛开实力不谈,所面临的市场环境和发展节点都不同。相较于已经闯出一片天地的出海品牌,第三方服务商的发展明显要“慢半拍”,跨境电商的新蓝海能否孕育出全球化的SaaS企业,目前还是问号。

疫情刺激海外电商格局重构

欧美市场“线下为王”的零售格局因为疫情被“双重”打破:一方面,持续推高了电商市场份额。根据联合国贸易与发展会议最新发布的一份报告,由于2019冠状病毒病引发的封锁,电子商务的急剧增长使在线零售在所有零售中的份额从2020年的16%增加到19%。疫情反复情况下,态势还在延续,如今年一季度,亚马逊来自于在线商店的净销售额为529.01亿美元,同比增长44%;来自于第三方卖家服务的净销售额为237.09亿美元,同比增长64%。

另一方面,品牌DTC背景下,卖家有绕过平台中间商直接面向消费者的倾向,Shopify等独立站系统服务商因而崛起。Shopify的主营业务是为客户提供SaaS订阅服务帮助建立在线商店,以及提供商户解决方案如支付、融资、物流服务等,是全球少数几家没有受到疫情打击反而受益于疫情的公司。

最近发布的2021 Q1财报显示,Shopify的商品交易总额(GMV)为373亿美元,同比增长114%。5年时间内,Shopify的GMV从2015年的77亿美元,增长到2020年的1196亿美元,成为独立站模式最大黑马。

作为一个企业级服务公司,Shopify走过了从网站搭建工具到平台再到电商生态系统的典型路线。它和亚马逊平台型电商定位有着本质不同,其创始人兼CEO Tobi Lütke曾说,亚马逊致力于建造一个中心化的商业帝国,Shopify要做的就是武装那些反叛者。

在核心市场上,双方也有差异:比如亚马逊今年在全球范围内新增的29.5万名新卖家中,有70%来自中国,且仍呈持续增长趋势。与此同时,亚马逊的主要买家来自欧美市场;而Shopify的核心目标是服务于品牌卖家众多的欧美市场,将欧美品牌销往世界各地。根据Store leads网站数据,截止到2020年12月,Shopify的付费商家主要分布在北美和欧洲,占比全球总商家的83%。其中,北美付费商家约111万,占62%,欧洲商家约37万,占21%。

由此可见,亚马逊和Shopify某种程度上是“互补关系”,Shopify的市场机会来源于亚马逊没有服务到的品牌商家,以及那些不愿意被平台裹挟的品牌和中小电商卖家;而在中国,平台型电商占据更大的市场份额,当平台型电商因为聚合效应越发集中时,SaaS服务商通过产品和服务获取B端客户,品牌DTC时代,给了SaaS公司更多成长机会,疫情则进一步刺激了商家转向独立站模式。

比品牌出海“慢半拍”的服务商

相较于Shopify的“一骑绝尘”,目前国内第三方服务商的发展还很初级,甚至不少企业只处于B轮甚至A轮融资阶段。业内较为熟悉的服务商包括Shoplazza店匠、马帮ERP、Shopline等。

从产品和解决方案的成熟度看,这些企业并不占优势,但胜在可以提供本土化服务。亿邦动力在《2021中国DTC企业出海发展报告》中总结到,海外独立站系统服务商具有体量、资金、经验的先发优势,本土服务商的价值更多体现在服务上,如免佣金、使用门槛更低、沟通成本低、个性化的运营服务等。

总部位于香港的独立站建站SaaS平台Shopline跨境业务总经理乔冠元认为,SaaS本身是一个需要长期重投入的赛道,而独立站建站SaaS平台更难,不但要解决好B端商家软件产品和效率的问题,还要解决好面向C端的很多细节问题,两端加起来比其他SaaS产品要重很多。他表示,中国这方面的人才少之又少,都要靠自己培养,过去一年Shopline在研发上的硬投入已经超过10亿。

想要抢占跨境电商蓝海的不止有独立站系统服务商,还有立足国内市场的微信生态服务商,如已在香港上市的微盟、有赞等。它们目前参与国际化的行动包括将海外品牌和集合店引入中国市场,帮助搭建微信小程序商城,或与免税行业合作搭建线上商城等。与独立站强调“品牌直接面向消费者”的DTC模式略有差异,它们更加强调帮助品牌建设“私域流量”,即品牌自己掌握的、可反复触达的流量。去年,有赞和微盟纷纷宣布了国际化举措,不排除通过海外并购或设立独立站等形式进一步推进国际化。

曾经“闷声发财”的代运营公司,近年也因进入资本市场而被业内所知,比如已经在A股上市的若羽臣,丽人丽妆等。未来他们是否能将运营经验提炼为SaaS产品和服务?目前还是未知数。不过,被称为亚马逊第三方品牌“收割机”的美国初创公司Thrasio为电商代运营提供了另一种可能:Thrasio在亚马逊平台寻找产品表现优秀、发展前景良好的年轻品牌进行收购,并从营销、产品开发和供应链管理等方面扩大覆盖范围,从而实现财务和运营增长。

总体而言,虽然中国跨境电商市场看似很大,中国卖家业已成为跨境出口电商的主力之一,但尚未出现与市场规模旗鼓相当的第三方服务商。“好消息”是,虽然Shopify占据了中国独立站卖家50%的市场份额,但在中国市场尚未投入太多精力,目前仍着重市场教育。这对国内SaaS企业而言,是一个时间窗口。

制胜点在何方

Shopify的口号是arming the rebels,他们可以为客户提供从店铺设计到购物车、店铺管理、市场营销、产品管理乃至数据分析等一系列涉及电商业务的前中后端产品和服务。比如它们有3000多人的团队集中在做前端优化,这是任何中国SaaS平台难以企及的积累。

也有分析人士提出质疑:当Shopify尝试为所有客户提供相同的工具和服务时,意味着所有人都获得了相同的武装,它们在彼此竞争,而Shopify就像军火商,不站边,只赚钱。这一观点高估了技术的作用,低估了运营等“增值服务”的价值,但也从反面证明,如果一个SaaS企业只提供工具,其护城河可能并不牢固。

那么,从电商红海里一路厮杀过来的中国品牌和SaaS企业,它们是否可以将擅长的运营方法和营销思路迁移到海外市场和跨境电商领域呢?根据Morketing研究院报告,“智能化”和“社交化”已成为跨境电商营销领域的趋势。超过三分之一的美国用户表示:在做购买决策时,社交媒体是重要的信息来源,这证明全球市场的大趋势是一致的。难点在于——国内的品牌和服务商如何将本土化经验“平移”到海外市场?

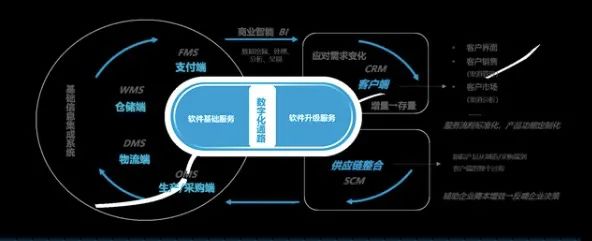

(中国跨境软件服务发展趋势)

比如Shopify的商家们正广泛运用TikTok,Facebook,Instagram,Pinterest和Snapchat等社交平台引流,吸引消费者注意。这与国内帮助品牌投放小红书、朋友圈、微博广告并无本质区别。又比如“直播电商”,在海外市场同样奏效。美的副总裁王建国在接受36氪专访时即表示,美的马来西亚的第一场空调活动订货达到了3000多万美金,而美的在当地一年的销售收入通常在5000万美金左右。

不过,从亚马逊的规则日趋严厉,限制了中国卖家熟悉、常用的一些玩法,到Shopify关闭数千个店铺,其中包含部分中国商家等,无不在提醒中国SaaS企业,提供与海外市场规则相适应的产品和服务并非易事,真正成长为国际化品牌和全球性的服务商,依然“道阻且长”。

此外,由于Shopify作为一个北美公司,并没有专门针对中国商家的服务,在中国基本上是复用已有的方案,这一点上和亚马逊倒是颇为相似。那么本土SaaS 公司或可以在使用体验上下更多功夫,并提供给中小客户更具性价比的套餐和服务,以贴合跨境电商初学者需求,比如提供更加清晰明了的数据看板,在1V1运营指导上提供更多服务等。事实上,出海品牌自身有着最强劲的动力,通过SaaS提升效率,获得长远发展,因此对于第三方服务商来说,与品牌共同打造标杆案例,并将之固化为解决方案,是一个“笨却有效”的方式。

而在支付、物流等环节,对接已有成熟体系,才是SaaS公司完善服务的可行之路。如海外物流体系的搭建耗资巨大,国内如顺丰等已重仓布局,京东旗下极兔更是从东南亚市场起家,此外菜鸟网络也推出“5美元十日达”等政策,在业务不冲突的前提下,寻求与巨头合作,或是最优选择。

在跨境电商进口和海外品牌入华方面,目前来看品牌大多数还是选择与国内电商巨头合作,这固然是一种市场惯性,也和中国SaaS企业存在感较弱有关。由于国内互联网平台一般已经能够提供完善的底层技术和工具,它们也需要和海外知名品牌合作塑造标杆案例,所以某种程度上,它们和第三方服务商存在竞争关系。这种情况下,避免正面竞争,积极寻求与海外有一定市场基础,但知名度相对不高的当地品牌合作,也是SaaS企业积累国际化经验的一种可行方式。

未来,中国的SaaS企业面对的是全球性竞争对手。如果只是将目光锁定在国内有多少家品牌客户使用了自己的产品,市场终究有限。只有放眼全球,直接服务于想要进入中国市场的海外品牌,同时能够为出海企业提供贴身服务,才能创造新的市场。