昕锐社:东南亚电商大战鏖战,区域红利是否殆尽?

软银集团创始人孙正义有一套著名的“时间机器理论”,即利用处于不同发展阶段的国家之间的差距,在相对先发的国家发展某项业务,待商业运作成熟之时再将该业务的发展经验带入相对后发的国家,复制商业成功模式,这就如同驾驶着时光机器回到了几年前。

经过近20年的摸爬滚打,中国的电商行业已经发展成型,阿里巴巴、腾讯、京东等电商巨头的逐渐成熟将中国电子商务发展水平提升到了世界领先的高度。目前全球超过40%的电商交易都发生在中国,国内市场潜力也已得到相当程度的开发。或许正是基于“时间机器理论”,近年来中国资本纷纷将视线转移到电商行业刚刚起步的东南亚国家,这里的市场特征和发展前景同多年前的中国有许多相似之处,让不少投资者相信中国电商的经营理念在东南亚国家也将获得成功。

根据2018 年东南亚数字经济年度报告分析,东南亚电子商务产业规模在2018年已经超过 230 亿美元,预计到2025年将超过1000亿美元。东南亚的电商市场似乎正处于“投资风口”之上。

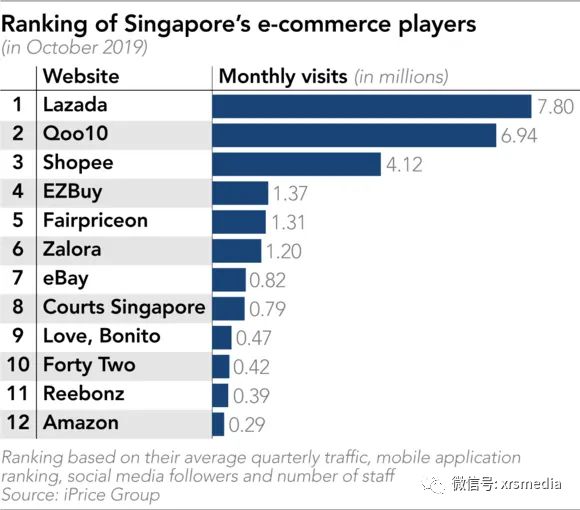

亚马逊在新加坡开设了首家网上商店,但它在东南亚仍落后于其他竞争对手。亚马逊在购物平台的独特访问量方面,这家美国电子商务巨头远远落后于阿里巴巴旗下的 Lazada、Qoo10 和 Shopee 等更成熟的竞争对手,排在第 12 位。

Shopee、Lazada 争夺东南亚市场头把交椅

根据新发布的 The Map of Southeast Asian E-Commerce 2019 年第三季度报告,Shopee 和 Lazada 正在争夺东南亚市场的头把交椅。在 2019 年第三季度移动应用程序类别的月度活跃用户(MAU)数量排行榜中,这两家公司分居榜首,在报告研究的 6 个东南亚国家中,Lazada 在 4 个东南亚国家中位居榜首:分别是马来西亚、菲律宾、新加坡和泰国。Shopee 则在印度尼西亚和越南位居榜首。

东南亚地区的另一家主要公司是 Tokopedia,在移动应用月活用户量和下载量排行榜中紧随 Lazada 和 Shopee。在印尼市场,Tokopedia 是 2019 年第三季度访问量最多的电子商务网站,占网络流量市场份额的 25%,其次是 Shopee,占 22%。

另一个趋势是“shoppertainment(购娱)”的兴起。“购娱”的概念包括添加直播活动和应用内游戏等功能,以提高用户参与度。今年双11,lazada和Shopee均表示,他们打破了去年的购物节销售记录。

据Shopee公布的数据显示,其平台第一个小时的订单量就已是去年的三倍,一天内销售的商品数量达到7000万余件。

这家由腾讯投资的新加坡电子商务公司成立于2015年,2016年首次举办双11购物节,反响平平。 然而在过去的四年里,Shopee实现了飞速成长。 去年该公司单日订单量突破1100万,创下历史新高,相比两年前实现了24倍的增长。

与此同时,Lazada在结束双11当天的交易后宣布,他们在短短13个小时内就创下了去年同天整日的销售记录,且第一个小时内的交易订单就已达到了300多万份。 虽然没有透露商品交易总额(GMV)的具体数字,但Lazada表示,有26个品牌的销售额超过了100万美元,约4000个较小的品牌卖家也实现了超过了1万美元的销售额。

跨境电商平台Lazada也在新加坡孵化,由阿里巴巴控股。 去年,其购物节的订单记录为700万份,相比对手Shopee少了400万份。

东南亚互联网经济潜力无限,2025 年将突破 3000 亿美元

近期的一项研究表明,随着智能手机的出现,互联网初创公司数量的急剧增加以及东南亚地区未来技术的发展,东南亚的互联网经济预计到 2025 年将达到 3000 亿美元。

谷歌、淡马锡和贝恩公司联合进行的研究显示,2019 年,东南亚互联网经济在 2019 年突破了 1000 亿美元大关,规模在过去 4 年中翻了 3 番,主要是由电子商务和打车服务推动。

东南亚电商市场的发展轨迹与其类似,自 2015 年以来增长了 7 倍,到 2019 年达到 380 亿美元,远远超过该地区其他互联网行业,现在预计到 2025 年将达到 1500 亿美元。

高价商品的大额折扣和当日达服务也推动了电子商务网站的增长和渗透率。电商公司还通过与网红合作,使在线购物更具娱乐性,提供与在线购物相关的内容和评论,这也有助于推动销量增长。互联网产品渗透率越高发展的越好,说明国民的衣食住行需求对互联网和电商的依赖就越高。中国的互联网生态,由于历史政治原因成就了一个独特的闭环,而东南亚则是从属于世界互联网生态的一个部分。

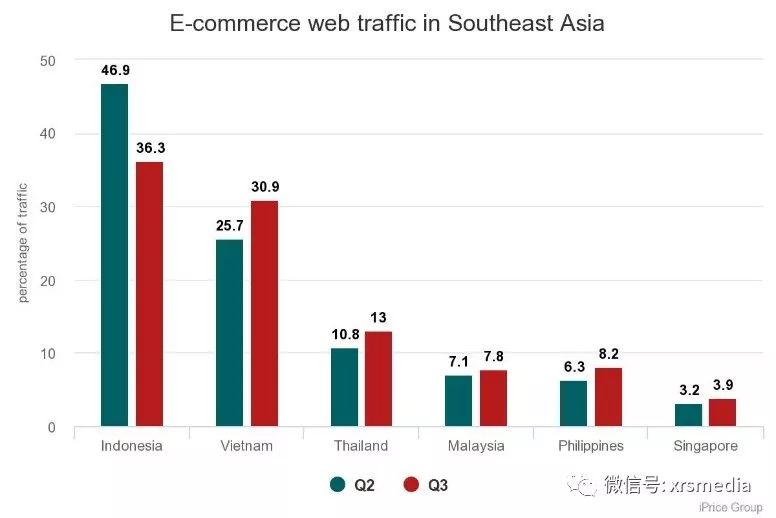

印度尼西亚和越南的电子商务网络流量最高,而新加坡和菲律宾的用户访问的在线购物网站是东南亚六个国家中最少的。庞大而活跃的电商市场导致印尼电商平台数量众多,竞争也异常激烈。除了以上几个中资巨头注资的电商平台以外,印尼市场还活跃着诸如Bukalapak、Blili、Elevenia、Bhinneka、Zalora、Qoo10等本地电商,虽然所占市场份额较小、访问量不高,但是这些本土电商深谙消费者心理,熟悉当地情况,因此一直保持着市场竞争力。比如印尼时尚电商Sale Stock曾推出送货上门让顾客试穿的服务,不仅降低了退货的二次物流成本,同时也有助于培养用户忠诚度,提高用户的网购信心。

这项研究表明,在排行前 10 的电子商务应用程序中,有 9 个提供了多种类别的产品,例如服装、运动和电子产品,这预示着提供各种产品的在线购物网站可能是未来的趋势。Wish 在本季度首次跻身应用程序下载量排名前 5 位,这些数字表明 Wish 正在进军东南亚市场。

根据总部设立在马来西亚的东南亚比价平台 iPrice Group 的调查报告显示,在今年第三季度,越南的电子商务网络流量仅次于印度尼西亚,占整个东南亚的 30.9%,在该地区排名第二。

与第二季度相比,越南的电子商务网络流量增长了 5.2 个百分点,在报告涉及的 6 个国家(印度尼西亚、越南、马来西亚、泰国、菲律宾和新加坡)中增幅最大。而作为最大单一市场的印度尼西亚则下降了 10.6%。

东南亚电商网络流量(第二季度、第三季度)

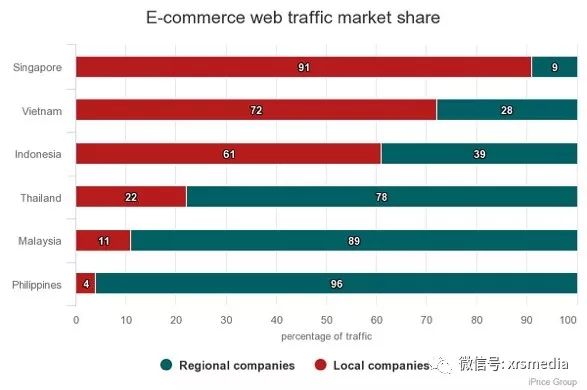

iPrice 这一名为《2019 年第三季度东南亚电子商务》(The Map of Southeast Asian E-Commerce)的报告显示,东南亚跨国公司和越南本土企业都在努力地发展越南业务。不过,本土电商企业的网络流量占到了 72%,而东南亚头部电商平台 Shopee 和 Lazada 这两家跨国公司则几乎瓜分了剩余 28% 的网络流量。

越南本土电商平台吸引网络流量的能力仅次于新加坡,相较于泰国、马来西亚和菲律宾等国家都大幅领先。在这些国家中,跨国电商平台的网络流量占比至少达到了 78%,这意味着(在这些国家中)跨国企业主导了当地电商行业。

东南亚 6 大市场跨国电商与本土电商流量对比

在访问量方面,尽管 Shopee 在第三季度以 3460 万次访问量位居越南国内第一,但本土企业台 Sendo 以 3090 万次访问量首次排名国内第二,较第二季度,电商平台 Sendo 的访问量增长了 10%。

不仅如此,越南最大的在线手机零售商 Mobile World 以 2930 万次访问量紧随其后,较上个季度排名上升了两位。越南电商平台 Tiki 和跨境电商平台 Lazada 则跌至排行榜第四和第五。

根据 Google、淡马锡和贝恩共同发布的《2019 东南亚电子商务报告》显示,今年越南的互联网市场规模将达到 120 亿美元。预计到 2025 年,这一数字将激增至 430 亿美元。

2019年,社交元素和沉浸式体验极有可能会融入到东南亚电商购物中,更多的电商企业将通过与用户接触,增加用户的参与感,带动购买。购物、社交与娱乐之间的界限也将逐渐消失。东南亚的电商正处于投资风口之上这么多的竞争对手和玩家正显示了该地区市场未来的无限潜力。