欧盟税改落地,如何合规缴纳增值税?

疫情带动下的跨境电商飞速发展,超过国外现有规范的承载范围,欧盟税改则是国际世界开始推动跨境电商合规化的一个明显信号。在行业规范逐步形成的趋势之下,独立站卖家又该从中捕捉哪些信息呢?

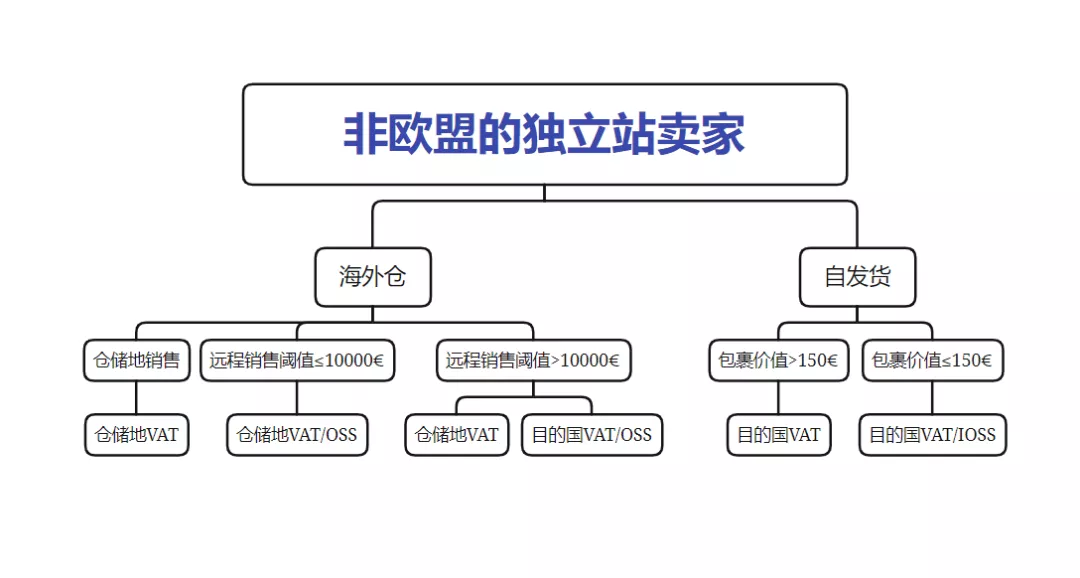

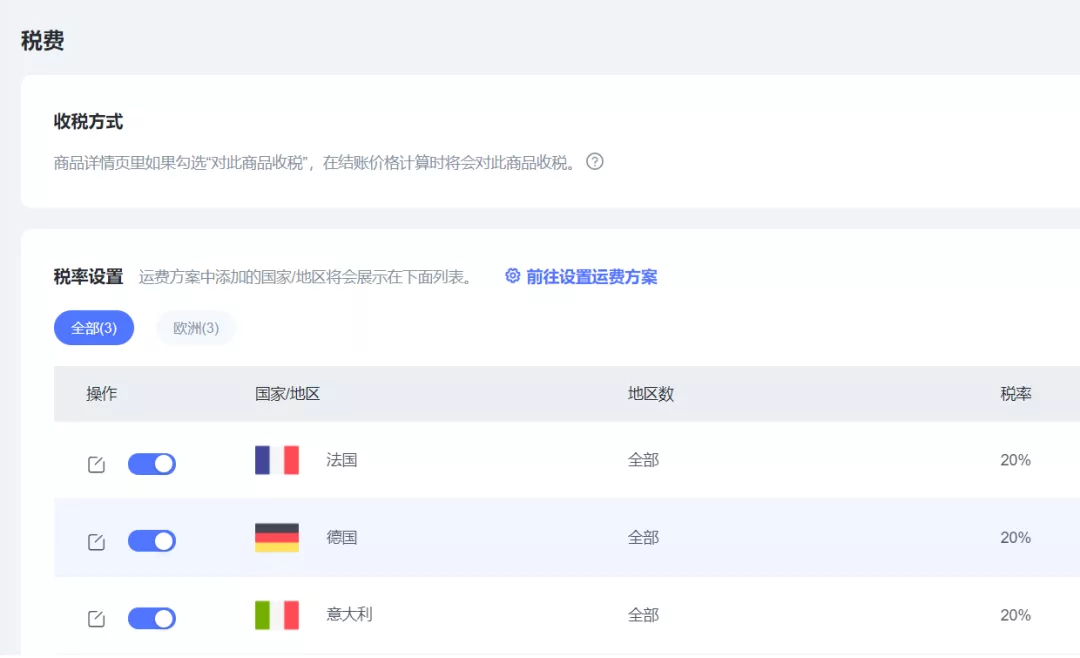

欧盟税改已于今年7月1日正式生效,主要针对VAT(Value Added Tax,即增值税)的缴纳标准进行调整,填堵现有的缴税漏洞。改革主要涉及的几个方面包括: 1.VAT的缴纳由电商平台负责代扣代缴; 2.取消低于22€小包裹的VAT免征政策; 3.推出一站式VAT注册申报平台,即OSS(One-stop Shop)和IOSS(Import One-stop Shop),在欧盟任一成员国注册可申报对欧盟所有国家的VAT。 IOSS则适用于需要进口到欧盟境内的商品,是为了价值较小的商品而专门设立的一种入关模式,即价值不超过150€的商品在进口时免征收进口VAT,只在销售时征收销售VAT。 注册地在欧盟境外的独立站卖家,在申报缴纳VAT时应该先根据发货地点来判断,在这里分为自发货与海外仓两种情况。 如果独立站卖家是自发货: 若包裹价值不超过150€,建议注册IOSS税号进行快速清关,可免进口增值税(若不注册IOSS税号也可按照现行VAT方式进行清关); 如果独立站卖家是欧盟的海外仓发货: IOSS则不适用于此情形。此时需要按照仓储地销售或远程销售来区分,以及需要考虑远程销售的阈值(欧盟远程销售自7月1日后,阈值统一下调为10000€)。 在仓储地销售和远程销售阈值不超过10000€时,只需要注册仓储地的VAT税号,远程销售可选用欧盟内OSS税号。 在远程销售阈值超过10000€时,除了需要注册仓储地的VAT税号外,还需要目的国的VAT税号,或可以选择注册欧盟OSS税号。