【卖家必看】澳大利亚GST注册申报信息汇总

澳大利亚

注册申报信息

GST:澳洲GST是澳洲的商品及服务税的简称,全称是Goods and Services Tax,卖家企业在澳洲销售货物,提供服务或相关活动的时候才需要缴纳(与个人直接收入不挂钩)

ABN: 澳大利亚商业编号(Australian Business Numbers),简称ABN,是澳大利亚公司与投资管理机构ASIC和税务局ATO(Australian Taxation Office)共同授予的,由2位数+ACN编号组成的用于识别企业的一个独一无二的11位号码,,通常是一个组织用来跟澳洲税务局或另外一个组织(比如公司)打交道用的,只要从事商业活动都得有ABN

GST适用于低价值商品

与其他许多国家不同,在澳洲,进口低价值商品(低于$1000澳币)的GST不会在入境时收缴,而非低价值商品则可在入境时缴纳税收、关税或其他费用。

若商品以澳元出售,海关价值是商品售价减去价格中涵盖的出口至澳大利亚的运费和保险费用。若商品并非以澳元出售,且不确定商品是否为低价值商品,则需要将金额转换为澳元(convert the amounts into Australian dollars)。

不应对以下商品收取GST:

海关价值为(每件) 超过1000澳元;

烟草制品或含酒精饮料;

GST在这些商品于进口时在边境收取,进口商负责支付GST。若多件低价值商品同时出售(例如,两件商品每件海关价值为600澳元),默认规定为每件商品应分别收取GST。

然而,如果商品明确为一次运送到澳大利亚,且价值超过1000澳元,那么将适用例外情况,即该商品无需收取GST,而是在边境缴纳税款。

您需要在销售中收取的GST金额并非基于海关价值

若您对非低价值商品错误收取了GST,消费者可能支付了两次税款,在这种情况下,他们可以向您索取退款。只有当您已退款给客户,方可获得ATO的GST退款。

什么情况需要注册澳大利亚GST

直接向澳大利亚销售商品

如果您直接向澳大利亚销售商品,则以下销售情形适用GST:

商品是低价值商品

您将其出售给消费者

您协助将商品运送到澳大利亚(例如,自行发送货物或安排他人送货)

非免缴GST商品

销售符合应税销售的条件–条件之一是您已注册或需要注册GST。

通过在线销售平台销售商品

如果您通过在线销售平台向消费者销售低价值商品、数字服务或数字产品,平台运营商(而不是您)通常将负责收取GST。

但是,若该在线销售平台仅为您的产品提供广告宣传服务(例如,为消费者提供链接,以便从您的网站上购买),则您而非在线销售平台将负责收取GST。

如果在线销售平台负责收取商品的GST,则其将需要确保税务信息包含在相关商业文件中,以便运输商和海关经纪人能够在商品进口时准确报备海关文件。他们可能会要求您确保这些信息(例如GST注册号码)包含在这些文件中。

在12个月内达到GST注册门槛7.5万澳元的企业将需要:向澳大利亚税务局(ATO)注册GST税,向ATO报GST税向ATO支付GST税。

您在销售时收取GST,然后在GST报税中向ATO缴纳GST税款。

注册类型

如果您需要支付GST,则有以下三种方式可以注册GST:

1、简化版GST系统

如果您是非澳洲企业,最简单的方法是注册简化版的GST 系统。这是一个安全易操作的在线平台。您可以通过该平台注册、申报及支付GST。但是,对于企业购买或入境报税时支付的GST部分,是不能通过简化版GST系统进行退款申报。

2、标准GST注册

这是澳洲本土企业所采用的标准系统,如果您在公司采购中支付了澳大利亚GST,则可以用其申请GST抵免,同时也可以申报从销售中收取客人的GST。

注册GST并不意味着您在澳大利亚拥有一个需要缴纳所得税的常设机构。

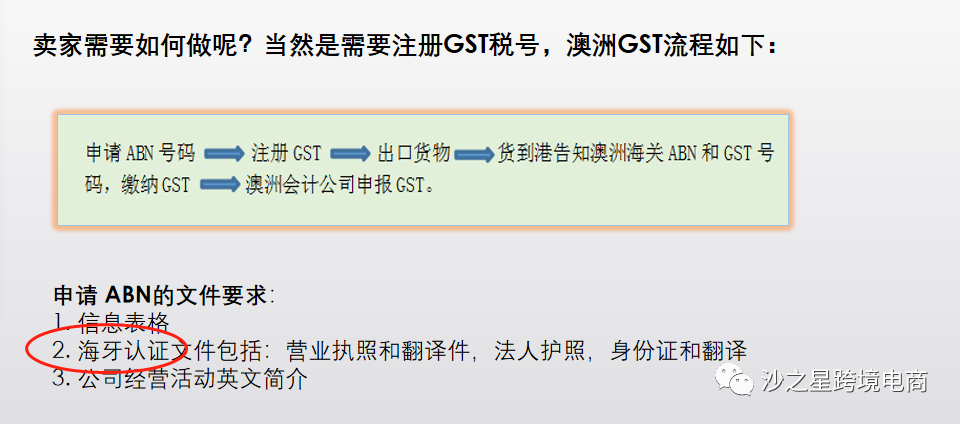

3、标准注册GST流程

选择注册GST的企业需要首先获得澳大利亚商业注册号(Australian Business Number), 在此基础上可以申请注册GST。ABR在线申请系统可以同时申请ABN和GST。

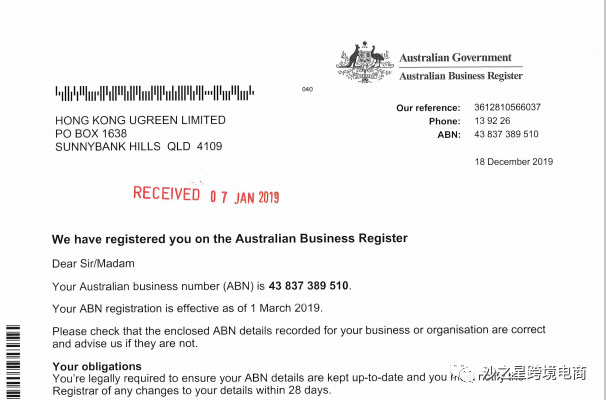

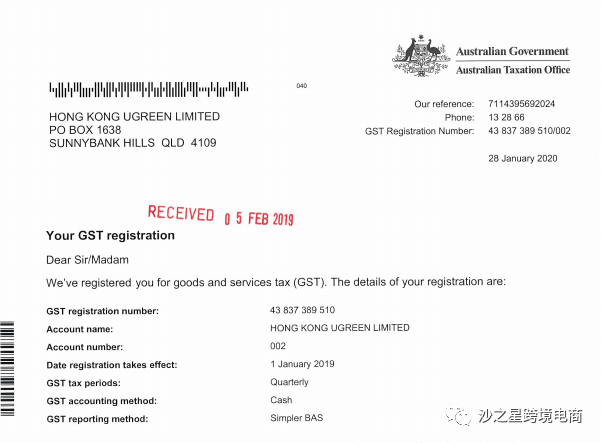

ABN证书

GST税如何计算?

GST=(货物价值+海运费+保险+关税)x10% ,而货物价值标准是FOB价值。

获得GST之后,卖家企业需要怎么做?

向ATO申报GST税

向ATO支付GST税

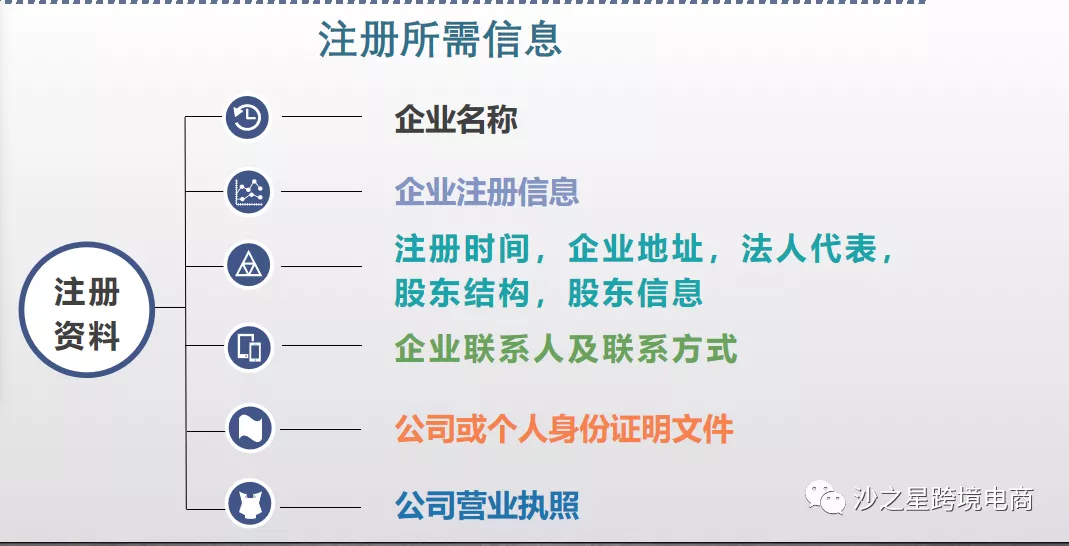

注册及申报细节

1、澳大利亚时效为28天,税局会有回复。新的ABN会在24小时内update到ABN Lookup上。第二天就可以在ATO的网站上查到,10个工作日左右,才能收到ATO发出的纸质确认信。

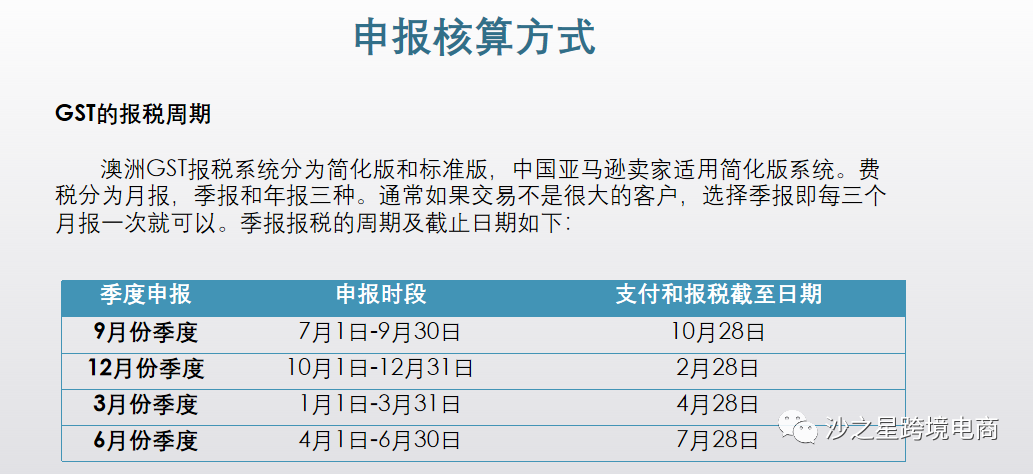

2、费税分为月报,季报和年报三种。通常如果交易不是很大的客户,选择季报即每三个月报一次就可以。如果交易不多,选择年报即一年报一次也是可以的。

3、年流水超过15万澳币的。ATO会自动要求月结GST。

ATO 通常会每个一段时间review一次GST的额度。如果公司连续几个月的GST过高,那么estimated的年度流水就会高,ATO也有可能随时会调整GST的reporting cycle的。

4、海外公司,不需要每年的报税工作。只需要报BAS 即business activity statment. GST的税率是固定10% 。

5、需要会计师协助办理BAS的申报,那么需要客人自己做bookkeeping。

就是把关于amazon Australia这边的收入和GST收入记账,在澳洲的相关花费及花费部分的GST也需要记账。

6、客户如果因为晚注册会出现罚款,罚款一般为5个单位。我们可以跟ATO协商。看是否可以减掉全部或部分

7、一旦注册GST,所有相应的BAS report lodgement 要求就会在税务局网站上生成。如果按照标准截止日期,基本都已经晚了。

8、BAS申报包括了GST申报。GST的申报只是BAS的其中一部分。对客户来说,报BAS就是报GST。是一个报表。

9、澳洲税法的规定, 注册GST并且有交易记录的都要申报BAS的。如果被ATO查出不报或报错,还会被审计和罚款。

10、www.ato.gov.au 这个是澳大利亚税局的官网。大部分信息都可以查到。

—— E N D ——