印尼,下一片咖啡创业热土

在东南亚咖啡市场,印尼是一个举足轻重的存在。

从咖啡出口来看,印尼是世界第四大咖啡出口国,仅次于巴西、越南和哥伦比亚。印尼出口的咖啡75%为罗布斯塔品种,25%是阿拉比卡品种。

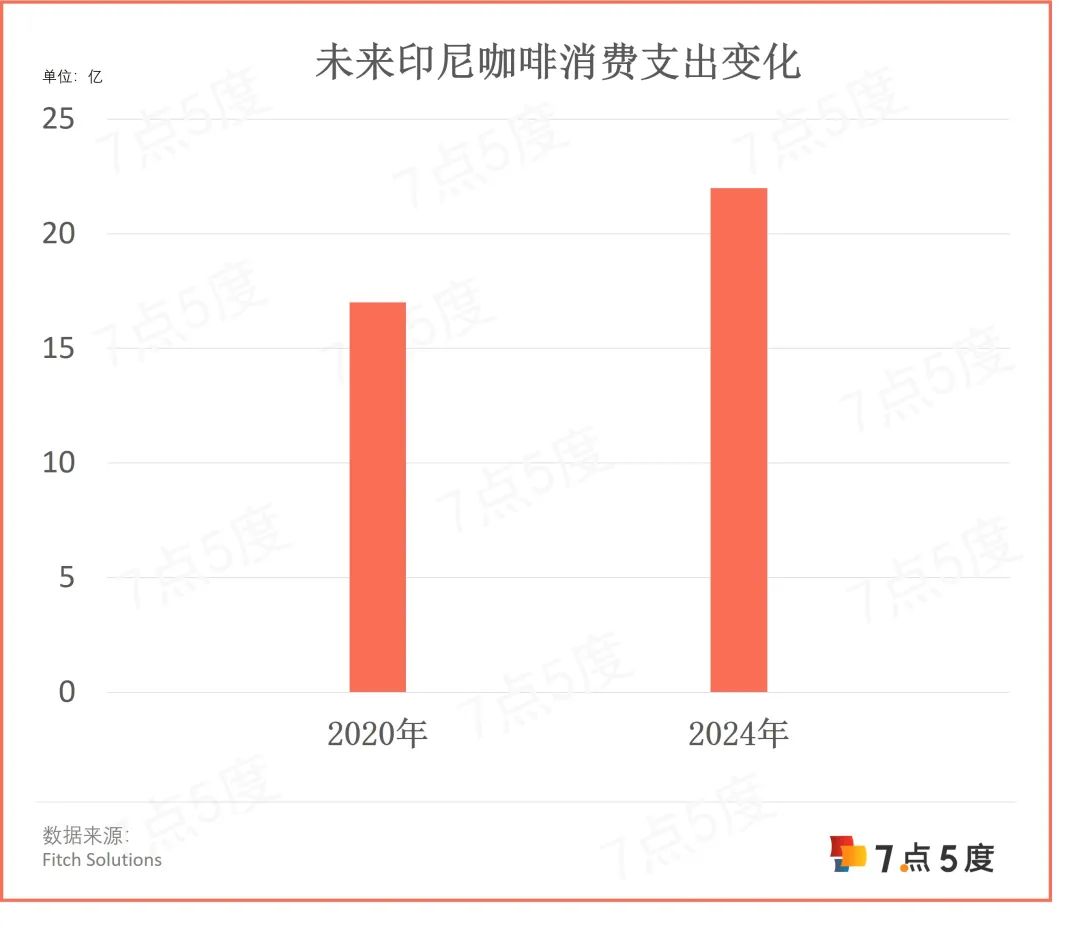

从咖啡消费来看,印尼年轻一代和中产阶层成为咖啡消费的主力军。印尼消费者在咖啡上的支出将在未来几年平均以8.2%的速度增长,从2020年的17亿美元增长到2024年的22亿美元。

从咖啡创业生态来看,印尼诞生了第一个咖啡品牌独角兽Kopi Kenangan,印尼版“瑞幸”Fore Coffee也在奋起直追,很多大小本土品牌也在抢占市场。

除此以外,疫情后的印尼咖啡市场也发生了不少新变化。在这个充满潜力的新市场,创业者和投资人又该如何寻找机遇和判断方向呢?

回顾印尼咖啡历史与习惯

早在17世纪初,荷兰殖民者为了打破阿拉伯商人对世界咖啡贸易的垄断,就把阿拉比卡咖啡引进到印尼。这里潮湿炎热的赤道气候,十分适宜咖啡生长。很快,咖啡种植园就遍布爪哇、苏门答腊和苏拉威西等主要岛屿。

到了19世纪,为抵御病虫害,荷兰人又引进了罗布斯塔咖啡,这个品种由于较高的酸度和咖啡因成分,自带天然抗虫属性,少用农药投入成本低,产量又稳定,逐渐成了取代了阿拉比卡咖啡,成为印尼最主要的种植品种。时至今日,印尼仍是世界第四大咖啡出口国,出口的咖啡75%为罗布斯塔品种,25%是阿拉比卡品种。

与咖啡种植历史一样,印尼人喝咖啡的习惯也经历了三百多年的浸润,成为生活日常。印尼人喜欢的咖啡是袋装速溶咖啡和叫做Kopi Tubruk的黑咖啡,主要由罗布斯塔咖啡豆制成。除了这种普通的咖啡,人们还喜欢带香草和香料的咖啡。在印尼苏门答腊的一些地区,印尼人还会用热水冲泡咖啡叶,在杯子里创造出一种微妙的咖啡味道,他们称之为Kopi Kahwa。

印尼咖啡品牌Fore Coffee创始人兼前任CEO Elisa Suteja说:“咖啡是我们国家最常见不过的饮料。我从记事起,就看着我父亲每天喝咖啡,当然是速溶的那种。我跟着家人喝速溶咖啡长大,上大学之后,能喝到星巴克咖啡是很酷的事情。毕业工作以后,喝现磨或现煮咖啡成了我每日的必须,我的同龄人大多都像我一样。”

近年来,随着印尼人均GDP的增长,年轻一代和中产阶层成为咖啡消费的主力军。自1990年以来,印尼国内咖啡消费量几乎翻了两番,在 2019/2020年达到480万袋(每袋60公斤)咖啡。据Fitch Solution的报告显示,印尼消费者在咖啡上的支出将在未来几年平均以8.2%的速度增长,从2020年的17亿美元增长到2024年的22亿美元。相比之下,同期茶饮消费市场的增长率为6.5%。而且,报告还指出印尼中等收入消费群体正在稳步增长。到2022年,年收入在25,000美元 - 100,000美元之间的中等收入家庭数量将超过年收入在5000美元 - 10,000美元的家庭。

崛起的印尼咖啡品牌

在印尼咖啡市场,国际品牌占据大部分的市场份额。据statista在2019年的统计数据显示,美国咖啡连锁品牌星巴克占据印尼咖啡连锁店市场的最大份额,高达44.5%。紧接着是印尼本土咖啡品牌Excelso Cafe、美国咖啡品牌The Coffee Bean & Tea Leaf以及印尼咖啡品牌Coffee Toffee,市场占有率分别为11.2%、9%和3.6%。

尽管如此,印尼本地咖啡玩家在门店数量上却有着更大的优势。据statista在2019年8月至2020年4月的统计数据显示,印尼咖啡品牌Janji Jiwa的门店数量高达800家,是星巴克印尼门店的两倍。据了解,Janji Jiwa成立于2018年,隶属印尼食品饮料集团Jiwa Group。也就是说,Janji Jiwa仅用两年的时间,门店扩张的速度就超过了星巴克在印尼的布局。除此之外,印尼本地咖啡品牌的崛起,也为国际咖啡品牌在印尼的发展带来一定的压力。

随着西方的“第三波咖啡美学”流行到印尼,许多年轻人从海外取得咖啡师(Barista)资格,然后回来开精品咖啡馆。越来越多的印尼本土创业者也意识到,是时候因地制宜,打造国民咖啡品牌。比如,印尼诞生了第一个咖啡品牌独角兽Kopi Kenangan,印尼版“瑞幸”Fore Coffee也在奋起直追,“印尼钱王”李文正的力宝集团旗下的咖啡品牌Maxx Coffee也在模仿星巴克。

Fore Coffee

2018年,印尼本土早期风投企业East Ventures以瑞幸咖啡为蓝本,在内部孵化了咖啡品牌Fore Coffee,旨在为印尼人提供平价的精品阿拉比卡咖啡。Fore Coffee像瑞幸一样,主打O2O模式,把移动互联科技和零售结合起来。目前,Fore Coffee在外卖平台Gojek和Grab上以及电商平台Tokopedia布局线上外卖渠道,2021年月均销量在400万杯。

Kopi Kenangan

Kopi Kenangan成立于2017年,品牌定位介于街边咖啡档和星巴克之间。2021年12月,Kopi Kenangan获得9600万美元C轮融资,成功跻身为独角兽公司。目前,该公司在45个城市开设600多家门店,并声称在过去12个月内供应了4000万杯咖啡,预计在2022年第一季度每月供应550万杯。

Maxx Coffee

Maxx Coffee成立于2015年,是印尼第二财团——“印尼钱王”李文正的力宝集团旗下的咖啡品牌。据悉,其在2015年收入为120亿卢比(约83万美元),第二年就增长5倍,销售额达到600亿卢比(约合414万美元)。Maxx Coffee店面的设置和咖啡包装都高度模仿星巴克,连图标都是绿色的。

本土咖啡的本土打法

这些本土咖啡品牌都主打即拿即走模式运营,用户可通过App快速点单和付款,自选取货门店或者外卖上门。在产品供应上,他们都有自家的招牌咖啡饮品,同时还提供茶饮、巧克力饮料和果汁等。从商业模式基本面来看,Kopi Kenangan、Fore Coffee和Maxx Coffee等本土咖啡品牌与星巴克和瑞幸差不多。但从价格和营销策略来看,他们还是选择了适合本土的打法。

相比星巴克这样的国际大牌,印尼本土咖啡品牌在价格上更加接地气。比如,Kopi Kenangan单杯售价是星巴克单杯最低价格3美元的一半;Fore Coffee均价比星巴克便宜大约70美分-1.2美元左右;Maxx的价格比全球咖啡品牌便宜20%-30%。对于价格敏感的消费人群来讲,本土咖啡品牌更具吸引力。但是,Fore Coffee也有单价较高的产品,一些产品的价格甚至比星巴克还要高40%。而提价的背后是Fore Coffee对产品品控要求的进一步提高,比如大力投入成本研发新品和使用环保材质的包装。55%的消费者因为口味更佳而转向购买Fore Coffee产品,价格稍高的产品也为Fore Coffee带来了更好的口碑。另外,Fore Coffee在包装设计上采用可再生纸材质,实践环保理念,从而也提高了产品成本。不过据了解,80%的东南亚消费者愿意为可再生产品包装多支付10%的费用。

相比瑞幸这样的新兴互联网咖啡品牌,印尼本土咖啡品牌在营销上更理智,也更本地化。East Ventures合伙人Melisa Irene曾与7点5度分享,“从消费者体验来看,瑞幸通过鼓励分享来让消费者获得更多的优惠券,而印尼人其实更喜欢成群结队去买咖啡。所以,在营销推广层面,印尼咖啡更倾向给消费者提供买一送一的优惠,因为这更符合消费者‘抱团’消费的属性。”

再看印尼玩家的具体营销策略:Fore Coffee主要通过社交媒体增加曝光率,并与知名快消品牌如梦龙联合推出新产品。此外,Fore Coffee还计划在未来推广积分返点营销,并把积分返点用于更广的电商购物,增强复购吸引力;Maxx Coffee则充分利用力宝集团的房地产优势扩大了覆盖范围,活跃于各种场景。而且,Maxx Coffee还与力宝集团旗下的支付公司OVO合作推出移动支付优惠活动,不断拓展互联网业务。

除此之外,在口味上,Fore Coffee也更强调本土化。疫情爆发初期,Fore Coffee迅速推出两款印尼语称为Jamu的本地草本饮品。Fore Coffee的创始人兼前CEO Elisa Suteja曾与7点5度解释说:“我来自爪哇岛中部的小城市Solo, 我小时常喝草本饮料,我们叫Jamu。这些饮料含有姜黄、肉桂、柠檬草、生姜、冰糖、棕糖等成分,除了调制的美味可口,还有抗氧化、消炎、增强免疫力的保健功效,在疫情肆虐的当下,是很受欢迎的保健饮品。” 但这种地方性传统饮料平时在雅加达买不到,Fore Coffee只用了几天时间就推出了两款Jamu饮品,满足消费者对健康饮品的需求。

而相比本土同行,Kopi Kenangan在发展策略上则显得更加多元化。除了自身的咖啡品牌,Kopi Kenangan还拥有面包和糕点品牌Cerita Roti、外卖炸鸡品牌Chigo,餐厅品牌Rumah Kenangan和精品咖啡品牌Kenangan Heritage等。甚至,Kopi Kenangan还和本土护肤品牌Somethinc联合推出含咖啡元素的身体磨砂膏Coffeeinc Body Scrub和唇部磨砂膏Coffeeinc Lip Scrub。在印尼咖啡市场竞争变得激烈之前,涉足餐饮与非餐饮领域周边,或许成为Kopi Kenangan发展的一个优势。

疫情之下的印尼咖啡市场

对于所有印尼零售餐饮从业者而言,新冠疫情给市场带来了沉重一击。疫情期间,印尼政策实施了社会行动限制令和居家隔离措施。由于线下人流量的急剧减少,很多印尼餐饮业不得不倒闭或者暂停营业。据Euromonitor International数据显示,印尼咖啡餐饮服务销量在2020年下降20%。

此外,疫情也影响了印尼人的咖啡消费习惯。从消费习惯的变化来看,上班族以往在办公室喝咖啡,如今在家喝咖啡。不过,Euromonitor International也指出,由于疫情对经济的影响,很多印尼消费者的购买力降低,中低收入人群喝咖啡的频率也在降低。

尽管如此,印尼咖啡玩家开始思考如何在危机中求生存。由于餐饮店面销售额的下降,一些咖啡餐饮玩家已经开始推出瓶装即饮咖啡,以便在门店或者线上销售,例如Anomali Coffee和Union。除此之外,一些餐饮服务商也在销售咖啡豆和咖啡粉。与现磨咖啡价相比,即饮咖啡和速溶咖啡的价格要低很多,更符合中低收入人群的购买能力。Fore Coffee也在2020年上半年推出了1升装的即饮咖啡饮料,并在四个月内实现了13倍的收入增长。

为了适应消费者居家隔离的习惯,越来越多的中小咖啡企业选择把产品放到电商平台,并通过折扣和其他奖励来推广他们的产品。像Kapal Api和Kopi Luwak这样的印尼咖啡品牌在Shopee和Tokopedia等电商平台都建立了自己的官方店铺。据Euromonitor International数据指出,由于转战线上销售和外卖配送,印尼咖啡零售销售额在2020年增长2%。

由于疫情加速了印尼数字化进程,商家在营销方面也更注重线上渠道。比如,电商独角兽Tokopedia(现与出行独角兽Gojek合并成GoTo)曾在2020年举办了一项名为#SatuDalamKopi的活动,以推广当地的咖啡品牌,通过线上销售产品来应对实体店客流量下降带来的严峻挑战。为了吸引年轻消费者的注意力,越来越多咖啡品牌请本地明星代言,并在电视广告、YouTube视频以及社交媒体平台上传播。例如,印尼咖啡品牌Sumber Kopi Prima邀请受年轻人欢迎的本地艺人Iqbaal Ramadhan作为品牌大使,推广其Delizo Caffino品牌的速溶咖啡。

尽管受疫情影响,有的咖啡玩家还是很好地生存下来,并得到了进一步的发展。比如,Fore Coffee在2021年Q4实现盈利,而且该公司在2021年Q4的GMV比2021年Q3高了93%。这主要得益于Fore Coffee先进的O2O模式以及不断的新品加推。据Fore Coffee现任CEO Vico Lomar透露,在疫情发生之前,Fore Coffee订单60%来自线下餐饮,40%来自外卖订单。疫情发生之后,Fore Coffee的订单55%来自线上,45%来自线下。与传统线下咖啡店相比,Fore Coffee线上订单在疫情期间给予了公司很大的支持。为了不断适应消费者对健康饮品的需求,Fore Coffee在2021年推出了四个系列的新品:Manuka Series、Plant Based Series、Fruit Fusion Series、Almond Cocoa Series。其中,Almond Cocoa Series是最成功的一款产品,贡献了Fore Coffee在2022年1月约12%的GMV。

2021年,疫情并未完全退散,反而成为了一种常态。因此,印尼的社会行动限制措施逐渐放松,咖啡馆和餐馆等餐饮场所的客流量不断增加,从而带动咖啡餐饮行业逐步恢复。Fore Coffee现任CEO Vico Lomar告诉7点5度,“疫情常态化后,人们还是喜欢和朋友家人在咖啡厅见面。也因为这样,印尼咖啡利润可以恢复至疫情前70%-80%的水平。” 他还指出,雅加达地区消费者更加害怕疫情,不敢外出。相比之下,印尼二线城市的消费者更“大胆”。“印尼二线城市的经济支出在近两年增长了20%。我们也会继续在二线城市推广,为消费者提供更好的线上线下服务。” 据了解,为了更好地进军印尼二三线城市或者农村地区,Fore Coffee计划在2022年底将业务扩张至24个印尼城市,并在未来3-5年开450家门店,门店选址更靠近消费者聚集的地方,比如购物商场。

据statista数据指出,到2022年,印尼咖啡行业收入将达到110.49 亿美元。预计该市场将以每年7.82%的速度增长(2022-2025 年复合年增长率)。在人口优势和咖啡文化的双重影响下,印尼咖啡市场的发展潜力或许还能得到进一步挖掘。

文章内容由部分采访和公开资料整理,如有疏漏,欢迎批评指正。

END