国际市场押注人民币破7热情降温,空头忌惮人行维稳及贸易战变数

外汇市场押注人民币“破7”的热情,正随着2018年的夏天一起远去。

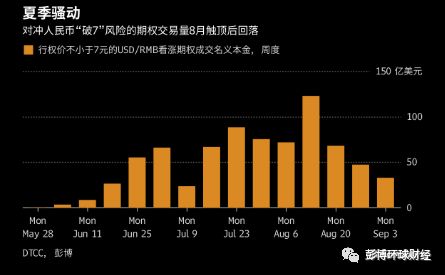

中美贸易战阴云不散,8月份人民币兑美元一度跌破6.90元,7元大关在望。彭博根据美国存管信托和结算公司(DTCC)数据口径进行计算,8月13日当周通过买入美元/人民币看涨期权,押注或对冲人民币“破7”的交易达到本轮贬值以来的顶点,全周此类期权成交名义本金高达123亿美元,周度环比上涨了70%。

上周时,这一数额已连续第三周下降,仅为33亿美元。8月份远期购汇风险准备金、逆周期因子陆续重启,离岸市场重现中资大行通过远期交易抽紧CNH流动性的情形,中国央行稳定人民币汇率的决心和能力得到市场认同,市场押注人民币“破7”热情消退。

“今年人民币不会‘破7’,”加拿大丰业银行外汇策略师高奇在采访中说,中国央行还会想办法来放慢人民币下跌的速度,而非逆转市场的预期,方式包括将离岸人民币融资成本保持在高位,并继续使用偏强的人民币中间价来维稳汇率等。

随着市场信心的确立,人民币即期汇率进入明显的区间波动,市场在6.80-6.90范围内自发高卖低买。本周三,在岸人民币一度重新跌至6.88元,人民币篮子指数也跌至8月初触底以来的上行趋势线,存在技术反弹需求,客盘随即有结汇陆续入场。

上述期权数据来自彭博的掉期数据库交易活动统计(SDR),所有活跃于信用和利率交易的注册掉期交易商都必须依照《多德弗兰克法案》及CFTC的实时报告规则要求,将交易数据发送至掉期数据库。DTCC之外,SDR功能还整合了彭博掉期数据库(BSDR)。

贸易战变数

中美贸易战的进展仍是牵动人民币市场信心的最大变数,目前市场预期更多呈现分化而非逆转。近几个月来,特朗普政府不时放出狠话,数度威胁要对中国出口商品征收更多关税,这些言论均加剧了人民币跌势。周三晚间,消息称美方提议新一轮中美贸易谈判后,人民币随即大涨,令短期反弹得到确认。

“做多美元/人民币对于贸易战升级而言是个不错的对冲手段,”Oanda Corp.驻新加坡亚太区交易主管Stephen Innes说,如果贸易战升级,中国除了传统货币政策工具或者增加财政支出之外,没有更好办法,两者对人民币汇率都会被视为短期利空。

INTL FCStone驻新加坡的交易员Mingze Wu也认为,中国为应对贸易战压力有可能人为令人民币贬值,这会让人民币波动性提高,交易员可以趁机建立仓位进行对赌;只要外资不大量外逃,央行也就没有必要强力干预。

这在数据上也有所体现,从美元/离岸人民币期权风险逆转指标来看,8月末以来重新上涨,近几天虽有所回落,但仍然居于6月中旬上行以来的高位,说明市场看空人民币的预期仍然高涨。前述DTCC数据也显示,上周行权价不低于7元的看涨美元/人民币期权成交名义本金量较上月峰值减少近四分之三,但若与5月末相比仍然偏多。

此外,上述期权品种的未到期存量于8月触及本轮人民币贬值以来的峰值之后,截至本周仍然居高不下,说明新增额与到期额基本相抵;其名义本金合计高达近1300亿美元,若人民币短期破7并继续下滑,还会激发相当规模的期权行权,加速人民币走弱。

在风险和信心之间,交易员也面临取舍。Stephen Innes谈到,从中美货币政策看人民币有可能测试7元大关,他今年分批建立了人民币的看空头寸,但只要人民币重新跌破6.9元,他都会趁机减仓,“美国中期选举之前,中美总会以某种方式达成贸易协议。”

全新的新闻主页XW<GO>现已登录彭博终端

彭博付费用户在终端上输入XW<GO>

即可根据需求与偏好

轻松获取包括宏观经济、债市、股市、汇市等

不同类别下的新闻与市场资讯