物流“下南洋”,打响极兔老巢保卫战

耗时近两年,由极兔速递率先在国内快递行业发动的价格战,在监管多次的施压下宣告终结。通达系和极兔等6家快递公司称,9月1日起,将正式上调0.1元每票的派件费。

业内苦价格战久已。韵达股份2021年中报显示,其毛利率9.5%,连续第5年下滑。

其他快递巨头也受到不同程度的影响。打上“高端”标签的顺丰,更是通过低价的经济快递业务全面下沉,主动杀入通达系和极兔的腹地。

以价换量的效果颇为显著。顺丰2021年中报显示,其经济快递业务收入148.9亿,同比增长69%,单量同比增长107%。在如今堪称红海的快递行业,可以称得上“大象起舞”。

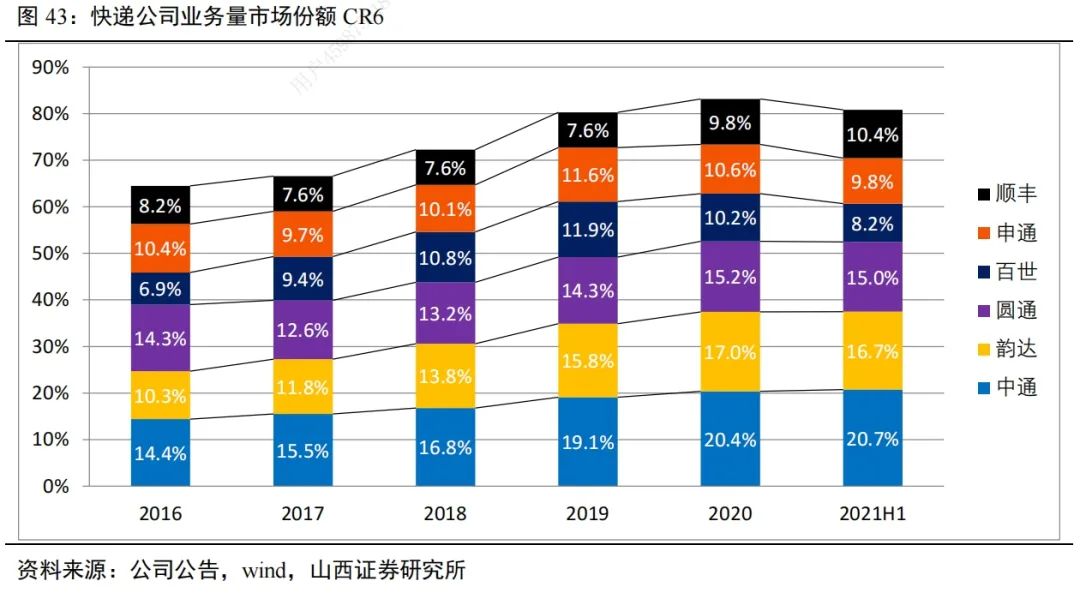

从经营利润而言,难言这场“战役”谁是赢家,但就市占率方面考量,至少顺丰、中通和极兔没有输。据业内人士分析,今年7月极兔速递在国内快递市场的市占率约为8%。

(资料来源:公告、Wind、山西证券研究所)

(资料来源:公告、Wind、山西证券研究所)

当硝烟散去,国内快递巨头们纷纷从“求生存”转向“谋发展”。今年9月29日,顺丰高调官宣已成功收购东南亚物流服务商嘉里物流51.5%股本,嘉里物流成为顺丰控股的控股子公司。

国门之外,顺丰打响物流“下南洋”的第一枪,通达系在东南亚也有不少动作。攻防双方位置互换,原班人马齐聚极兔的老家。

这次,通达系首创的加盟打法能否复制到东南亚?谁又能成为东南亚顺丰、中通?

收购嘉里物流前,其实顺丰对东南亚市场觊觎已久。早在2010年,顺丰通过在新加坡设立营业网点打入东南亚市场。一年后,顺丰如法炮制,进入马来西亚市场。

2019年3月,顺丰出资400万美元,参与缅甸物流公司KOSPA Limited的战略投资,获得其25%的股份并进入其董事会。

同年3月,顺丰与印尼Triputra集团等本土财团一起成立新合资公司,旨在推进印尼在线电商和快递物流市场的发展。

有趣的是,早在2017年11月1日,在深圳跨境电商协会的牵头下,Triputra集团代表面见了顺丰控股的创始人王卫、国际事业部CEO David William Adams等顺丰高管。一天前的10月31日,Triputra集团代表则拜访了跨境物流服务商递四方。

(Triputra代表面见王卫/图源:深圳市跨境电商协会)

2019年4月,顺丰公告称,顺丰与金源集团共同出资4500万港元成立新公司GS EXPRESS,其中,金源持有61%股权、顺丰方面为39%。金源集团将其越南的便利店物流服务公司GR8注入新公司,而顺丰则将越南现有业务注入新公司。当时GS EXPRESS的目标是开拓越南快递物流市场。

如今,顺丰控股嘉里物流,把嘉里物流旗下泰国最大快递公司Kerry Express也纳入囊中,其日单量约为极兔在东南亚日单量的50%。

一通操作串联起来,顺丰布局东南亚的打法逐渐由轻转重,意图也很明显——打通国内外链路,搞跨境物流。

如此宏大的故事,足以支撑顺丰至少未来5年的增长,这也是A股的散户和机构最喜闻乐见的“大饼”。

在今年9月28日的机构调研纪要中,顺丰更是直言不讳地表示,“顺丰会重点关注亚洲地区,在亚洲做到最好,在欧美更多是合作的方式,然后拓展中东、非洲、南美洲”。

反观通达系,最先深入布局东南亚的,是在美股上市后从未盈利的百世。最早可以追溯至2015年。

2019年下半年,百世集团宣布进行战略调整,把国际化列为五大战略之一,并将东南亚市场作为其战略重心。

“国内的配方,熟悉的味道”。百世在国内吃瘪,到了东南亚,通过干线运输自营、末端派件加盟的模式,却混得风生水起。

加盟制快递模式,对于早期的东南亚快递市场可谓是“降维打击”。2021年中报显示,百世国际在东南亚地区包裹总量达3880万单,同比增长140.7%,其中泰国和越南的包裹量分别同比增长80%、195.5%。

基建方面,百世国际在东南亚拥有29个自营快递分拨中心、1300多个站点。今年8月,百世联合菜鸟开通中国与东南亚间的全链路跨境物流服务,据说实现像国内一样查看物流链路与时效。

中通的东南亚布局则以自营为主,目前主要集中在柬埔寨、越南、老挝、泰国等“一带一路周边国家”,对于东南亚腹地——印尼尚待开垦。

或许由于国内业务自顾不暇,其他通达系快递公司在东南亚市场的声浪,较上述三者而言小了不少。业务更多集中在干线运输,少有染指重资产、精细化运营的末端派送。

简而言之,对于“下南洋”的国内快递巨头而言,虽然成果可圈可点。但更激烈的竞争,其实来自于东南亚本土快递公司。

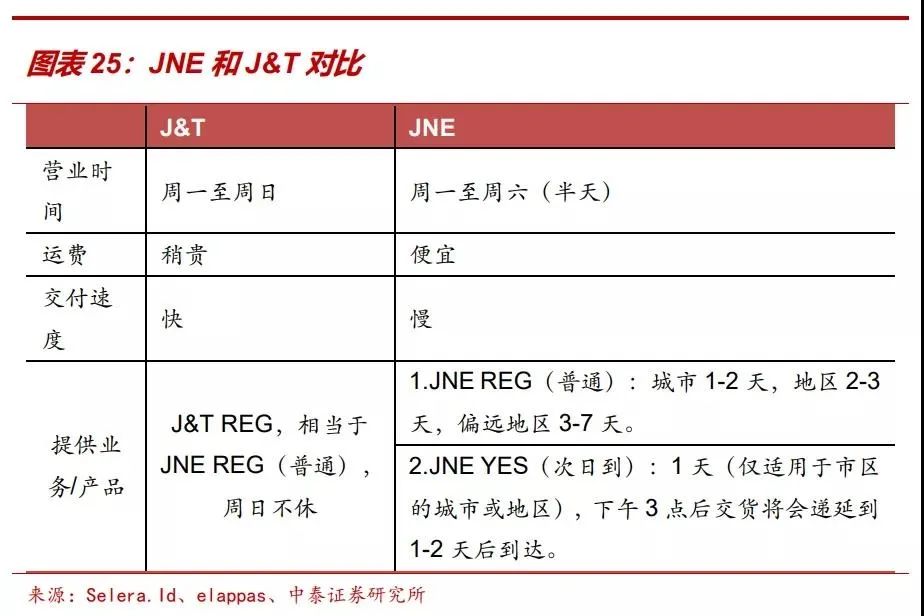

首先是创立于1990年的老玩家JNE。据Top Brand Award数据显示,从市场、评价、意识三个维度加权评定,JNE获得2020年东南亚快递品牌指数头牌。

(图源:Top Brand Award、中泰证券研究所)

因此,官方宣称的特快邮件隔日达、经济件2-3天很难实现。遇上周末、节假日,实际派送时效通常要翻一倍以上。

(图源:Top Brand Award、中泰证券研究所)

(图源:Top Brand Award、中泰证券研究所)

其次是老对手,极兔速递。与国内走下沉市场、四处蹭网、被吐槽为“快递界拼多多”不同。极兔在东南亚市场定价偏高,交付速度也优于一众本土玩家。早年间,颇有几分“东南亚顺丰”的韵味。

尤其是在主战场印尼,国内快递体系“标配”的配送点,在东南亚市场成为极兔的优势。不仅末端配送点几乎完全自营,在中心城市雅加达,8个行政区设置了34个配送点,密度堪比国内部分一、二线城市。

配送点自营的好处在于,不会被新玩家蹭网。相当于在“最后一公里”堵死国内快递巨头复制极兔在国内打法的可能性。

从某种程度而言,极兔颠覆了东南亚快递市场的生态。

国内快递市场,实际上细分为两种业务时效件和电商件。

时效件通常运送票据、文件和高价值消费品,对于速度的要求也很高,通常需要动用航空运力,这也是其核心壁垒。因此,在国内通常快递公司手握时效件的定价权,也是其利润的重要来源。

电商件顾名思义,通常运送日常购买的电商物品。为服务直接买单的是电商卖家,只要不损坏包裹,相比服务优劣,卖家更关注价格高低。

更何况当前国内电商件的服务体验区别不大。因此,国内电商件天然地成为价格战的温床,快递公司不掌握定价权。

对于东南亚电商件而言,逃离价格战的密码是冗杂的链路,催生出差异化服务,从而提高单票业务收入。

但据墨腾创投《印尼电商报告》显示,在“最后一公里配送”上,2020年印尼物流也经历了最为惨烈的价格战。“主要玩家都将钱烧在雅加达为主的都会区,平均物流价格为0.4美元/公斤,Shopee推出的包邮服务得到不少用户青睐”。

更重要的是快递这类劳动力密集型的行业,科学技术不完全是“第一生产力”,单量才是。而稳定的单量,依靠绑定平台或卖家获取商流。

在国内,通达系依托于淘宝;京东物流背靠京东;极兔速递仅两年内就在国内崛起,拼多多至少有一半功劳。据业内人士称极兔速递80%以上的包裹,来自拼多多。

这条定律,在东南亚市场同样适用。极兔在印尼的母公司J&T创立之初,称得上专门为OPPO服务。今年还和Shopee梦幻联动,推出抵扣券和现金返还促销活动。

(Shopee与J&T联动/数据来源:Shopee、中泰证券研究所)

当前东南亚头部快递公司背后的资方,几乎都与本土电商平台有千丝万缕的联系。

今年6月1日,泰国一站式综合电商物流公司Flash集团今日宣布完成1.5亿美元D+轮和E轮融资,阿里巴巴eWTP基金作为老股东再次跟投。

今年9月26日,阿里参投Ninja Van能者物流E轮融资,能者物流是为数不多覆盖了东南亚六个国家的第三方物流,且具备东南亚COD收款能力,此次投资后阿里成为其第二大股东。

阿里的东南亚生态中,除了物流版图,还手握电商平台Lazada,参股被誉为“印尼淘宝”的Tokopedia,旗下菜鸟网络也在发力东南亚物流。

可以预见的是,阿里在东南亚版图下的企业,未来有可能在东南亚复制国内的电商、物流、支付生态。

东南亚的物流博弈才刚开始。据《晚点LatePost》报道,今年8月30日,极兔完成新一轮2.5亿融资,意图进军中东和拉美。其海外扩张步伐,几乎与Shopee同频。再次验证物流市场,得商流者得天下。

或许国内物流出海,东南亚只是第一个跳板。至少,顺丰的野心不只是成为亚洲物流的排头兵。(文/雨果跨境 头图和封面/图虫创意)

*文中题图来自:摄图网,基于VRF协议。