Amy聊跨境:独立站卖家特别注意!【欧盟新税法最新全面解析】

Amy聊跨境:独立站卖家特别注意!【欧盟新税法最新全面解析】

面对欧盟新税法,卖家要做哪些准备?

我到底需不需要注册OSS/IOSS?

独立站卖家又需要注意哪些事项?

看完这篇文章,你的疑问都能得到解答!

目录

Part 1 卖家如何应对欧盟新税法

Part 2 OSS和IOSS卖家指南

Part 3 独立站卖家特别注意

Part 4 卖家常见疑问解答

Part 1 欧盟新税法政策解析

01 平台卖家(Amazon/Ebay/速卖通/欧盟本土平台等)

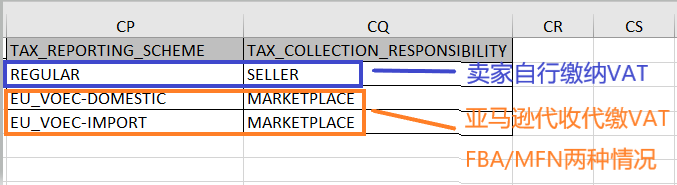

1. 欧盟境内有库存,FBA/海外仓,中国卖家:

① 平台将会代扣代缴VAT(按照目的国的税率),但仍需在有库存的国家注册VAT;

② 代扣代缴后仍需定期申报,在申报的时候,填写不含VAT税金的商品净价值就可以了,不需要再缴纳VAT;

③ 取消远程销售限制。

2. 欧盟境内无库存,自发货,中国卖家:

① 不需要注册和申报VAT;

② 货件价值≤€150的商品,由平台代扣代缴;

③ 货件价值>€150的商品,卖家自行缴纳VAT。7月1号后,在亚马逊法国站会被禁售(仅针对自发货);

④ 订单不可拆分合并,否则买家可能需要支付额外税款才能签收;

⑤ 如想要IOSS来保证顺利清关,平台会代申请。

02 独立站卖家

需要自行注册OSS和IOSS,独立站卖家在这次税改中受到的影响最大。

详见下文的“PART 2 OSS和IOSS卖家指南”和“Part 3 独立站卖家特别注意”。

03 政策变化总结

➢ 自发货没有免税额度,小包自邮需要在销售时收取卖家的VAT

➢ 所有自发货物将贴有IOSS号码

➢ 电商平台(Amazon/Ebay/速卖通/美客多等)被认为是供应商,和卖家承担VAT支付的连带责任

➢ 电商平台需要代收取货物销售价值低于150 欧元商品的VAT

➢ 跨境电商企业将受益于大幅降低跨境增值税合规成本,卖家可以通过OSS VAT在选择的一个欧盟国家进行VAT申报

➢ 如果卖家在其他欧盟国家有海外储仓,或者加入了Amazon FBA 计划,那么货物储仓的国家还是需要注册VAT,并在当地申报

04 卖家要做哪些准备

Part 2 OSS和IOSS卖家指南

01 明确概念

1.OSS和IOSS,都是让VAT的申报更加便捷的系统。所以很多卖家认为的:“注册了OSS/IOSS,就不需要VAT号/EORI号”,是不正确的。

2.区别在于:

OSS适用于:欧盟境内发货,至欧盟境内;

IOSS适用于:欧盟境外发货,至欧盟境内;150欧以下小包自发货;不需缴纳消费税。

02 谁需要注册IOSS

目前所有的跨境卖家,都不是必须要注册IOSS,只是注册了会在清关上非常便利,有以下3个优势:

① IOSS 促进了将进口商品与欧盟的买方进行远距离销售的卖方的增值税的收集,申报和支付。

② IOSS 还简化了采购流程,并且在交付货物时不会面临任何意外费用,仅在买家购买时才需要付费。

③ 如果卖家未在 IOSS 中注册,则买家必须支付增值税以及通常由运输商收取的通关费。

IOSS只适用于小包自发货,所以欧盟境外发货到欧盟内的FBA/海外仓,是不适用于IOSS的。

03 如何注册OSS/IOSS

根据卖家的情况主要分为两种:

1.平台卖家(Amazon/Ebay/速卖通等):

①OSS:卖家不需要操心,亚马逊会负责注册OSS并且申报;

②IOSS:平台代申请。比如亚马逊会提供平台IOSS给卖家使用,卖家生成了订单之后,在订单后面会显示出来。卖家也可以自行找税代申请。

2.独立站卖家:需要自行注册OSS/IOSS。

①不同公司的IOSS可以共用吗?

答:一个公司对应一个IOSS号码。如果混用的话,首先是海关过不了;其次是报税,报税的时候需要和清关文件一起提供。如果信息不对应,税局查到后果非常严重。

所以将亚马逊的IOSS号给独立站使用是不合规的;

②我运营多家自建站,需要注册多个IOSS吗?

答:根据上一个问题可知,需要视您自建站的公司情况而定,如果是一个公司运营多个自建站,那么也只需要一个IOSS号即可。

04 IOSS注意事项

如果您使用IOSS,您应该做到以下几点:

✓最迟在订购过程结束时,显示/展示买家在欧盟支付的VAT额;

✓确保向买家收取所有合格货物的VAT,以欧盟目的国税率为准;

✓确保符合条件的货物以价值不超过150欧元的方式装运;

✓尽可能在发票上显示买家以欧元支付的价格;

✓通过您在注册IOSS的国家的IOSS官网每月提交一份电子版VAT申报表;

✓每月向您在IOSS注册的成员国支付VAT申报单上的VAT税金;

✓将所有符合IOSS标准的销售记录保存10年;

✓向在欧盟边境申报货物的人提供在欧盟通关所需的信息,包括IOSS VAT识别号。

05 IOSS常见问题解答

1.150欧是指单个货物价值,还是整个货件的价值?

答:是指货件价值,所以请卖家不要拆分/合并订单发货。

2.IOSS申报的时候还要交税金吗?不是重复缴纳了吗?

答:平台卖家申报时无需缴纳税金,只要申报即可。实际上税金由平台代扣代缴。

独立站卖家需要在申报的时候缴纳税金。

3.申报IOSS需要提供什么数据?

答:卖家需要提供精确的海关Deco数据,并提供销售数据。

4.IOSS和VAT有什么区别?

答:①IOSS是一个为VAT的征收、申报和支付提供了便利的系统。就算注册了IOSS,依然需要在有仓储的欧盟国家注册VAT税号,如果无仓储,才无需注册VAT税号。

②VAT进口的数据和后端申报的是可以不一致的。但是IOSS进口环节原本应该缴纳多少税金,在申报环节就要报多少。

需要卖家提供:销售数据、海关数据和发票,三者都要对上。所以卖家的销售数据和海关的数据必须是要一致的。

如果不一致,税局查到会直接注销掉IOSS号码,同时税务代理也会需要承担相应的责任。

Part 3 独立站卖家特别注意

独立站的卖家需要自己处理税务合规问题:

➢ 需要在有仓库的国家注册VAT,并进行申报

➢ 如果有本土欧盟公司,可以在公司所在地国家开通OSS VAT申报系统,进行所有欧盟申报

➢ 如果全部是自发货,需要申请一个欧盟国家的VAT,加入OSS VAT申报系统, 进行所有欧盟的申报

➢ 在有VAT号国家申请IOSS号码,以保证货物顺利清关

➢ OSS VAT核算是收货国核算原则,季度申报

Part 4 卖家常见疑问解答

01 FBA/海外仓卖家,常见问答:

问:我是FBA中国卖家,向欧盟进口库存时,我还需要支付进口增值税吗?

答:需要。进口增值税在申报环节可以退回。部分欧盟成员国提供了进口增值税递延机制。

02 自发货卖家,常见问答:

1.问:被代扣代缴的订单(货件价值≤€150)是否需要向欧盟海关缴纳进口增值税?

答:不需要。为了让欧盟海关正确识别您的订单已经被代扣代缴,海关申报单中必须有 IOSS 编号。

如果货件价值不准确,或者未提供 IOSS 编号,可能会导致您的买家被要求支付额外的欧盟税费和关税以签收商品哦!

2.问:重要内容!我是从中国自发货的卖家,配送至欧盟被代扣代缴的B2C订单(货件价值≤€150),IOSS相关信息的要求是什么呢?

答:✔ 对于此类货件,请确保一笔订单对应一个货件(即不要将一个订单拆分为多个货件/将多个订单合并为一个货件);

✔ 向物流承运商确认亚马逊代扣代缴此货件的VAT;

✔ 必须向物流合作伙伴提供以下信息:

① IOSS 编号(7.1号后在卖家平台的“订单详情”中显示)

② 正确的货件价值(不应超过150欧元);

③ 亚马逊订单编号

您的物流承运商负责向欧盟海关出示此信息,免除进口增值税。

3.问:如果买家退回被代扣代缴订单,我该怎么处理?

答:如果被代扣代缴的订单获得部分或全额退款,亚马逊将负责向您的买家赔偿退款金额中的增值税部分,您的操作流程没有变化。

面对新税改,平台卖家如果不想被代扣代缴,可以选择注册欧盟本土公司;

独立站卖家,则需要尽早注册OSS和IOSS,以确保合规经营。